ついにプロダクトタンカー時代の幕開けか!?$STNG $INSW $TRMD の決算プレゼン資料からみる今後のプロダクトタンカー市況

皆さんお元気ですか?ここのところ米国株は下落しており気が晴れない方も多いのではないかと推察致します。元気だしていきましょう!

そしてそんな状況でも強いのがエネルギーと海運関連です。

今回は昨年からだしている””プロダクトタンカー市況第三弾””になります。タイトルの通り、ついにプロダクトタンカーの時代がやってきたのではないでしょうか。$STNG $INSW $TRMD のプレゼン資料をもとに、主にプロダクトタンカー市況について書いていこうと思いますので、個々の企業の収益やBS、キャッシュフロー等は省かせて頂きます。今回の内容と被るところも多いですが省いている部分もありますので、よかったら前回、前々回のnoteも読んでみてください。

前回note

前々回note

それでは先ずは決算から、決算を終えたプロダクトタンカー会社はどこも良い内容でした。特によかったのが来期のガイダンスです。

上図は$STNGのQ1TCEレートと来期のTCEレートですが、33%~44%上がっています。

$INSWは、VLCCのスポット運航の51%を平均約 15,100ドル/日でブッキングしました。スエズマックスのスポット可能日数の40%を平均 24,600ドル/日、LR2のスポット可能日数の39%を平均 43,700ドル/日、パナマックスとLR1のスポット可能日数の27%を平均約 31,100ドル/日で予約しています。

$TRMDは、2022年Q1運賃は 1 日当たり 16,743 ドル、Q2はさらに上昇し、65%の日数を 28,348 ドルで固定。

決算発表の日程にも左右されるのですが、軒並みQ1の傭船料を大幅に上回っています。因みに5月12日時点でのスポット価格は、

LR1: 50,000ドル

LR2: 68,000ドル

MR37: 31,400ドル

で取引されており、決算が最も早かった$STNG と1週間ほど前の$INSW はさらに上積みが期待できる状況となっています。

在庫状況

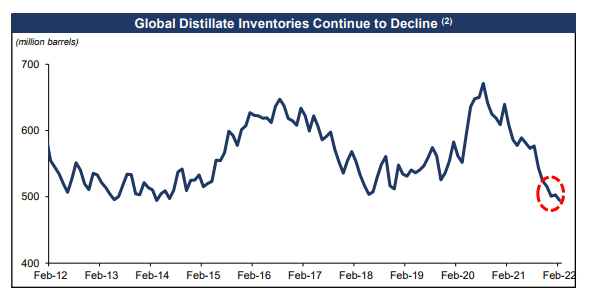

最近ディーゼル不足で価格が高騰しているニュースが流れていますが、世界でも米国でも留出油の在庫が過去平均と比べて低い状況が続いています。

在庫が無い一方でディーゼルの需要はパンデミック前を上回っています。

そしてCOVID-19の規制緩和によりジェット燃料の需要も増えてくることが予想されます。

プロダクトタンカー建造オーダー状況

プロダクトタンカーの発注は今年過去最低となる見込み

理由は

理由① プロダクトタンカー建造費が高騰している

理由② 現在造船所はコンテナ船、LNGタンカー建造で手一杯でありフルブッキング状態。今年オーダーしても引渡しは2025年以降。

理由③ 環境規制が変更される可能性があるため発注を控えている。

以上の理由により、プロダクトタンカーの需要が高まることが予想されながらもプロダクトタンカーが今後数年は増えない状況が続く。

新しいプロダクトタンカーがあまり増えない一方で、船齢が20年を超えるタンカーが671隻あり今後も増加する。プロダクトタンカーは古くなると原油タンカーに変更したりスクラップにされます。

$TRMDのカンファレンスコールでも、直近で相当数のプロダクトタンカーが原油タンカーに変更していると述べています。

精油所閉鎖によってTON MILESが増加

2020年以降、240万b/d精製能力のあった製油所が閉鎖され、2022年から2023年にかけてさらに60万b/dの精製能力が失われる予定。閉鎖しているのは純輸入国。

一方で中東、中国、インドを中心に、400万b/d以上の新規精製能力の稼働が予定されている。直近ではサウジアラビアのジャザン製油所の立ち上げとクウェートのアル・ズール製油所の稼働が予定されている。

つまり輸入国で精油所が閉鎖され、輸出国で精製された精製品を輸入する動きが加速していて、輸入国では原油輸入から精製品輸入へのシフトが起きている。

ウクライナ情勢

ウクライナで戦争が起こってしまってから傭船料が高騰しています。

戦争が起こった2月以降EUはロシアからの輸入を減らし中東、米国からの輸入が増えています。

戦争が起こる前はロシア産石油精製品の3分の2はEUへ輸出されていた。

ロシアからEUへ輸出されていた石油精製品の内訳は、約3分の2がディーゼル、約3分の1がナフサ。現在ディーゼルの在庫がひっ迫しており制裁が始まれば更にひっ迫することが予想される。

現在EUでは追加制裁として2023年から原油・石油精製品の禁輸を検討しています。仮にこの制裁が始まれば、精製品輸入の7%を他の国から輸入する必要があります。例えばEUがロシアのバルト海からではなく、中東からディーゼルを輸入する場合、遠い地域から輸入することになりトンマイルが増加することになります。制裁によりプロダクトタンカーのトンマイルは7%増加する見込み。

バルト海、黒海からのルートから中東・インド・米国から輸入するルートに変更する必要がある。

今年4月の中東の石油精製品輸出は過去最高水準になっている。この流れは加速することが予想される。

以上の要因から、現在傭船料が高騰しており、TON MILESも増加してきています。この2つが上がれば売上げと利益が上がることになりますので、次期決算への期待から、現在相場全体としては軟調な局面でもプロダクトタンカー会社の株価が上がっている要因となっています。

特にLRタンカーの傭船料が上がっていますので、次期決算に限って言えばLRタンカーを多く所有する$STNGのほうがより良い業績になりそうです。

ウクライナで起きている戦争が早く終決することを願うばかりですが、終決した場合においても、タンカー銘柄は一時的には下がるのかなと思いますが、EUが石油精製品の輸入をロシアから他地域へシフトする流れは変わらないと思います。エネルギー政策とは安全保障政策でもありますから。

今回は以上になります、最後まで読んで頂きありがとうございました。

$STNG 決算プレゼン資料

https://www.scorpiotankers.com/wp-content/uploads/2022/04/STNG-Q1-22-Earnings-Presentation-vf-1.pdf

$INSW 決算プレゼン資料

https://s2.q4cdn.com/533545754/files/doc_downloads/2022/05/INSW-Q1-2022-Earnings-Presentation-Final.pdf

$TRMD 決算プレゼン資料https://s27.q4cdn.com/924515718/files/doc_financials/2022/q1/20220425-Q1-2022-results_Long-form_vF1.pdf

この記事が気に入ったらサポートをしてみませんか?