財務が苦手な人の為の財務の知恵袋

こんにちは。クレアです。

財務の勉強したいけど、、何からしたらいいかわからない。。。

とりあえず難しそうで手をつけられない。。。

でも、仕事をする上でやっぱり学びたい。。。!!!

そう!私もまさにそんな感じだったんです><!!!

学びたい。。と思ったまま何年も経ってしまった

そんな数字も会計も財務も苦手~~な私だからこそ

完全に初心者!の方にもわかりやすくまとめて発信すれば

同じような方にお役にたてるのではと思い、こちらを書いてみました^^★

既に知識がある方にはお役に立てないと思うので、

ここで記事を閉じていただいて大丈夫です!

「財務はじめまして!」という方はぜひ、ご覧ください^^

財務を学ぶ意義

そもそも、なんで財務を学ぶ必要があるのか

腑に落ちてないと勉強する気にならないですよねっっ><!

財務とは、、、永遠の守り❣❣になるんです^^

変化の多い世の中・・・

コロナ、ロシアとウクライナ戦争、円安、物価高の進行、イスラエル戦争

などなど

変化の激しい時代において、財務は自分の生活はもちろん、経営者であれば従業員の生活を守る為に必要です^^!!

金持ち父さん貧乏父さんの本はご存じでしょうか??

その中で登場する、「キャッシュフロークワドラント」

収入の4分類というのがあります!

ここでポイントなのは

左側の「従業員」と「個人事業主」は、時間の提供

右側の「ビジネスオーナー」と「投資家」は、資産の所有

ということなんです!

もし今が労働収入ばかりだと、右側にいきたいっっと思いませんか^^??

実は、自営業型からビジネスオーナーへの移行は、自然に移行する事は絶対にない、と言われており

ビジネスオーナー型の事業を作るためにも、

財務の知識は必須なんです^^!

ちょっと、勉強してみる気が湧いてきましたか^^??

3つのお金の管理

それでは、ここから具体的な話に入っていきますね^^!

財務では3つのお金の管理について押さえておきましょう!

1、現金出納帳(キャッシュフロー計算書)

2、損益計算書(P/L)

3、貸借対照表(バランスシート、B/S)

いわゆる、「財務諸表」の中でも財務三表と呼ばれるものですね!

1,現金出納帳(キャッシュフロー計算書)

これから起業を考えている人や、

まず数字に慣れていきたい、なんていう方にまずオススメなのは、

自分の現金出納帳を書くこと❣

をオススメします^^

要は、家計簿みたいなものですね。

今便利なアプリもたくさん出ていますが、

オススメは「自分でエクセル入力」です!

テンプレートはネットで検索してもいろいろとでてきますが、

あまり複雑にしなくても、「科目」「収入」「支出」

「メモ欄」に支出(投資)の費用対効果をメモする、程度でもいいかなと思います^^

自分の家計簿レベルで出納帳をつくる目的は、

経営者自身が自分の会社のお金流れわかってないと危険⚠️な為、

日ごろの意識から訓練していく為です。

だから、最初は自分で書いていく方がオススメです。

特に会社員の場合、毎月仕事をしようとしなかろうと(有給つかえるし)

一定額が振り込まれ

仕事に使う備品、会議室、人によっては福利厚生の手当もあって

無料で使えることに慣れてしまっているケースが多々あります。

しかし、

ほとんどのビジネス活動には「お金(予算)」がかかります。

なので、「無料で使える」感覚に慣れてしまっていると大変危険なのです。

ビジネスの場合は、投資(支出)がかけた費用以上のリターンを得られているかが重要なので、支出が出たら、それに対してかけた費用以上のリターンが得られているかも振り返ることが大変重要です^^!

トレーニング、と思って、ぜひやってみてくださいね!!!

また「黒字倒産」というのも聞いたことありますでしょうか?

利益はでているのに、資金がなくなって倒産してしまう、という現象です。

例えば、「これ、買います!」と言って契約書にサインしてもらったとしても実際に現金が入金されるまでにはタイムラグが発生することってよくありますよね?

そのため、売り上げ、利益がでているのに現金がない!!という状況に陥ってしまうことがあります。これが「黒字倒産」です。

「キャッシュフロー計算書」はこの「黒字倒産リスク」(いくら現金あるの?)を知るために必要は書類ということですね!

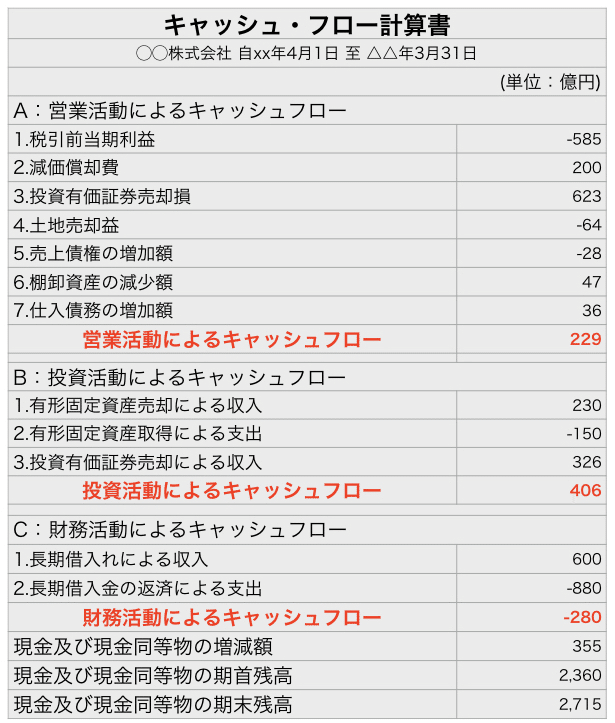

ちなみに、キャッシュフロー計算書では3つの指標で現金の流れを記載します。今回は詳しくは触れませんが、なんとなく覚えておいてくださいね!

営業活動CF:通常の営業活動によるキャッシュの増減

投資活動CF:設備購入の支出や子会社への投資による支出など

財務活動CF:金融機関からの借入やそれらの返済による支払いなど

2、損益計算書(P/L)

では次に損益計算書(P/L)に移りましょう!

これは、「一定期間のお金の成績表」です。

ちなみに、中田敦彦さんはYOUTUBE大学の中で

「稼いでるんですかチェック!」と呼んでいます。笑

<4つの利益>

①粗利益 売り上げから原価(仕入)を引いた利益

②営業利益(本業の利益) 粗利益−販管費(人件費、接待費等)

③経常利益 営業利益−本業以外の収益

④当期利益

大切なのは、お金をきちんと管理することなので、決算は毎月締めることが大事です^^

できるだけ短い時間で決算をしめるようにすると、振り返るきっかけができますね!

(儲かっている会社は日次決算や、時間ごと決算もしている、、なんてところもあるそうです。)

独立すると、会社員の時には上司から管理されていたが、誰も聞いてくれなくなるので、仕組み化することが大事なんですね!

お金持ってる人は、お金の管理を徹底しています。

例)自己資本比率96%の経営者

・事業所に100円のシャーペンの芯1本

・社員のためのフットボールコートを作っている

つまり、投資することにはトコトン投資をし、

削減できるところは徹底して節約してますねっっ!!^^

3、貸借対照表(バランスシート、B/S)

3つ目の財務諸表は貸借対照表です!

「通算期間のお金の成績表(借金あるんですかチェック BY中田敦彦さん)」

財務上の会社の目的は、「自己資本を最大化すること」と定義できます。

さて、売り上げが止まった場合、あなたの会社は何ヶ月持ちますか?

自己資本比率について

理想企業 70%

優秀企業 40から69%

普通企業 20から39%

要注意企業 0から19%

債務超過企業 0%以下

自己資本比率が非常に高い2社をご紹介します!

①まるか食品(ペヤングの製造販売している会社)

1年間工場ストップさせても大丈夫な財務内容

不動産賃貸業も行いキャッシュフローの安定化

②田中三次郎商店(漁業の網を卸す会社)

創業140年

銀行格付け一括

自己資本比率の強化策は?

・社長の個人資産も明確にしておく

・中小企業の場合、社長が最終責任者。

・社長の個人資産会社に資本注入することができる

・社長個人の貸借対照表も作り、個人資産を明確にしていくことで、銀行融資の補足にも使える

資金調達で大切なポイント

さて、ここまでお金の管理に関してざっとご紹介しましたが、

ここからは資金の集め方についてご紹介します。

他人の力を使う(レバレッジを使う)方法は以下の通り。

1.OPM他人のお金

2.OPT他人の時間

3.OPW他人の労働力

4.OPE他人の経験

5.OPI他人のアイディア

負債については2種類あります!^^

・良い借金 投資のための借金

・悪い借金 消費のための借金

借りた金利以上のリターンが見込めるものに

投資するのは良い借金です^^

⚠️お金の管理ができてない状態では、負債は使わないこと

3つの資金調達

1.銀行融資

金融機関からの借り入れ。調達コストは低い。毎月の返済がある。

2.補助金

国自治体からの補助金。返済不要。採用可否がある。

補助決定後の事務処理が必要。

3.出資

エンジェル投資家、ベンチャーキャピタルからの出資。調達コストは高い。

毎月の返済は無い。経営についての関与も大きい。

※クラファンは手数料に注意!

銀行融資を引き出すポイント💡

当期利益+減価償却費=返済原資

返済原資にプラスできる要素は役員報酬。

(高額でとっている場合は、それも原資に計算する場合もある)

借入金額は、運転資金は月商の2倍が目安です!

設備資金は投資収益率(ROI)が重要

-その投資で、どれだけの収益を生み出すのか

-投資が何年で回収されるのか?

-ROIの目安

-m&aなどの投資の場合10-20%

-マーケティング等の場合は、200から300%有り得る

銀行は複数取引すること、

最初は、地域の金融機関と取引することがオスススメです!

信用金庫と日本政策金融公庫の2つ取引スタートするのが良いでしょう^^

銀行も、人からお金を借りるのと同じ感覚で接するのがいいです。

できるだけ、信用を積み重ねておく(積立をしておくと喜ばれる、全く経験のない業種だとお金貸しづらい、など)

ことが大事です!

ただし、会社員のうちは無理に借りなくてOKです。

創業融資は創業5年以内くらいでできますので^^

<融資目安>

信金 ゼロから1億

地銀 ゼロから10億

都銀 10億以上

その他注意事項⚠️

・新規融資が銀行は1番難しい

・返済実績のある会社だと、銀行は融資をしてもらいやすい

・事業融資の返済は1日たりとも遅れてはいけない

・資金管理ができていないとみなされて、審査で圧倒的に不利になる

事業計画の作り方

前提『『事業計画は慣れてないと少してこずる』』

特に、収支計画の部分。

でもちゃんと理解すれば誰でも書けるようになるし、

経営者としては知っておくべきことなので、割り切ってまずはやってみましょう!

収支計画を作らないと、、、

他者を納得できない

利益が残らない

事業計画の3種類

①経営の事業計画

【最重要】経営上の決定する経営者のための事業計画書

中長期の総合的な事業計画書

出資用には必須

②融資用の事業計画

銀行提出用の事業計画書。

過去3年間の実績を重視する。

③補助金用の事業計画

補助金提出用の事業計画書

未来(3年程度)の収支計画が重要

1の経営の事業計画を作って、2.3に転用するのがオススメです^^

経営の事業計画に必要な11項目

社長の人生の目的

経営理念

コアバリュー

行動指針

超長期構想

ビジネスモデル

経営数値目標

経営方針

年間スケジュール

実行計画

社長の想い(なぜこの事業をやっていきたいのか)

資金調達には、長期の経営数値目標が必須!

5年後までの長期経営計画を作ってみる

大事なのは、現状把握の数字がわかっているかどうか

売り上げ予測

(売り上げ予測を立てにくい場合は、顧客数を考えることで数字が出る)

→5年間で2倍が妥当

営業利益の予測(欲しい営業利益を考える)

わからない場合は、社長の給料を先に決めるのも可能です!

数字の根拠を説明できるようにしておきましょう。

ポイントとして、

「税金払いたくないから、最初は赤字にする」

と言う人がいますが、

いずれお金を借りる可能性がある場合は

10万円でもいいから、黒字にしておく

(赤字の人にお金貸すのって怖いですよね^^??)

ちなみに、簿記3級くらいはとっておくのがおすすめです。

2級まではなくてもOK!基礎だけは知っておきましょう。

良い税理士さんの選び方

月1回はMTGをしてくれる方がおすすめです。

繰り返しますが、きちんとお金の管理をする仕組みを作ることが大事なので。

法人の場合は、最初から税理士頼む

個人事業であれば、最初は自分で良い

一般的に言われるのは

自己資金半分、融資半分

どんなに少なくとも2割位は自己資金欲しい!です。

そのために、個人でも現金出納帳作っておいて

少しでも毎月プラスを作理、

2〜300万くらい貯めてからやるのが良いかなと。

(あくまでも業種業態で全く金額は違いますのでそこは臨機応変に、、!)

信金さんへの開業支援資金申込をしたい場合は、

開業して実績積んでからの方が確実です。

または会社員の時のものでも良いので、

同業の中での実績を持っていきましょう^^

自己資金は全部投入しなくて大丈夫です。

どこまで個人でどこまで事業用か線引きはしておいて、

中小だと個人資金も資本金のように銀行はとらえてくれるケースが多いです。

必見「「超」」お役立ちツール3選

さて、ここまでお読みいただいて、

もっと勉強したい!学びたい!

と思っていただいた方もいらっしゃるのではないでしょうか^^?

最後までお読みいただいた方限定で、

有料級に役に立つツールを3つご紹介しちゃいますね^^!!!

①簿記や会計について学びたい方へ!

「CPAラーニング」

なんと、完全無料で簿記の講座を受けられるサイトです!

本当に無料!?と驚きますが、本当に無料です。笑

CPAラーニング|簿記や会計を完全無料で学ぶならCPAラーニング (cpa-learning.com)

②企業の有価証券報告書が一気に検索可能!

「EDINET」

金融庁が運用している企業のIR情報データベースで、有価証券報告書を開示する義務のある全企業の有価証券報告書が掲載されています!

いちいち企業のHPにいかなくてOK★

EDINET (edinet-fsa.go.jp)

③超簡単!企業分析!

「バフェット・コード」

企業分析がわかりやすく記載されています。会員登録不要です。

日米の企業が検索可能です!

https://www.buffett-code.com

終わりに

いかがでしたか^^???

結構長かったですがここまでお付き合いくださりありがとうございました!

私も完全に数字オンチ、財務オンチスタートですが、

少しずつ向き合っております^^

みなさまもぜひ良い情報があれば教えてください!

お読みいただきありがとうございました!

この記事が気に入ったらサポートをしてみませんか?