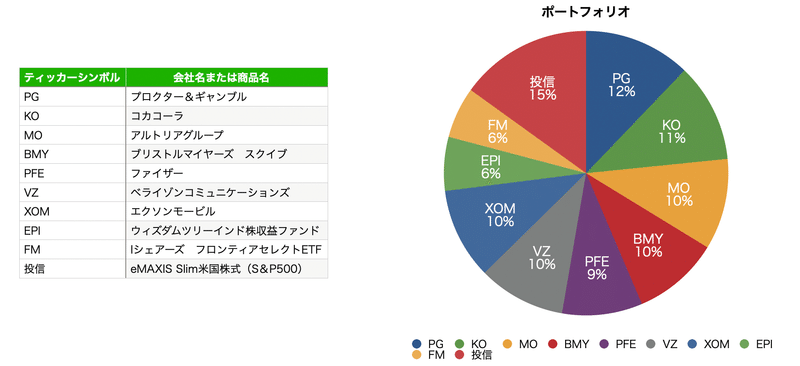

今現在の運用状況

コーエルです。

2021年からインデックス投資を始めて、2022年から少しずつ米国の連続増配企業へ資金を移動させてきました。

現在は米国連続増配企業7社、新興国ETF2つ、インデックス1つでポートフォリオを組んでいます。

個別銘柄よりもインデックスの方がリターンが良かったため、投資信託の比率が大きくなりました。

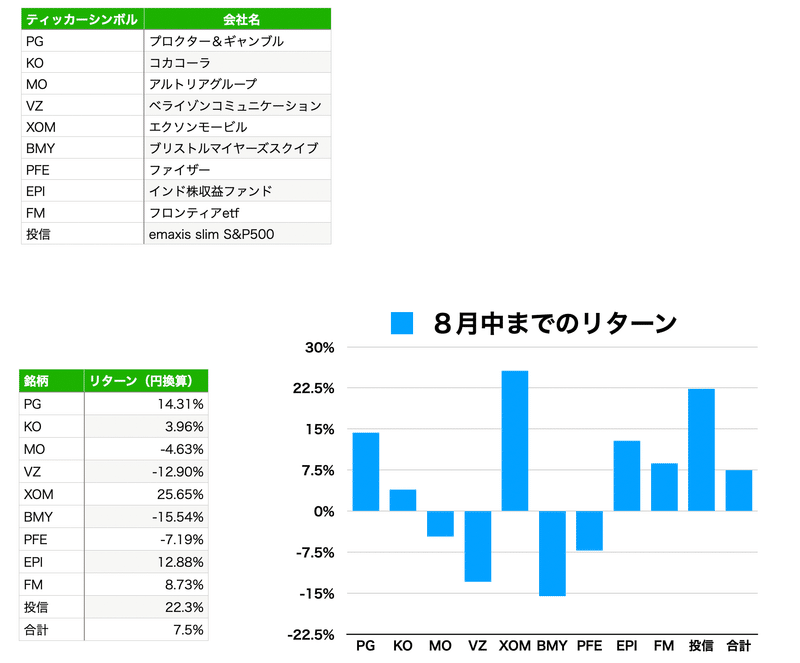

次に各銘柄のリターンを紹介します。

VZとBMYがここ最近調子良くないですね。PFEなんかも買い付けてからドンドン下がり続けています。

XOMは一時期50%リターンが出ていたのですが、高値で買いましたので半分くらいのリターンになっています。

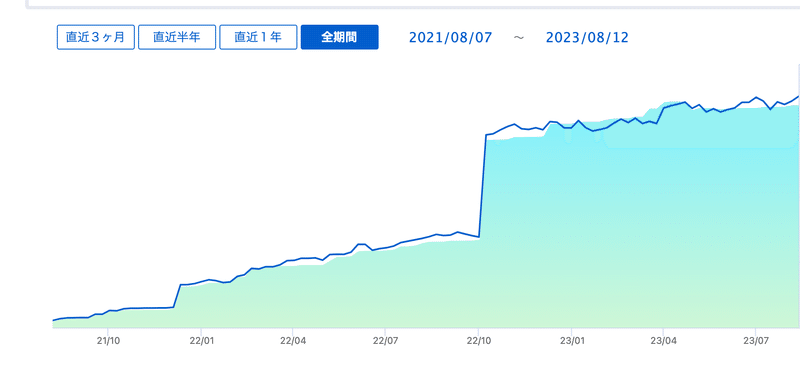

資産全体の推移も見ていきましょう。(資産額は自慢できるほどでないので割愛します。)

緩やかには増えている感じです。去年の10月頃にグラフが上に飛んでいるのは一括で大きく買い付けたからです。

今になって振り返ればちょうど底値付近だったのでまずまずの買い物ができたと思う反面、銘柄によってはさらに値下がりしたものもあるので、定期的に買い付けても良かったかなとも思います。

インデックスだけにしておけば、今頃もっとリターンが良かったなと思う時もありますが、僕のやっている高配当株投資はキャピタルゲイン(株価の値上がり)を狙っていくことではなく、

自分が保有している会社からタダで配当金をもらい、タダでその会社の株を買い付けることで持ち株を増やし、1年目より2年目、2年目より3年目という風に時間の経過とともに企業の増配と持ち株が増えることで貰える配当金も年々増えていきますから、それによって資産を最大化させていく手法です。

ですから、毎日の値動きを見ても今をときめくアップルやマイクロソフト、エヌビディアなどと比べて、大きな値上がりは見込めないので暇で暇であくびが出るくらい退屈な投資手法です。

そして周りがリターンを取れている時には指を咥えて羨ましく思うこともありますが忍耐強く保有していかなければ、すぐにはリターンの出ない投資手法でもあると思います。

自分の投資によって何を求めるかだと思います。平均点で良いのか、それ以上なのかそれ以下でも良いのか。千差万別だと思います。

僕はインカムとキャピタルの両方が欲しいです。

何なら市場平均を超えるリターンも欲しいです。欲張りなので。

しかし反面4、5%くらいのリターンでも良いと思っています。

過度に期待しないようにしています。未来は誰にも分からないからです。

8月14日のウィズダムツリーの解説でジェレミー・シーゲル教授が、

「市場の回復力はバリュー株に有利になるのでは。」

と発言されていたので、期待して経過を見ていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?