IPO初値騰落率は本当に高いのか?2017年から2021年まで調べてみた

皆さんこんにちは。藤原です。今回は最近話題のIPO公開価格問題、その中でも初値騰落率について書こうと思います。しばしお付き合いください。

なぜIPOの公開価格が最近話題なのか

先日、公正取引委員会から『(令和4年1月28日)新規株式公開(IPO)における公開価格設定プロセス等に関する実態把握について』という文書が公開されました。

令和3年6月18日に閣議決定された「成長戦略実行計画」では,日本のIPOについて,上場後初めて市場で成立する株価(初値)が,上場時に新規上場会社(IPOを行う企業をいう。以下同じ。)が株式を売り出す価格(公開価格)を大幅に上回っており,公開価格で株式を取得した特定の投資家が差益を得るが,新規上場会社には直接の利益が及ばず,同じ発行株数でより多額の資金調達をし得たはずであったことが指摘されており,こうした点を踏まえ,IPO時の公開価格設定プロセスの在り方について,実態把握を行い,見直しを図ることとされている。

要するにIPOにおける公開価格が低すぎるせいで、スタートアップがIPOで実現できる資金調達額も小さくなり、成長資金獲得の阻害要因になってしまっているのではないか?と疑われているということです。

公正取引委員会によって公開された文書では、IPOの公開価格が低いという事態を引き起こしているのは何なのか、疑わしいとおぼしき事案をスタートアップ側、証券会社側の双方にヒアリングしています。あと東証にも聞いていますね。

証券会社側が自社の顧客を儲けさせたいが為に、優位な立場を利用してスタートアップ側に不当に低い公開価格を押し付けていては大変ですから、国の機関によるこのような牽制を定期的に行っていただくのは、健全なる市場維持のため必要とは思うものの、そもそもIPOの公開価格と初値って、そんなに開きがあったのでしょうか。その点が気になって今回いろいろと集計してみた、というのが今回のnoteの趣旨です。前置きが長くなってしまいすいません。

初値騰落率について

IPO銘柄ごとに初値騰落率はかならず1つ存在します。2017年から2021年の全IPOについてその初値騰落率を集計してみました。

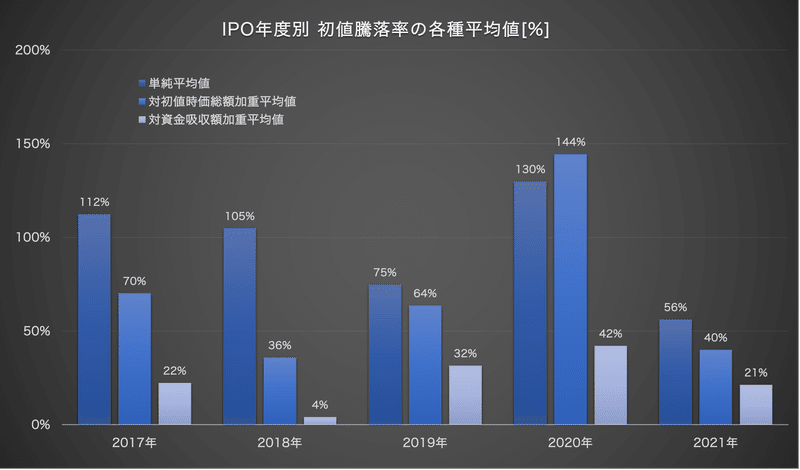

単純平均値

各年度別に初値騰落率の単純平均値を算出すると2017年から2021年までで順に112%、105%、75%、130%、56%となります。念のため計算式は以下の通りです。

初値騰落率の単純平均値$${=\dfrac{\sum\limits_{i=1}^np_i}{n} }$$

$${p_i}$$はその年$${i}$$番目のIPO銘柄の初値騰落率、$${n}$$はIPO件数(以下同じ)

100%を超えるというのは、2倍もプライシングをミスっている訳で、確かに「本来ならばもっと資金調達ができていたのに公開価格を低く設定しすぎたせいでその機会を逸した」と考える気持ちも分かります。

とは言え、単純な平均値で良いのだろうか?という点は気になります。時価総額が巨大な企業がプライシングをミスるのと、時価総額が小さい企業がプライシングをミスるのとでは影響度合いが違うのではないかと。

対時価総額の加重平均値

そこで各IPO銘柄の初値騰落率をその銘柄の初値時価総額で重み付けして加重平均を求めてみます。すると、2017年から2021年までで順に70%、36%、64%、144%、40%となります。念のため計算式は以下の通りです。

初値騰落率の対初値時価総額加重平均値$${=\dfrac{\sum\limits_{i=1}^np_i{\cdot}M_i}{\sum\limits_{i=1}^nM_i} }$$

$${M_i}$$はその年$${i}$$番目のIPO銘柄の初値時価総額

2020年はAIブームの影響?もあってか、そこそこ初値時価総額が大きい企業で初値騰落率が大きい事例が出ており、加重平均値である144%の方が単純平均値である130%を上回ってしまいましたが、2020年以外の年では全般的に単純平均値より加重平均値の方が小さい値になっています。ということは、初値時価総額が大きい案件では、そこまで初値騰落率は大きくないということです。

ただ、疑問として重み付けは初値時価総額で良いのだろうか?という点は気になります。時価総額が大きくても、実際にオファリングした金額が少ないIPOもあれば、オファリングした金額が大きいIPOもあるはずです。

対資金吸収額の加重平均値

そこで各IPO銘柄の初値騰落率をその銘柄の資金吸収額で重み付けして加重平均を求めてみます。資金吸収額というのは公募株数と売出し株数(オーバーアロットメントがあればそれも)の合計に公開価格を乗算した値です。すると、2017年から2021年までで順に22%、4%、32%、42%、21%となります。念のため計算式は以下の通りです。

初値騰落率の対資金吸収額加重平均値$${=\dfrac{\sum\limits_{i=1}^np_i{\cdot}F_i}{\sum\limits_{i=1}^nF_i} }$$

$${F_i}$$はその年$${i}$$番目のIPO銘柄の資金吸収額

単純平均値はもちろん対初値時価総額加重平均値と比べても、初値騰落率の対資金吸収額加重平均値は全般的にかなり小さい値に落ち着いてきました。

ちなみに、簡単な計算なのにそれっぽい数式を書いているのは、noteが最近TeX表記で数式に対応したので、嬉しがって使っているだけであります。

初値騰落率の各種平均値のグラフ

見やすくするために、これまで求めた値をまとめてグラフ化すると以下のようになります。

2020年だけ例外がありますが、基本的に初値騰落率は単純平均値、対初値時価総額加重平均値、対資金吸収額加重平均値の順に小さくなっている傾向が見られます。

それほど外していないのではないか説の検証

しっかりと初値騰落率に重み付けを行って加重平均を取った結果、それらが単純平均値より小さくなると言うことは、時価総額や特に資金吸収額が大きい案件では、それほどプライシングを外していないということです。

特に対資金吸収額加重平均値を見ると、だいたい20%〜30%前後に落ち着いていますから、これは一般的なIPOディスカウントの割合とも合致します。例えば20%のIPOディスカウントを施したものが、初値で25%上昇して元の理論株価に戻る、というのはめちゃくちゃ綺麗なIPOで、証券担当者は超絶気持ち良いんじゃないでしょうか。とは言え僕は証券会社さんで働いたことがないので完全なる予想ですが。あと、IPOディスカウントの是非については後述します。

もちろん、2020年の対資金吸収額加重平均値の42%というのが、本当に「外していない」と断言できるかと言われたら、証券会社はもっと頑張らなければならないかもしれませんが、単純平均で見られるような約2倍以上の外しっぷりではないことは確かです。

なお、2018年の対資金吸収額加重平均値が4%になっていてほぼ0なので、プライシングがドンピシャな感じがしますが、これにはカラクリがあります。実はその年に1件、2兆6千億円を超える資金吸収額をたたき出した白い犬の案件が若干やらかしておりまして、その初値騰落率▲2.47%というのが下に引っ張っているためにこうなっています。「初値騰落率が下がっているのではない。私が上昇しているのである」ということで何卒ご理解くださいますようお願い申し上げます。

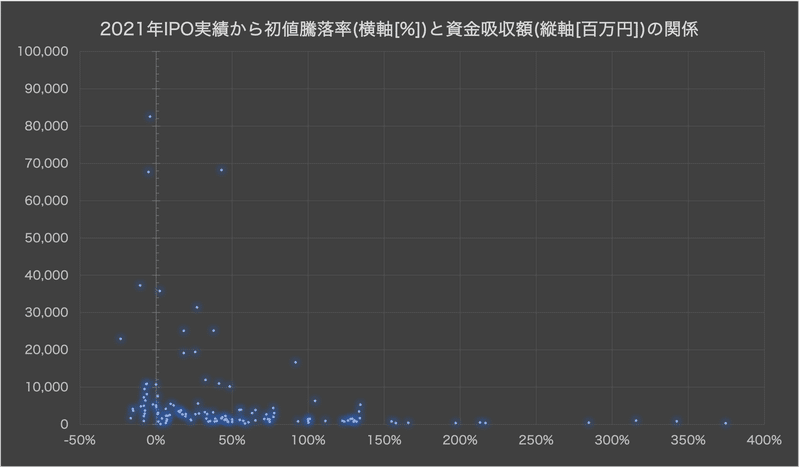

さて、初値騰落率が上に突き抜けてしまっている(プライシングを低く見積もりすぎたケース)というは、特に資金吸収額が小さいIPOで多発していると思われるので、この点についてグラフ化してみます。

2021年の全IPO銘柄について、横軸に初値騰落率を取り、縦軸に資金吸収額を取って散布図を書くと以下のようになります。

初値騰落率が150%を超えるのは、20億円にも満たない小さな資金吸収額の案件がほぼたたき出しています。逆に資金吸収額が50億円を超えたあたりから初値騰落率が50%を超えるケースが一気に少なくなります。

こう見ると、資金吸収額が小さすぎて需給バランスを満たせていないIPO案件がちょっと多いのではという気がしてきます。「証券会社は不当にIPO価格を低くしていてけしからん」と決めつけてしまうのは、果たしてどうなんだろうかというのが僕の率直な感想です。

IPOディスカウントの是非について

IPOディスカウントは、IPOしようとする企業と投資家との間に情報の非対称性がある点や、これまで市場に流通していない株式であり流動性に不安があることなどから、事業計画と同業比較で求めた論理株価から一定の割引きを行うことです。

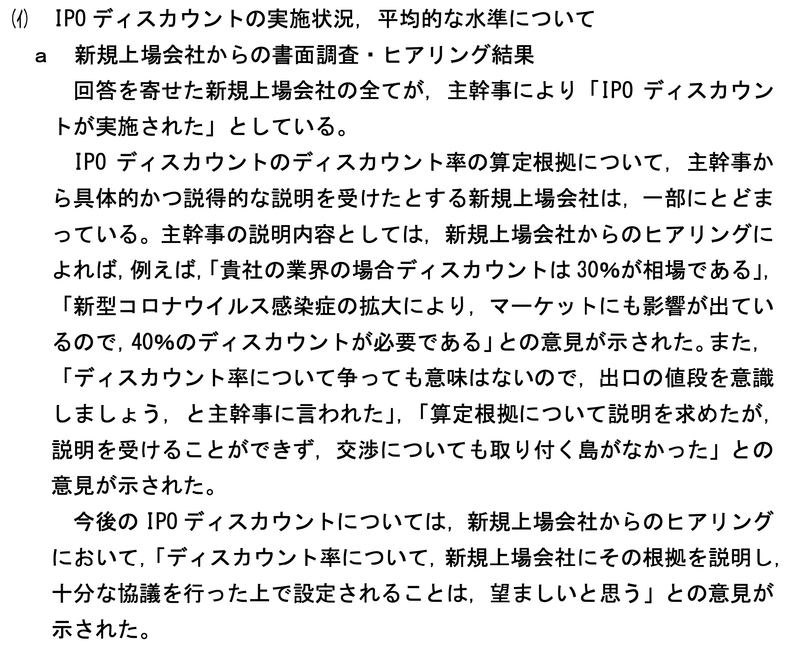

しばしばこのIPOディスカウントがおかしいのではないかと言われることがあります。そもそもこれが必要なのかという指摘もありますし、公開価格が安くなりすぎてしまっているのは、IPOディスカウントが大きすぎるからではないかという疑いもかけられています。

まず必要か否かという点については、投資家側から見れば、IPOディスカウントがなくなったり縮小したりすると、IPO時にその会社の株式を買う理由がよく分からなくなります。上場企業の株式はいつでも購入できますから、ディスカウントがないのであれば、半年程度経ってから状況を見極めて買えば良いという結論になってしまいます。

しかしIPOする企業は今この瞬間に買ってもらいたい訳で、ディスカウントをすることによって市場に晒された実績がない株式をIPO時に投資家は大量に引き受けるのだと思えば、ディスカウントが不要だとはなかなか言いづらいと思います。

もちろん、その割合には議論の余地があります。今回公開された公正取引委員会による文書においても、発行体側の証言にある「昨今の社会情勢だから40%のディスカウントは必要と言われた」というのは、証券会社側にもそれなりに事情はあるのでしょうが、さすがにちょっとやり過ぎなんじゃないかと思ってしまいます。

スタートアップと証券会社が敵対しても良いことはないので、何とかうまくコミュニケーションして双方納得した形で進められるよう願っています。

さて、今回のnoteはこれくらいにして、また次回の記事につなげていきましょう。良かったコメントやスキ!あとTwitterでシェアしてくださると嬉しいです。ではまた次回の記事でお会いいたしましょう。今回はこの辺で。

データ参照元について

この記事の集計元となった個別IPOのデータについては、公認会計士プラットフォーム事業の株式会社ワイズアライアンス様が販売されているデータをフル活用させていただきました。

ご興味ある方はぜひご購入してみてください。

サポート代は大好きなスタートアップへの取材費に充てさせていただきます