(考察)金融デジタライゼーションに関する施策動向等の委託調査

土曜日のカジュアルなTwitterパトロールをしていると

金融デジタライゼーションに関する施策動向等の委託調査「革新的技術分野の推進に向けた施策および金融分野におけるRegTech/SupTechに関する調査報告書」の公表についてhttps://t.co/nA6hzi4rz7

— 崎村夏彦 (=nat) (@_nat) September 5, 2020

なぬ、これはおもしろそう。金融庁ウェブサイトから発信の金融デジタライゼーションに関する報告書。読んでみないと!ということで、こちらのリンクへ行きレポートをダウンロード。

618ページ!?!?!?(((( ;゚Д゚)))ガクガクブルブル

しかし、他に呼んで聞かせてくれる人も思いつかないので読むことにする。目次だけで31ページww。せっかく618ページ読むのであればアウトプットもしようという事で完全個人的で偏った考察ではあるがまとめてみようと思う。世界の金融の動向や、世界と日本の金融デジタルトランスフォーメーションに対する意識の大きな違いなど興味深い内容も多かったので、レポートのボリュームに恐怖を感じた人や全部読む時間がない人の少しでもお役に立てればと。

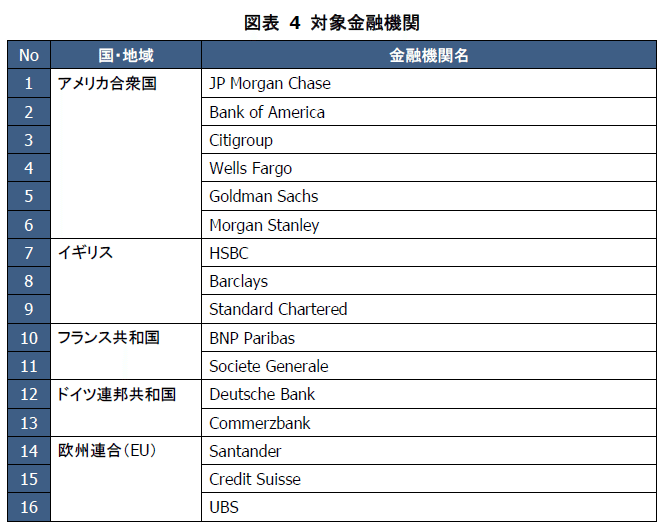

対象金融機関もリストのすべて100%がSymphonyを何らかの形で導入しており、今の仕事で関わっているので、とても期待される。

まずは各国のサンドボックス環境やイノベーションハブなどについてかなりのページ数が使われていたが、今回はこちらでは割愛。

ITリソースの内製化

海外の金融機関と日本の金融機関を比べた時にやはり避けられないトピックがITリソースの内製化。ゴールドマン・サックスのおよそ30%の社員がエンジニアであるというのは結構有名な話だ。Twitterの社員数(3,600人)やLinkedinの社員数(6,800人)より多いという比較も乗っている。さらに以下のようにBNPパリバにつしても記載があった。

デジタライゼーション含め、新たなイノベーションを推進していくには、試行錯誤を素早く数多く行える体制が重要であり、その意味で「内製化」が極めて重要となる。海外の金融機関では、従来からIT分野の企画・研究開発を相当程度内製化しているため、我が国と比べると、そもそも、新たな技術の理解、外部技術との接合、イノベーション推進が行いやすい体制にあったと考えられる。

✓ BNP Paribasは内製化を全面に掲げており、人材確保・人材育成の点で今後の進展が興味深いと考えられる。

✓ Goldman Sachsは2015年時点でフルタイム従業員3.3万人のうち、プログラマやエンジニアが9千人に上ると公表しており、我が国とは内製化へ向けた体制に相当の違いがあることが伺われる。

またJPモルガンのセクションにも

人材についても、テクノロジー部門では約5万人の従業員が所属しており、そのうち数百人はデータサイエンティストとして働いているとされており、テクノロジーに対して莫大な投資をしている。コーポレート&インベストメントバンク部門のテクノロジー統括者は、「これからの銀行で重要となるテクノロジーを順位付けするならば、まず機械学習とデータサイエンスは間違いなく変革を起こす技術となるだろう。次いで、ブロックチェーンなどの比較的新しい技術はインパクトを与える可能性はあるが、どれほどの影響を与えるかは現段階で明らかではない。機械学習とデータサイエンスはより高い価値を生み、銀行はそれの付加価値を顧客に提供することができる。したがって、機械学習とデータの両方のインフラに対する投資はさらに必要になってくるだろう」と述べている

テクノロジー部門で5万人!!!確かにこれはちょっと桁違いだが、デジタルトランスフォーメーションを進めて行く上で業務とITが両方わかる社員というのは必ず必要である。たとえ自社の完全IT子会社であったとしても「外注」という形ではスピード感をもって進めるのは難しくなる。

RegTechのセクションにもその必要なリソースの内製化については言及があった。

この内製化の推進にあたって求められるIT人材のスキルセットやマインドセットは、従来のIT人材に求められていたものとはやや異なるものも含まれる。具体的には、従来型のウォーターフォール型の大規模なシステム開発など、正確で着実な実行を追求していくのではなく、近年の環境変化の早さに対応して、ビジョンや目的を共有しつつ外部を巻き込みながら、アジャイル的にスピード感をもって試行錯誤を繰り返しつつ開発を進めるといった推進方法や、所謂データサイエンティストなど、ビッグデータやAI、ブロックチェーンといった新たな技術への習熟が求められていると考えられる。

そこから各国のイノベーションハブやサンドボックスの取り組みに移り、そのあと「大手金融機関における革新的技術を活用した取り組み実況」に移る。基本的には直接人に話したものではなくインターネットに載っているものを読んだだけに見え、深みに欠ける印象であるがいくつか気になったものを記載しておく。

バークレイズ

また、2019年度決算の投資家向け資料では、今後の3年から5年程度でBarclaysが差別化を図る分野として、決済やトランザクションバンキング、投資アドバイスを挙げている。決済に関しては、銀行系決済プロバイダであることのメリットを活かし、大規模なテクノロジーの投資による拡大を図る。

ゴールドマン・サックスも集中しているエリアだとネットにも出ているが「トランザクションバンキング」というのがキーワードが大事なのかもしれない。やはり企業などの資金のニーズを更に細かくデータを集められるという事は色々なトレンドを機械などに分析させるという意味でこのエリアはちょっと近くから見続けたい。やはりデータ勝負である。

J.P.モルガン

やはり世界最大の商業銀行。CEOのJames Dimonの「Silicon Valley is coming.」のコメントでも有名なのでとても気になるところ。ここで特筆されるのは、AIのエリアで誰もが「できる」とは思っているものの「どうやって本番環境で活用するか?」など考えているものがいくつも既に展開されているスピード感である。「Silicon Valley is coming.」をちゃんと理解した上で活用しているように見える。

2018年の年次報告ではAIの重要性についても言及されている。AI技術はリスクや不正行為の削減、顧客サービスの向上、引受業務の改善、マーケティングの強化等の分野で既に活用されており、既に結果も出始めている。

例えば、コーポレート&インベストメントバンク部門では、機械学習を活用したDeepXによる株取引のアルゴリズムによって1日に1,300銘柄の株取引が実行されている。

また、社内のヘルプデスクの役割を担い、不具合の追跡や日々の問合せ対応等の業務については、人工知能によるバーチャルアシスタントが全社的に導入される。

コンシューマー向けのマーケティングにおいては、例えば、顧客の貯蓄および投資の能力や旅行の趣味嗜好、好きなブランドの割引利用有無に至るまで、実に様々な情報に基づき、各々の顧客に最適化された情報やサービスを提供することが可能になった。

リテール向けローン業務においては、承認プロセスを効率化することで、顧客は数回のクリックで住宅ローンや自動車ローンを借り入れることができる。ATM内の現金の管理・最適化や現金補充コストの削減、ATM自体のメンテナンススケジュールを立てるところまでAIや機械学習の技術は活用されている。

さらに、不正取引の防止と検知の分野においては、まずは年間約1.5億ドルの利益と業務効率化に寄与するだろうと期待されている。商品購入取引時にはミリ秒単位で自動的に判断されており、不正取引が大幅に減少している。James Dimon氏は、「詐欺師として謝絶されていただろう100万人の優良顧客を承認でき、一方で優良顧客として承認されていただろう100万人の詐欺師を謝絶できるようになった」と語っている。

また、機械学習によって署名や受取人名、小切手の特徴をリアルタイムで分析することで、小切手による不正取引の損失を抑制している。

バンクオブアメリカ

もう15年以上になるが現在のバンクオブアメリカのCTOのDavid Reillyが上司だった(その時は彼はゴールドマン・サックスに在籍していた)こともあったのでついつい必要以上に身近に感じてしまったりする。特筆するところはやはりITへの投資額ただしそれより驚いたのが特許の取得数だった。

その投資金額は米の金融機関の中ではJP Morgan Chaseの108億ドルに次ぐ規模である

また、Bank of Americaは2019年度には前年度対比31%多い418件の特許を取得し、同社の歴史上最も多くの特許を取得している。近年の米の金融機関の中では、同社は最も多くの特許を付与された金融機関であり、5,000人を超える特許発明者と彼らによる3,900以上の特許とアプリケーションを保有している。これらの特許数からみても、同社がいかにイノベーションに注力しているかがわかる。昨年認定された特許には仮想現実や人工知能、機械学習等の最新技術が用いられており、オンラインバンキングやモバイルバンキング、ブロックチェーン、情報セキュリティ、データ解析、プログラミング等、多岐の分野で応用されている。COOは、「革新的な企業の在り方を測る物差しはほとんどないが、特許数はその一つと言える。イノベーションは我々の事業の中核であり、最新のテクノロジーの持続可能な開発と展開は顧客に提供する金融サービスにおいて重要な役割を果たすだろう」と述べている。

シティバンク

声紋認証技術が実際に展開されているのはとても興味深い。

NICE社の声紋認証技術を導入し、会話の冒頭の数秒から顧客を認識し、サービス提供までにかかる時間を短縮することが可能にした

ゴールドマン・サックス

「株式のトレーディング業務において、15~20年前にはマーケットメイクで500人の従業員を抱えていたが、今では3人しかいない」と語っている

などというセンセーショナルな部分にばかり目が寄ってしまって、他にも色々MarqueeであったりMarcusであったりトランザクショナルバンキングの件もインターネットで公開されているのに読み切れてないのかあまり言及がなくて残念。

クレディスイス

今回とのトピックとはちょっと離れてしまうのだが、ここにある程度関わっている人は気づいている人も結構いるかと思うがおもしろいのがアジアパシフィックが「別部門」であること。時差などを考え、効率その他を含めこの少し変わった部門分けというのは組織づくりの勉強のためにはとても興味深い。

事業は、地域別に特化した三つの部門(Swiss Universal Bank部門、International Wealth Management部門、Asia Pacific部門)と、投資銀行業務に特化した二つの部門(Global Markets部門、Investment Banking & Capital Markets部門)、合計五つの部門から成り立っている

その他の恐怖のアンケート結果

その他にも色々書かれているのだが、このレポートのある意味ハイライトは最後にあるアンケート結果にある。

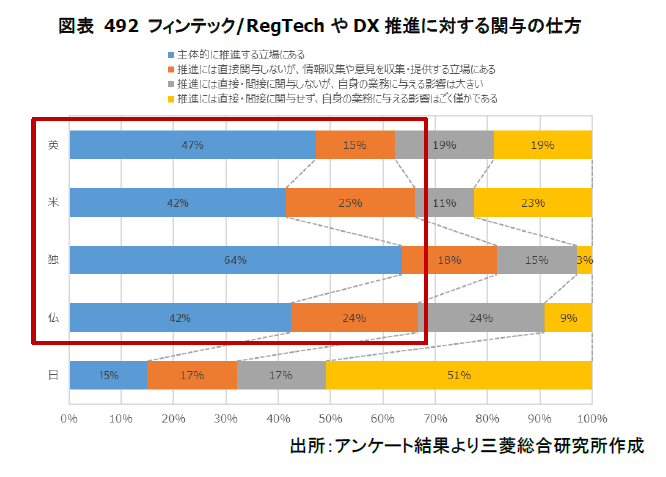

「フィンテック / RegTechやDX推進に関する関与の仕方」

他国はかなり青の「主体的に推進する立場にある」があるのに対して、日本は黄色の「推進には直接・間接的に関与せず、自信の業務に与える影響はごく僅かである」!!だれに対してアンケートを取ったのであろうか日本はまだまだ「Silicon Valley is coming.」の認識がとても低いようである。

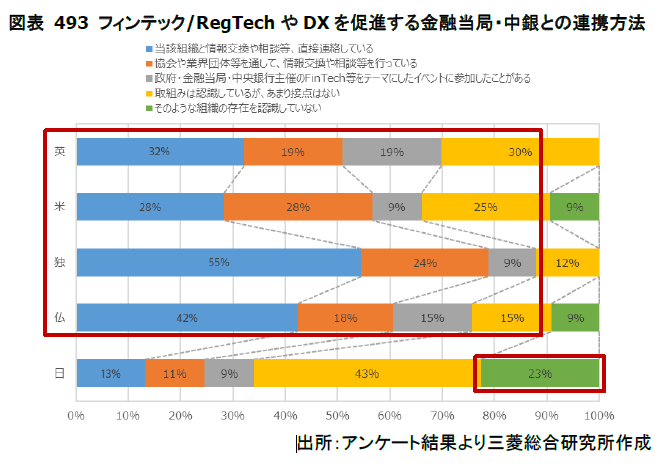

「フィンテック / RegTechやDXを促進する金融当局・中銀との連携方法」

こちらも日本は「当該組織と情報交換や相談等、直接連携している」がはるかに低く、「そのような組織の存在を認識していない」がはるかに高い。

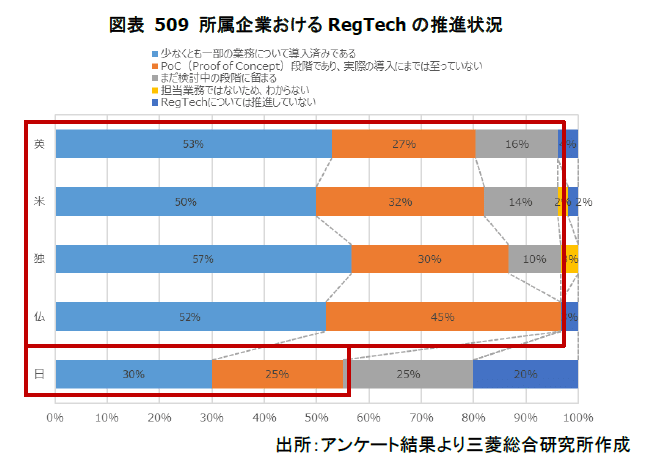

「所属企業おけるRegTechの推進状況」

ここでも日本は紺の「RegTechについては推進していない」が他国よりはるかに多い。

情報操作されているのでなければとても怖い統計だと思う。金融機関の内部でのフィンテックやレグテックのニーズが理解されていないのかもしれない。日本企業は決断がトップダウンではなく現場の声が重視される、なんていうことも聞くがこの数字が表しているのはデジタルトランスフォーメーションのニーズに関しては現場の感度が弱いことであるとしか言わざるをえない。

金融のデジタルトランスフォーメーションの夜明けはまだまだ近くはない。やはり内部からB2Bのフローの効率化が必要であり、フィンテックもレグテックも、もっともっと知名度を上げて、ストーリーを展開していかないといけないと身の引き締まる内容であった。

どのように?というのは以前のNoteにも書いてあるので興味がある方は是非チェックしてほしい。

フィードバックも新しい仲間もお待ちしております

フィードバックを頂けるととても嬉しいです。SymphonyでGen Ueharaまでメッセージを送っていただいてもかまわないし、こちらにコメントでもツイッター経由でも構わいません。

また一緒に改革を進めて行く仲間も探しているのでご一緒に仕事をしたい個人の方たち、企業の方たち気軽にお声がけください。😎

・ツイッター:@gen0707(フォローしていただいたら感激です)

・Linkedin:Gen Uehara(是非コメントつきでコネクションリクエストお送りください)

・Eight:上原 玄之(コメント付きで名刺交換大歓迎です)

僕はこんな人間です。参考になれば。

この記事が気に入ったらサポートをしてみませんか?