税率差異分析 ② 未払役員賞与と役員賞与

いつもも見に来ていただきありがとうございます!

今回は、会計の税効果会計の中でも税率差異について書いていこうと思います。

前回の税率差異はこちら↓

事例

×1年末日の3月31日において、役員賞与の支払いが50M決定された。

しかし、役員賞与の支払いは翌期の×1年4月7日に支払が行われた。

×1年期、×2年期の税前利益は100Mとする。

役員賞与金額が全額損金に算入されない。

実行税率及び税計算の税率は30%

(均等割、社会保険料、所得税の計算は対象外)

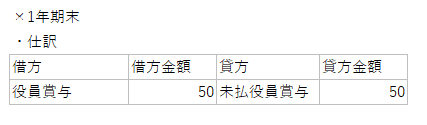

×1年度

仕訳

×1年期末に計上する仕訳は借方は役員賞与で、貸方未払役員賞与ということはそこまで難しくないと思います。×1年末の段階では未払の状況でBSの残高に残ります。

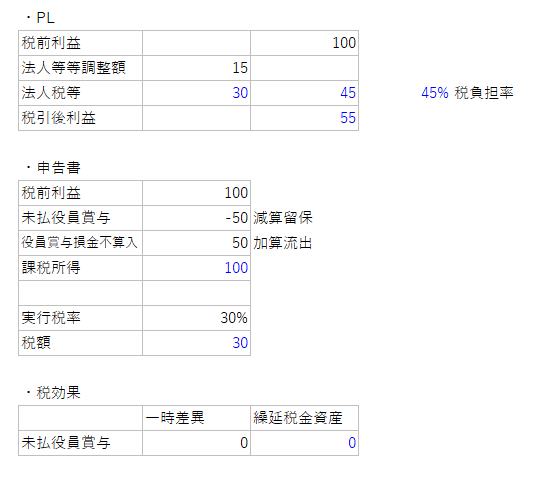

PL 申告書 税効果

申告書の計算では税前利益が100から未払役員賞与を加算した金額が課税所得となりそこに税率30%で法人税額が45となります。

税効果は、未払の役員賞与ということで、留保項目になり、50が一時差異となり税効果の対象とし、15の繰延税金資産が計上され、貸方に法人税等調整額が同額計上されます。

税率差異

PLの税負担率と実行税率に差はないので調整はなし

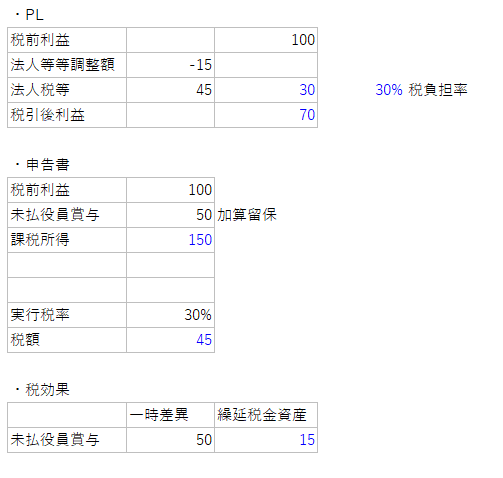

×2年度

仕訳

前期末で計上された、未払の役員賞与が当期に支払れたので、未払役員賞与が振替ます。

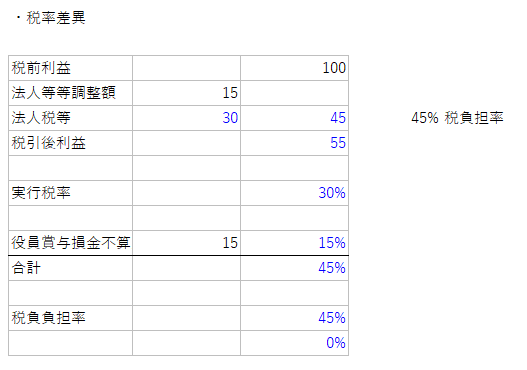

PL 申告書 税効果

申告書上では、未払役員賞与が解消されたために、50減算され、同時に役員賞与が実際に支給されたので、役員賞与損金不算入として、加算社外流出として処理します。

税効果としては、未払役員賞与が解消されたために、前期から計上されていた繰延税金資産が15が解消し0になるため、借方に法人税等調整額が15発生します。

税率差異

今回のケースでは、税負担率が45%となり、実行税率30%と15%の差異が生まれることになります。

その影響を調整するために、役員賞与損金不算入の項目で15%調整する必要があります。

まとめ

税効果会計の税率差異の仕組みを未払役員賞与と役員賞与の数値の動きで2期間にわたる影響をかいてみました。

社外留保か社外流出で、差があるのがわかったかと思います。

税率差異分析は一つ一つみるとそこまで難しくないのですが、複合的に論点が発生するので難しい人と感じる方も多いとおもいますが、税効果会計と連動しない、税金の発生に着目してみるとわかりやすいかなと思います。

もしよろしければスキやフォローよろしくお願いいたします。

励みになります。

Excel

今回も使用したExcelをおいておきます。

もしよければご参考ください。

この記事が気に入ったらサポートをしてみませんか?