相続税を零(ZERO)にする方法とは

・・・ちょっと「釣りタイトル」だったかもしれません。相続税の節税となれば、資産家の納税者が、相続税に詳しい税理士に頼んで、保険金や不動産等を活用した節税アドバイスを「個別」にもらう内容だからです。

しかし相続税が発生するかどうかの「ボーダーライン」上にいる方々をターゲットにするとどうでしょうか?このnote記事で紹介する特例や控除を効果的に使うことで相続税をゼロにするのは十分可能です。

これら特例等ですが「1.相続税申告をしなくても使える特例や控除」と「2.相続税申告をしないと使えない特例」に整理することができますので、次の目次のように分けて「スッキリとした」説明を心がけていきます。なお全部で10項目あります。気になる所から読んでいただいても大丈夫です。

1.相続税申告をしなくても使える特例や控除

相続税申告をしなくても使える特例や控除などを使えば、相続税がゼロになる可能性がありますので、ぜひこれら「特例や控除」の概要をザックリ見ていきましょう。(なおイラスト中の「第〇表」ですが、相続税申告書の明細書・計算書になります。)

1-1.死亡保険金・死亡退職金の非課税

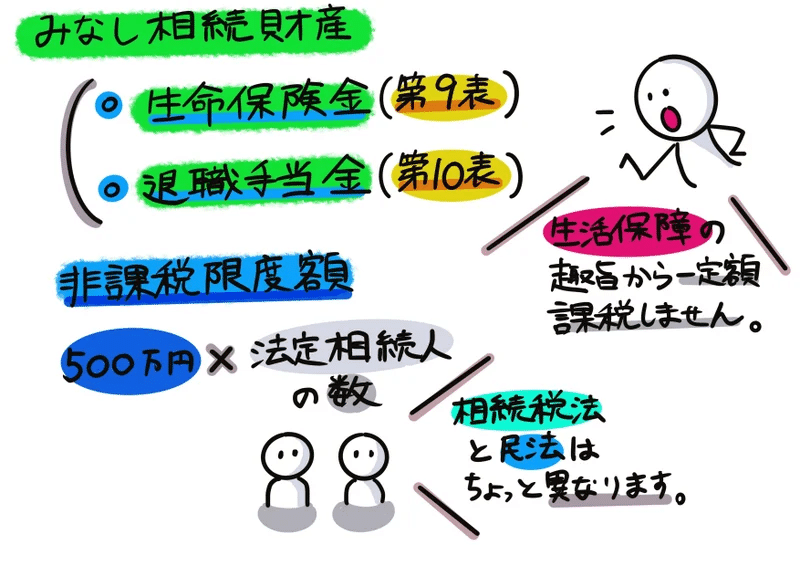

相続税法上、課税財産を構成するものは本来の相続財産(民法上の財産)の他に、課税の公平を図るために相続財産であると擬制して課税しようとする「みなし相続財産」が含まれます。主なものに生命保険金、退職手当金などがあります。

例えば、生命保険金。保険金受取人の固有財産であり、被相続人から直接継承するものではないので、民法上の本来の相続財産では有りません。しかし被相続人による保険料振込みにより、保険金の取得という経済的便益を受けていることに着目し「みなし相続財産」とされます。他方で生命保険契約は、被相続人が自分の死後における家族等の生活保障を意図して加入していますので、一定額について課税しない、つまり非課税限度額(500万円×法定相続人の数)が設けられています。

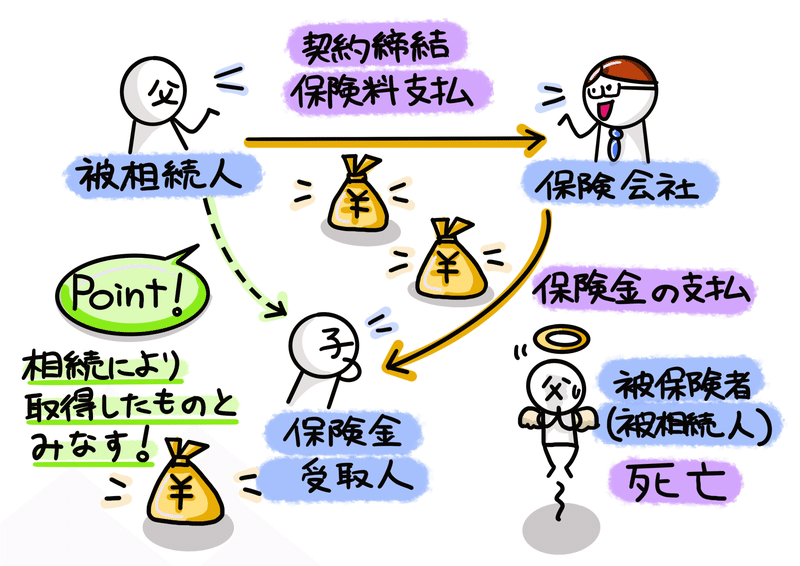

生命保険金に関するみなし相続財産の考えは、ちょっとややこしいので最初に下図②をイメージの基本として、保険料負担者=被相続人「本人=父」の場合には「相続により取得したものとみなす」というポイントを抑えていただければ大丈夫です。

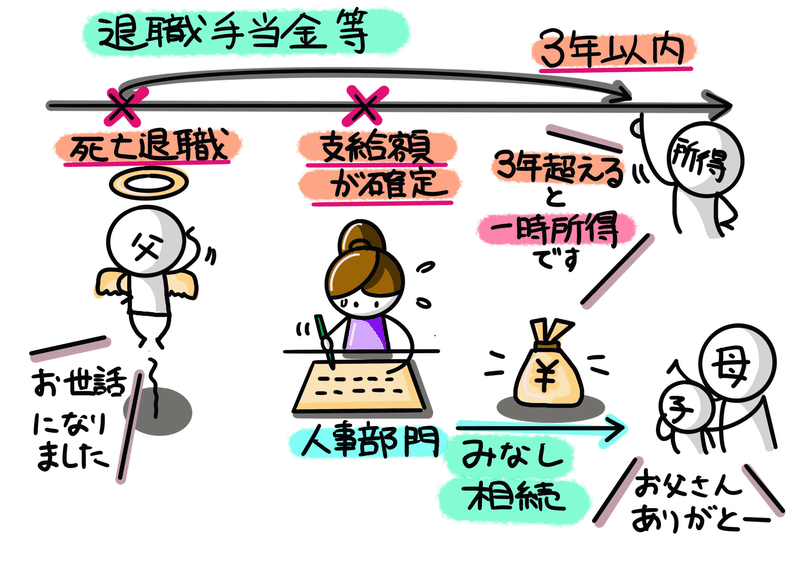

次に、相続税が課税される退職手当金です。被相続人の死亡によって相続人等が、本来被相続人に支給されるはずであった退職手当金や功労金の支給を受けた場合には相続税が課税されます。

ただし、相続税が課税される退職手当金等は被相続人の死亡後3年以内に支給額が確定したものに限られ、3年を過ぎて支給額が確定したものは相続税が課税されず、一時所得として所得税が課税されることになります。

1-2.墓仏壇などの非課税資産

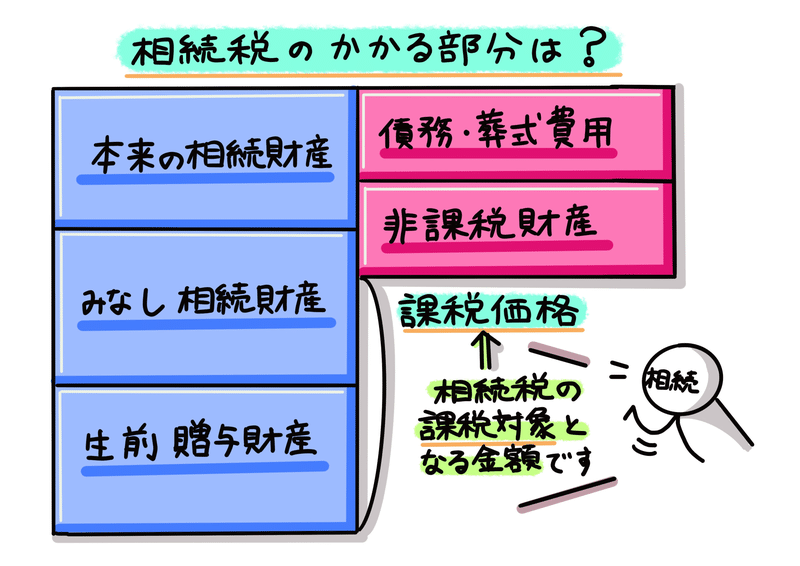

前述「1-1.死亡保険金・死亡退職金の非課税」で非課税財産を取り上げましたが、相続税の課税対象となる「課税価格」の全体像は下図④の通りで、非課税財産は主に以下の項目です。財産の性質や国民感情などに配慮して、次のⒶ~Ⓓには相続税がかからないことになっています。

Ⓐ死亡保険金の非課税(前掲)

Ⓑ死亡退職金の非課税(前掲)

Ⓒ墓地、仏壇、仏具など(投資目的のものを除く)

Ⓓ国、地方公共団体、特定の公益法人などに寄付した財産など

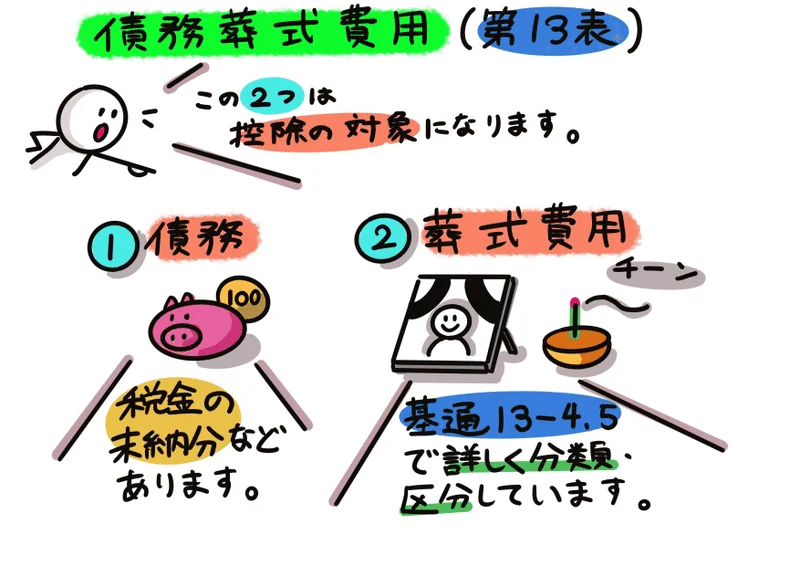

1-3.債務や葬式費用の控除

上図④の「債務・葬式費用」について、下図⑤で掘り下げます。

相続は、土地・家屋、現金預金、株式等のプラスの財産だけではなく、借入金、未払金等のマイナスの財産たる債務も全て包括的に承継します。また葬式費用も遺族が負担することが一般的です。葬式費用は債務ではありませんが、人の死亡により必然的に発生する費用であるため、控除が認められています。

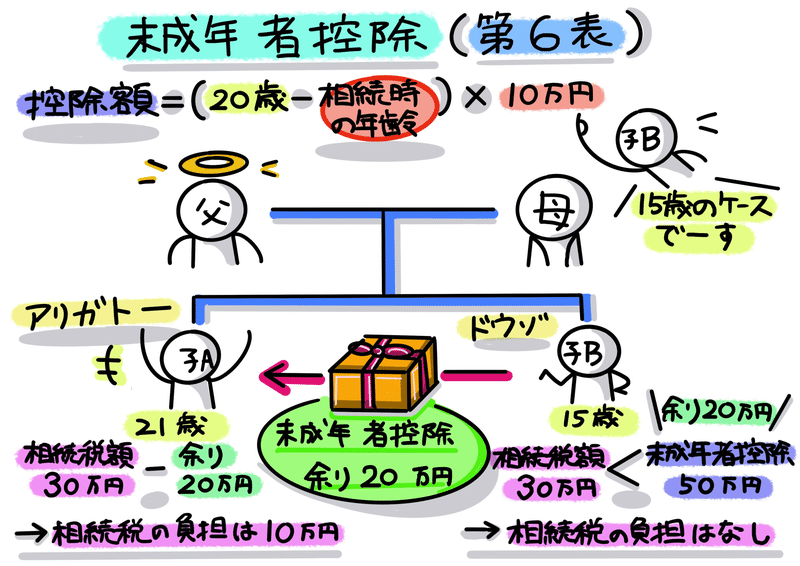

1-4.未成年者控除

未成年者控除とは未成年者が相続人となった場合、相続税額を一定額減額できる制度になります。これは、成人するまでの教育費や養育のための資金を考えて、相続税の負担を少なくしてあげようと設けられた制度です。

例えば、下図⑥計算式によって算出した控除額(50万円)が、未成年者本人(子B)の相続税額(30万円)を超える場合には、その超える部分(20万円)について、他の相続人の相続税額から控除することができます。つまり、未成年者控除の余りについては、他の相続人にプレゼントすることが可能という訳です。

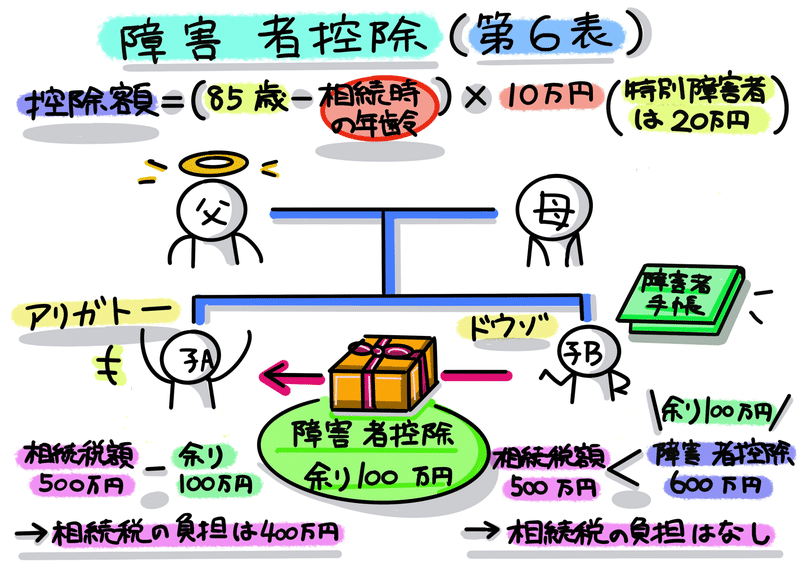

1-5.障害者控除

障害をお持ちの方が相続人となった場合、相続税額を一定額減額できる制度になります。これは、相続税の負担が、障害者の生活にまで影響を及ぼすことを防止するために設けられた制度です。

下図⑦の計算式を用いて計算した減額金額(600万円)が、障害者本人の相続税額(500万円)を超える場合、超過分(100万円)は障害者の扶養義務者の相続税額から控除することができます。なお、扶養義務者であれば、実際には別生計であっても、この取り扱いを受けることが可能です。

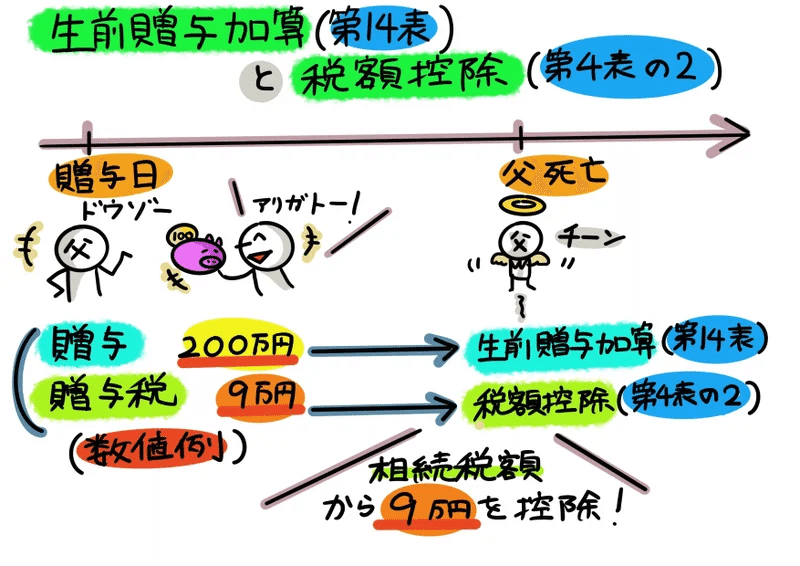

1-6.贈与税額控除

生前贈与加算の明細書(第14表)にて、相続の開始前3年以内に贈与により財産を取得した場合の加算を確認しますが、対応する贈与税額に着目します。ちなみに2024年1月より細かい規定が変更になりますので、コチラの記事もご参照願います。

このままでは贈与財産は贈与税と相続税が二重に課税されることになり、この二重課税を税額控除(第4表の2)で調整する訳です。下図⑧では200万円生前贈与を受け、贈与税9万円を納付していた数値事例でイラスト図解しています。

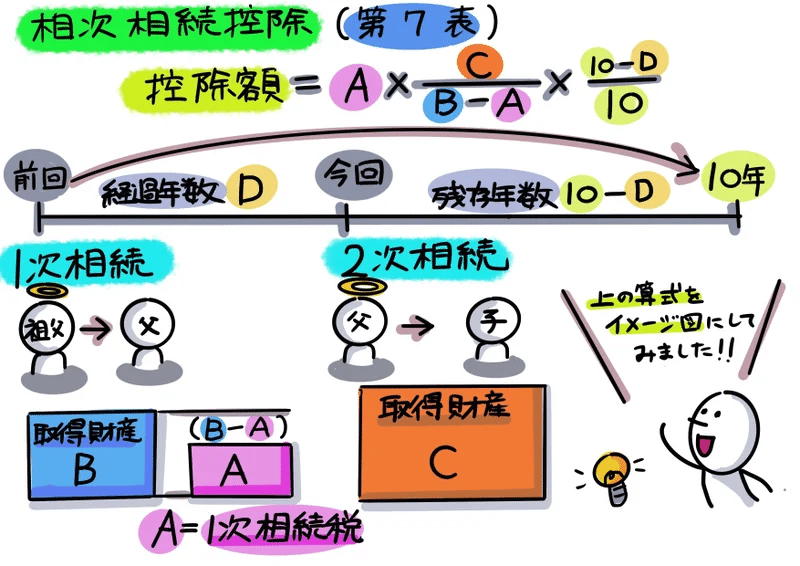

1-7.相似相続控除

10年以内に2回以上の相続があった場合、一定の税額を控除することができ、これを「相次相続控除」といいます。被相続人が過去10年以内に相続人として財産を相続し(1次相続)、その財産を、今回被相続人の相続人が相続すると(2次相続)、同じ財産に10年以内に2回も相続税が課されるので、一定額を差し引き得ることになっています。

2.相続税申告をしないと使えない特例

次は、相続税申告をしないと使えない特例を使えば、相続税がゼロになる可能性がありますので、ぜひこれら特例の概要をザックリ見ていきましょう。(なおイラスト中の「第〇表」ですが、相続税申告書の明細書・計算書になります。)

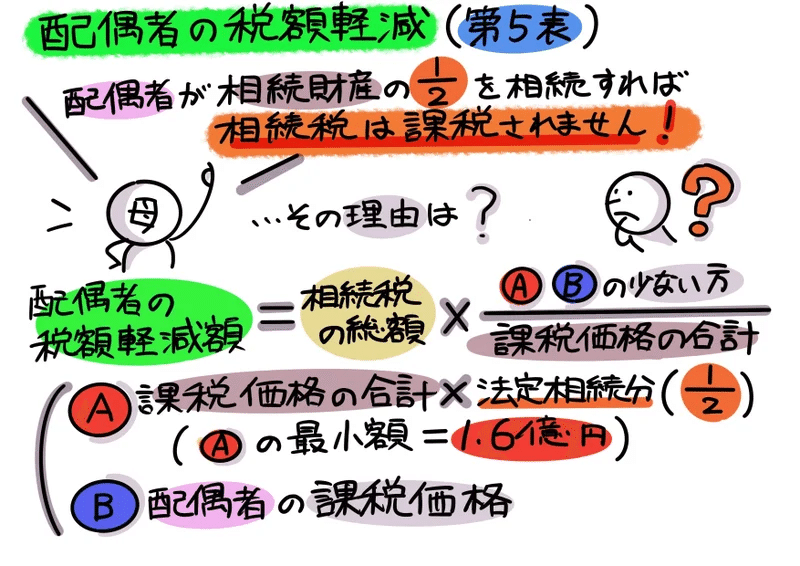

2-1.配偶者の税額軽減

「配偶者が相続財産の1/2を相続すれば、相続税は課税されません」と聞いた方もいらっしゃるのでは。亡くなった方の戸籍上の配偶者は、亡くなった方の財産を相続しても1億6,000万円か法定相続分のどちらか多い財産額までは相続税がかかりませんが、この特例を配偶者の税額軽減といいます。

つまり、夫の遺産の総額が1億6,000万円以下なら、全財産を妻が相続すれば相続税は1円もかかりません。また、遺産の総額が1億6,000万円を超えていても、妻の引き継いだ財産のうち法定相続分に達するまでの財産額には、相続税がかからないことになります。

2-2.小規模宅地等の特例

小規模宅地等の特例は適用条件に注意する必要がありますが、最大80%オフと非常にお得な制度になっています。コチラの記事でも説明していますので、ぜひご検討ください。

2-3.遺産の寄付

最後に、遺産を寄付した場合には、相続税が非課税になる特例です。既に説明しました「1-6.贈与税額控除」の第14表に記入のうえ、証明書類を添付した申告書を税務署に提出する必要があります。

以上10項目、自分にとって相続税が発生するかどうかの「ボーダーライン」上にいる方々をターゲットに想定して説明しましたが、比較的ご自身で調べていただくことで相続税の申告もできたりしますので、ご検討いただけると幸いです。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が気に入ったらサポートをしてみませんか?