台風の目、Tiger Globalを知っていますか?ユニコーン企業に爆速で投資!

スタートアップは世界を変える!突然あらわれたTiger Globalは次々と合計115社(2021年10月現在)ユニコーン企業に投資しています。2週間でタームシートを出す、クロスオーバー投資、等、VCとは異なる投資方法が注目されています。今までスタートアップの成長を支えてきたVCを脅かす存在になるのか?それとも失敗に終わるのか?VC業界が変わっていくのか?VCのこれからの役割とは?これらについてClubhouseで話した内容を記事にしました。

Tiger Globalって何?VCなの?ヘッジファンドなの?どうやって生まれたの?

まずはTiger Globalの紹介。ヘッジファンド界で有名なJulian Robertson氏がTiger Managementというヘッジファンドをつくる。このヘッジファンドは2000年まで運営されていた(注:1980年~2000年まで運営)。Julian氏はその後、Tiger seedsということで、Tiger Managementの社員・アナリストが新しいファンド組成のために投資をする。

ちなみに、ヘッジファンドというのはリスクヘッジ、つまり保険をかけながら投資する手法を用いている。すごいレバレッジをかけて、手持ち資金を与信して10倍、100倍レバレッジをかけて投資をする。市場が上昇しても儲かるし、下降したときでも儲かるように設計する。

Julian氏の元で働いていたChase Coleman氏がTiger Globalを起こす。(注:25億円相当からスタートし、当初は公開株に投資していた。現在約7500億円(6.8 bil USD)相当を超えるファンドを含めていくつかのファンドを運営している。)Tiger Globalを含めて、”Tiger Cubs"と言われるファンドの一つ。

Tiger Globalの特徴としては

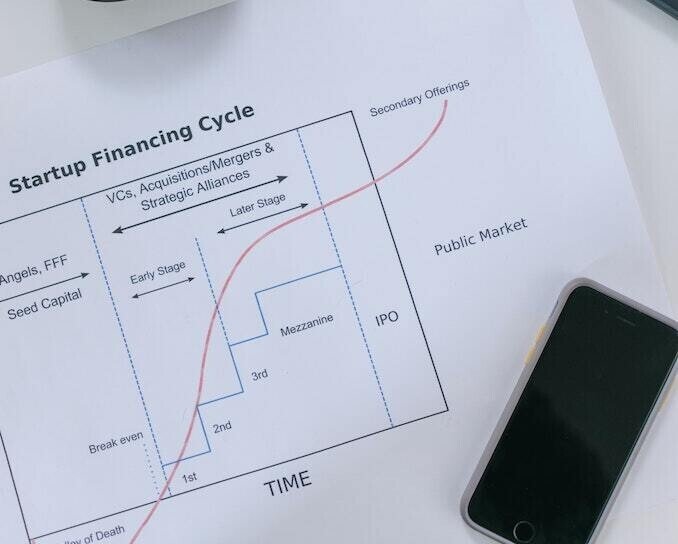

・グローバルに投資

・クロスオーバー投資を実行

・シードとかより、ミドルからレーターに投資

・タームシートを2週間程度で提供

・ハンズオフ(コンサルタント(Bain等)を派遣)

・他社のバリュエーションの2倍ほどで出資

などがある

Tiger Globalがソフトバンク・ビジョン・ファンド(SoftBank Vision Fund)との比較が多い理由

ソフトバンク・ビジョン・ファンドとの比較が多いのはなぜ?

ソフトバンク・ビジョン・ファンドは10兆円(100 bil USD)を超えるファンド。一方、Tiger Globalも6.8 bil USD(約7500億円)を超える大きなファンドをもっている。投資もどちらもミドル・レーターステージの企業に投資している。

このため良く比較される。

CB Insightsによると、投資したユニコーン企業が、ソフトバンク・ビジョン・ファンドが30社に対して、Tiger Globalが115社となっており、いかにTiger Globalがアグレッシブかがわかる。

VCの限界?Tiger Globalとの比較でわかってきたこと

伝統的なVCは車で15分くらいですぐにいける会社に投資をしてきた。(すぐにサポートできるように)ハンズオンで創業者と一緒に一生懸命事業プランをつくっていく。

それに対して、Tiger Globalはユニコーン候補のスタートアップに2週間くらいでバリュエーション2倍で出資する。そしてハンズオフ。国もローカルのアメリカ以外にも中国・インド・ヨーロッパまで投資が可能。

VCからみるとせっかく育てきたスタートアップの美味しいところだけとっていく感じがあるが、創業者からするとバリュエーションがあがり、大型資金が調達でき、成長の可能性があれば良いという考えもある。

批判もあるが、早めに出資の判断もしてくれ、大型資金調達も支えてくれる。

スタートアップを生み出し、育てるVCに対して、成長の限界まで引き上げるTiger Globalのような役割があるかも。

[少しだけClubhouseの案内]

Clubhouseで毎週 日曜日 正午から「スタートアップ奥義」として、グローバル人材が開催する「スタートアップジャーニー」をテーマとした部屋です。一般的に知られてないスタートアップのこと(奥義)についてオープンに話します。国内外の資金調達、採用、市場展開からファウンダーと投資家の関係管理、チームの精神保健などまで幅広くディスカッションをしよう!起業を考えている方、起業を悩んでいる方、ちょっとだけ興味を持った方でも大歓迎です。

Moneytreeのポール チャップマンさんと、メリービズの工藤博樹の二人ではじめた、この番組には

高階 匡史さん:NTTドコモ・ベンチャーズ Managing Director

中畑 裕子さん:サスティナシード株式会社 創業者・代表取締役CEO、株式会社ナック社外取締役

ナリン・アドバニさん:entomo共同創業者、日本ユニシス社外取締役、等多数のスタートアップの役員・エンジェル投資

ほか、いろんなゲストと共にお送りししてます。(質問・コメントはいつでも受け付けています!)

今回は、第29回目の放送として、2021年10月10日(日)に開催された回の主だった内容をここにまとめます。

Tiger Globalはヘッジファンド?PE(Private Equity)?

Tiger GlobalはIPO後も株を持ち続ける。(クロスオーバー)ヘッジファンド同様に長期が基本となっている。VCはIPO後は売却する、短期的な保有になる。

Tiger Globalのようなモデルが成り立つにはユニコーンが多く現れないと難しい。1,000億円規模のバリュエーションがあって、上場してから1,000億が2,000億・3,000億になる状況でないと成り立たない。

ユニコーンが多くでるここ4年くらいでTiger Globalが脚光をあびるようになった。

また、結果として、バリュエーションが高騰している。

Tiger Globalは今後成功し続けられるのか?失敗の可能性は?

好景気はVCもCVCも新しく生まれていき、ファンドは儲かりやすいが、不景気になっていくとつぎのファンドがつくれなかったり、閉じるCVCもでてくる。

Tiger Globalはヘッジファンド出身なので何かリスクヘッジをしているはずだが、ここはまだ理解できていない。

関連記事

是非、ご参加ください!

その他にもいろいろなお話がありました!ご参加頂いた皆様、ありがとうございました!

毎週、がんばって記事を書いています。是非、応援も兼ねて「スキ」をお願いします!フォローもしてもらえるとさらに嬉しいです!

もっと話を聞きたい方はぜひ毎週開催しているClubhouseにご参加ください!

グローバル人材が語るスタートアップの奥義

毎週、日曜の正午から開催しています!ぜひご参加ください!

よろしければ「スキ」「フォロー」お願いします!記事を書く原動力になります!