セブン&アイ・ホールディングス【3882】大きな構造改革が進み、近年の業績が好調な理由

日経平均に採用されている企業を全て取り上げているこのnote今回取り上げるのは株式会社セブン&アイ・ホールディングスです。

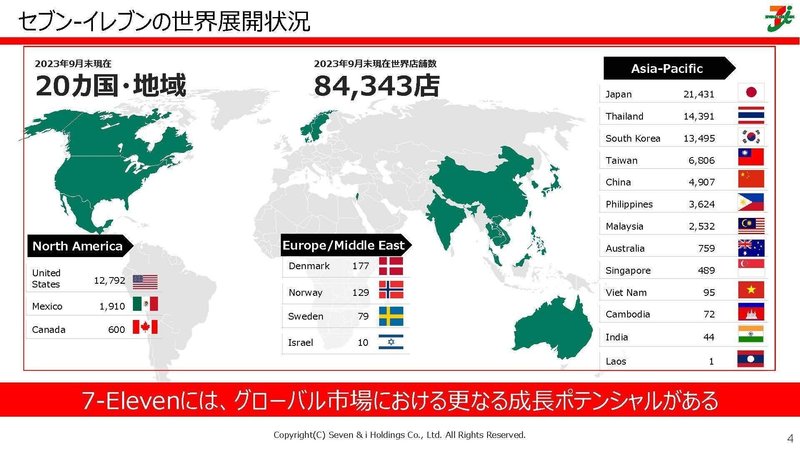

もちろんセブンイレブンを中心とする小売企業で、2023年9月末時点では世界最多の8万4343店舗を展開しています。

そして、国内店舗は2万1431店舗ほどで海外の方が店舗数が多く、20か国で事業を展開しているグローバルな小売企業となっています。

事業内容と業績のポイント

それではまずは事業内容から見ていきましょう。

セブン&アイ・ホールディングスの事業セグメントは以下の5つです。

①国内コンビニエンスストア事業

②海外コンビニエンスストア事業

③スーパーストア事業:イトーヨーカ堂やヨークベニマル(スーパーマーケット)など

④金融事業:セブン銀行やnanacoやクレカなど

⑤その他:赤ちゃん本舗やロフトなど

国内外でコンビニを展開する他にもスーパーマーケットや赤ちゃん本舗、ロフトなども展開しており、金融事業も行っています。

2023年2月期でのそれぞれの事業セグメント事の売上構成は以下の通りです。

①国内コンビニエンスストア事業:7.5%

②海外コンビニエンスストア事業:74.5%

③スーパーストア事業:12.2%

④金融事業:1.6%

⑤その他:4.1%

大半を海外コンビニエンスストア事業が占めており、国内コンビニエンスストア事業はわずか7.5%ほどで、スーパーストア事業よりも規模が小さいです。

営業利益の構成は以下の通りです。

①国内コンビニエンスストア事業:40.4%

②海外コンビニエンスストア事業:50.5%

③スーパーストア事業:2.2%

④金融事業:6.5%

⑤その他:0.5%

利益面でも最も大きな規模を持っているのが海外コンビニ事業ですが、国内コンビニも4割ほどを占めており国内外のコンビニが主力です。

そして国内コンビニは利益率が高く、売上とは違い利益面では大きな規模を持っている事が分かります。

なぜ国内のコンビニ事業の利益率が高いのかというと、国内店舗の大半がFC(フランチャイズ)展開となっているためです。

FCは加盟店から一定のロイヤリティをもらうため、商品を仕入れて売るという直営店の小売業と比べ原価率が低くなりますので、売上は小さくなりますが利益率が高くなります。

なので売上規模は小さいですが、そのFC含めた取扱高は5兆円を超えており国内コンビニは主力事業です。

また、セブン&アイは近年大きな構造改革を進めています。

最近話題となったところではそごう・西武の売却やヨーカドーの人員削減・店舗の縮小などがありました。

その他にもバーニーズ・ジャパンやオシュマンズの全株譲渡を行っており、コンビニ以外の事業では売却や縮小を進めています。

一方で海外コンビニ事業では、直近では2024年1月11日に米国でコンビニを展開するSunoco-Stripes、2023年11月30日にはオーストラリアのセブンイレブンの買収をしていますし、その他にも2023年2月にはベトナムのコンビニ事業には追加出資、2021年5月にも米国でコンビニを展開しているSpeedway社を買収したりと動きが大きいです。

そもそもセブン&アイは海外事業では特にM&Aに積極的な企業で、毎年のようにM&Aを活用して海外店舗を拡大させています。

2005年から2022年までに50件のM&Aで計7250店舗を獲得しています。

現在も海外コンビニ事業が主力ですし、戦略としてもコンビニ事業への集中を進めておりグローバルでのコンビニ展開の動向が重要な企業となっている事が分かります。

それでは続いて近年の業績の推移を見ていきましょう。

近年の業績の推移を見ていくと2021年2月期はコロナ禍で一時的な悪化は見られたものの、そこから回復が続き2022年2月期には売上がコロナ以前を上回り、2023年2月期には売上・利益ともにコロナ以前を上回り好調です。

さらに、EBITDAというキャッシュを稼ぐ力を見てみると、2023年2月期には非常に大きな伸びを見せている事が分かります。

2023年2月期では、業績も好調ですし、キャッシュを稼ぐ力は特に高まっていたという事ですね。

ではどうしてそういった状況になっていたのか、2023年2月期の業績をもう少し詳しく見ていきましょう。

セグメント別の営業利益の前期比を見ていくと以下の通りです。

①国内コンビニエンスストア事業:+86億円(+3.9%)

②海外コンビニエンスストア事業:+1298億円(+81.2%)

③スーパーストア事業:▲66億円(▲35.6%)

④百貨店・専門店事業:+115億円

⑤金融事業:▲4億円(▲1.1%)

⑥その他:▲1.1億円→▲4.6億円

国内コンビニも堅調ですし、コロナ禍で苦戦していた百貨店事業が+115億円で黒字化した影響も大きいですが圧倒的に伸びたのが海外コンビニエンスストア事業です。

ではどうして海外コンビニエンスストア事業が大きく伸びたのかというと、先程少し触れましたが210億ドルをかけて2021年5月14日に買収した米国のSpeedway社による影響です。

買収前の2021年2月期時点では海外コンビニ事業の構成比率は売上が38.7%で、EBITDAに関しては31.2%ほどでした。

それが2023年2月期には売上が74.5%で、EBITDAは56.4%となており、大型の買収で大きく事業構成に変化があった事が分かります。

Speedwayとのシナジーは想定以上だったとしており、シナジーの計画を上方修正しており買収後も順調な状況です。

とはいえ買収の完了は2021年5月14日です。通期に渡って業績に貢献できたわけではありませんが2022年2月期時点でもその影響はありました。

ですが、特に大きく業績が伸びたのは2023年2月期です。

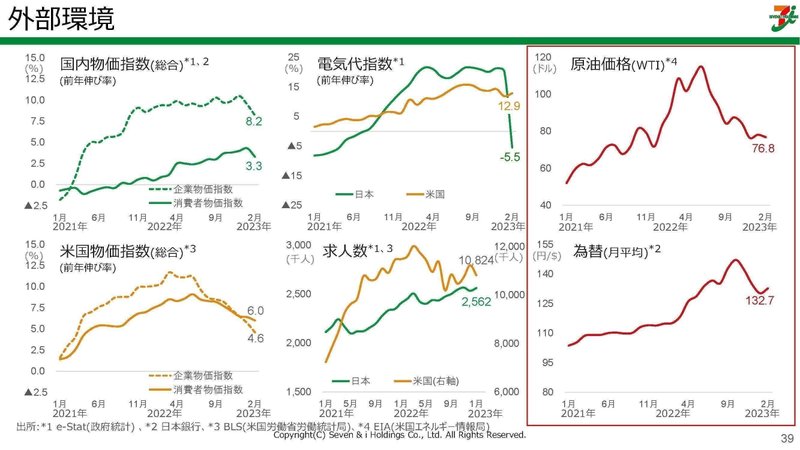

それがなぜなのかというと、Speedway社の買収による影響で為替相場やガソリン販売の影響を受けるようになったためです。

車社会の米国では小規模な小売店は、ガソリンスタンド併設店が多いです。

Speedwayもこのような店舗を運営しているので原油相場の影響を受けやすくなりました。

そして2023年2月期は原油相場は高騰し、円安も進みました。

結果として海外コンビニ事業の営業利益の変動要因を見ていくと、特に大きな影響を与えているのはガソリンの影響+1996億円で、為替の影響も+654億円となっています。

現在のセブンアンドアイの業績を考える際には原油相場や為替相場も考える必要があるという事ですね。

2024年2月期は円安傾向は続いていますが、原油相場は比較的落ち着いてきており一定の悪影響が考えられます。

また、ガソリンや為替の好影響は非常に大きいですが、それだけではなく商品の販売による好影響も+836億円となっています。

商品販売でも既存店の売上や粗利率も増加しており好調です。

インフレが進む一方で消費が底堅く価格転嫁もしやすいアメリカ市場で事業を展開している強みも分かります。

さらに、現在はフレッシュフードやPB(プライベートブランド)に力を入れていますがその取り組みによる好影響も出ているようです。

2024年2月期はガソリン市況の変化による一定の悪影響が考えられますから、商品販売の好調が継続するかに注目です。

ちなみに、グローバルのコンビニの市場環境としては世界的な人口増と都市の人口集中を受けて成長機会が到来しているとしています。

とくに近年は成長市場のコンビニでは競争激化が進み、積極買収で拡大する企業が増えたものの、コスト増に耐え切れずに撤退する企業も増えているとしています。

そのような環境の中でセブン&アイとしては出店余地を見つけて、さらに積極的な出店やM&Aを進めていく可能性がありますので、海外展開に注目です。

さて、2023年2月期の大きな業績の成長の要因は海外コンビニ事業の影響が大きかったですが、国内コンビニ事業も増益となっていました。

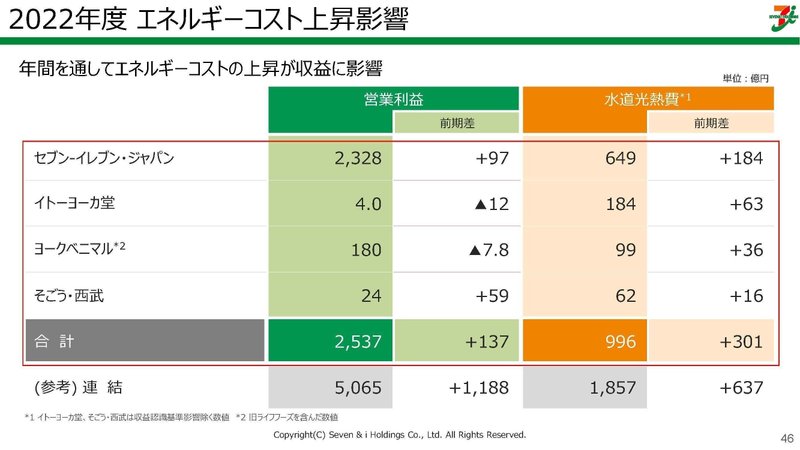

燃料高が進みエネルギーコスト上昇の影響を受けていますが、それでも国内コンビニも増益と国内の環境も悪くありません。

増益の要因は収入の増加と粗利率の改善です。

コロナ禍では外出需要の減少やテレワーク化などを受けて都心部の店舗の集客に悪影響が出ていましたが、その影響が減少しました。

2024年2月期も外出需要の回復による好影響が期待されますし、さらに値上げも進めており利益率の改善も期待されます。

それに加えてPB(プライベートブランド)も強みがあります。

大手小売店は圧倒的な販売データを保有していますからその活用が出来ますし、販売量も確保できますのでスケールメリットを生かして生産コストを下げる事もできるのでPBが大きな強みとなってきています。

前期比での日販の伸び率を見てみると2023年に入って以降は特にセブンプレミアムの伸びが大きいです。

インフレ下ではコンビニでの消費が減少する可能性がありますが、値上げによる利益率への好影響や、外出需要の回復とPBという強みがありますので堅調な業績が期待できそうです。

とはいえ、国内市場での既存のコンビニという形態での大きな成長は難しくなっています。

国内は市場が飽和しており、2010年代あたりまではコンビニ各社は店舗数を増やし続けていましたが、近年は減少や微増などにとどまっています。

日本フランチャイズチェーン協会によると、コンビニの店舗数は2019年末が5万5620店舗で2023年11月は5万5771店舗とここ数年は横ばいです。

もちろんシェア拡大による成長余地はありますが、それほど大きなものではありません。

そんな中でもセブン&アイはまだまだ国内事業の拡大も描いています。

エリア事の出店戦略を進め、SIPストアというコンビニより大きく、スーパーよりは小型の店舗やコンビニ自販機など、多様な出店モデルを活用する事で成長を目指しているようです。

特にSIPストアには力を入れているようで、イオングループもまいばすけっとを拡大していますし、中規模店舗の争いが激化する可能性がありそうです。

特に、2025年度以降で多様な形態で出店を再加速していく計画を立てていますので、既存のコンビニの形だけではない多様な形での国内の成長が進むかにも注目です。

他にも成長余地としては金融事業の拡大があります、セブン&アイの金融事業は7payの失敗があり比較的遅れていますので、圧倒的な販売網や決済ボリュームを生かしてどれだけ巻き返していけるのかにも注目です。

という事でセブン&アイは国内外のコンビニを主力とした企業です。近年はM&Aに積極的な海外コンビニ事業が大きな成長を見せています。

特に2023年2月期は好調となっていますが、これは米国のSpeedway社の買収による影響です。

この買収自体で規模が拡大したという事もありますが、原油や為替相場の影響を大きく受ける企業ともなり、2023年2月期は円安と原油高を受けて好調です。

セブン&アイの業績を考える際には原油や為替相場も重要な企業となっています。

また、海外では米国の堅調な消費、国内ではコロナ禍からの需要回復もあり商品販売も国内外で堅調です。

2024年2月期は原油相場が落ち着いてきた中で一定の悪影響は考えられますが、商品販売面の好調によってそれを補えるかに注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年2月期の3Qまでの業績です。

営業収益:8兆5802億円(▲2.8%)

営業利益:4100億円(+3.8%)

経常利益:3882億円(+4.9%)

純利益:1822億円(▲22.4%)

減収ながらも営業利益や経常利益は増益、純利益は減益となっています。

純利益が減益となった要因はそごう・西武の売却による影響など、子会社を整理した影響ですので継続事業の利益面は堅調だった事が分かります。

セグメント別の業績を見ていくと国内コンビニは売上+284億円(+4.2%)で営業利益が+136億円(+7.4%)、海外コンビニは売上▲2705億円(▲4.1%)で営業利益が+37億円(+1.6%)となっています。

売上規模の大きな海外コンビニが減収となった事で売上は減少したものの、海外コンビニは利益面は堅調ですし、国内事業は増収増益と好調です。

それでは各事業の状況をもう少し詳しく見ていきましょう。

海外事業の営業利益の変動要因を見ていくと、前期非常に好調だったガソリンの粗利減少による影響▲314億円の影響を受けるものの、商品による影響が+202億円、為替が+146億円となった事で増益となっています。

前期に好影響が大きかったガソリン販売の反動は受けているものの、オリジナル商品強化の取り組みが奏功し売上や粗利率が向上したとしていますので、商品販売の好調は継続しています。

とはいえ、2023年の10月、11月は既存店の商品売り上げが前期比割れとはなっており伸び悩みは見せ始めているようです。

今後再成長を見せていけるかに注目です。

ちなみに、原油相場が落ち着く中でガソリンの粗利は前期比では悪化していますが、それでも前期の業績が歴史的な水準だったというだけで高水準を維持していますし、中期的には高水準安定を見込んでいるとしています。

2022年2月期以前と比べると、今後も好業績が継続する事は期待できそうです。

続いて増収増益と好調な国内コンビニ事業の状況を見ていきます。

営業利益の変動要因を見ていくと、収入等の増加による影響が+269億円となっており販売面の好調による増益となっています。

粗利率も伸び、既存店売り上げも伸びています。

値上げが米国から1年遅れた分、好影響も1年遅れて今期だという事ですね。

高品質商品の開発による好影響もあるとしており、今後も日本は堅調な業績が持続しそうです。

そういった中で営業利益の通期予想では国内コンビニは上方修正で、海外コンビニは下方修正となっています。

3Qが伸び悩んでいたように、海外は想定以上に苦戦しているようですから今後の商品販売が再成長していくかがやはり注目です。

という事で直近では減収ながらも増益となっていました。

売上規模の大きな海外コンビニ事業では前期好調だったガソリン販売の反動が出ていますが、商品販売は好調で増益となっていますし、国内事業は増収増益と事業の状況は良好です。

ガソリン販売も前期比では悪化していますが、高水準は維持していますし、2022年2月期以前と比べると非常に好調な状況は継続しそうです。

ですが、海外コンビニ事業の商品販売は3Q以降には伸び悩みを見せ始めており、利益面は下方修正も行っていますので今後の商品販売が改善していくかに注目です。

この記事が気に入ったらサポートをしてみませんか?