トライオートFXony

※2022年5月現在、本戦略で用いている主要な通貨ペアが軒並みレンジアウトしています。本稿は参考記事としてご覧ください。

この記事ではトライオートFXで稼働させる自動売買戦略とその設定について解説します。

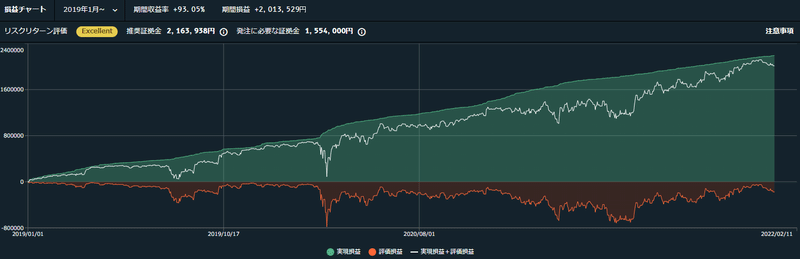

この戦略で期待できそうなこと

毎日の確定利益発生により合成通貨ペアの広々利幅決済を待てる

純利益(実現損益+評価損益)がマイナスになる時期がほぼ無いため撤退しやすい

リスクオフ相場への耐性

米国株とのセット運用によるグローバル市場の値動きの補足

この戦略の注意点

2019年1月以前のバックテスト未実施

大幅なリスクオン方向への相場変動によるレンジアウトおよび強制ロスカット

利幅広め戦略と比べて資金効率が落ちる&多額の資金が必要になる

設定方法

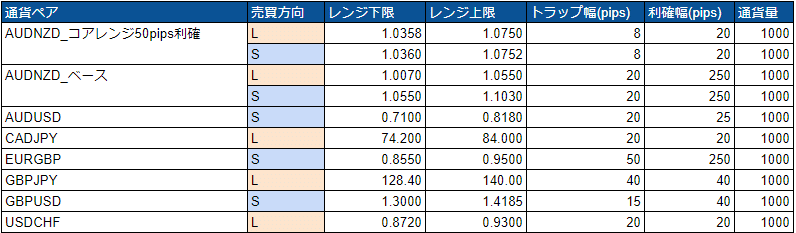

以下の設定でトライオートFXのビルダーを組んで稼働させます。

フル設定

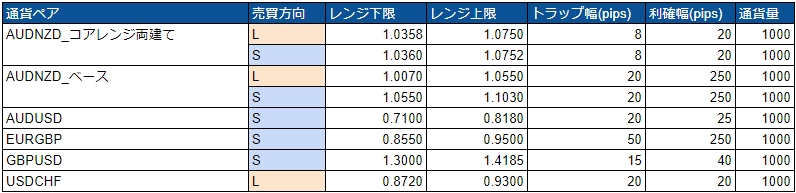

リスクヘッジモード

トライオートユーザーの大多数はTQQQやFASの自動売買を行っていると思われますので、その場合にはクロス円を抜いた下記設定の方が全体のバランスが良くなります。

戦略のコンセプト

狭い利幅を用いる意義

トラリピで収益率を追求していくと、記事執筆時点の相場では「豪㌦/NZ㌦を広々利幅(250pips等)で運用する」ことがほぼ唯一の最適解となります。ところがこの広々利幅、相場の動きによっては2か月くらい決済されないこともあります。決済が全くないと、運用に本気な人ほどあれこれ考えて工夫を凝らそうとします。皮肉なことに、その動きが結果的に「余計なこと」になってしまいがちです。

上記のような事態を回避するためには、たとえ収益率が落ちたとしても、毎日の着実な決済が確認できるような仕組みを整えることが大事だと考えられます。

実装パターンと各案の特徴

決済頻度を上げるためには狭い利幅で運用することになりますが、損益の安定性も踏まえると大別して下記2案が候補となります。

豪㌦/NZ㌦で利幅20pipsの自動売買

相関性を意識した複数通貨ペアで利幅20~40pips程度での自動売買

1.については非常にシンプルに運用できるため、とっつきやすいです。ただしマイナー通貨のためかスプレッド等のコストが他通貨と比べて相対的に高く、慣れてくると抵抗感が出てくるでしょう。また、単一通貨ペアでの運用となるため、レンジアウト時のインパクトも大きいです。コストがかかることを割り切れる&レンジアウトに適切な対処が取れる、という方は1.の採用がベターだと思われます。

一方2.については、メジャーな通貨ペアを選べば自動売買でもコストは比較的割安です。ただし単独で豪㌦/NZ㌦ほどの安定性を持つ通貨ペアは無いため、複数のペアを適切に組み合わせて運用する必要があります。この組み合わせの検討が案2.における難関の一つではありますが、設計次第では株のリスクヘッジとして用いることも可能です。

今回の戦略では案2.の可能性に期待し、トライオートFXで設定を検討することにしました。

トライオートFXで運用すると何が嬉しいのか?

トライオートFXで本戦略を稼働させることの良さは以下の通りです。

トライオートETFへの資金振替が即座に可能

狭い利幅およびトラップ幅でも自動売買で手間なく運用できる

AUD/NZDロングを除いて全てプラススワップでの取引

トライオートETFへの資金振替が即座にできる点は特に重要で、FXの設定次第で資金の稼働効率を大幅に向上させることにつながります。

おわりに

ひとまず戦略およびバックテスト結果のメモとして記事化しました。稼働実績などは追々追記していきたいと思います。

参考にしているブログ

文責:Ony@トラクラ

この記事が気に入ったらサポートをしてみませんか?