【収支公開】新築戸建て買ってみた

こんにちは。ジェイです。

この記事ではわたしが実際に買った新築戸建ての収支を詳しくご紹介します。

みなさんが物件を購入する際の参考にしていただければと思います。

1. 購入した物件の金額とスペック

物件のタイプ :新築戸建て(木造、建売)

販売価格 :1,490万円 → 交渉して1,410万円に値引き

購入時期 :2019年6月

土地面積 :140㎡

建物面積 :98㎡

場所は兵庫県某所の住宅街です。栄えているわけではないですが、ド田舎でもありません。

前面道路が狭いことと、売れ残っていたことで値下げされて1,490万円で売り出されていました。

周辺エリアの新築戸建ての価格を6ヶ月くらい監視していましたが、最安値は1,300万円でした。1,410万円は底値ではないですが、比較的やすい方だったと思います。(1,300万円の物件は掲載されてすぐに電話しましたが、もう売れていました)

ちなみに、この物件は銀行から全額お金を借りて購入しています。

ローンの条件は以下の通りです。

金額 :1,410万円(フルローン)

返済の種類 :元利均等

返済期間 :35年

金利 :2.975%(団体信用生命保険含む)

2. 購入時にかかった諸費用

物件価格以外で買うときにかかった費用は以下の通りです。

■ 売買契約書の収入印紙 :1万円

■ 物件の仲介手数料 :50万円(物件価格の3%+6万円+消費税)

■ ローン手数料(仲介業者) :11万円

■ ローン手数料(銀行) :11万円

■ 金消契約(ローン契約)の収入印紙 :2万円

■ 表示登記費用(新築は必要):9万円

■ 所有権保存登記費用 :30万円

■ 売主さんに支払う固定資産税相当額 :4万円

■ 追加取付工事(網戸、カーテンレール、ハンガーポール、テレビアンテナ):29万円

■ 火災保険料 :16万円(10年分)

■ その他 :3万円

以上、合計で166万円です。これが実際に手出しした金額です。

物件価格の12%くらいの金額になりました。

3. 家賃収入と経費(税金含む)

購入後は賃貸の不動産屋さんに入居者募集と管理をお願いしています。

物件の家賃は下記のように設定しました。

■ 家賃 :11万円

周辺の新築家賃が12万円くらいだったので、少し安めに設定しました。

募集を開始するとすぐに入居が決まりました。

将来的には空室の期間もあるはずなので、空室率10%と仮定すると

年間の家賃収入は119万円です。

一方、毎月かかる費用は以下の通りです。

■ 不動産屋さんに支払う管理費 :6,000円(家賃の5%+消費税)

■ ローンの返済 :5万2,000円

なお、入居時の仲介手数料やクリーニング費用は、礼金などで相殺できるように設定しています。

これに加えて、固定資産税がかかります。

■ 固定資産税 :9万円(1年分)

さらに税金(所得税)がかかります。わたしの場合、サラリーマンの給与所得が355万円なので、税率は20%です。(2020年時点)

税金の計算はややこしいので割愛しますが、家賃収入の利益に対して、だいたい以下の所得税がかかります。

■ 所得税 :7万円

まとめると、年間の経費(税金含む)は88万円です。

よって手元に残る金額(キャッシュフロー)は

年間の家賃収入(119万円) - 年間の経費(88万円)

= 年間31万円 になります。

毎月、2万6千円くらいの不労所得となっています。

4. 将来の予測

以上が現在の収支の状況ですが、将来どうなるかも予測してみましょう。

初年度は31万円が手元に残るのですが、実はこの金額は年々減っていくのです!その理由は以下の3つです。

① 築年数の増加による家賃の減少

現在入居されている方が住み続けてくれればよいですが、いつかは退去されます。

例えば10年後に退去された場合は、築10年の物件として家賃を下げて入居募集をしなければいけません。

このようにして家賃は徐々に減少していきます。

② ローン返済における支払い金利の減少

少しややこしい話になります。毎年、利益に対して税金がかかっているのですが、この利益は

利益 = 家賃収入 - 経費(税金を除く)

で計算されています。ここでの経費は税制上の経費なので、ローンの返済は金利分だけを経費とすることができます。

今回のローンは元利均等なので、毎年ローン返済の金利分が減っていき、税制上の利益が増えます。

利益が増えるので税金も増え、その結果、手元に残るお金が減るのです!

う~ん、わかりづらい!(説明ヘタでごめんなさい)

③ 減価償却

これも計算上の話という点では②と似ています。(ややこしいですよ!)

建物には耐用年数というものがあります。今回の物件は木造ですので耐用年数は22年です。22年経ったら建物の価値は無くなりますよ、ということです(あくまで税制上の話なので22年経っても住めますし、売れば値段もつきます)。

今回の物件は1,410万円ですが、そのうち800万円が建物の金額です(残りは土地の金額)。800万円を22年で割って、1年間に36万円くらいの価値が減少すると考えます。

この減少分を税制上の利益から差し引いていいよ、というルールがあります。

ということは、22年目までは税制上の利益が小さくなるため、税金が少なくて済みます。

そして23年目以降は税金が多くなり、手元に残るお金が少なくなってしまうのです・・・って、やっぱりわかりづらいですよね!

またまた説明がヘタでごめんなさい。これらは手元に残るお金(キャッシュフロー)の計算方法でして、以下の記事でも解説しています。

これでもわかりにくいときは Google 先生に聞いてください。ごめんなさい。

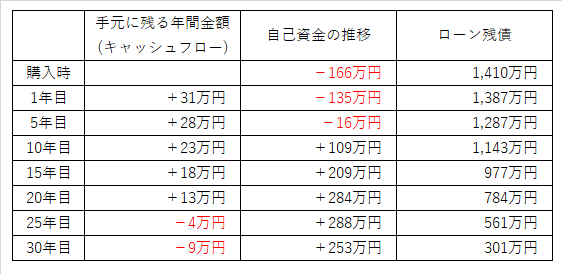

というわけで、わかりにくかった以上の3つを考慮して将来を予測とすると下表のようになります。家賃は毎年1%下落すると仮定しています。(計算は不動産投資シミュレーションツール「マネログ」を使用しました)

キャッシュフローは年々、減っていきます。

これは家賃と支払い金利が減少するためです。

23年目にキャッシュフローがガクっと減ってマイナスになります。

これは22年で耐用年数が切れて減価償却がなくなるためです。

一方で、最初に手出しした166万円は徐々に回収され、6年目には自己資金がプラスに転じます。

またローンの残債も減り続けていきます。

では、どの時点で儲かったといえるのでしょうか?これは各年で物件を売却する場合を考えるとわかります。

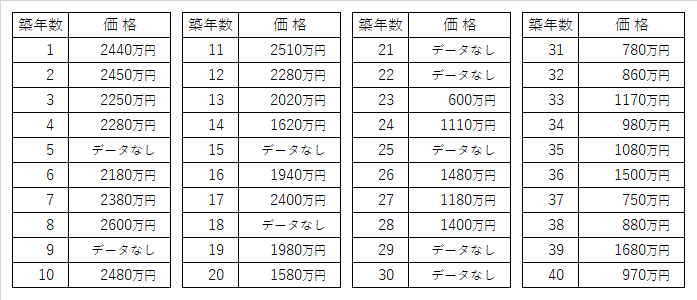

売却金額の参考として、周辺で売り出されている似たようなスペックの物件を調査しました。(2020年6月。スーモ、ホームズ、Yahoo不動産、不動産ジャパンでヒットした物件の平均値を記載。)

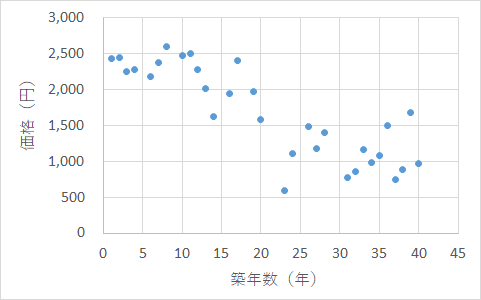

全体的にけっこう高いですね。グラフにすると下のような感じです。

築10年まではほとんど価格が変化しておらず、築10~30年の20年間で60%くらい下落し(年間3%のペース)、築30~40年はほとんど変化していません。

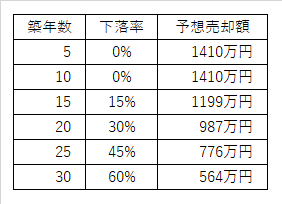

これを参考に今回の物件の売却金額を予想すると下記の通りです。(実際は安く買っているのでもっと高く売れると思いますが、最悪のケースを想定してます)

売却したときの利益の計算は

売却金額 + 自己資金 ー 売却時の諸費用 - ローン残債

となります。

売却時の諸費用は仲介手数料がメインなので売却金額の3%+6万円+消費税と考えればよいでしょう。(売却額が400万円以下のときは少し変わります)

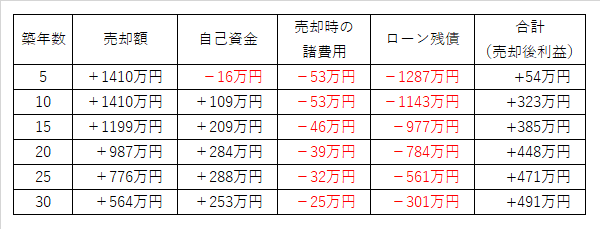

年数ごとに売却後の利益を計算すると以下のようになります。なお売却益(売却額ー簿価)にかかる税金は考慮していません。

5年目には売却後利益がすでにプラスになっています。

10年目までは売却額が下がらないので利益がどんどん貯まります。

築10~30年は売却額が下がっていくので最終的な利益は増えにくい状態です。

上の表には載せていませんが、築30年以降は売却額の下落がほとんどないので、利益の貯まり方は大きくなります。

以上を考慮すると、

① 築10年くらいで売却する

② 築30年以上も持ち続ける

の2つの選択肢があると考えています。どちらにするかはその時の状況によって判断しようと思っています。

5. まとめ

最後にまとめると以下の通りです。

① 最初に払ったお金は166万円

② 初年度は31万円を回収できるが、年々、回収できる金額は減っていく。

(ローンを完済する35年以降は回収できる金額が増えます)

③ 売却する場合、合計の利益は5年目以降はプラスになっている。

④ 築10年で売却するか、築30年以降も所有して利益を積み増すのが良さそう。

以上で紹介はおわりです。

不動産投資のお金の出入りが一通りわかっていただけたと思います。

実際に購入されるときの参考にしていただけると幸いです。

この記事が気に入ったらサポートをしてみませんか?