スーツ小売業、(3376)オンリーの株価の見通しは? 割安株の探し方 vol.27

閲覧ありがとうございます。

株まとめ@元証券マンと言います。良かったらいいねやコメント、フォローなど頂けると嬉しいです。

(Twitterのアカウントはこちら➡︎株まとめ@元証券マン)

※これまでの記事はこちら⇒割安株の探し方シリーズ(記事まとめ)

初回の記事で私独自のスクリーニング基準で抽出した銘柄のうち、前々回の記事で9セクター(業種)を一挙に見ました。

9業種9銘柄がスクリーニングの結果抽出されましたが、買いを検討できそうな企業が6社ありましたね。

今回の記事では、6社のうち2番目に期待できそうだった小売業の(3376)オンリーについて、今の株価で買うべきか否か、詳細を見ていきたいと思います。

① 『小売業』 セクターの概要

オンリーが属する『小売業』は、僕たち消費者にとっては最も親しみ深い企業群が軒を連ねています。

小売業の時価総額上位6社は、いずれも1兆円を超えています。

※2019年11月29日終値

⚫︎ファーストリテイリング(7兆 740億円):PER 38.8倍、PBR 7.25倍

⚫︎セブン&アイHD(3兆6,149億円):PER 17.1倍、PBR 1.43倍

⚫︎ニトリHD(1兆9,627億円):PER 26.9倍、PBR 3.63倍

⚫︎イオン(1兆9,470億円):PER 75.1倍、PBR 1.77倍

⚫︎ファミリーマート(1兆3,096億円):PER 26.1倍、PBR 2.22倍

⚫︎パン・パシフィック・インターナショナルHD(1兆1,240億円):PER 24.9倍、PBR 3.41倍 ※旧ドンキホーテHD

※東証一部小売業の平均PER 24.8倍、平均PBR 1.8倍(2019年10月末)

いずれも説明不要の大企業たちですね。

小売業は業種平均のPERとPBRも非常に高いです(全セクターの中で、上位3つに入るほどの数値です)。

飲食メーカーなどと同様に、海外展開しやすいビジネスモデルということもあるでしょう。マーケットとして規模の拡大しやすい業種と言えそうです。

それでは次に(3376)オンリーがどんな企業なのかを見ていきましょう。

②オンリーってどんな会社なの?

オンリーは、小売業セクターに分類される企業で、自社ブランド商品の企画・制作・販売、紳士服・婦人服・雑貨の販売を行っています。

創業は1970年ですので、来年でちょうど50周年ですね。

収益としては、以下の単一セグメントとなっています。

(1)紳士服、婦人服及び関連商品の製造・販売事業 100%

今まで見てきた中で、単一セグメントの企業は初めてです。

企業分析はセグメント別で行うのが基本なので、単一セグメントですとわかりやすいですね。

③オンリーの規模ってどのくらい?

それでは次に、オンリーの定量情報を見ていきましょう。

●時価総額:47億円 ※2019年11月29日時点

●売上:72億円 ※2019年8月期

●営業利益:6億円(営業利益率 8.3%) ※同上

●当期純利益:5億円(最終利益率 6.9%) ※同上

●連結従業員数:全社合計 316人 ※2019年8月末

今まで見てきた中で、時価総額、売上、利益すべてにおいて最も規模の小さい企業ですね。

東証一部の上場基準の一つに『最近2年間の利益の額の総額が5億円以上であること』というものがありますが、オンリーの利益水準だとギリギリと言えそうです。

※参考 日本取引所グループ『上場審査基準』

④オンリーの業績と配当金の推移は?

直近3年の実績及び今後の見込みは以下のようになっております。

ただし、1点注意が必要なのですが、こちらの業績推移は2019.8月期と2020.8月期は予想の数値になります。

ちなみに、2019.8月期の通期決算が10月10日に発表されましたが、純利益5億と前期比減益の着地となりました。

同時に、2020.8月期の利益予測も5.7億円に▲0.8億円の下方修正されています。

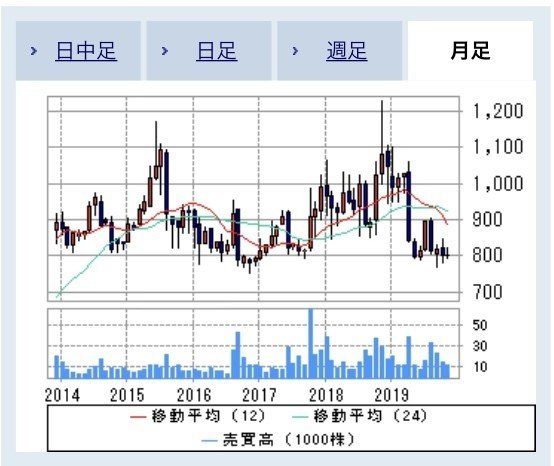

以下は月足チャートになります。

2019.10月頃に1,050円あたりから一気に850円ほどまで下落していますが、これは前述した2019.8月期の決算発表が10月10日にあったためです。

ちなみに、2019年11月29日終値ベースで、オンリーの各種指標は以下のようになっています。

PER:6.8倍 ※東証一部 同セクター平均 24.8倍(2019年10月末)

PBR:0.57倍 ※東証一部 同セクター平均 1.8倍(同上)

配当利回り:4.37%

PER、PBRともにかなり低いですね。

同じ小売業セクターの平均と比べても、PER・PBR共に非常に割安な水準と言えます。

では、なぜオンリーの株価は割安のまま放置されているのでしょうか?

次は、リスクについて見ていきます。

⑤オンリーのリスクは?

オンリーのリスクについて見ていきましょう。

大きく、2点が挙げられます。

(1)ビジネススーツ事業の単一セグメントであるリスク

前述の通り、オンリーの事業は紳士服、婦人服及び関連商品の製造・販売事業の単一セグメントとなっています。

年々、私服可の企業も増えておりますし、スーツの需要が先細りすることは説明不要かと思います。

※参考 日経新聞『紳士服4社、スーツ需要が落ち込み 青山商事、創業来初の赤字に』

そのような状況下で、スーツ事業の単一セグメントというのは沈みゆく船にしがみついたままと言えるので、非常にリスクが大きいと考えます。

(2)業績下方修正リスク

オンリーは前述の通り、10月10日に2019.8月期及び2020.8月期の業績予想の下方修正を行いました。

以前、PERの解説記事において、直近で業績下方修正を行っている企業は、今後の下方修正リスクについてもよく考えたほうが良いという話をしました。

※過去記事『PERの意味は? なぜ重要? 注意点から活用方法まで元証券マンが簡単解説! No.2』

オンリーの2020.8月期は純利益5.7億円と増益を見込んでいますが、どれほど達成可能性があるのかは吟味しなくてはなりません。

そもそもの規模が小さい企業なだけに、リスクは大きいと考えます。

以上、2つの理由から、オンリーのPBR、PERは割安な水準で放置されていると言えます。

⑥オンリーは今買うべきか否か?

以上、(3376)オンリーについて見てきました。

私個人としては、確かにPERとPBRは非常に割安と言える水準ではありますが、「スーツ単一事業であるリスク」と「今後の業績下方修正リスク」は無視できないと考え、買い検討はできないと考えます。

新規事業が軌道に乗るなどで、事業ポートフォリオが分散されれば魅力的になるかもしれませんが、そのような抜本的な改革はすぐには難しいでしょう。

他の銘柄の分析に時間を割くのがよいと思います。

⑦まとめ

今回の記事では私独自の基準でスクリーニングをかけた銘柄のうち、その他製品セクターの1つ、(3376)オンリーを見てきました。

結論としては、各種指標は割安ではあるもののリスクが大きすぎるので、買い検討はできない銘柄と考えます。

次回の記事では、vol.1の記事で抽出した割安銘柄のうち、鉱業セクターの(1518)三井松島ホールディングスについて見ていきます。

※これまでの記事はこちら⇒割安株の探し方シリーズ(記事まとめ)

❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎

ここまで読んで頂きありがとうございます。

わかりやすく読みやすい文章を心がけて、自分にとっても皆様にとっても投資判断の一助になるように、日々情報発信をしていきたいと思っています。

良かったらいいねやコメント、フォローなど頂けると嬉しいです。

今後とも宜しくお願い致します。

(Twitterのアカウントはこちら➡︎株まとめ@元証券マン)

#株式投資 #株 #投資 #資産運用 #株価分析 #企業分析 #小売業 #割安銘柄 #オンリー #割安株 #ビジネス #小売株 #スーツ

この記事が気に入ったらサポートをしてみませんか?