トークン発行ダメ問題のボトルネックの在りか

I. はじめに

web3の起業家の海外流出が止まらない

上場会社はトークンを発行できない

トークン発行するとIPOできない

などなど、詐欺が跋扈する仮想通貨という怪しい金融商品に端を発したブロックチェーン技術をビジネスに応用すると風向きが悪い。

しかし、「(なんとなく)怪しいから駄目だ!!」みたいに十把一絡げに悪と認定される乱暴な議論が横行していると思う。

何がダメで、何が良くて、ダメな場合それは何に抵触していてダメとされているのか?

この辺りの議論が非常に粗く、web3界隈でも十分に理解している人はそれほど多くない印象だ。

そこで、現行制度や商慣習を前提にできること/できないことを整理したい。

ここでは、最も議論の対象になるトークン発行を前提に以下で掘り下げる。

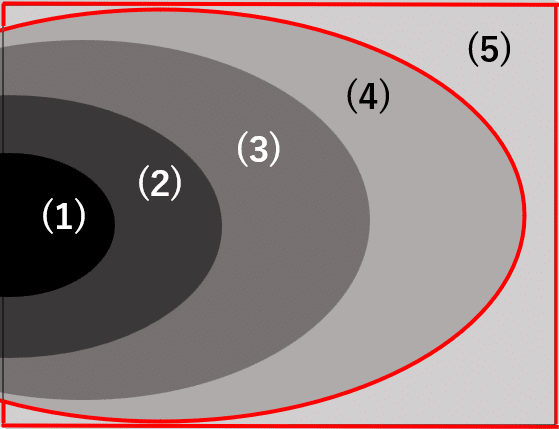

II. ボトルネックの構造化

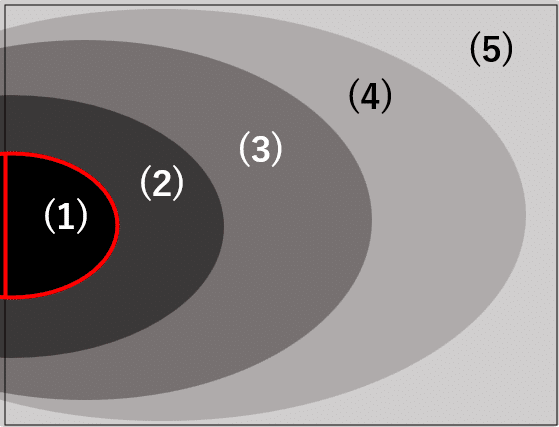

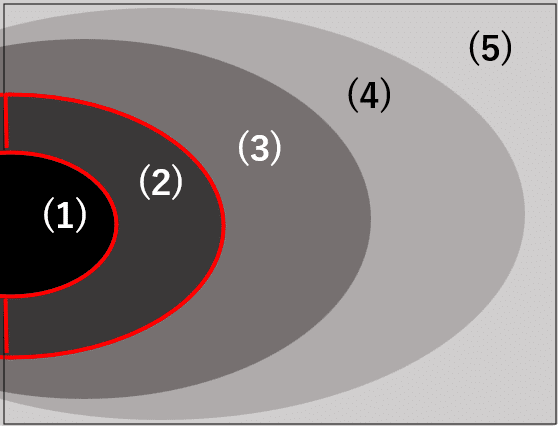

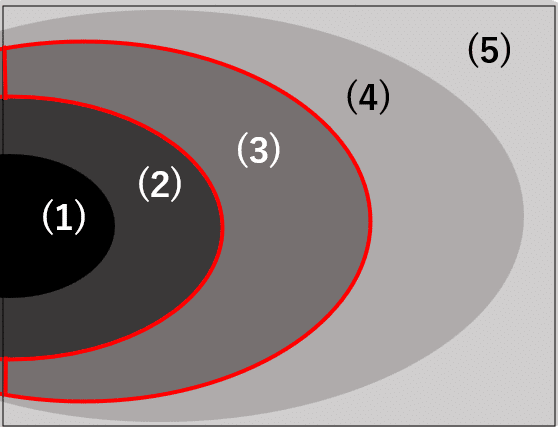

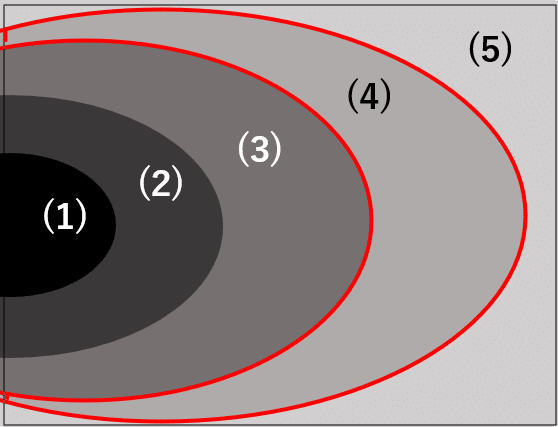

僕が見ている感じだとトークン発行上の制約に関して以下のように大別できると考えている。

他者をだましてやろうという悪意をもった行為であり警察に逮捕されるからできない

日本の法律上物理的にできない。もしくは税法の観点で事実上日本ではできない

上場会社として適切な決算を行う上で様々な支障があるためできない

上場審査上前例がなく上場承認されないからできない

株主との関係から上場を考える必要もなく、法律の範囲内で税務戦略に基づきやる

図示すると以下のような感じだ。

詳細は後ほど深掘るとして、ここでは簡単に触れておく。

つまり詐欺である。言語道断であり、説明不要である

資金決済法に違反する、資金決済法に違反しなかったとしても法人税が高くて経済合理性が合わない。

上場会社として暗号資産を管理できない。決算を締めれない。監査を受けれない。

暗号資産の管理はでき、決算を締めれたとしても、前例がなく上場審査で否認されるかもしれない。

法律違反することなく、納税額を低く抑えたスキームを確立することができ、暗号資産の管理ができ、決算も締めれて、上場審査も関係ない状況で初めてトークン発行が可能となる。

以下で、それぞれのボトルネックについて詳細を見ていこう!

III. それぞれのボトルネックを深ぼる

1. 他者をだましてやろうという悪意をもった行為であり警察に逮捕されるからできない

「金をかすめ取ってやろう」という悪意を持ったトークンの発行は詐欺であり、許容される余地はないであろう。これ以上の説明不要だ。

2. 資金決済法に違反する、資金決済法に違反しなかったとしても法人税が高くて経済合理性が合わない。

トークンの販売は暗号資産交換業のライセンスが必要となる。これは資金決済法で求められており、ライセンスを有していない者がトークンの販売をすると法律違反になる。

従って、日本においてトークンの販売はライセンスの取得が必須だが、これがなかなかハードルが高い。

また、仮にこのライセンスを取得できたとしても、トークンの販売で得た利益に対して法人が課せられる。日本の法人税率は先進諸国の中でも高い方だ。ましてやシンガポールのように税率が低い国やドバイ、BVI(British Virgin Island)など法人税がかからない国とは比較するまでもない。

法律上の要件と日本の税制を考えると、日本でビジネスを行うことは現実的ではなく、日本を抜け出し、海外に拠点を設ける理由も極めて合理的だ。

海外も国によって異なるが、トークンを発行するにはライセンスが必要であるケースがあり、詐欺でなければ何をやってもOKというわけではない点は改めて強調しておく。

3. 上場会社として暗号資産を管理できない。決算を締めれない。監査を受けれない。

これは日本に拠点を設け、日本の法律に則り、日本の高い法人税率を支払う場合でも起きる上場会社特有の問題である。

不特定多数の株主のお金を預りしている上場会社は、株主に説明できないビジネスを行うことが難しい。また、その前提として決算を締めれる体制である内部統制を整えること、決算を締めて監査法人の監査をパスすることが求められるが、トークンを発行するとこれが難しい。

トークンの発行に関する会計処理のルールがなく、トークンの管理に関する内部統制の指針がなく、監査法人がこれらを踏まえて監査を受けることにネガティブになっているからだ。

会計基準や内部統制のルールの整備などが追い付いていないことが問題なのだが、この状況下で仮にトークン発行を監査法人に相談すると、

「トークン発行するなら監査報酬を2倍にする」

「トークン発行するなら監査契約を破棄する」

みたいなコミュニケーションが行われているという事例は複数耳にする。

4. 暗号資産の管理はでき、決算を締めれたとしても、前例がなく上場審査で否認されるかもしれない

仮に3.の問題をクリアしたとしよう。トークンを適切に管理でき、会計処理でき、監査法人からも理解を得られたとする。上場会社であれば問題は解決される。無事トークン発行できる。

一方で、これから上場を目指す会社は話が異なる。上場審査においてトークン発行が受け入れられない可能性がある。

トークン発行を行うビジネスから発生するリスクを網羅的に評価できる実務がまだ追いついていないからだ。

より正確に言うと、東証の上場審査でトークン発行会社の審査を行った事例がなく、審査実務が十分ではない状況の中で、主幹事証券会社や監査法人が東証のネガティブな対応を危惧し、上場に関する業務を引き受けない可能性が高いからだとも言えるだろう。

これにより、IPOを目指す企業はトークン発行という選択肢が取れなくなる。

5. 法律違反することなく、納税額を低く抑えたスキームを確立することができ、暗号資産の管理ができ、決算も締めれて、上場会社でもなく、今後上場を予定していないという状況で初めてトークン発行が可能となる

タイトル通りだが、現状ではこれが結論だろう。

日本でトークン発行を予定する場合、2023年時点においてはIPOという選択肢は諦めなければならない。

逆に言えば、IPOしないことを決定し、株主の了承(SOを発行している場合該当者の了承も含む)を得られるのであれば、法律の範囲内であれば心置きなくトークン発行できる。

自社で発行してもいいし、法令が柔軟で税率が低い国に拠点を作ってもいいし、なんなら日本からそのような国に拠点を移してもいい。選択肢は無限に広がる。

補足

なお、上場会社の中でも自社のサービスにトークンを絡める場合、サービス開発は自社で引き続きやりつつ、トークン発行という機能だけを外部のサービサーに依頼する事例がいくつか出てきている。

「トークン発行がダメだ!」ということであれば、その機能は外部にアウト―ソースしているので、当局、監査法人、東証上場審査においてもご指摘の点に当たらないようにスキームを作ることは可能であると考えている。

IV. おわりに

トークン発行に関するボトルネックについて、現在起きている現象とその背景を構造的に示してみた。

「(短絡的に)トークンはダメ!」という話ではなく、「何がボトルネックになっているからダメなのか?」という問題の所在と自社の立ち位置に関して解像度を上げた上で然るべき相手と適切なアジェンダに沿って議論できるようにするためにこの文章を書いた。

問題は多層的で複雑であらゆる論点に飛び火する。

そして、複雑な議論の上で当事者と議論がまとまらない場合は、拠点を海外に移す、IPOを中止するなど経営上大きな意思決定を下す必要がある。

この点、起業家の不確実性を少しでも下げるために僕は引き続き制度改革を進めるべく努力する所存だ。

この記事が気に入ったらサポートをしてみませんか?