「消費税」と認知バイアス

認知バイアスとは、人間が共通に持っている、物事を判断する際のくせのようなものです。そのせいで誰もが、特定の物事に対して、同じような判断をし、それはときに非合理です。

このノートでは、消費税が「消費」税に――つまり消費者が払っているように――誰の目にも見えるのは、この認知バイアスのせいだろうということを説明します。

簡単な認知バイアスの例

認知バイアスを体感してみましょう。次の質問に直感的にパッと答えてみてください。

・アイスクリームと飴玉は合わせて110円です

・アイスクリームは飴玉より100円高いです

・飴玉はいくらでしょうか?

多分、ほとんどの人が「10円」と思ったはずです。そうでない人も、最初に思い浮かぶ答えは10円だったのではないでしょうか。私もそうです。(ちなみに正解は5円です)

このように、人間の判断には、ときに非合理な、しかも特定の方向の偏りがあります。それが認知バイアスです。

認知バイアスは、ノーベル経済学賞を受賞した認知心理学者ダニエル・カーネマンの著書『ファスト&スロー』に数多くの実例を使って説明されています。このノートの説明もその本におよそ従っています。例もいくつか拝借したり、少し変えたりしています。

人間の認知の仕組み

人間の思考には、「速い思考」と「遅い思考」があると考えられています。それぞれシステム1、システム2と呼ばれます。

システム1は、自動的に素早く働き、目が覚めているあいだは常に動いていて、印象や直感や意志をたえず生み出してシステム2に供給しています。システム1が働いていても、人間は自分が思考をコントロールしているとは感じません。

システム2は、注意を集中するなど、努力が必要な知的活動をする思考です。システム2はサボりがちで、普段は省エネモードで動いていますが、システム1が困難を感じると駆り出されて働きます。そのとき人間には、自分で思考しているという感覚があります。

システム1からの情報をシステム2が承認すると、考えは確信に変わり、人間は行動を起こします。このため、システム1が「それっぽい」印象を生成した場合、システム2はそれをあまり確かめずに承認し、人間はそれを信じてしまいます。このようにして、特定の方向の認知エラー(認知の誤り)が起きることになります。

冒頭のクイズに誰もが「10円」と答えがちなのは、システム1が生成したその印象が「それっぽい」ために、システム2による知的思考が省かれたためだ、と説明できます。だからよく考えると(例えばシステム2を使って x + y = 110, x + 100 = y という連立方程式を立ててそれを解くなどすれば)正しく5円という答えが出せます。

認知バイアスの種類

認知バイアスにはいろんなパターンがあって面白いのですが、ここではそのうち消費税に関係が深いと思われるものをいくつか挙げてみます。

■置き換え

質問が難しくてすぐに答えが出せないとき、システム1がそれに関連する別の簡単な質問に答える、という認知バイアスです。「今の生活は幸福ですか?」と聞かれて、「今どのくらい気分がいいか」を答える、みたいなことです。この置き換えはシステム1がやるので、たいていは自分が別の質問に答えたことにすら気づきません。

■「見たものがすべて」

手元にある限られた情報だけから結論に飛びつく、という認知バイアスです。システム1は、その時に利用できる情報からできるだけつじつまが合ったストーリーを作り出そうとし、手元にない情報は探そうとしません。電話がかかってきて「母さん、オレだけど」と若い男の声で言われると、何の確認もせずに自分の息子がかけてきたと信じてしまう、なんていうのはこれでしょう。

■真実性の錯覚

認知が容易なものほど正しいと判断しやすい、という認知バイアスです。「鶏の体温」という言葉に何度も繰り返して接した後では、「鶏の体温」という表現になじんでいるため、「鶏の体温は○○度である」(○○はそれっぽい温度なら何でもいい)という表現を正しいと判断しやすい、という例があります。

■フレーミング効果

情報の見せられ方によって異なった反応が引き起こされる、という認知バイアスです。医者に「手術後の死亡率は10%です」と言われるよりも、「手術後の生存率は90%です」と言われるほうが心強く感じる、などという例があります。システム1が事実にあまりこだわらないために起きます。

アイスクリームと飴玉の例では、110円と100円という情報から 100 + 10 = 110 という認知しやすくてつじつまが合ったように見える単純なストーリーが作られ、それが正しいと思って他の情報を探さなかった、というようなことが起きたと考えられます。

「消費税」と認知バイアス:一般人編

では認知バイアスと消費税の関係を見ていきましょう。まずは経済の専門家でない一般の消費者について。

消費税率が一律10%だとします。税込み110円のアイスは、消費税分が10円で、それを買うと消費者は10円を消費税として負担します。

これ、正しいと思いますよね。ではこれを聞いた(読んだ)時に、「いや待てよ、その前に、税を負担するって正確にはどういうことだろう?」と少しでも考えたでしょうか。

普通は考えないと思います。私も、消費税について本気で考えるまで、この説明は正しいと思っていました。

「消費」者が「消費」税を負担する。その税率が10%で、110円のうち10円が税だから、それを負担する。このストーリーは単純で、認知しやすいものです。認知しやすいものは正しいと判断しやすく、他の情報は探さない。これは真実性の錯覚です。税負担という肝心な情報が気にされなかったのが、鶏の例で体温の数字が気にされないのとそっくりです。

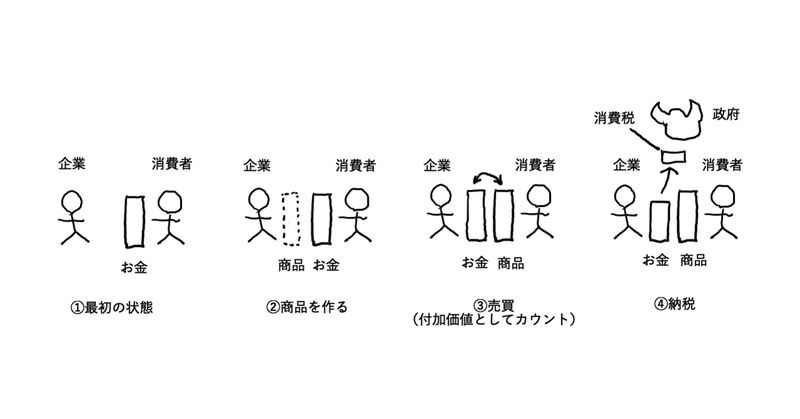

消費税の仕組みをもう少し使った説明は、次のようになるでしょう。

消費者は、消費税を税務署に自分では納めません。商品の対価のうち、消費税分として払ったお金は、それを受け取った企業が納税します。消費者が払った10円は企業を経由して税務署に渡り、それで消費者が消費税を払ったことになります。

これもわかりやすいストーリーです。けれど認知バイアスでは、「それっぽい」ところに落とし穴があります。

消費者が払ったお金の一部が企業を経て税務署に渡ると消費者が税を払っているなら、企業が納めている法人税や固定資産税や自動車税も、その出どころは消費者が払ったお金です。そういう税も消費者が払っているのでしょうか。それどころか、あなたが会社員なら、あなたが給料のうちから払う所得税の出どころは、勤めている会社です。ではあなたの所得税は、あなたでなく会社が払っているのでしょうか。

この場合もやはり、「税を払う」とはどういうことかを考えずに、つじつまが合っているから正しいと思ったのではないでしょうか。他の税との差は、そういうストーリーが提示されたかされないかの違いしかありません。「10円は消費税分である」という提示によるフレーミング効果が疑われます。

私はこの2、3年(消費税について本気で考えるようになって以来)、いろいろな人とこういう話をしてきましたが、経済を専門としていない一般人で、税負担とは何か、税を払うとは正確にどういうことか(つまり、その定義は何か)を矛盾なく説明できた人は1人もいませんでした。そんなことは気にしないのが普通ですし、だから「消費者が消費税を負担している」と認識しているのも普通のことだと思います。問題は、それが事実かどうか。

「消費税」と認知バイアス:専門家編

経済の専門家も人間なので、認知バイアスの影響から完全に逃れるわけにはいかないでしょう。

消費税は間接税の一種とされています。間接税は経済学でおよそ次のように説明されます。

税を課された企業は、その税額を価格に上乗せして、消費者に税を支払わせる。

理由は簡単です。商品を値上げして、税金分だけ多く消費者からお金をもらって、それを納税すれば、企業の手元に残るお金は以前と変わらない。消費者は税金分だけ多く払うのだから、税を払っている。とても説得力のあるストーリーです。

これを明確にするために、経済学では税負担をおよそ次のように定義します。

収入から支出を引いたものを所得とする。ある人の、税がない場合の所得と、税がある場合の所得との差が、その人の税負担である。

このような税負担の見定めを、「税の帰着」といいます。間接税では、誰かに課された税が、他の誰かに帰着する(=その人が負担する)ことになります。

この税負担の定義は、直接税と間接税で共通です。ちょっと確認してみましょう。

まず直接税とされる所得税について。あなたの給料が1000円だとして、所得税で100円を納税しなければならないとします。所得税の納税は支出の一部になります。所得税があってもなくても給料が1000円で、納税以外の支出が変わらないとすれば、所得税のために100円を余分に支出することになりますから、収入(不変)引く支出(100円多い)で、所得は100円減ります。だからあなたは100円の税を負担しています。

次に間接税とされる消費税について。ある商品が、10%消費税によって100円から110円に値上がりしました。消費者であるあなたがこの商品を1個買うこと以外の収入と支出が変わらなければ、この商品を買う時に10円を余分に支出しますから、それが税負担です。企業は、値上げによって収入を10円増やし、納税によって支出が10円増えますから、差し引きゼロで、税を負担していません。

よさそうですね。少なくとも、ここまで見た範囲では。

ここで1つ、こんなことを考えてみます。ある企業が商品(ボールペンとします)を税込み110円で消費者に売って、もらった対価から10円を消費税として納税します。消費者は110円を払ってボールペンを手に入れます。もし消費者がそのボールペンを新品のまますぐ誰かに(例えば友達に)売るなら、多分110円で売れて、支払った額のお金を取り戻せるでしょう。けど企業は手元に残った100円で、手放したものと同種のボールペンを誰かから買うことはできないでしょう。税金として納めた10円がちょうど足りません。これ本当に、企業は税を負担していなくて、消費者が負担したんでしょうか。

また別のことも考えてみます。所得には、名目所得と実質所得があります。名目所得は、実際の所得そのままの金額です。実質所得は、物価の変化で調整した所得の額です。物価が上がると、所得が金額で同じでも、買えるものが減るので、実質的に所得が減ったことになります。例えば、以前のある時点での所得が100万円で、その後で物価が2倍になったのに所得が変わらなければ、名目所得はどちらも同じ100万円でも、実質所得は、以前の時点を基準にすると、以前は100万円だったのが、その後では半分の50万円に減ったことになります。

税の帰着についても、実質所得で見たほうが、実質的な所得の減少を見ることになりますから、実質的な税負担をよりよく捉えるはずです。

10%消費税の導入で、すべての企業がすべての商品価格を10%引き上げて売れば、どの企業にも税の負担はない、というのが消費税制度の説明です。このとき企業は、消費税の納税後に、税導入前と同額のお金を手元に残せます――ただし、名目で、です。すべての商品価格が10%上がっているので、物価もちょうど10%上がっています。そのため企業の実質所得は10%減っています。よって実質所得で見るなら、税額を価格に完全に上乗せしても、その10%分の税が企業に帰着します。

その額を計算してみましょう。企業の名目所得が、税導入前も税導入後も100円とします。税導入後の所得は、商品を110円で売って、消費税を10円納めた後の金額です。物価が10%上がったので、税導入前を基準とした実質所得は、税導入後で100 / 1.1 = 90.9円くらいです。だから9.1円くらい減っています。

小数点が出てきてちょっとわかりにくかったですね。実質所得の基準を税導入後におくと、それを回避できます。税導入後は基準の時点なので、そのときの実質所得は名目所得と同じで、100円になります。税導入前は、基準である税導入後よりも物価が10%低かったので、実質所得は名目所得の1.1倍になり、110円です。だから税の導入によって実質所得は10円減っています。おや、企業の実質所得の減少分は、ちょうど納税額ですね。企業が払った消費税は、そのまま税として企業に帰着しています。

税を課された企業が値上げによって消費者に税を払わせる。そこで所得によって税の帰着という税負担を定義した。そういう流れのはずでしたが、どうもおかしな話になってきました。

ところで、質問の置き換えが起きていたことに気づいたでしょうか? 一番最初です。私たちが答えるべき質問は「誰が税を払っているか?」のはずでした。しかしそれが「誰が税がない場合よりも多くお金を払っているか?」に置き換わっています。

質問が変わってしまっているので、そこからいくら税負担を厳密に定義しても、出てくる答えは「税の導入によって誰の所得がどれだけ減ったか」にしかなりません。それは「誰がどれだけ税を払ったか」への答えではないのです。

その証拠として、実質所得で消費者への消費税の帰着を見てみましょう。消費者の支出が商品の購入だけだとすれば、商品価格は10%上昇するので名目での支出は増えますが実質では支出は変わりません。名目で物価の上昇分増えるだけです。収入である給料が名目で変わらないとすれば実質では収入は(物価の上昇分)減ります。すると実質収入と実質支出の差である実質所得は減り、その減少分だけの税が消費者に帰着することになります。先ほど見たように、消費税は企業にそのまま帰着していて、政府の税収額は企業への帰着の額と同じです。では消費者に帰着したはずの額の税収はどこに行ったのでしょうか?

システム2で考えよう

一般人は税負担とは何であるか、あまり意識しません。専門家が定義した税の帰着は、置き換えによって得たもので、現実の税負担をうまく捉えていないようです。すると問題は、私たちが税負担というものをまだしっかり理解していないところにありそうです。いや、理解したと思ってしまっている、でしょうか。

幸い私たちは、この問題に認知バイアスの影響がありそうだと気がついたので、少し気をつけながら、税を支払うとはどういうことなのかを考えてみたいと思います。

そもそも税とは何でしょうか。税の第一の目的は、政府の経費をまかなうことです。ある机を政府が必要として、それが1万円で買えるものなら、民間の誰かから1万円というお金を徴収して、机を買う。

税を税金として取るのは、貨幣経済の市場(しじょう)があるためです。机でなくても、橋を架けたり、公務員を雇ったりするのも同じです。市場で何かを買うために、その額に応じた税金を取る。これが原理です。

税金でなく、物として税を取るという手もあります。「物納」と呼ばれる方法で、日本では相続税にその制度があります。例えば1千万円の税を納めるときに、お金がないから土地で納めたい、みたいなことです。これも税の一種ですから、税金と同じく税であると説明できなければなりません――「見たものがすべて」にならないように。

物納も、市場が前提になっています。政府は物納された土地を市場で売ってお金を手に入れて、それを経費にあてられます。日本の税制上も、税金を課して物納された場合、その物の時価(市場でその値段で売り買いされているという額、要は市場価格)だけの税金を納めたことになります。

このため、ある額の税金と、その額が時価であるような物納は、税としては等価になります。例えば1千万円を税金として収納するのと、時価が1千万円であるような物を税として収納するのは、政府にとっては同じことです。実際には、市場で売却しやすいかどうかの違いがありますが、原理的には。

市場で何かを手放してそれと交換に何かを手に入れるとき、手放したものにはその手に入れたものを買えるだけの「力」があると考えます。その力を経済学では「購買力」と呼びます。市場において机が1万円で売っているとき、1万円というお金を手放せばその机が手に入ります。だから1万円というお金には、その机を買えるだけの購買力があります。

それと同時に、机を売った人にとっては、机を手放して1万円というお金を手に入れたので、机には1万円というお金を「買える」だけの購買力があります。私たちは普通、お金を手放して商品を入手することを「買う」と言っていますが、売買とは交換のことですから、「お金で机を買う」のと同様に「机でお金を買う」と見なして、このように机の購買力を定めます。

机が1万円で取引されている市場があれば、1万円のお金を持っていればいつでも机が買えて、机を持っていればいつでも1万円というお金が「買え」ます。このためこの2つは互いに購買力が等しいと言えます。

以上から購買力について、次の基本的なことが成り立ちます。

市場取引で交換されるものの購買力は互いに等しい

簡単に言うと、机が1万円で取引されている市場において、お金1万円を持っているのと、机1個を持っているのは、それを手放して何を手に入れられるかについて同等だ、ということです。机を売れば1万円が手に入って、それはもともと1万円を持っているのと同じなので、わかると思います。

貨幣経済の市場では、基本的にすべてのものがお金で買われるので、それぞれのものの購買力は、その市場価格で表される額のお金の購買力と等しいことになります。そのため、ものの購買力の大きさを、金額の大小で表すことができます。私たちも普段やってます。この土地の価値はウン千万円だとか、この骨董品の価値はウン百万円だとか。ものの経済価値を金額で表す方法です。

ただし、市場価格は変化するため、何と何の購買力が等しいかは変化します。机の価格が1万円ならば、机と等しい購買力を持つお金は1万円で、机が2万円に値上がりしたなら、机と等しい購買力を持つお金は2万円、というふうに。

税に戻りましょう。税の目的は、政府が市場で何かを買えることでした。その目的のためには、1万円を徴税するのと、市場で1万円で売られているものを徴収するのは同じでした。したがって政府が税として求めるものは、お金というよりも購買力です。机が欲しいから、机に相当する購買力を(お金か物として)取る、ということです。

政府が購買力を税として手に入れるには、民間の誰かがそれを手放さなければなりません。直接税を考えればわかりやすいでしょう。民間の誰かが、手元にあるお金を手放して、政府に一方的に(何の対価もなく)渡す。これが税の支払いです。これによって、そのお金が持つ購買力が、民間人から政府に移転します。物納の場合もそうです。

このため、政府が税として購買力を手に入れるときには、それと同じ大きさの購買力を民間の誰かが手元から失っています。購買力を手元から失うと、それで買えたはずのものが買えなくなる。これは税の負担です。このように、税収と税負担(税の支払い)は表裏一体になっています。税収があれば、それを支払った誰かがいる。一度納められた税金が免税になるときに、それを払った人に還付されるのはこのためです。

では、消費税を支払っているのは誰でしょうか。

ある企業が商品を110円で消費者に売って、10円を消費税として納税します。このときの市場価格は110円ですから、消費者の手元に残る商品の購買力は110円に相当します。消費者が払った代金も110円です。消費者は商品を買うことによって購買力を手元から失っていません。だから買ったものを即座に売ると元のお金が取り戻せるのです。市場取引は購買力の互いに等しい交換なので当然そうなります。購買力を手元から失っていないので、税を払ってもいません。

企業は購買力が110円に相当する商品を手放して、お金110円を手に入れます。これは市場取引ですから、購買力の互いに等しい交換です。その後で政府に10円を納税します。これによって企業の手元から政府に購買力が一方的に移転します。ですから消費税はそのすべてが企業によって支払われています。

もう一度、間接税の説明を見てみましょう。

税を課された企業は、その税額を価格に上乗せして、消費者に税を支払わせる。

この説明は、お金だけ、その額だけを見ていて、商品は見ていません。そのため、お金と商品の購買力の関係やその変化は見ていません。そういう複雑なものを見ることなしに「消費者が税を払う」という単純でわかりやすいストーリーが作れたら……誰もがそのストーリーを正しいと思い、そこにない情報をあえて探そうとはしないでしょう。

消費者に何が起きているのか

消費者と企業の間に起きる売買は購買力の互いに等しい交換である。企業による納税が購買力の一方的な移転であり、企業が消費税を支払っている。この説明には、「消費税がなかった時の価格」というものは出てきません。購買力が誰から誰に移ったかを見るのに、そんなものは必要なかったのです。

というか、むしろ「税がなかった時の価格」を見てしまっているがために、誰が税を払っているか惑わされたと言えそうです。「余分に払う」というのがそれです。

消費税による値上げから商品を買うまで、消費者には以下のようなことが順に起きます。

1 消費税がない時、商品価格が100円だった

2 消費税が導入されて、商品価格が110円になった

3 消費者は110円のお金を払って商品を買った

初めに消費者の手元にお金が110円だけあるとすると、消費者が所有しているものとその購買力は次のように変化します。

1 (値上がり前)お金110円。商品1.1個を買える購買力。

2 (値上がり後)お金110円。商品1個を買える購買力。

3 (商品を買った後)商品1個。お金110円を買える購買力。

消費者の手元にある購買力が商品1.1個分から商品1個分へと減っています。ただし、それが起きたのは、値上がりのタイミング(1と2のあいだ)であって、商品を買ったタイミング(2と3のあいだ)ではありません。

税金が負担となるのは、納めたお金の購買力があれば買えたはずのものが買えなくなることだ、と前に書きました。値上がりによっても、このように手元から購買力が失われます。その意味で、納税と同様の不利益は、値上がりによっても起きます。消費税による商品の値上がりがあれば、消費者の手元にあるお金の購買力がその商品に対して下落するという不利益を被る。けれどそれは税を払う(購買力を対価なく政府に渡す)ために起きるものではありません(商品を買わない消費者の手元にあるお金の購買力も同じように下落することを考えてみて下さい)。

簡単に言うと、値上がりによって、消費者が持っているお金の1円当たりの購買力が低下して、手持ちのお金(とか銀行預金とか給料とか)で買える商品の量が減るのです。なので商品を1つ買う時には、その購買力の下がった1円をより多く払わなければいけない。これが「余分な支払い」と呼ばれるものです。つまりそれは今や余分ではなく、買うために必要なわけですが。

次のように、直接税とされる所得税と比べると、不利益を被ったタイミングがわかりやすいのではないでしょうか。

・所得税の場合。給料を110円もらって、10円の所得税を払う。買いたい商品が110円ならば、納税した時点で、手元に残ったお金100円では買えなくなっている。買うためには、貯金などから10円を余分に持ってきて払う必要がある。

・消費税の場合。買いたい商品が100円から110円に値上がりする。手元にあるお金が100円だとすると、値上がりの時点で買えなくなっている。買うためには、別のどこかから10円を余分に持ってきて払う必要がある。

所得税で、10円を納税するのは明らかに10円分の不利益でしょう。もし「余分に払う」こと自体も不利益なら、所得税の場合には10円分の不利益を2回被ることになってしまいます。所得税の場合で納税のほうが不利益なら、それは購買力を失ったという不利益で、消費税の場合では値上がりの時点で起きるものに対応します。

にもかかわらず、消費者は普通、商品を買う時点で不利益を被ると考えます。つまり、自分が損をしたタイミングを見誤るのです。なぜでしょうか。

ここにも認知バイアスが関わっていると思います。損得についての質問を、金額の多寡についての質問に無意識に置き換えるためじゃないでしょうか。同じ額のお金を持っているなら損をしていない、より多い額のお金を払うなら損をしている、というふうに。

値上がりが起きても、手元にあるお金の額は変わらないから、不利益はない。買うときには、「消費税がなかった時の価格」よりも多く払うから、不利益を被った。このように認知されているのではないかと思います。

著名な経済学者アーヴィング・フィッシャーは著書「Stabilizing the Dollar」でこう書いています(2章11節、拙訳):

お金は現実面であまりにも便利なものとして受け入れられているため、理論において巨大な障害物となっている。我々は常にお金で話し、お金の空気の中に生きているせいで、いわば呼吸をする空気と同じようにそれに無意識になっている。

専門家が間接税を「消費者に余分に払わせる」と言うときにも、やはり金額の多寡しか見ていませんでしたね。税の支払いの問題が、「余分に金額を支出する」という問題に置き換えられていました。「手元にあるものを市場で手放して何を手に入れられるか」という難しい問題を、金額の多寡の問題に置き換える。そのほうが簡単ですし、私たちはそれに慣れています。よほど気をつけてシステム2を働かせない限り、認知エラーを避けるのは難しいでしょう。

結局、税負担とは何なのか

先ほど、(消費税による)商品の値上がりで起きる不利益と、(所得税による)納税で起きる不利益は、その商品を買えなくなるという意味で同様のものだ、と書きました。ただしそこには大きな違いがあります。それは、値上がりで買えなくなるものは値上がった商品だけだが、納税では手元のお金が減るのですべての商品がその分だけ買えなくなる、という点です。購買力という言葉を使うなら、値上がりでは手元のお金の購買力は値上がりした商品に対して下落するだけだが、納税では納税者が持つ購買力の全体がその分だけ減る、という違いです。

そのため、消費税の場合には、値上がりした商品を買うまでは(買うと決めるまでは)不利益を被っていない、という言い方もできるでしょう。SF的に言ってみると、値上がりが起きた時点から、消費者が未来に向かうルートが、何を買うか買わないかなどという経済的な選択で分岐していて、そのうち値上がりした商品を買うルートでだけ損をする、みたいな感じです。ならば商品を実際に買う時点(買うと決めた時点)で不利益を被ったと考えることも可能だと。(そのような話をされたことが実際にあります)

ただ、私たちがいま問題にしているのは、「税の支払い」であって、「消費者の不利益」ではありません。消費者が不利益を認識するのが値上がり時か商品の購入時かは、誰が税を払っているかとは別の問題です。

ここでも置き換えが起きていると思われます。「誰が税を支払っているか(負担しているか)」という質問が、「誰が税によって不利益を被っているか」に置き換えられています。税を払えば購買力が手元から取られるので不利益を被ることになります。でも逆に、不利益を被ったからといって税を払っていることにはならないでしょう。

貨幣経済において、ある時点で市場価格が決まっていると、すべての経済主体(政府も含めて)が持っているその時点での購買力は金額で表せます。税は民間から政府への購買力の移転で(それによって政府は経費をまかないます)、その移転は金額で表せる客観的な事実として観察できます。それぞれの主体の損得をどう定義しようとも、その損得を誰がいつどのように認識しようとも、それが税の支払いという事実に影響することはないでしょう。

税負担は購買力に関する事実の問題であって、お金の問題や損得の問題に置き換えてしまっては正しく認知できないと思います。逆に言えば、購買力という考え方が「買える」「買えない」をうまく捉えるために、それを使うと税収(政府がものを買えるようになること)と税の支払い(その分だけ私たちがものを買えなくなること)という対応が正しく見定められるのではないかと思います。このように購買力は、システム2にとって有用なツールだと私は思います。

認知エラーを回避するために

消費税は消費者が負担するという建前になっているため、それに関わるすべてのもの(表示、規則、手順、説明など)が、この税が消費者によって負担されるものだと認知させるように整えられています。

まず最初に、「消費」税という名称があります。ヨーロッパの多くの国ではこの税は付加価値税(その国の言葉で)と呼ばれています。「付加価値税は消費者が負担する」と言われたら、それは本当かとシステム2が動くのではないでしょうか。

「本体価格(税抜価格)」や「消費税分」の表示も認知に影響します。これらは「税がない時の価格」(とされる額)に基づいたもので、現在のお金や商品の購買力とは無関係です。しかしそれは、金額の多寡や損得を印象づけたり、フレーミング効果をもたらしたりして、税負担に対する私たちの認知を惑わせるでしょう。

その他、企業が納める消費税額の計算式などにも、企業が消費税を負担していないように見せる工夫が施されています。

このような誤導は、民主主義的意思決定を歪めると思います。私たちが付加価値税(あえてこう書きます)について正しく意思決定するには、その実体をきちんと認識することが必要不可欠です。

私自身、付加価値税は企業が払うという結論に(システム2で)達してからも、とは言えどうしてもそうは見えないという違和感を長いあいだ払拭できませんでした。認知バイアスというのは本当に強いものです。値札やレシートの「税抜価格」や「消費税分」を、「これは実体のない数字だ」と考えて無視するようにしてからようやく腑に落ちた、という経験をしています。

「消費税」を付加価値税と呼ぶこと。市場価格とは支払う額のことであり、「本体価格(税抜価格)」「消費税分」は無意味なものとして無視すること。損得を計算する際には、お金だけでなく商品など関わるすべてのものの購買力の関係も勘案すること。そのようにすることで、認知エラーをなるべく避けて、付加価値税の実際の性質や、経済への影響を、より的確に見定められるのではないかと思います。

(2021-11-11 字句を少し修正)

ありがとうございます。これからも役に立つノートを発信したいと思います。