2022年資金決済法等改正案(3/4国会提出)のポイント:ステーブルコイン規制を中心に

第208回国会に提出された資金決済法等の改正案(以下「本改正」といいます。)について、ポイントを簡単にまとめてみたいと思います。

金融庁|安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律案(令和4年3月4日提出)

https://www.fsa.go.jp/common/diet/index.html

※ 必ずしも網羅的ではありませんので、その点はご了承ください。

※ 本記事の内容は個人的な見解ではありますが、Fintech法務事情でご一緒させていただいている、@takaoslo1さん、@tkmyaoさん、@DaiMizui_lawさんのご発言からインスピレーションを得たものが含まれています。いつも鋭い指摘や重要な示唆を与えてくださる各氏に敬意を表するとともに、この場を借りて御礼申し上げます。

本日21時から@takaoslo1 さん @myao

— カルアパ (@lawyer_alpaca) March 11, 2022

さんとスペースやります!

手ぶらで聞くのは相当しんどいと思われるので、新旧対照表だけでもお手元にご用意いただけるとよいかもしれません!https://t.co/fNBWl90JmZ

2022年資金決済法等改正案を読んでみる #Fintech法務事情https://t.co/YrmlY9y3Li https://t.co/SvDFm7RUHI

1.本改正の概要・経緯

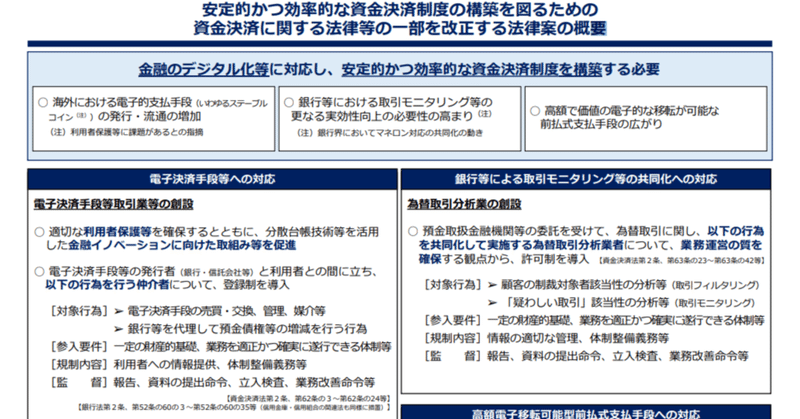

本改正は、大きく以下の3つのテーマで構成されています。

このうち、①がいわゆる「ステーブルコイン」に関する規制の新設でして、極めて重要な改正になると思われます。業界の皆様の関心も高いと思われますので、本記事では①を中心に取り上げたいと思います。

① 電子決済手段等への対応

② 銀行等による取引モニタリング等の共同化への対応

③ 高額電子移転可能型前払式支払手段への対応

なお、本改正の内容は、1月に公表された資金決済ワーキング・グループの報告書(以下「WG報告」といいます。)がベースになっています。改正の背景や当局の問題意識については、こちらをご参照いただくとよいかと思います(本記事でも適宜ご紹介します)。

金融庁|金融審議会「資金決済ワーキング・グループ」報告

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20220111.html

本改正の原則的な施行日は「公布日から起算して1年を超えない範囲で政令で定める日」とされています(附則1条本文)。したがって、通常国会での成立を想定すると、2023年5月~6月頃の施行になると思われます。

金融庁所管の法令の改正・施行は以下のようなスケジュールで進むことが慣例化しているようですが、本改正も概ねこれに沿って進んでいるように見受けられます。

n-2年秋頃~n-1年1月頃 : 改正の方向性を示した報告書の公表

n-1年3月中旬頃 : 通常国会に改正案を提出

n-1年5月~6月頃 : 改正法成立・公布

n年3月頃 : 改正法に係る政府令案等の公表(パブコメ募集)

n年5月~6月頃 : パブコメ結果の公表・施行

2.電子決済手段等への対応(ステーブルコインに関する規制)

まず全体像をざっくりいうと、以下のような感じでしょうか。

■ いわゆる「ステーブルコイン」に相当する「電子決済手段」という概念が新設された。

■ ステーブルコインの発行者(銀行・資金移動業者など)と利用者の間に立って種々のサービスを提供する仲介者について、登録制が導入された。

■ 上記仲介者について、利用者に対する取引時確認(KYC)の義務等が新設された。

(1)「電子決済手段」の定義

本改正では、いわゆるステーブルコインに相当するものとして「電子決済手段」という概念が新設されています。規制の適否を画する重要な概念ですので、しっかり押さえておきたいところです。まずは条文を見てみましょう。

出だしから非常に読みにくいですが、各号ごとに「1号電子決済手段」「2号電子決済手段」「3号電子決済手段」「4号電子決済手段」と呼ぶことにして、それぞれのポイントを整理していきましょう。

【余談:呼称の変更?】

いわゆる「ステーブルコイン」を示す概念の呼称について、WG報告では「電子的支払手段」とされていたのに対し、法案では「電子決済手段」になっています。変更された理由は分かりませんが、推測するに、「電子的支払」と「電子決済」は一般的な語義としてはほぼ同じと考えられるところ、「電子決済」は法文中での用例が既にあるので(銀行法の「電子決済等代行業」など)、そちらに寄せたといったところでしょうか。

ア 1号電子決済手段

先ほど見た条文の要件を分解・整理すると、以下のようになるでしょうか。

このように分解すると、まず、①②③⑥は「暗号資産」の定義(改正後の資金決済法2条14項)と全く同じ文言になっているので、同文言に関する従前の解釈がそのまま当てはまるように思われます。また、⑦は単純に3号電子決済手段との棲み分けのための文言でしょう。したがって、重要なのは④と⑤ということになりそうです。

【余談:「物品等」の定義の追加】

上記①の要件に関して、本改正では「物品等」という定義が新設されています(改正後の資金決済法2条6項)。それによると、「物品等」とは「物品その他の財産的価値(本邦通貨及び外国通貨を除く。)」を指すようです。一見なんでもない改正のようにも思われますが、個人的には興味深いです。

この「物品等」という用語は、「電子決済手段」のほか、「暗号資産」や「前払式支払手段」の定義でもリファーされているのですが、この改正により、例えば、暗号資産等のトークンの購入に使える前払式のトークン(通貨建資産であるもの)が「前払式支払手段」に該当することが明確化されたように思います。従前は、暗号資産等のトークンが前払式支払手段の定義でいう「物品」に該当するかにつき若干の疑義があったように思いますが、これがクリアになったということです。ただ、今回の改正によっても、前払式支払手段の「代価の弁済のために」という文言は残っていますので、対価性のない支払い(例えば寄附金や敷金の支払い)に前払式支払手段を使えるか(為替取引にならないか)といった論点(*1)は残ることになります。

④は、1号電子決済手段の要件として「通貨建資産」であることを求めています。「通貨建資産」の定義は従前からあり(改正後の資金決済法2条7項)、「暗号資産」とそれ以外の決済手段を分ける重要な概念として機能していました。

「通貨建資産」とは、要するに、トークンの本源的な価値が法定通貨にペッグされているか否かを判定するための概念で、ステーブルコインとは、端的にいえば、法定通貨へのペッグが担保された(その意味で「ステーブル」な)トークンということになります。ゆえに、電子決済手段は「通貨建資産」であることが前提(要件④)となるわけです(その一方で「通貨建資産に該当しない電子決済手段」が制度上想定されていることについては「エ」で後述します)。

【余談:前払式支払手段=「通貨建資産」か?】

上記で列挙した④⑤の文言は、「通貨建資産に限り、…前払式支払手段…を除く」となっています。この記載ぶりからは、「前払式支払手段はおよそ通貨建資産に該当する」という理解が前提になっているように論理的には読める気がしますが、いかがでしょうか。実態としては、前払式支払手段は通貨建資産に該当するケースが多いとは思いますが、上記の記載ぶりから、「一般的に」前払式支払手段=通貨建資産とまでいえる余地があるか、個人的には興味があるところです。

⑤は、「通貨建資産」に該当するもののうち、一定のものは1号電子決済手段から除外されるということを意味しています。これは、WG報告の以下の記載(太字は筆者)を反映したものでしょう。

本報告では、電子的支払手段について、送金・決済サービスにおける活用との機能に着目し、「資金決済法の『通貨建資産』のうち不特定の者に対する送金・決済に利用することができるもの(電子的方法により記録され、電子情報処理組織を用いて移転することができるものに限る)」と整理している。(中略)

この点について、「不特定の者に対する送金・決済に利用することができる通貨建資産」に該当するもののうち、一般的に広く送金・決済手段として利用され得る状況には至っていないと評価されるもの(国債、社債、電子記録債権、前払式支払手段等)の取扱いが論点となる。

これらの通貨建資産については、原則として「電子的支払手段」から除外しつつ、例外的にその流通性等に鑑み送金・決済手段としての機能が強いと認められるものを「電子的支払手段」に含めることができる枠組みとすることが考えられる。

さて、この⑤について注目すべきは、「内閣府令で定めるもの」という文言が2回登場することです。非常にややこしいので、以下のように整理してみました。

上記のとおり、1号電子決済手段から「除外されるもの」と「除外されないもの」という両方向の委任事項があるわけですね。それぞれに具体的にどのようなものが規定されるのかは、政府令案の公表を待つ必要がありますが、WG報告の記載(脚注58・70等)から、前者についてはいわゆるCBDC(中央銀行デジタル通貨)、後者については一定の前払式支払手段型ステーブルコイン(下記参照)などが想定されているのではないかと思われます。

前払式支払手段は、基本的には電子的支払手段に該当しないが、例えば、発行者がパーミッションレス型の分散台帳で不特定の者に対して流通可能な仕様で発行し、発行者や加盟店以外の不特定の者に対する送金・決済手段として利用できるものについては、電子的支払手段に該当し得ると考えられる(注88、注95参照)。

イ 2号電子決済手段

さて、次に2号電子決済手段です。これも1号電子決済手段と同じく、「暗号資産」(2号暗号資産)の定義とほぼパラレルになっています。要するに、1号電子決済手段に該当しない通貨建資産型のトークンであっても、1号電子決済手段と相互に交換できて、その交換市場が存在する(不特定者と交換できる)ならば、1号電子決済手段と同様に規制対象に含めるべきだということですね。

ここで少し注意が必要なのは、「財産的価値」という文言の読み方でしょうか。2号の定義を普通に読むと、1号電子決済手段と市場で交換可能なトークンは全て2号電子決済手段に含まれるようにも読めます。そうだとすると、従前は「暗号資産」として暗号資産交換業のライセンスで扱えていたビットコイン等のトークンも、2号電子決済手段になってしまい、その取扱いには「電子決済手段等取引業」(後述)のライセンスが必要になることになります。

しかし、そうではありません。というのも、1号において「財産的価値」は、前述の④⑤の要件を満たすものに限定されており、その括弧書きの末尾には「次号において同じ」とされています。つまり、2号の「財産的価値」もまた、1号と同様に、前述の④⑤の要件を満たすものに限定されているとうことになります。したがって、④⑤の要件を満たさない「暗号資産」は、2号電子決済手段には該当しないことになり、上記のような問題は生じないことになります。

とはいえ、こうした規定ぶりは極めてミスリーディングで「初見殺し」になるので、できればやめて欲しいですね。。

金商法とかでたまにある、定義された用語(○○)の意味を後の条文で「○○(××を除く。第▲条及び第■条において同じ。)」みたいに一部変更する書き方って、第▲条とか第■条を読んだときに、そこでの○○の意味が実は限定されてるってことに気づきにくくて初見殺しになるのでまじでやめてほしい。。

— カルアパ (@lawyer_alpaca) August 11, 2021

ウ 3号電子決済手段

3号電子決済手段は「特定信託受益権」とあり、「特定信託受益権」の定義は次のようになっています(改正後の資金決済法2条9項)。

「特定信託受益権」とは、金銭信託の受益権(電子情報処理組織を用いて移転することができる財産的価値(電子機器その他の物に電子的方法により記録されるものに限る。)に表示される場合に限る。)であって、受託者が信託契約により受け入れた金銭の全額を預貯金により管理するものであることその他内閣府令で定める要件を満たすものをいう。

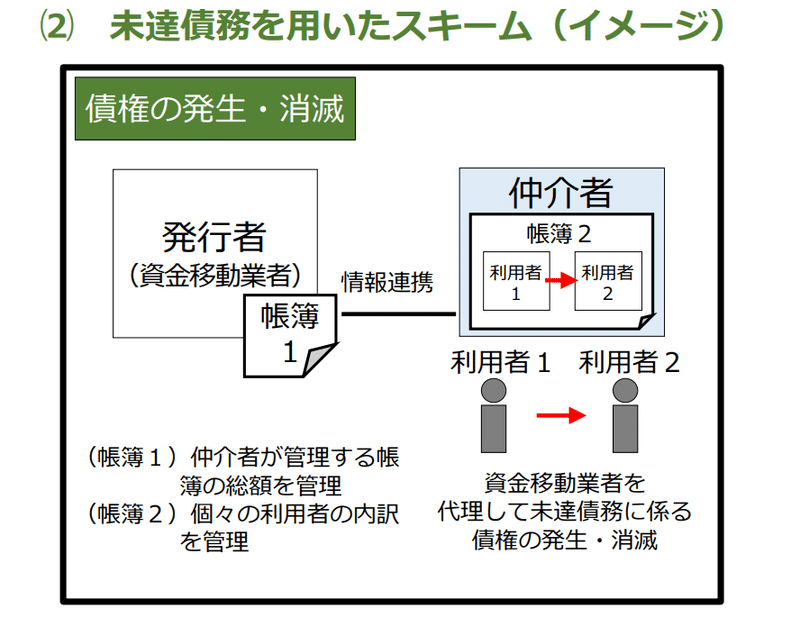

これまた一読してイメージが沸きづらいのですが、これを理解するにはWG報告に遡ってみる必要があります。WG報告では、電子決済手段について、利用者の発行者に対する直接の償還請求権が確保され、発行者や仲介者の破綻時に利用者の償還請求権が適切に保護されることが重要との見解が示されていました。そして、この要請を満たす私法的な構成として、下記のように、①預金構成、②未達債務構成、③信託受益権構成の3つが示されていました。3号電子決済手段は、このうち③に相当するものです。

ア 銀行の口座振替時における預金債権の発生・消滅についての現行実務を前提としたものとして、銀行から代理権を付与された仲介者が、個々の利用者の持分を管理し、振り替える仕組み(発行者である銀行は総額のみを管理)

イ 資金移動業者の未達債務について、資金移動業者から代理権を付与された仲介者が、個々の利用者の持分を管理し、振り替える仕組み(発行者である資金移動業者は総額のみを管理)

ウ 信託法制が適用されるものとして、受益証券発行信託において、銀行に対する要求払預金82を信託財産とした信託受益権を仲介者が販売・移転する仕組み

3号電子決済手段の「その他内閣府令で定める要件」としては、WG報告書の記載からすると、受益証券発行信託(ペーパーレス型で受益権原簿の名義書換により第三者対抗要件が具備されるもの。信託法185条2項・3項、同法195条2項)とすることなどが予想されます。

なお、信託受益権は一般に金商法上の「有価証券」に該当するのですが(金商法2条2項1号)、今回の改正では、一定の要件を満たした「特定信託受益権」は「有価証券」から除く旨の手当がなされています。

金融商品取引法(改正後)2条2項1号

一 信託の受益権(前項第十号に規定する投資信託の受益証券に表示されるべきもの及び同項第十二号から第十四号までに掲げる有価証券に表示されるべきもの並びに資金決済に関する法律第二条第五項第三号又は第四号に掲げるものに該当するもので有価証券とみなさなくても公益又は投資者の保護のため支障を生ずることがないと認められるものとして政令で定めるものを除く。)

エ 4号電子決済手段

最後に4号電子決済手段です。以下のように定義されています。

前三号に掲げるものに準ずるものとして内閣府令で定めるもの

1~3号に該当しない「ステーブルコイン」が登場したときなどに備えて、内閣府令で機動的に規制対象を追加できるようにしておく趣旨を思われます。

具体的にどのようなものを想定しているかはこの文言からは不明ですが、おそらく、「通貨建資産に該当しないステーブルコイン」を想定しているのではないかと考えられます。次の2つの箇所から、そうした意図を読み取ることができます。

上記の資金決済法の2条14項は明確に「通貨建資産に該当しないステーブルコイン」があり得ることを想定した書きぶりになっていますが、前述のとおり、1号電子決済手段と2号電子決済手段は「通貨建資産」に該当することが前提です。なので、「通貨建資産に該当しないステーブルコイン」があり得るとすれば、基本的には4号電子決済手段になるはずです。

他方、金商法2条24項の「金融商品」という概念は、デリバティブ取引の原資産となりうるものを指します。デリバティブ取引の原資産となりうるということは、一定の価格変動が想定されるということを意味します。ということは、ここで挙げられている「同条第五条第四号に掲げるもの」とは、一定の価格変動が想定されるステーブルコイン、すなわち、「通貨建資産に該当しないステーブルコイン」が想定されているといえそうです。

では、「通貨建資産に該当しないステーブルコイン」とはどのようなものを想定しているのでしょうか。現時点ではよく分からず、政府令案の公表を待つ必要がありますが、例えば、①複数通貨バスケットにペッグさせたステーブルコイン(*2)や、②額面の大部分を法定通貨にペッグさせつつ、一部だけ暗号資産(BTC等)にペッグさせたステーブルコイン(*3)などが指定されるのでしょうか。

以上が「電子決済手段」の定義でした。これだけで大部長くなってしまいました。。

(2)「電子決済手段等取引業」の定義

「電子決済手段」の概念が整理できたところで、次は「電子決済手段等取引業」の定義を見ていきましょう。規制対象となる仲介者の範囲を画する概念なので、こちらも重要です。まずは条文から出発しましょう。

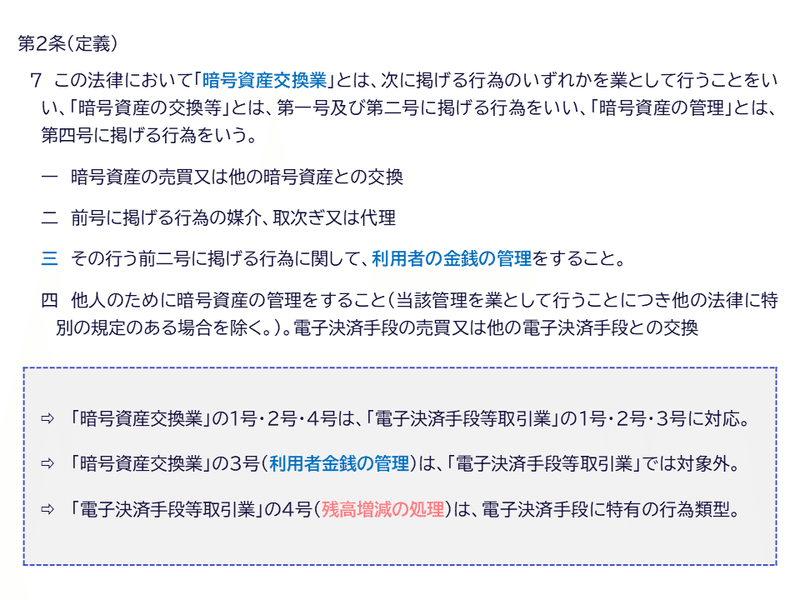

上記の定義から、4つの行為類型があることが分かります。このうち、1号・2号・3号は「暗号資産交換業」と類似していますので、対比すると分かりやすいです。

「電子決済手段等取引業」に特有な行為類型として、4号(為替取引に係る残高増減処理)が規定されています。これは、上記(1)ウでご紹介した3つの私法的構成のうち、②未達債務構成を前提に、未達債務に係る債権の発生・消滅の処理を発行者(資金移動業者)を代理して行うというものです。

【余談:残高増減処理と代理構成】

WG報告では、①「電子決済手段の発行者と仲介者は分離しうる(別の主体が担う)という取引実態と、②「電子決済手段の保有者が発行者に対して"直接"実体法上の権利(償還請求権)を有する必要がある」という利用者保護上の要請を同時にクリアするため、「仲介者は発行者の代理人として債権の発生・消滅処理を行う」という構成が採られています(WG報告書22~23頁)。これが条文の文言にどのように反映されているのか、やや分かりにくいですが、4号の冒頭の「資金移動業者の委託を受けて、当該資金移動業者に代わって」という部分が上記の代理構成を表したものと考えられます。

なお、改正後の資金決済法で規定されているのは、3つの私法的構成のうち「未達債務構成」と「信託受益権構成」に関する部分、つまり資金移動業者や特定信託会社が発行者となる電子決済手段に関する部分だけです。「預金構成」に関する部分、つまり銀行等が発行者となる電子決済手段については、改正後の銀行法等で規定されることになります(改正後の銀行法2条、同法52条の60の3以下参照)。

一方、「電子決済手段等取引業」には、「暗号資産交換業」には規定されている「利用者の金銭の管理」が含まれていません。これは、WG報告の以下の記載(太字は筆者)を反映したものと考えられます。

✓ 利用者から金銭の預託を受けることを原則として禁止(*101)

(*101) 仲介者が取り扱う電子的支払手段はそれ自体決済手段であり、投資対象ではないこと等から、(暗号資産交換業等と異なり、利用者による機動的な売買を可能とするために)仲介者が別途利用者の金銭を管理することは通常想定されない。…この点に関し、パーミッションレス型のステーブルコインを取り扱う場合、仲介者として金銭の預託を受けることが実務上必要となるとの意見があった。

暗号資産は投資対象とされているものが多いため、売買したいときにすぐに実行できるように、暗号資産交換業にあらかじめ金銭を預託しておくニーズがあるけれども、電子決済手段は決済手段であって投資対象ではないので、金銭預託を認める必要はない、というわけですね。しかし、これは本当にそうでしょうか。電子決済手段についても投資対象としての売買(FX等)は想定され、その意味で機動的な売買を行うニーズは暗号資産と変わらないはずです。そうであれば、金銭預託の可否について暗号資産交換業と異なる取扱いをすることに合理性があるのか、やや疑問のあるところです(*4)。

ただ、改正後の資金決済法2条10項各号に「利用者の金銭の管理」が規定されていないことは、電子決済手段等取引業者のメインの業務として金銭預託が想定されていないという意味にとどまり、金銭預託が全くNGというわけではなさそうです。というのも、電子決済手段等取引業者に対する行為規制の一つとして金銭預託の原則禁止が規定されているのですが(改正後の資金決済法62条の13本文)、但書で「ただし、利用者の保護に欠けるおそれが少ない場合として内閣府令で定める場合は、この限りではない。」として一定の例外を許容する建付になっているためです。この例外がどこまで認められるかがポイントになりそうです。

(3)「電子決済手段等取引業」の参入規制

電子決済手段等取引業(=仲介者)については、次のとおり登録制が導入されています。登録手続・登録拒否事由等については割愛しますが、大要、暗号資産交換業と類似した内容になっているように見受けられます(改正後の資金決済法62条の4~62条の7)。

資金決済法(改正後)62条の3

電子決済手段等取引業は、内閣総理大臣の登録を受けた者でなければ、行ってはならない。

もっとも、電子決済手段の発行者(未達債務構成の場合は資金移動業者)が仲介者を兼ねる場合には、登録不要で電子決済手段等取引業を行うことができるとされています(改正後の資金決済法62条の8第1項)。ただ、この場合、「電子決済手段等取引業者」に適用される行為規制が一部準用されることになります(同2項)。

(4)「電子決済手段等取引業」の行為規制

前記の登録を受けた「電子決済手段等取引業者」について、各種の行為規制が設けられています。本記事では項目と概要を列挙するにとどめます。

なお、規制の具体的内容は政府令に委任しているものも多く見られます。とりわけ、金銭等の預託の禁止(62条の13)や発行者等との契約締結義務(62条の15)については、「…おそれが少ない場合として内閣府令で定める場合」という例外がどの程度認められることになるのか、注視する必要があるでしょう。

(5)「電子決済手段」に関する犯収法上の取扱い

本改正により、「電子決済手段等取引業者」は犯収法上の「特定事業者」に追加されることになりました(改正後の犯収法2条2項31号の2)。したがって、電子決済手段等取引業者が利用者と一定の取引(政令で規定予定)を行う際には、利用者に対する取引時確認を実施する必要があります(犯収法4条1項)。また、疑わしい取引の届出義務も課されます(犯収法8条)。

これらに加え、本改正では犯収法に以下のような条文が新設されています。

これは、いわゆるトラベル・ルールに相当する内容と思われます。暗号資産交換業に関するトラベル・ルールについては、現状、JVCEAの自主規制規則に委ねる方向で2022年4月目処の対応が進められていると認識していますが(*5)、電子決済手段等取引業に関するトラベル・ルールについては、法律レベルで対応するということなのでしょう(*6)。

3.高額電子移転可能型前払式支払手段への対応

全体像をざっくりいうと、以下のとおりです。

■ 「高額電子移転可能型前払式支払手段」という概念が新設された。

■ 「高額電子移転可能型前払式支払手段」を発行する前払式支払手段発行者について届出制が導入された。

■ 「高額電子移転可能型前払式支払手段」の発行者について、利用者に対する取引時確認(KYC)の義務が新設された。

時間と紙幅の関係上、詳細は時間があったら追記したいと思います。。

4.銀行等による取引モニタリング等の共同化への対応

全体像をざっくりいうと、以下のとおりです。

■ いわゆる取引フィルタリングや取引モニタリングに相当する「為替取引分析業」という概念が新設された。

■ 「為替取引分析業」を行う事業者について、許可制が導入された。

こちらも詳細は時間があったら追記したいと思います。。

5.その他(経過措置等)

冒頭で触れたとおり、本改正が成立した場合の原則的な施行日は「公布日から起算して1年を超えない範囲で政令で定める日」とされています(附則1条本文)。これに加え、ざっくり以下のような経過措置が規定されています。

■ 施行日時点で現に「高額電子移転可能型前払式支払手段」を発行している者については、施行日から2年間、改正後資金決済法11条の2に基づく届出を免除(附則2条1項)。但し、施行日から2週間以内に商号・住所等の届出が必要(附則3条)。

→ 改正後資金決済法11条の2に基づく届出をしない限り、改正後犯収法2条2項30号の2の「特定事業者」に該当しないので、取引時確認義務(KYC)も免除されることになる。

■ 施行日時点で現に「為替取引分析業」を行っている者については、施行日から1年間、改正後資金決済法63条の23に基づく許可を免除(附則4条1項)。さらに、施行日から1年以内に許可の申請を行えば、施行日から2年を上限に、許可・不許可の処分があるまでは許可不要で業務を継続できる(同2項)。

//////////////////////////////////////////////////

かなり長くなってしまいましたが、以上です。

簡単なポイント解説にすぎないものではありますが、今回の改正案の周知・理解に少しでも本記事がお役に立てば嬉しいです。

【脚注】

*1:加藤貴仁ほか「《座談会》決済法制および金融サービス仲介法制に関する論点と展望〔第2部〕前払式支払手段・収納代行」金融法務事情2138号54~55頁など。

*2:この点、WG報告17頁脚注62では、「複数通貨バスケットに価格が連動するものであって、発行価格と同額の複数通貨バスケットで償還されるものについても、『通貨建資産』に該当すると考えられる」との考え方が示されています。したがって、そのようなステーブルコインは、4号電子決済手段ではなく、1号電子決済手段として整理するというのが当局の立場なのかもしれません。

*3:例えば、100円の額面のうち、99円部分は日本円にペッグさせ、1円部分をBTCにペッグするようなトークンが考えられます。こうしたトークンを「電子決済手段」と整理するのか、いわゆる暗号資産型のステーブルコインとして「暗号資産」と整理するのかは一つの論点になりそうです。

*4:この点を含め、JCBAがWG報告に対する提言書を公表しています。これを読むと、本改正に関する論点がより立体的に捉えられるかもしれません。

*5:金融庁|暗号資産の移転に際しての移転元・移転先情報の通知等(トラベルルール)について

*6:ただ、本改正によるトラベル・ルールは、「電子決済手段等取引業者」、つまり、未達債務構成又は信託受益権構成の電子決済手段に関する仲介者のみが対象となっており、預金構成の電子決済手段に関する仲介者は対象に含まれていないように見受けられます。これは、預金構成の場合は銀行が発行者となるところ、銀行間の送金については銀行間の送金・決済システムにおいて既にトラベル・ルールに相当する仕組が担保されているためではないかと思われます(羽淵貴秀「ステーブルコイン・暗号資産に関するFATF報告書の要旨」金融財政事情2020年8月3日号57頁参照)。

この記事が気に入ったらサポートをしてみませんか?