債券15時 超長期債利回りが上昇 米金利上昇や入札控え~金融正常化の場合の金利予測~【日経新聞をより深く】

1.債券15時 超長期債利回りが上昇 米金利上昇や入札控え

17日の国内債券市場で超長期債利回りは上昇(債券価格は下落)した。新発20年物国債の利回りは前日比0.015%高い1.310%をつけた。米国で物価上昇が続き、米連邦準備理事会(FRB)が金融引き締めを続けるとして前日の米長期金利が上昇した流れが波及した。21日に20年物国債入札を控えて、持ち高調整の売りも出た。16日発表の1月の米卸売物価指数(PPI)は市場予想を上回る伸び率だった。

FRB高官から金融引き締めに積極的なタカ派な発言が相次いだこともあり、米金融引き締めが継続されるとの見方が広がって、16日のニューヨーク市場では米長期金利が上昇した。国内債には売りが先行した。超長期債の売りが目立った。日銀が15日に実施した国債買い入れオペ(公開市場操作)で残存期間「25年超」の応札倍率が低水準だったことで「日銀は同年限を対象とした次回のオペで買い入れ額を減らす可能性がある」(三菱UFJモルガン・スタンレー証券の鶴田啓介氏)との声が出ている。

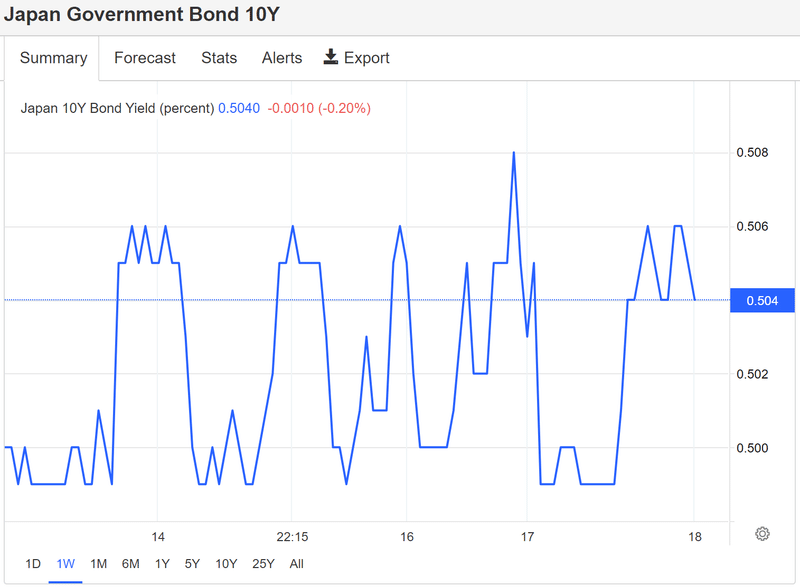

今週は超長期債利回りの低下が目立ったこともあり、きょうは持ち高調整目的の売りが優勢だった。新発30年債利回りは前日比0.020%高い1.485%、新発40年債利回りは同横ばいの1.685%だった。長期金利の指標となる新発10年物国債の利回りは前日と同じ0.500%と、日銀の許容する変動幅の上限をつけた。きょうから新発債となった5年156回債は同横ばいの0.210%で推移した。

国内債の先物中心限月の3月物は前日比10銭安の146円61銭で取引を終えた。全銀協TIBOR運営機関が発表した海外円の東京銀行間取引金利(TIBOR)3カ月物は前日と同じマイナス0.00600%だった。

日本10年物国債金利は日銀が許容範囲の上限とする0.5%付近で推移しています。

上記は直近1週間の日本国債10年物金利の推移ですが、0.5%を突き抜けて、日銀が抑え込んでいることが予測されます。金利の上昇圧力は日銀にプレッシャーをかけているといえるでしょう。

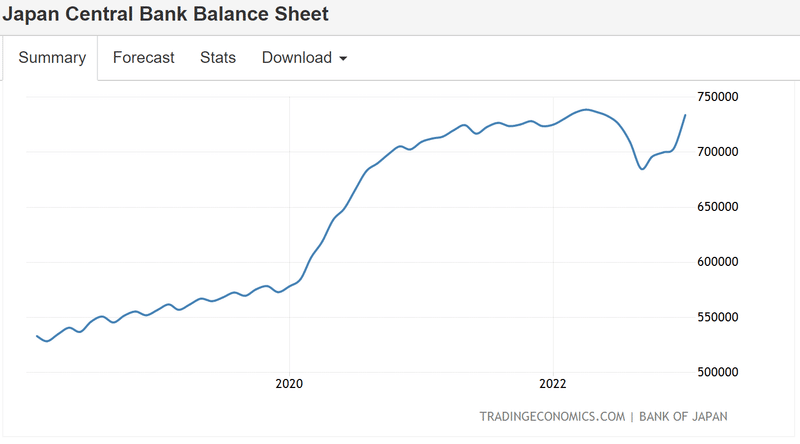

下記は、日銀のバランスシートです。金利を抑え込むために日銀が資産購入を増やしていることがわかります。

一度は資産の縮小が始まっていましたが、金利上昇の圧力を受けて、金利を抑え込むために必死に資産購入を増やしています。

日銀の異次元緩和が長期化し、日本の債券市場は一般的な金利の決まり方は通用しなくなっています。しかし、今後、日銀の緩和修正があり、正常化へ向かっていく場面でどう金利が動くか。それを考えるために、一般的な金利の予測について考えてみたいと思います。

2.金利を読むための大切な指標・長期金利

金利は大きく短期金利と長期金利に分けられます。

①短期金利

短期金利は日本銀行の金融政策でほとんど決まっています。このため、短期金融市場は「日銀の庭先」と呼ばれることもあります。

②長期金利

一般的に、以下の3つの要因で決まってきます。

・期待実質成長率(将来にわたり予想される実質GDPの成長率)

・期待インフレ率(将来にわたり予想される消費者物価の騰落率)

・リスクプレミアム(債券価格変動リスク、財政政策関連リスクなど、様々なリスクに応じて上乗せされる金利部分)

長期金利が決まる3つの要因をどう考えるか見ておきましょう。

まず、経済学的には「期待実質成長率+期待インフレ率=期待名目成長率」となります。期待名目成長率とは、物価の騰落を含んだ、将来にわたり予想される経済成長率のことです。

このことから3番目の「リスクプレミアム」はとりあえず置いておいて長期金利の動向を読むなら、「名目GDP」(物価を含んだ国内総生産)の今後を考えればよいことになります。

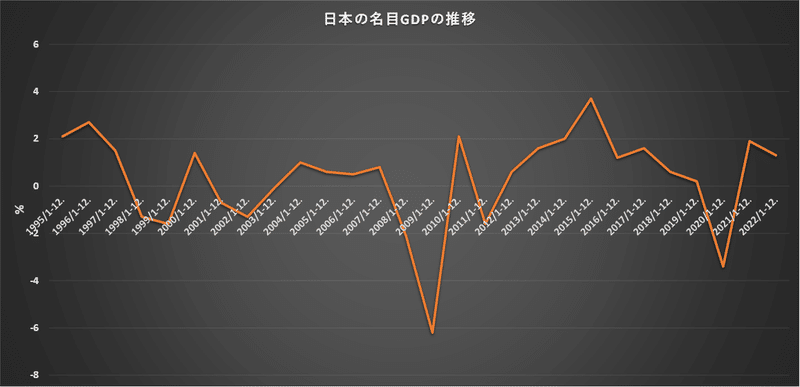

上図は、日本の名目GDPの伸び率(前年度比)の推移です。1996年度に前年度比プラス2.4%を記録したあと、プラス2%を大きく下回る水準でしばらく低迷し続けました。1998年度から2011年度までの14年のうち、半分の7年はマイナス成長です。

しかし、その後、世界経済が危機を脱して上向いたという好環境となりました。加えて「アベノミクス」の円安株高政策で、プラス2から3%台の成長が2013年度から2015年度まで3年続きました(ただし、そのうち2014年度は消費税引き上げによる物価上昇という特殊要因で嵩上げされた数字になっています)。

もっとも、2016年度には息切れして、プラス1%台に伸びを落としています。さらに2019年10月に消費税増税、2020年からのコロナパンデミックと成長率の下落が続きました。

日本経済が力強く持続的に2%を超えるのは考えにくいのが現状です。

1990年のバブル崩壊後、日本は長期にわたる低成長期に入りました。2009年度までのGDP平均成長率は実質0.8%、名目0.3%とごくわずかでした。この期間の長期金利の平均は2.5%です。しかし、期間を変えて2001年度から2009年度の平均でみると、たった1.4%。この10年間の長期金利は2%をほとんど超えておらず、市場では「2%の壁」と呼ばれていました。2%の壁を越えられなかったのは、低迷するGDP成長率と連動していたからです。

そして、現在は、日銀の異次元金融緩和によって、長期金利はGDP成長率とは関係なく、人為的に低く抑えられています。

長期金利の代表格である「10年物国債利回り」がなかなか2%の壁を越えられなかったという事実を述べました。その最大の理由は名目GDPの伸び率が持続的に2%を超えなかったからだと考えられます。

では、長期金利が持続的に2%を上回るためには、何が必要でしょうか。それは、日本経済がデフレから脱却し、名目GDPの伸び率が長期にわたりプラス2%を上回り続けるような見通しが立つことです。

しかし、長期的に見た場合に日本経済を着実に押し下げる要因である「人口減少・少子高齢化」への対策が見えてこない日本では、今後もそうした見通しは立ちにくいといえるでしょう。

ここまでは、リスクプレミアムを考慮せずに、日本の金利上昇の可能性について考えてみました。

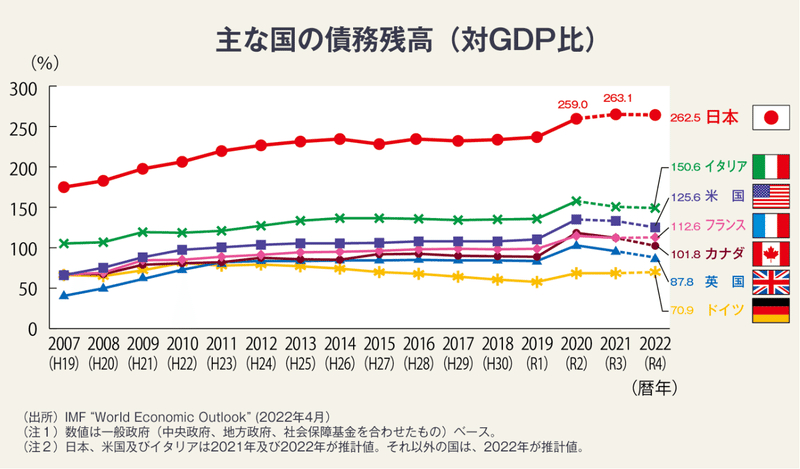

しかし、日本は慢性的な財政赤字の結果として、「政府債務残高の累増」という、大幅なリスクプレミアムに将来つながる得る要因を抱えています。

新日銀総裁植田氏の下、異次元緩和が「出口」に向かい、債券市場が正常化する場合には、日本の財政事情の悪さを材料にリスクプレミアムが急拡大し、長期金利が急上昇する可能性を秘めています。

また、2013年4月に日銀が「量的・質的金融緩和」(いわゆる異次元緩和)を開始し、2016年2月にマイナス金利を導入、同年9月には金融緩和の枠組みを切り替えて「長短金利操作付き量的・質的金融緩和」としたうえで「イールドカーブ・コントロール」を導入するなかで、債券などの円金利市場では、上記で説明したような一般的な金利形成のロジックがまったく通用しない状況となっています。

それは、債券市場に本来備わっているべき健全な価格形成(価格発見)の機能が、ほぼ失われているからです。

市場が考える景気・物価の先行きの姿を「イールドカーブ(利回り曲線)」の形状の変化を通じて示すことや、財政規律が緩んだ場合に超長期債などでリスクプレミアムが拡大して利回りが上昇して政府に警告を発する機能(いわゆる「自警団」機能)はなくなってしまっているのが現状です。

今の債券市場は、重要な経済指標が売買の材料になることは、ほとんどありません。実際に材料になっているのは、前日の米国の長期金利や為替相場の動向に加えて、財務省が行う国債入札の結果の良し悪し、そして日銀が頻繁に実施する長期国債買い入れです。

3.日銀の金融政策の方向性を読む判断資料

日銀の金融政策の方向性を読む判断資料としては、金融政策決定会合の結果、経済の現状・先行きを日銀がどう見ているかがわかる展望レポート、日銀総裁の記者会見などが重要な手がかりになります。

ここでは、日銀の金融政策の方向性をどう知るかについて考えてみましょう。

金融政策決定の場は、日銀政策委員会が年に8回開催する「金融政策決定会合」です。そして、会合終了後ただちに、会合の結果が書かれた文書「当面の金融政策運営について」が公表されます。そこには、大きく次ようなことが書かれています。

①長短金利操作の目標水準と資産買い入れ方針(次回の金融政策決定会合まで)

②景気・物価・金融情勢の現状認識と先行きの見通し

③②の見通しに対するリスク要因

④①~③を踏まえた金融政策の運営方針

2023年1月18日にリリースされた「当面の金融政策運営について」を見てみましょう。

1.日本銀行は、本日、政策委員会・金融政策決定会合において、以下の通り決定した。

(1)長短金利操作(イールドカーブ・コントロール)(全員一致)

①次回金融政策決定会合までの金融市場調節は、以下の通りとする。

短期金利:日本銀行当座預金のうち政策金利残高▲0.1%のマイナス金利を適用する。

長期金利:10年物国債金利がゼロ%程度で推移するよう、上限を設けず必要な金額の長期国債の買い入れを行う。

②長期金利操作の運用

長期金利の変動幅を「±0.5%程度」とし、10年物国債金利について0.5%の利回りでの指値オペを、明らかに応札が見込まれない場合を除き、毎営業日、実施する。上記の金融市場調節方針と整合的なイールドカーブの形成を促すため、大規模な国債買い入れを継続するとともに、各年限において、機動的に、買い入れ額の増額や指値オペを実施する。

(2)資産買い入れ方針(全員一致)

長期国債以外の資産の買い入れについては、以下の通りとする。

①ETFおよびJ-REITについて、それぞれ年間約12兆円、年間約1,800億円に相当する残高増加ペースを上限に、必要に応じて、買い入れを行う。

②CP等、社債等については、感染症拡大前と同程度のペースで買い入れを行い、買い入れ残高を感染症拡大前の水準(CP等:約2兆円、社債等:約3兆円)へと徐々に戻していく。ただし、社債等の買い入れ残高の調整は、社債の発行環境に十分配慮して進めることとする。

2.日本銀行は①「貸出増加を支援するための資金供給」の貸付実行期限を1年間延長すること、②「気候変動対応オペ」の対象先を拡大し、新たに、系統会員金融機関を含めること、③「共通担保資金供給オペ」を拡充すること、を決定した(いずれも全員一致)

3.日本銀行は、2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで、「長短金利操作付き量的・質的金融緩和」を継続する。マネタリーベースについては、消費者物価指数(除く生鮮食品)の前年比上昇率の実績値が安定的に2%を超えるまで、拡大方針を継続する。

当面、新型コロナウイルス感染症の影響を注視し、企業等の資金繰り支援と金融市場の安定維持に努めるとともに、必要があれば、躊躇なく追加的な金融緩和措置を講じる。政策金利については、現在の長短金利の水準、またはそれを下回る水準で推移することを想定している。

以上

さらに、会合終了後、原則として午後3時半から1時間程度、日銀総裁が記者会見を行います。さらに詳しい情報は、一定の時間を待たなければなりません。会合で出された「主な意見」は会合終了から1~2週間以内、議事要旨はその次の会合終了から1週間以内、政策委員会の個別発言などを記した詳細な議事録は10年後に公表されます。

よりまとまった日銀の経済認識や今後の見通しは1、4、7、10月に公表される「経済・物価情勢の展望(展望レポート)」でわかります。

①実質GDP

②消費者物価指数(コアCPI)

消費者(全国の世帯)が購入する財(商品)およびサービスの価格変動を指数化したもので、金融政策を見ていく際には最も重要な物価指数です。コアというのは、日本の場合、物価全体のトレンドに関係なく冷夏・長雨といった天候要因で価格が変動してしまう野菜などの生鮮食品は除かれている中核部分という意味です。

他にも、さまざまなレポートや論文、統計が公表されていますが、日銀のホームページにすべて掲載されています。これらが金融政策を読むうえで重要な資料といえます。

4.金利動向を読むために注目する経済指標

金利動向を読むため判断材料の大きな柱は、景気や物価の動きを示す「経済統計」です。ここでは5つの主要な指標を見ておきます。

①鉱工業生産・・・製造業の生産活動の状況がわかる

②日銀短観(四半期ごとに発表)・・・企業が抱いている景況感がわかる

③実質GDP1次速報(四半期ごとに発表)・・・日本経済全体の状況がわかる

④機械受注(毎月発表)・・・企業の設備投資状況がわかる

⑤消費者物価指数(毎月発表)・・・小売段階のモノ・サービスの価格動向がわかる。

①鉱工業生産(経済産業省が毎月発表)

「鉱工業」(製造業が中心)の生産・出荷・在庫の状況を指数化した指標です。ここから「在庫循環」の動きをつかみます。在庫循環とは、企業の在庫が増えたり減ったりする波のことです。

景気循環は、在庫循環と連動しています。

・景気が良いとき

企業の出荷が増える→在庫が減る→企業は生産を増やす→残業手当が増える→消費が増え、出荷がもっと増える→生産をもっと増やし、在庫の積み増しに動く→設備投資も増える

・景気が悪いとき

企業の出荷が減る→在庫が増える→企業は生産を減らす→残業手当が減る→消費が減り、出荷が減る→生産を減らし、在庫の削減に動く→設備投資も減る

つまり、鉱工業生産の状況から次のことがわかります。

・前月比プラス→景気上向き・金利上昇の要因

・前月比マイナス→景気下向き・金利亭の要因

鉱工業生産(速報)発表と同時に、「製造工業生産予測指数」も発表されます。製造工業生産予測指数とは、発表対象月の翌月・翌々月の生産動向の予測(計画)数字です。速報性の高さから重視されています。

②日銀短観(全国企業短期経済観測調査。日銀が四半期ごとに発表)

日銀が企業を対象に直接、大規模なアンケートを実施して、景気の現状及び先行きの認識や、売り上げ・収益・設備投資計画の数値などを調査したものです。長い間、日銀の金融政策運営への影響が大きい指標とされてきましたが、現在の日銀は「物価至上主義」なので、市場およびマスコミの注目度は下がっています。

数多くの調査項目がありますが、とくに注目されるのは、企業マインド(企業が抱く景況感)を示す「業況判断DI(ディフュージョン・インデックス)です。景気が「良い」とした回答の比率(%)から、「悪い」とした回答の比率(%)を差し引いて算出されています。そこから次のことがわかります。

・DIがプラスで幅が拡大→景気上向き・金利上昇の要因

・DIがマイナスで幅が拡大→景気下向き・金利低下の要因

③実質GPD(QE、内閣府が四半期ごとに発表)

実質GDP(国内総生産)の最も早い公表数値です。日本経済全体の状況をつかむことができる指標で、以下のことがわかります。

・前期比プラス→景気上向き・金利上昇の要因

・前期比マイナス→景気下向き・金利低下の要因

ただし、該当する四半期終了の約1か月後に発表されるので、やや遅めに出てくる指標です。情報に対する反応が早い金融市場では、材料視(相場を動かす要因とみなすこと)されることは、さほど多くはありません。また、発表後の数値改定幅が大きいことも、問題視されることがあります。

④機械受注(内閣府が毎月発表)

設備投資を実行する企業が機械メーカーに発注する段階の、受注額を集計した数値です。船舶・電力を除く民需ベースの数字は、実際の企業の設備投資よりも3~6か月先行する指標とされており、注目されます。機械受注の状況から、以下のことが分かります。

・前月比プラス→景気上向き・金利上昇の要因

・前月比マイナス→景気下向き・金利低下の要因

ただし、特定の業種・企業が大口の投資案件を発注した場合、その月の金額・前月比がいレギュラーに大きくなることがあります。そして、その翌月には反動が出て前月比マイナス幅が大きくなったりします。そのため、この統計は1か月のみの数字にはあまりこだわらないようにするのが普通です。

⑤消費者物価指数(CPI、総務省が毎月発表)

消費者が購入する財(商品)及びサービスの価格変動を指数化したもので、物価動向を知るための最も重要な指標です。数多くのカテゴリーがありますが、「総合」「生鮮食品を除く総合(コアCPI)「生鮮食品及びエネルギーを除く総合」「食料(種類を除く)及びエネルギーを除く総合」の4つが、現在では代表格です。

・前年同月比プラス→物価上昇・金利上昇の要因

・前年同月比マイナス→物価下落・金利低下の要因

市場もマスコミも通常、CPIコアの数字に注目します。ただし、コアCPIは、エネルギーを含んでいます。例えば、原油価格の急激な値上がりで、一時的にガソリン・灯油や電気代などが高騰した場合、コアCPIの上昇率も相当高くなってしまうという難点があります。

米国などでは、コアCPIはエネルギーも除かれた指数になっています。物価の基本的な動きを知るためには「生鮮食品及びエネルギーを除く総合」指数をみておく必要があるでしょう。

このような「通常の指標」が機能して、金利を予測できる時代に向かっていくかもしれません。

しかし、その過程では、日銀の難関中の難関ともいえる、異次元金融緩和から脱却があります。リスクプレミアムが大きく広がる可能性があり、金利が制御不能になる可能性もあります。

ですが、通常期にはどのような指標や資料が役に立つのか、もう一度おさらいしておいてもよい時ではないでしょう。

未来創造パートナー 宮野宏樹

【日経新聞から学ぶ】

最新のブログ更新をメルマガで受け取りたい方はこちらから↓↓↓

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m