ラクジュアリーホテルの貴公子 マリオット 最新の決算&財務データまとめ

ラクジュアリーホテルの貴公子 マリオット

今回は、リッツカールトンを運営するマリオットの最新の決算と財務諸表のデータをまとめます。

マリオットは、世界各地で「マリオットホテル」や「リッツ・カールトンホテル」など様々なブランドのホテルの運営やフランチャイズを展開しています。

マリオット・インターナショナルの中でも特に有名なブランドの一つがリッツカールトンです。

リッツカールトンは、世界的に高級ホテルとリゾートの運営で知られており、極上のサービスと非の打ちどころがない快適な空間を提供することで評価されています。

また、マリオット・ボンヴォイも同社の重要な事業の一つです。

宿泊客は、マリオット・ボンヴォイという会員プログラムを通じて、滞在やサービス利用に応じてポイントを獲得し、それを宿泊や飛行機のマイル、その他の特典と交換することができます。

このような報酬は、顧客にとって大きな魅力となり、競合他社との差別化要因として機能します。

さらに、マリオット・ボンヴォイは顧客の好みや行動パターンに関する貴重なデータを提供します。

マリオットはこのデータを活用して、顧客体験をパーソナライズし、より魅力的なオファーやサービスを開発することができます。

そして、顧客が個々にカスタマイズされたサービスを受けることで、満足度が高まり、長期的なブランドの忠誠心が築かれます。

つまり、マリオット・ボンヴォイは顧客との深い関係を築き、ブランド価値を高めるマリオットの戦略的な要素となっています。

こうしたマリオット・ボンヴォイの会員数は、2023年末時点で1億9600万人となっています。

今回は、そんなマリオットを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価します。

基本情報は、こちらの表のとおりです。

記事投稿の励みとなりますので、フォローとスキをお願い致します。

動画で内容を確認したい方はこちら

株価のチャート

株価のチャートは、こちらのとおりです。

株価は右肩上がりであり、高値圏にあることが確認できます。

過去5年間の株価は、プラス72.96%となっています。

最新の決算

マリオットは、2024年2月13日に2023年第4四半期決算を発表しています。

EPSについては、アナリスト予想2.12ドルに対して、結果3.57ドルで、アナリスト予想を上回りました。

四半期の売上高については、アナリスト予想62億ドルに対して、結果61億ドル、前年同期比3%増で、アナリスト予想を下回りました。

マリオットのアンソニー・カプアノ最高経営責任者(CEO)は13日の決算説明会で「(レジャーやビジネスなど)様々な旅行形態で需要は堅調だ」としつつも、「パンデミック(世界的大流行)後の反動による需要は薄れた」とコロナ特需が弱まっていることを示唆しました。

客室1室あたりの売上高

2023 年第 4 四半期の客室1室あたりの売上高(systemwide constant dollar RevPAR)は、2022 年第 4 四半期と比べ、全世界で 7.2%増加し、米国及びカナダでは 3.3%増加、国際市場では17.4%増加しました。

また、2023年は全世界で約81,300の客室を追加し、客室数は2022年末から2023年末にかけて4.7%増加しました。

直近4回分の決算のサプライズ率

EPS

2023年第1四半期から2023年第4四半期までのEPSについては、全ての四半期で、アナリスト予想を上回っています。

アナリスト予想を何パーセント上回ったかを示すサプライズ率については、過去4四半期の平均は約21.4%となっています。

売上高

2023年第1四半期から2023年第4四半期までの売上高については、2023年第4四半期を除いた四半期で、アナリスト予想を上回っています。

アナリスト予想を何パーセント上回ったかを示すサプライズ率については、過去4四半期の平均は約1.04%となっています。

EPS

EPSとは、「Earnings Per Share」の略で、1株当たり純利益ともいわれます。

EPSからわかることは、企業の「収益力」と「成長性」の2つです。

数値が高いほど企業の収益力は高いと見ることができます。

また、同じ企業の当期EPSと前期以前のEPSを比較することで、企業が順調に成長しているか判断することもできます。

マリオットの2023年度のEPSは顕著な成長を示しています。

特に2023年第4四半期はEPSが3.57に達し、前年同期比で82.1%の大幅な成長を見せました。

これはマリオットの業績が2023年度に大きく向上していることを示しています。

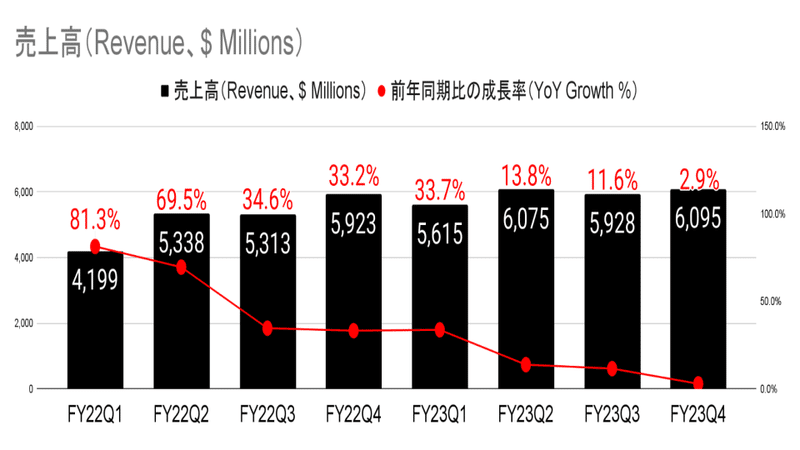

売上高の推移

マリオットの売上高は2022年第1四半期に41億9900万ドルで81.3%増と急成長しましたが、2023年度に入ると成長率が徐々に減速しました。

2023年第4四半期は60億9500万ドルで2.9%の増加にとどまり、売上の伸びが安定しています。

営業利益とは?

営業利益は、企業が本業で稼いだ利益です。

営業利益は売上高から、販売した商品の原価である売上原価と、販売のためのコストである販管費を除くと求めることができます。

営業利益の推移

マリオットの営業利益は2022年第2四半期に9億5000万ドルで95.5%増と大幅に成長しましたが、2023年第4四半期には7億1800万ドルで27.9%減少し、マイナス成長となっています。

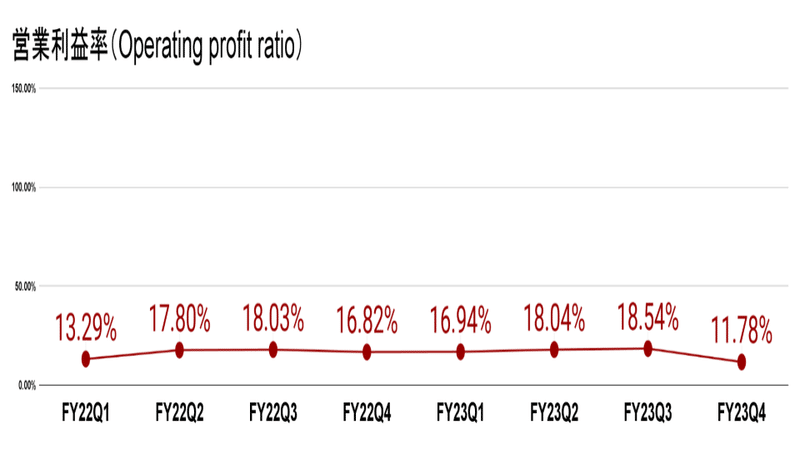

営業利益率とは?

営業利益率は、売上高に占める営業利益の割合を示したものです。

この割合が高いほど、企業の本業の稼ぐ力が強いと判断できます。

営業利益率

マリオットの2023年第1四半期から第4四半期の営業利益率は、第4四半期を除いた四半期で、前年同期の利益率を上回りました。

直近7四半期のマリオットの利益率はほぼ横ばいで安定していましたが、2024年第4四半期の利益率が前年同期の16.82%から11.78%に低下したことには注意が必要です。

「利益」は意見、「キャッシュ」は現実

損益計算書(PL)に記載される売上高などの「利益」は、本来であれば来期に立つ売上を、今期の売上として計上することや架空の売上を立てることで、意図的に「利益」を過大に見せること、いわゆる粉飾が可能であり、明らかな粉飾でない限り、このような粉飾を見抜くことは難しいと言われています。

他方、キャッシュフロー計算書(CF)に記載される営業キャッシュフローなどの「キャッシュ」は、実際にどれだけの現金が出入りしたのかを表し、意図的な調整をする余地がありません。

そのため、会計の世界では、『「利益」は意見、「キャッシュ」は現実』、または『キャッシュフローは嘘をつかない』とされています。

また、損益計算書では黒字にも関わらず、倒産してしまう「黒字倒産」の原因は、売上が発生しても、その入金、現金収入が大幅に遅れ、企業が現金不足に陥ることで起こるとされています。

そのため、企業の「利益」だけでなく、企業の「キャッシュ」を確認することが重要です。

営業キャッシュフロー

営業キャッシュフローは、企業の営業活動で得られた現金収入です。

マリオットの営業キャッシュフローは2019年の16億8500万ドルから2021年には大幅に減少しましたが、2022年には23億6300万ドルへ100.8%増加しました。

2023年には更に向上し、31億7000万ドルで成長率34.2%を記録し、持続的な回復を示しています。

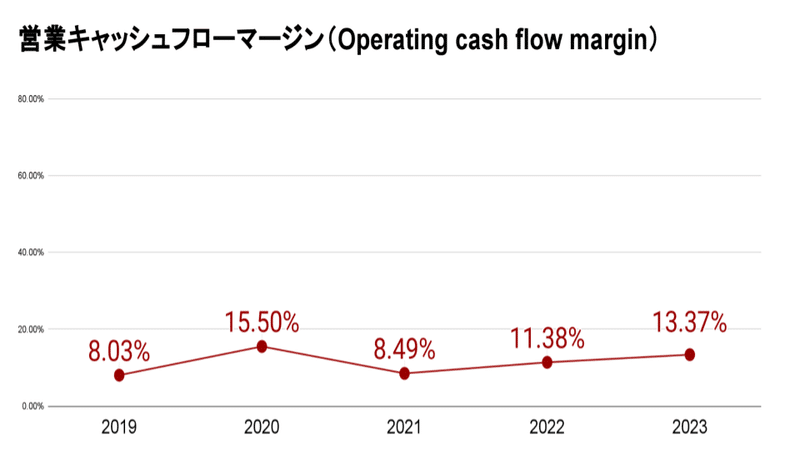

営業キャッシュフローマージンとは?

営業キャッシュフローマージンは、売上高に占める営業キャッシュフローの割合を示したものです。

この割合が高いほど、企業が売上から多くの現金収入を得ていることを意味し、現金を稼ぐ能力が高いと判断できます。

なお、「MarketHack流 世界一わかりやすい米国式投資の技法」によると、営業キャッシュフローマージンは、理想として15%から35%程度あると素晴らしいとされています。

営業キャッシュフローマージン

マリオットの営業キャッシュフローマージンは2019年の8.03%から始まり、2020年には15.50%へ大幅に増加しましたが、2021年には8.49%に低下しました。

その後、2022年と2023年にはそれぞれ11.38%と13.37%へと回復し、マージンの改善が続いています。

アクルアールとは?

アクルアールは、企業が現金収入を伴った質の高い利益をあげているかを判断する指標です。

アクルアールは純利益から営業キャッシュフローを引いた値で計算されます。

アクルアール=純利益(特別損益を除く)ー営業キャッシュフロー

純利益は、全ての収入から全ての支出を除いた利益であり、いわゆる会計上の利益です。

他方、営業キャッシュフローは、企業の営業活動で得られた現金収入です。

例えばA社のように、アクルアールがマイナスの場合、企業が多くの現金を営業活動から生み出し、現金収入が会計上の利益を上回っていることを意味します。これはA社が現金収入を伴う質の高い利益を生み出していることを示します。

逆に、B社のようにアクルアールがプラスの場合は、現金収入が会計上の利益を下回り、現金収入を伴わない質の低い利益を生み出している状況を示しています。

アクルアール

マリオットのアクルアールは2019年から2023年にかけてマイナス値を記録しており、特に2020年にはマイナス19億600万ドルと顕著です。この連続したマイナスは、会計上の利益を上回る現金収入があり、質の高い利益を示しています。

自己株式調整済み負債比率とは?

自己株式調整済み負債比率は、企業の抱える負債が、純資産に対して何倍あるのかを示しています。

例えば、自己株式調整済み負債比率が2の場合、企業の負債が純資産の2倍あることを示します。

自己株式調整済み負債比率は、以下の式で求めることができます。

自己株式調整済み負債比率=負債÷(純資産ー自己株式)

この比率が低ければ、純資産に対して負債が少なく、財務が健全であると見なされます。

「史上最強の投資家 バフェットの財務諸表を読む力」によると、自己株式調整済み負債比率が0.80を下回ることが望ましいとアメリカの著名な投資家である、ウォーレン・バフェットは言います。

自己株式調整済み負債比率

マリオットの自己株式調整済み負債比率は、2022年第4四半期に0.66から始まり、2023年第1四半期には一時的に0.72に上昇しましたが、その後は再び0.66に戻り、年末には0.62まで改善しました。

この比率はウォーレン・バフェットが推奨する0.80を一貫して下回っており、企業の財務安定性を示しています。

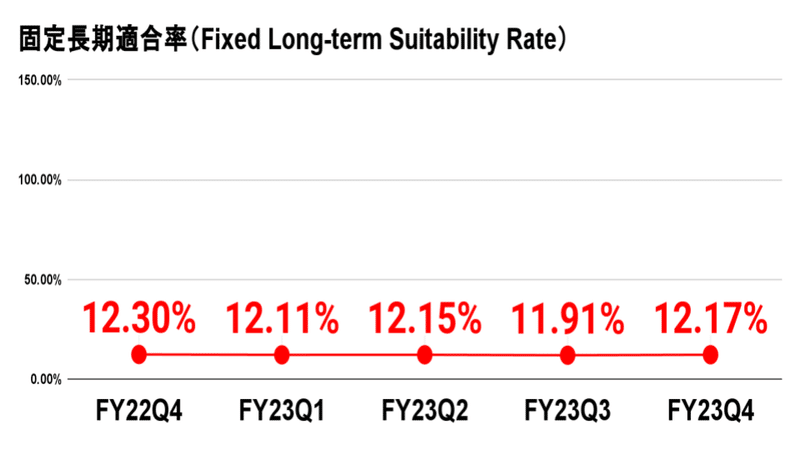

固定長期適合率とは?

固定長期適合率は、企業の固定資産が、純資産と固定負債といった安定した資金で賄えているかどうかを示す指標です。

固定長期適合率は、以下の式で求めることができます。

固定長期適合率=固定資産÷(純資産+固定負債)

一般的に、この比率が100%以下であると、企業の固定資産が安定した資金でまかなえており、会社の財務状況が安定していると判断できます。

固定長期適合率

マリオットの固定長期適合率は、2022年第4四半期の12.30%から始まり、2023年を通じてわずかに変動しつつ、安定して12%台を保持しました。

この比率が100%を大幅に下回ることで、企業の固定資産が非常に安定した資金で賄われており、財務状況が極めて安定していることが示されています。

総合評価

それでは、マリオットを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価したいと思いますが、続きの内容については、有料記事となります。

記事を購入していただくか(300円)、メンバーシップに加入して、メンバーになっていただくことで、最後まで読むことができます。

メンバーシップは、初月無料ですので、月末までに退会すればご負担0円で、お試しすることができます。

続きの記事では、マリオットを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価しています。

ここから先は

この記事が気に入ったらサポートをしてみませんか?