【kabukura.aiで有料部分の内容を公開】肥満薬ブームはまだ序章、イーライリリーを分析

肥満薬ブームは序章、イーライリリーを分析

米国の半導体メーカー、Nvidiaの株価が好調です。時価総額は今年だけでも1兆ドル(約148兆円)以上増加しました。

米国において、時価総額が1兆ドル(約148兆円)を超えるハイテク企業はNvidiaを含めて5社ありますが、次に時価総額が1兆ドルを超える企業として、イーライリリーに投資家の関心が集まっています。

イーライリリーは、アメリカの製薬会社です。

イーライリリーは、糖尿病治療薬のマンジャロや乳がん治療薬のベージニオなど、いくつかの分野で先駆的な治療薬を提供してきました。

さらに、近年では2023年12月に新たに販売を開始した肥満治療薬のゼップバウンドが注目されています。

この肥満治療薬の先駆けとなったのが、デンマーク製薬会社のノボノルディスクの肥満治療薬「ウゴービ」で、2021年に米国で承認されました。

もともと糖尿病のために開発した薬を肥満症治療に応用したもので、食欲を抑制することで痩せる効果があるとされています。

世界中で肥満人口が増加している中、効果的かつ安全な肥満治療薬の需要が高まっており、肥満治療薬の利用者が、「肥満大国」とされる米国を中心に世界で急増しています。

こうした動きを受けてイーライリリーは、昨年12月、肥満治療薬のゼップバウンドを米国市場に投入し、米国の薬局などで販売を開始しました。

また、ファイザーなど他の大手製薬会社も肥満治療薬の開発を急いでいます。

肥満治療薬市場については、2030年までに市場規模が1000億ドル(約14兆5000億円)と16倍に成長するとの予測もあり、肥満治療薬市場の拡大と成長は始まったばかりです。

イーライリリーが注目される理由

数ある肥満治療薬関係の製薬会社の中で、イーライリリーが注目される理由としては、現在、イーライリリーが開発している飲み薬型の肥満治療薬「オルフォルグリプロン」にあります。

現在、市販されている肥満治療薬は自分の体に治療薬を注射する必要があるため、肥満治療薬の飲み薬に関するニーズが高まっています。

そのため、イーライリリーは飲み薬型の肥満治療薬「オルフォルグリプロン」の開発を進めており、この薬に対する市場の期待が高まっています。

現在、オルフォルグリプロンは臨床試験の最終段階にあり、販売は2025年から2026年頃になると予想されています。

また、イーライリリーについては、2024年にアルツハイマー病の治療薬「ドナネマブ」の発売を目指しており、こうした点でもイーライリリーに対する市場の期待が高まっています。

今回は、そんなイーライリリーを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価したいと思います。

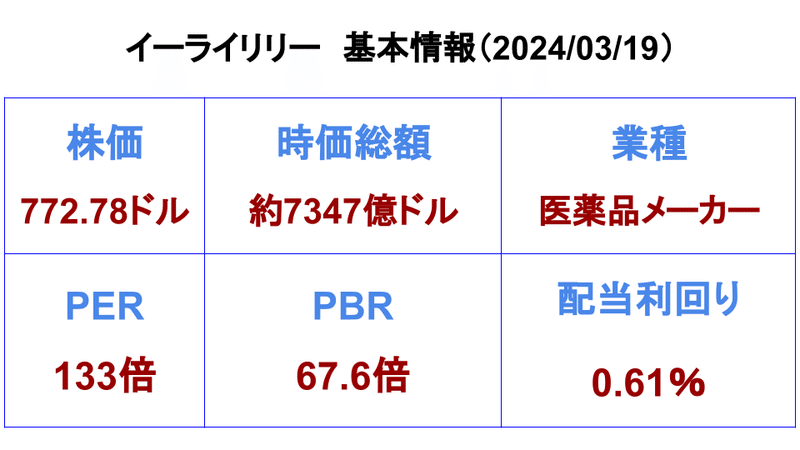

基本情報は、こちらの表のとおりです。

記事投稿の励みとなりますので、フォローとスキをお願い致します。

動画で内容を確認したい方はこちら

株価のチャート

株価のチャートは、こちらのとおりです。

株価は右肩上がりであり、高値圏にあることが確認できます。

過去5年間の株価は、プラス500%となっています。

最新の決算

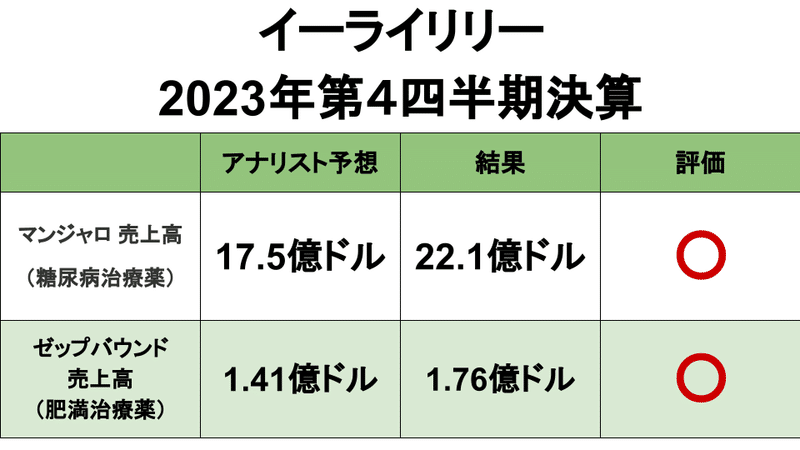

イーライリリーは、2024年2月6日に2023年第4四半期決算を発表しています。

EPSについては、アナリスト予想2.18ドルに対して、結果2.49ドルで、アナリスト予想を上回りました。

四半期の売上高については、アナリスト予想89.6億ドルに対して、結果93.5億ドル、前年同期比28%増で、アナリスト予想を上回りました。

マンジャロ(糖尿病治療薬)の売上高については、アナリスト予想17.5億ドルに対して、結果22.1億ドル、前年同期比690%増で、アナリスト予想を上回りました。

ゼップバウンド(肥満症治療薬)の売上高については、アナリスト予想1.41億ドルに対して、結果1.76億ドル、前年同期比較無しで、アナリスト予想を上回りました。

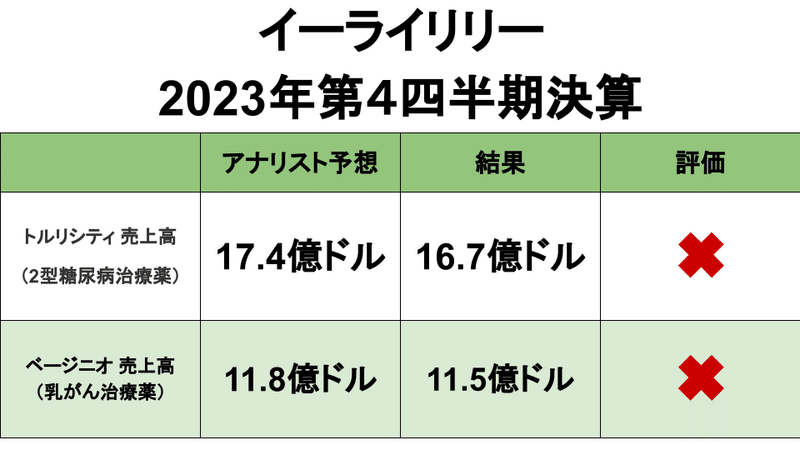

トルリシティ(2型糖尿病治療薬)の売上高については、アナリスト予想17.4億ドルに対して、結果16.7億ドル、前年同期比14%減で、アナリスト予想を下回りました。

ベージニオ(乳がん治療薬)の売上高については、アナリスト予想11.8億ドルに対して、結果11.5億ドル、前年同期比42%増で、アナリスト予想を若干下回りました。

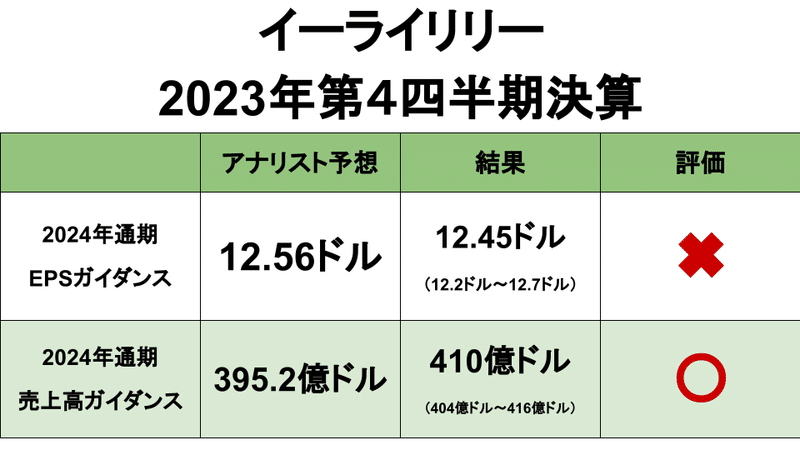

2024年通期のEPSのガイダンスについては、アナリスト予想12.56ドルに対して、結果12.2から12.7ドル、中値12.45ドルで、アナリスト予想を若干下回りました。

2024年通期の売上高のガイダンスについては、アナリスト予想395.2億ドルに対して、結果404から416億ドル、中値410億ドル、前年比約20%増でアナリスト予想を上回りました。

経営陣のコメント

最高財務責任者(CFO)であるアナット・アシュケナージ氏は、カンファレンスコールで、インクレチン製剤の生産能力が高まることに伴い、今年後半に収益の伸びが加速すると見込んでいる、と述べました。

インクレチン製剤とは、マンジャロ(糖尿病治療薬)やゼップバウンド(肥満症治療薬)のような薬を製造するのに必要な製剤で、腸内で生成されるホルモンを模倣して食欲を抑制し、血糖値を調整します。

アシュケナージ氏は、2024年には、同社のインクレチンの需要が供給を上回ると予想しています。

一方で、インクレチン製剤の生産量は、2023年下半期の生産量の少なくとも1.5倍になることを見込んでいるとも述べました。

同社は、米国のノースカロライナ州に新たな製造拠点を設けることを予定しており、アシュケナージ氏によると、早ければ2024年末からインクレチン製剤の生産を開始し、2025年は製品を出荷できるようになる見通しです

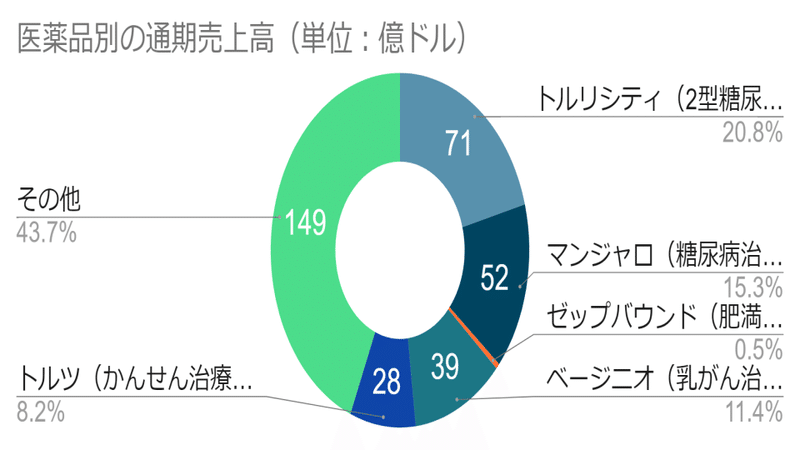

医薬品別の売上高

イーライリリーの医薬品別の2023年通期の売上高では、2型糖尿病治療薬トルリシティが71億ドルで全体の約20.8%を占め、糖尿病治療薬マンジャロが52億ドルで約15.3%を占めています。

また、肥満症治療薬ゼップバウンドが1.76億ドルで約0.5%、乳がん治療薬ベージニオが39億ドルで約11.4%、かんせん治療薬トルツが28億ドルで約8.2%、その他が149億ドルで約43.7%を占めており、特に糖尿病治療薬のトルリシティとマンジャロが大きな売上を生み出しています。

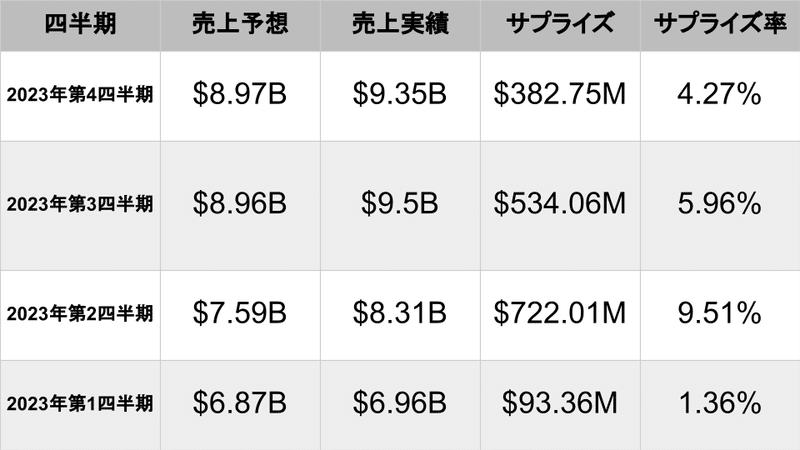

直近4回分の決算のサプライズ率

EPS

2023年第1四半期から2023年第4四半期までのEPSについては、3つの四半期で、アナリスト予想を上回っています。

アナリスト予想を何パーセント上回ったかを示すサプライズ率については、過去4四半期の平均は約47%となっています。

売上高

2023年第1四半期から2023年第4四半期までの売上高については、全ての四半期で、アナリスト予想を上回っています。

アナリスト予想を何パーセント上回ったかを示すサプライズ率については、過去4四半期の平均は約5.3%となっています。

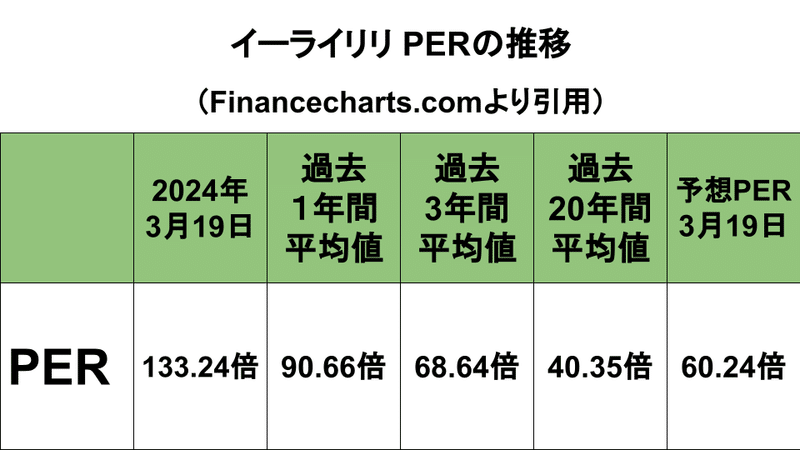

PERの推移

PERは、Price Earnings Ratioの略称で、時価総額を純利益で割るか、株価を一株当たりの利益で割ることで求めることができます。

これは、株価と企業の収益力を比較することによって株式の投資価値を判断する指標として用いられます。

この倍率が高いほど、株価は割高と判断されます。

イーライリリーのPERの推移を見てみると、2024年3月19日現在でのPERは133.24倍に達しており、これは過去1年間の平均値90.66倍や過去3年間の平均値68.64倍、そして過去20年間の平均値40.35倍と比べてもかなり高い水準にあります。

また、将来的なEPSを元に算出した予想PERは60.24倍で、これは実際のPERと比べると低いものの、長期的な平均と比べても高い評価を受けていることが分かります。

このように高いPERは、投資家がイーライリリーの将来的な成長を強く期待していることを示していますが、同時に株価が収益に対して高く評価され過ぎている可能性も考慮する必要があります。

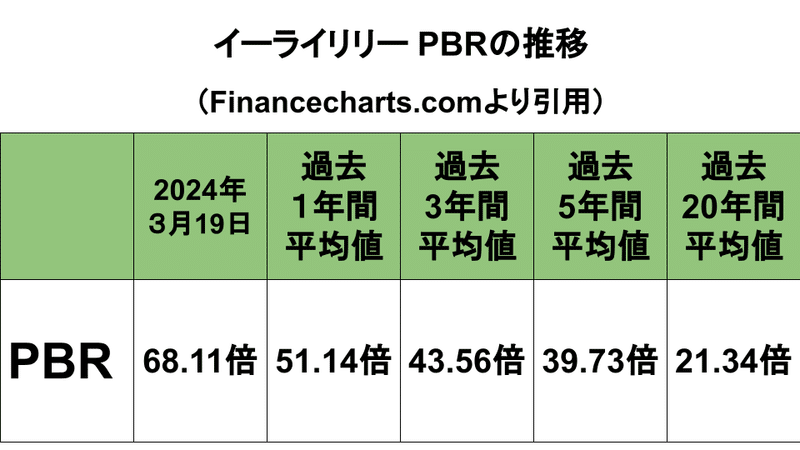

PBRの推移

PBRとはPrice Book-value Ratioの略で、株価を1株当たりの純資産で割ったものです。

これは、現在の株価が企業の資産価値に対して割高か割安かを判断する指標として用いられます。

この倍率が高いほど、株価は割高と判断されます。

イーライリリーのPBRは、2024年3月19日現在で68.11倍となっています。

これは、過去1年間の平均値51.14倍、過去3年間の平均値43.56倍、過去5年間の平均値39.73倍、そして過去20年間の平均値21.34倍と比較して、非常に高い水準にあります。

PBRが高いということは、市場がその企業の純資産に対して高い評価をしていることを意味し、長期的な平均を大きく上回る数値は、イーライリリーの将来性や現在の市場環境における投資家の期待が高いことを示しています。

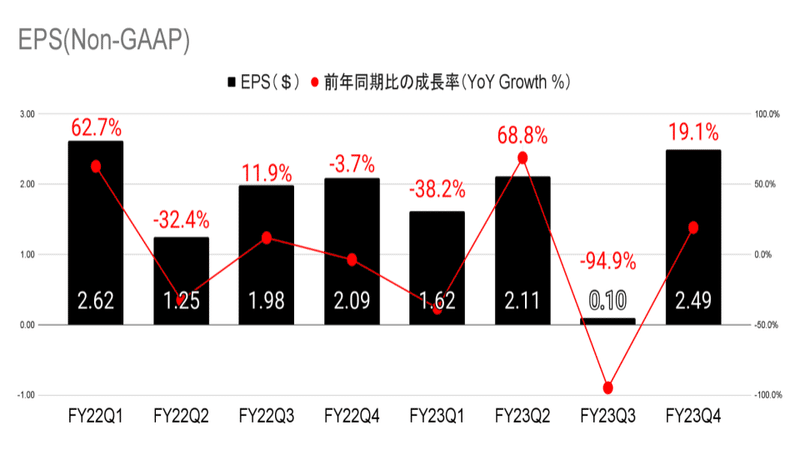

EPS

EPSとは、「Earnings Per Share」の略で、1株当たり純利益ともいわれます。

EPSからわかることは、企業の「収益力」と「成長性」の2つです。

数値が高いほど企業の収益力は高いと見ることができます。

また、同じ企業の当期EPSと前期以前のEPSを比較することで、企業が順調に成長しているか判断することもできます。

イーライリリーのEPSは、2022年第1四半期に前年同期比62.7%増の2.62ドルを記録後、2023年第4四半期には2.49ドルと19.1%増加しました。

また、2023年第2四半期には68.8%増の2.11ドルを達成しましたが、第3四半期には94.9%減と、大幅に減少して0.10ドルとなりました。

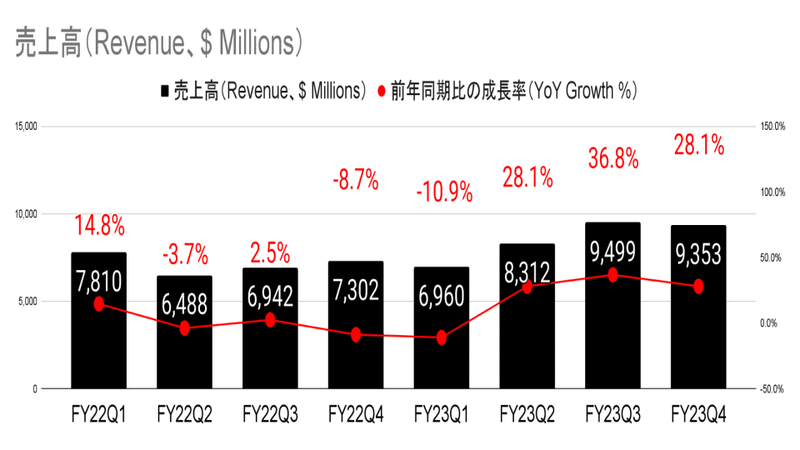

売上高の推移

イーライリリーの売上高は2022年初めに成長を示しましたが、2023年に入ると、第1四半期はマイナス成長となりました。

2023年第2四半期からは再度成長し、第3四半期には前年同期比で36.8%増の売上を達成しました。

営業利益とは?

営業利益は、企業が本業で稼いだ利益です。

営業利益は売上高から、販売した商品の原価である売上原価と、販売のためのコストである販管費を除くと求めることができます。

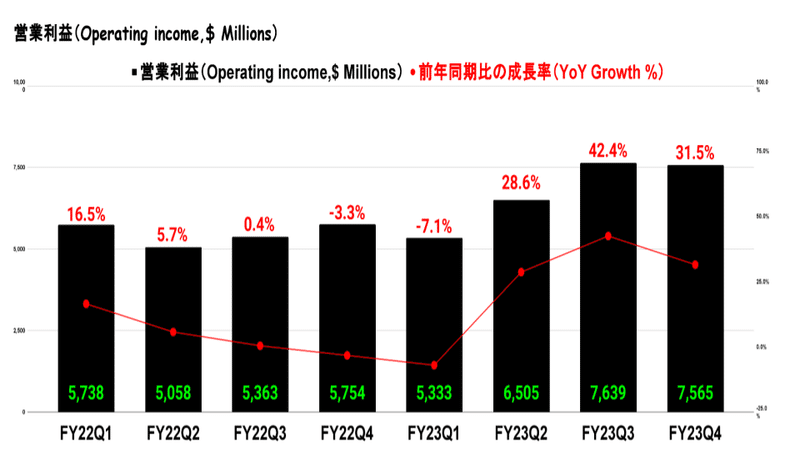

営業利益の推移

イーライリリーの営業利益は2022年第1四半期に16.5%増加しました。

2023年には、第1四半期に7.1%減少したものの、第2四半期からは大幅に回復し、第3四半期には前年同期比で42.4%増、第4四半期には31.5%増と、強い成長を示しました。

営業利益率とは?

営業利益率は、売上高に占める営業利益の割合を示したものです。

この割合が高いほど、企業の本業の稼ぐ力が強いと判断できます。

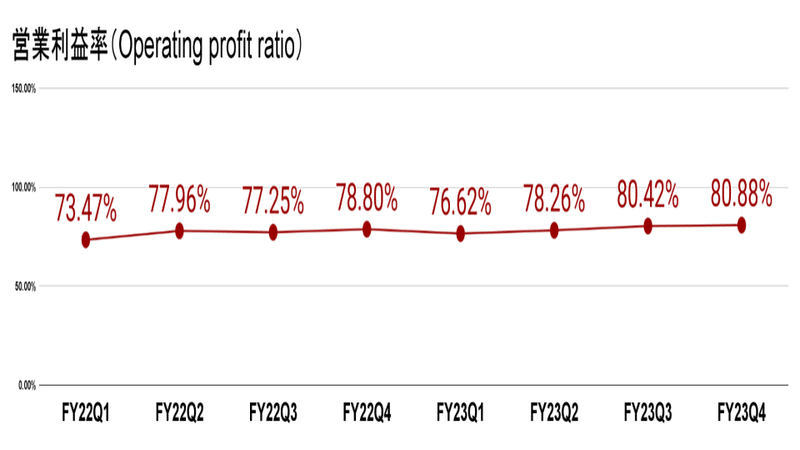

営業利益率

イーライリリーの2023年第1四半期から第4四半期の営業利益率は、全ての四半期で、前年同期の利益率を上回っています。

また、利益率が高く、一貫して70%以上の利益率をキープしています。

「利益」は意見、「キャッシュ」は現実

損益計算書(PL)に記載される売上高などの「利益」は、本来であれば来期に立つ売上を、今期の売上として計上することや架空の売上を立てることで、意図的に「利益」を過大に見せること、いわゆる粉飾が可能であり、明らかな粉飾でない限り、このような粉飾を見抜くことは難しいと言われています。

他方、キャッシュフロー計算書(CF)に記載される営業キャッシュフローなどの「キャッシュ」は、実際にどれだけの現金が出入りしたのかを表し、意図的な調整をする余地がありません。

そのため、会計の世界では、『「利益」は意見、「キャッシュ」は現実』、または『キャッシュフローは嘘をつかない』とされています。

また、損益計算書では黒字にも関わらず、倒産してしまう「黒字倒産」の原因は、売上が発生しても、その入金、現金収入が大幅に遅れ、企業が現金不足に陥ることで起こるとされています。

そのため、企業の「利益」だけでなく、企業の「キャッシュ」を確認することが重要です。

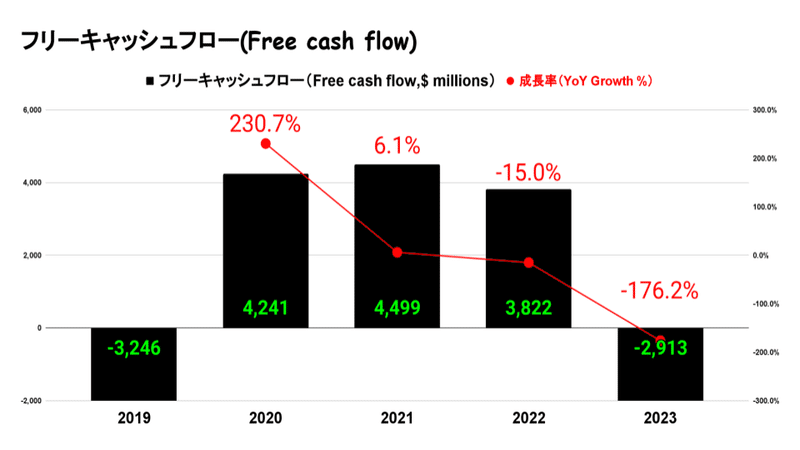

フリーキャッシュフロー

フリーキャッシュフローとは、会社が事業活動で稼いだお金のうち、自由に使える現金です。

フリーキャッシュフローが多い企業ほど、経営状態が良好であり、将来的に、株主への配当や、自社株買いなどが行われることが期待されます。

イーライリリーのフリーキャッシュフローは、2019年にはマイナス32億4600万ドルでしたが、2020年には大幅に改善し、前年比230.7%増の42億4100万ドルに達しました。

2021年には6.1%増の44億9900万ドルとなり、2022年には15.0%減の38億2200万ドルに減少しました。

しかし、2023年には再び大幅に減少し、前年比で176.2%減のマイナス29億1300万ドルとなっています。

2023年のフリーキャッシュフローがマイナスとなった要因としては、現金収入が減少した以上に、将来の投資として、研究開発や有形固定資産の購入にキャッシュを使用したことがあります。

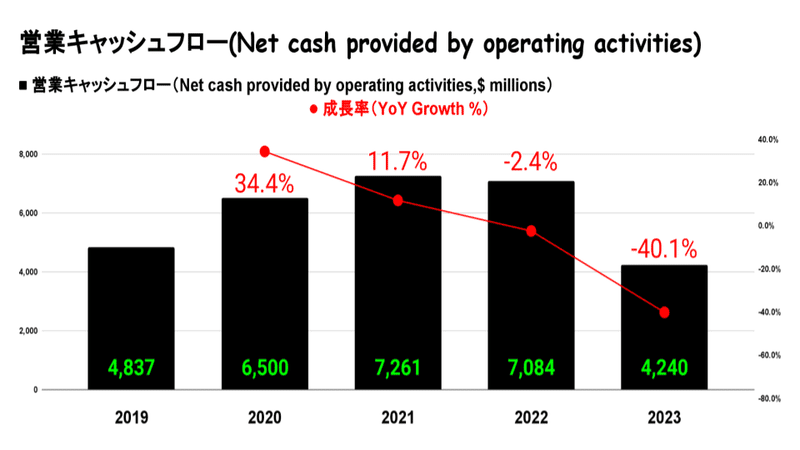

営業キャッシュフロー

営業キャッシュフローは、企業の営業活動で得られた現金収入です。

イーライリリーの営業キャッシュフローは、2019年から2021年にかけて増加していますが、2022年にわずかに減少し、2023年には前年比40%減で大きく減少しています。

これは、売上債権や棚卸し資産などが増加し、現金収入を得られる時期が先送りになったことが要因です。

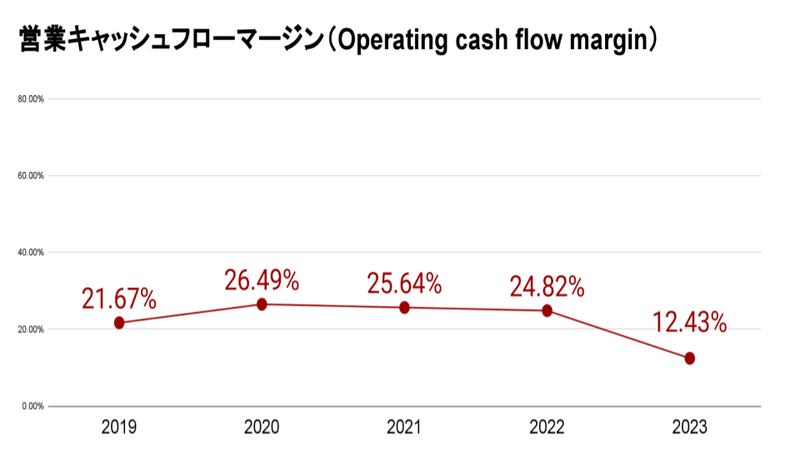

営業キャッシュフローマージンとは?

営業キャッシュフローマージンは、売上高に占める営業キャッシュフローの割合を示したものです。

この割合が高いほど、企業が売上から多くの現金収入を得ていることを意味し、現金を稼ぐ能力が高いと判断できます。

なお、「MarketHack流 世界一わかりやすい米国式投資の技法」によると、営業キャッシュフローマージンは、理想として15%から35%程度あると素晴らしいとされています。

営業キャッシュフローマージン

イーライリリーの営業キャッシュフローマージンは、2019年から2022年にかけて比較的一貫した上昇を見せていましたが、2023年には大きく減少して12.43%になりました。

このマージンの減少は、売上高に対する営業活動からの現金収入の割合が大幅に下がったことを意味します。

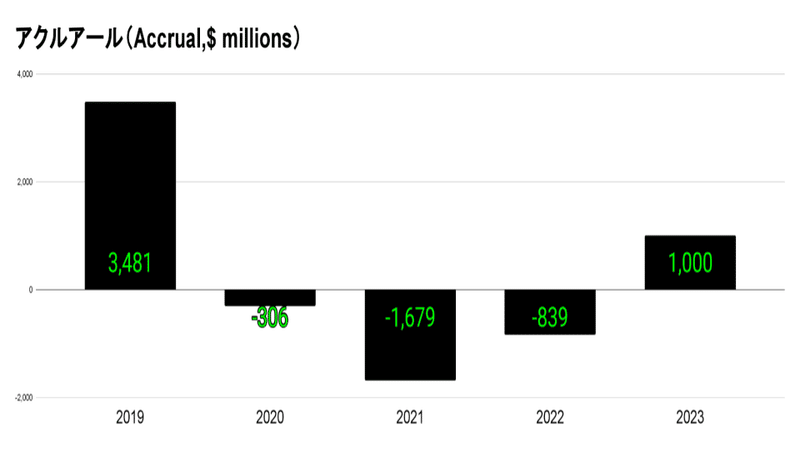

アクルアールとは?

アクルアールは、企業が現金収入を伴った質の高い利益をあげているかを判断する指標です。

アクルアールは純利益から営業キャッシュフローを引いた値で計算されます。

アクルアール=純利益(特別損益を除く)ー営業キャッシュフロー

純利益は、全ての収入から全ての支出を除いた利益であり、いわゆる会計上の利益です。

他方、営業キャッシュフローは、企業の営業活動で得られた現金収入です。

例えばA社のように、アクルアールがマイナスの場合、企業が多くの現金を営業活動から生み出し、現金収入が会計上の利益を上回っていることを意味します。これはA社が現金収入を伴う質の高い利益を生み出していることを示します。

逆に、B社のようにアクルアールがプラスの場合は、現金収入が会計上の利益を下回り、現金収入を伴わない質の低い利益を生み出している状況を示しています。

アクルアール

イーライリリーのアクルアールは、2020年から2022年にかけてマイナスになっており、これは営業活動からの現金収入が強いことを示しています。

しかし、2019年と2023年はアクルアールがプラスになっており、これは会計上の利益が現金収入を上回っている状態を示しています。

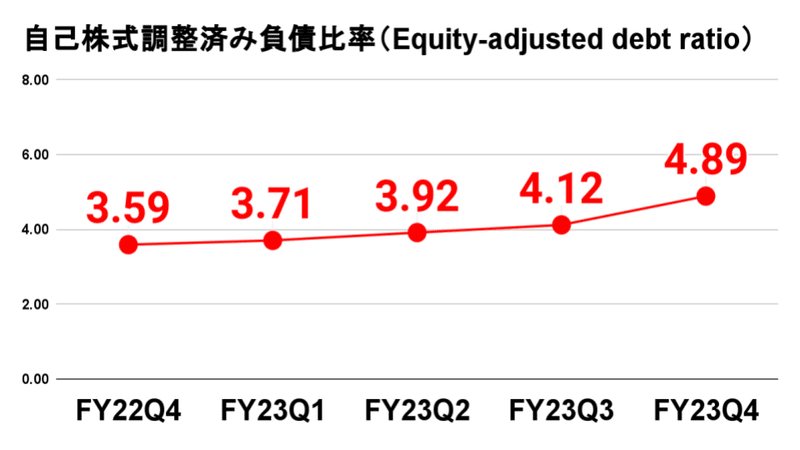

自己株式調整済み負債比率とは?

自己株式調整済み負債比率は、企業の抱える負債が、純資産に対して何倍あるのかを示しています。

自己株式調整済み負債比率は、以下の式で求めることができます。

自己株式調整済み負債比率=負債÷(純資産ー自己株式)

この比率が低ければ、純資産に対して負債が少なく、財務が健全であると見なされます。

「史上最強の投資家 バフェットの財務諸表を読む力」によると、自己株式調整済み負債比率が0.80を下回ることが望ましいとアメリカの著名な投資家である、ウォーレン・バフェットは言います。

自己株式調整済み負債比率

イーライリリーの自己株式調整済み負債比率は、時間とともに増加しており、最新の四半期では4.89となっています。

この比率はウォーレン・バフェットが推奨する0.80を大きく上回っているため、企業の負債が純資産に対して高いレベルにあることを示しています。

この高い負債比率は、財務的にリスクが高い状態であることを示唆しており、投資家はこの点に注意が必要です。

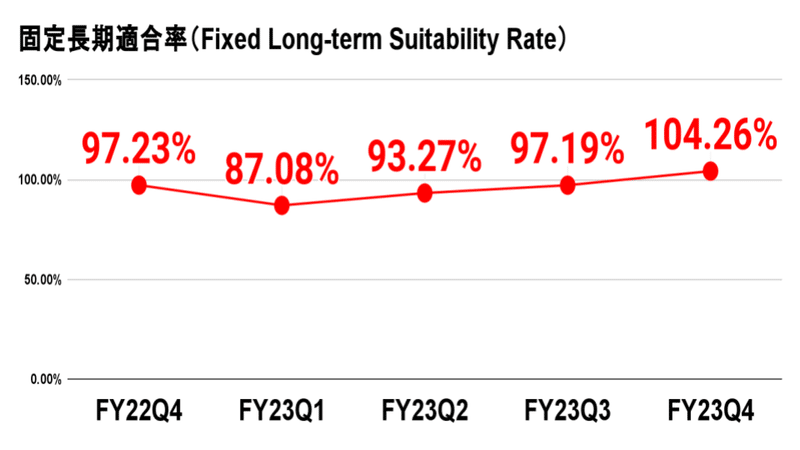

固定長期適合率とは?

固定長期適合率は、企業の固定資産が、純資産と固定負債といった安定した資金で賄えているかどうかを示す指標です。

固定長期適合率は、以下の式で求めることができます。

固定長期適合率=固定資産÷(純資産+固定負債)

一般的に、この比率が100%以下であると、企業の固定資産が安定した資金でまかなえており、会社の財務状況が安定していると判断できます。

固定長期適合率

イーライリリーの固定長期適合率を見ると、ほとんどの期間で100%以下となっており、これは企業の固定資産が純資産と固定負債といった安定した資金で賄われていることを示しています。

これは一般的に企業の財務状況が安定していると考えられる好ましい状況です。

ただし、最新の四半期では104.26%となり、この基準をわずかに超えています。

総合評価

それでは、イーライリリーを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価したいと思いますが、続きの内容については、有料の動画付きの記事となります。

記事を購入していただくか、メンバーシップに加入して、メンバーになっていただくことで、読むことができます。

また、kabukura.aiで有料部分の内容を公開していますので、そちらでも確認することができます。

メンバーシップは、初月無料ですので、月末までに退会すればご負担0円で、お試しすることができます。

https://note.com/observatory393/membership?from=self

ここから先は

この記事が気に入ったらサポートをしてみませんか?