テンバガー候補 クラウドストライク(CRWD)

テンバガー候補 クラウドストライク(CRWD)

今回は人気の米国株で、2024年3月5日に決算を発表したクラウドストライクの最新の決算と財務諸表を解説します。

クラウドストライクは、パソコンやサーバーなどの端末(エンドポイント)を守るクラウドベースのセキュリティソフトを提供しています。

クラウドストライクは、23年5月末に生成型 AI サイバーセキュリティである「Charlotte AI(シャルロット エーアイ)」のサービス提供を開始しました。

サイバー攻撃側も生成AIを活用するなかで、防衛側のセキュリティ技術向上は必須であり、同社は同分野への対策強化を図っています。

同社のサービスは、政府機関や大企業を含む様々な組織に利用されています。

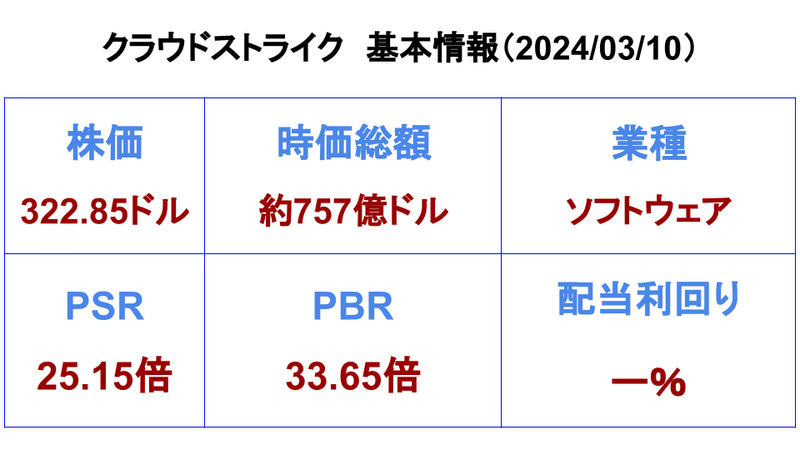

基本情報は、こちらの表のとおりです。

この記事では、クラウドストライクを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価します。

記事投稿の励みとなりますので、フォローとスキをお願い致します。

動画で内容を確認したい方はこちら

株価のチャート

株価のチャートは、こちらのとおりです。

株価は、2021年11月頃に284ドルを付けた後に下落し、2023年1月頃に株価は、94ドルまで下落しました。

その後、株価は上昇し、3月8日の株価は322.85ドルとなっています。

PSRの推移

PSRは、Price to Sales Ratioの略称で、時価総額を年間売上高で割ったものです。

これは、新興成長企業の株価水準をはかる指標として用いられます。

この倍率が高いほど、株価は割高と判断されます。

クラウドストライクのPSRの推移を見ると、2024年3月8日時点で25.15倍となっています。

過去1年間の平均値は17.63倍、過去3年間の平均値は25.17倍、過去5年間の平均値は27.77倍です。

クラウドストライクのPSRは2024年3月8日で25.15倍と、過去の平均値と比較しても成長期待が高い状態を維持しています。

これは市場が同社の将来性を肯定的に見ていることを示唆しています。

PBRの推移

PBRとはPrice Book-value Ratioの略で、株価を1株当たりの純資産で割ったものです。

これは、現在の株価が企業の資産価値に対して割高か割安かを判断する指標として用いられます。

この倍率が高いほど、株価は割高と判断されます。

クラウドストライクのPBRの推移を見ると、2024年3月8日時点で33.65倍となっています。

過去1年間の平均値は27.25倍、過去3年間の平均値は31.58倍、そして過去5年間の平均値は34.98倍です。

クラウドストライクのPBRは、2024年3月8日時点で33.65倍と、過去数年間の平均値と比較しても比較的高い水準を維持しています。

これは市場がクラウドストライクの資産価値に対して高い評価をしていることを示しています。

最新の決算

クラウドストライクは、2024年3月5日に2024年第4四半期決算を発表しています。

EPSについては、アナリスト予想0.83ドルに対して、結果0.95ドルで、アナリスト予想を上回りました。

四半期の売上高については、アナリスト予想8.4億ドルに対して、結果8.45億ドル、前年同期比33%増で、アナリスト予想を上回りました。

次期四半期のEPSのガイダンスは、アナリスト予想0.82ドルに対して、結果0.89ドルから0.9ドル、中値0.895ドルで、アナリスト予想を上回りました。

次期四半期の売上高のガイダンスは、アナリスト予想8.988億ドルに対して、結果9.022から9.058億ドル、中値9.04億ドル、前年同期比30%増で、アナリスト予想を上回りました。

2025年通期のEPSのガイダンスについては、アナリスト予想3.76ドルに対して、結果3.77ドルから3.92ドル、中値3.845ドルでアナリスト予想を上回りました。

2025年通期の売上高のガイダンスについては、アナリスト予想39.4億ドルに対して、結果39.2億ドルから39.9億ドル、中値39.55億ドル、前年比約29.4%増でアナリスト予想を上回りました。

2024年通期の売上高は前年同期比36%増の30.55億ドルとなりました。

新規ARR(年間経常収入)は2.82億ドルと過去最高を記録し、前年比27%成長で成長が続いています。

新規ARRとは、新規顧客から得られると期待されるサブスクリプションサービスの収益です。

直近4回分の決算のサプライズ率

EPS

2024年第1四半期から2024年第4四半期までのEPSについては、全ての四半期で、アナリスト予想を上回っています。

アナリスト予想を何パーセント上回ったかを示すサプライズ率については、過去4四半期の平均は18.12%となっています。

売上高

2024年第1四半期から2024年第4四半期までの売上高については、全ての四半期で、アナリスト予想を上回っています。

アナリスト予想を何パーセント上回ったかを示すサプライズ率については、過去4四半期の平均は約1.29%となっています。

EPS

EPSとは、「Earnings Per Share」の略で、1株当たり純利益ともいわれます。

EPSからわかることは、企業の「収益力」と「成長性」の2つです。

数値が高いほど企業の収益力は高いと見ることができます。

また、同じ企業の当期EPSと前期以前のEPSを比較することで、企業が順調に成長しているか判断することもできます。

クラウドストライクのEPSは、過去数四半期にわたり顕著な成長を遂げています。

2023年第1四半期から第4四半期にかけてはマイナスでしたが、2024年第1四半期には0.00ドルに改善し、その後も急速に成長を続け、第4四半期には0.22ドルに達しています。

特に、前年同期比の成長率は、2024年第1四半期に100.0%から第4四半期には210.0%に増加しており、企業の収益性が大幅に向上していることを示しています。

売上高の推移

クラウドストライクの売上高は、2023年第1四半期に4億8800万ドルで始まり、2025年第1四半期の予測まで安定した成長を続けています。

この期間の成長率は最初の434.2%から徐々に減少していくものの、会社側ガイダンスによると、2025年第1四半期では30.4%の成長が見込まれています。

営業利益とは?

営業利益は、企業が本業で稼いだ利益です。

営業利益は売上高から、販売した商品の原価である売上原価と、販売のためのコストである販管費を除くと求めることができます。

営業利益の推移

2023年第1四半期は-0.24億ドルで、前年同期比-192.3%減でした。しかし、2024年に入ると改善が見られ、第3四半期には0.03億ドルの営業利益、105.4%の成長を記録し、第4四半期には0.30億ドルの営業利益、148.4%の成長を達成し、営業成績が顕著に改善しています。

営業利益率とは?

営業利益率は、売上高に占める営業利益の割合を示したものです。

この割合が高いほど、企業の本業の稼ぐ力が強いと判断できます。

営業利益率

クラウドストライクの営業利益率は、過去数四半期にわたって改善しています。

2023年第1四半期には-4.92%でしたが、2024年第4四半期には3.55%まで上昇し、正の営業利益率を達成しています。

この傾向は、会社の効率性の向上と経営の改善を示しており、経営状況が好転していることを意味します。

「利益」は意見、「キャッシュ」は現実

損益計算書(PL)に記載される売上高などの「利益」は、本来であれば来期に立つ売上を、今期の売上として計上することや架空の売上を立てることで、意図的に「利益」を過大に見せること、いわゆる粉飾が可能であり、明らかな粉飾でない限り、このような粉飾を見抜くことは難しいと言われています。

他方、キャッシュフロー計算書(CF)に記載される営業キャッシュフローなどの「キャッシュ」は、実際にどれだけの現金が出入りしたのかを表し、意図的な調整をする余地がありません。

そのため、会計の世界では、『「利益」は意見、「キャッシュ」は現実』、または『キャッシュフローは嘘をつかない』とされています。

また、損益計算書では黒字にも関わらず、倒産してしまう「黒字倒産」の原因は、売上が発生しても、その入金、現金収入が大幅に遅れ、企業が現金不足に陥ることで起こるとされています。

そのため、企業の「利益」だけでなく、企業の「キャッシュ」を確認することが重要です。

フリーキャッシュフロー

フリーキャッシュフローとは、会社が事業活動で稼いだお金のうち、自由に使える現金です。

フリーキャッシュフローが多い企業ほど、経営状態が良好であり、将来的に、株主への配当や、自社株買いなどが行われることが期待されます。

クラウドストライクのフリーキャッシュフローは、2019年の0.12億ドルから2023年には9.38億ドルに増加しました。

特に、2020年には前年比で2341.7%の大幅な増加を遂げ、その後も毎年安定した成長を続けています。

この成長率は、企業が健全な経営を行い、投資や株主還元などに利用できる現金を効率的に生成していることを示しています。

営業キャッシュフロー

営業キャッシュフローは、企業の営業活動で得られた現金収入です。

クラウドストライクの営業キャッシュフローは、2019年には1億ドルでしたが、翌2020年には257.0%の大幅な増加を記録し、3.57億ドルに達しました。

2021年と2022年にはそれぞれ61.1%と63.7%の成長率を示し、営業キャッシュフローはそれぞれ5.75億ドルと9.41億ドルに増加しました。

2023年には成長率が23.9%に減速しましたが、営業キャッシュフローは11.66億ドルと引き続き増加しています。

このデータは、クラウドストライクが年々安定したキャッシュフローの成長を遂げていることを示していますが、成長率の減速も見られます。

営業キャッシュフローマージンとは?

営業キャッシュフローマージンは、売上高に占める営業キャッシュフローの割合を示したものです。

この割合が高いほど、企業が売上から多くの現金収入を得ていることを意味し、現金を稼ぐ能力が高いと判断できます。

なお、「MarketHack流 世界一わかりやすい米国式投資の技法」によると、営業キャッシュフローマージンは、理想として15%から35%程度あると素晴らしいとされています。

営業キャッシュフローマージン

クラウドストライクの営業キャッシュフローマージンは、2019年に20.79%でしたが、2020年にはその数値が約2倍の40.85%に大幅に増加しました。

この増加は、同社が売上からより多くの現金収入を生み出していることを示しています。2021年と2022年には、営業キャッシュフローマージンはほぼ安定しており、それぞれ39.60%と41.99%でした。

2023年には38.15%に若干の減少を見せましたが、依然として高いレベルを維持しています。

自己株式調整済み負債比率とは?

自己株式調整済み負債比率は、企業の抱える負債が、純資産に対して何倍あるのかを示しています。

自己株式調整済み負債比率は、以下の式で求めることができます。

自己株式調整済み負債比率=負債÷(純資産ー自己株式)

この比率が低ければ、純資産に対して負債が少なく、財務が健全であると見なされます。

「史上最強の投資家 バフェットの財務諸表を読む力」によると、自己株式調整済み負債比率が0.80を下回ることが望ましいとアメリカの著名な投資家である、ウォーレン・バフェットは言います。

自己株式調整済み負債比率

クラウドストライクの自己株式調整済み負債比率は、時間が経つにつれて徐々に減少していることが分かります。

2023年第4四半期には2.38であったこの比率は、2024年第4四半期には1.84へと低下しています。

しかし、ウォーレン・バフェットが望ましいと考える0.80の基準をまだ上回っているため、財務健全性の観点からは改善の余地があります。

固定長期適合率とは?

固定長期適合率は、企業の固定資産が、純資産と固定負債といった安定した資金で賄えているかどうかを示す指標です。

固定長期適合率は、以下の式で求めることができます。

固定長期適合率=固定資産÷(純資産+固定負債)

一般的に、この比率が100%以下であると、企業の固定資産が安定した資金でまかなえており、会社の財務状況が安定していると判断できます。

固定長期適合率

クラウドストライクの固定長期適合率は、四半期ごとに変動していますが、常に100%以下の範囲内で推移しています。

これは、クラウドストライクの固定資産が純資産と固定負債によって十分に賄われており、同社の財務状態が安定していることを示しています。

総合評価

それでは、クラウドストライクを、成長性、効率性、現金の生成能力、財務の安定性、割安性、決算のサプライズ度の6つの観点から総合的に分析・評価したいと思いますが、続きの内容については、有料記事となります。

記事を購入していただくか(300円)、メンバーシップに加入して、メンバーになっていただくことで、読むことができます。

メンバーシップは、初月無料ですので、月末までに退会すればご負担0円で、お試しすることができます。

https://note.com/observatory393/membership?from=self

ここから先は

この記事が気に入ったらサポートをしてみませんか?