FPに求められるのは、お金の管理法ではなく、お金を管理しなくて済む方法:こじれ家計「体質改善ゆるプログラム」86日目

世の中の主婦が大キライなもの、それは「家計簿とG(ジー)」。家計のお悩みを聞いているとき、「お金貯めたいんですね。ところで、一年でどれいくらい使ってますか?家計簿つけてますかー?」 「‥‥(きまづい沈黙)」。”お金は不安。しかし、お金の管理はしたくない” 。 わかりますっ!わたしだってそうだもん! これって、FPのいちばんの悩みどころであり、力の出しどころでもあります。

◆

おはようございます。ファイナンシャルプランナーの山の上のよーこです。

毎朝5:00更新。

「お金」と「時間」を心から好きなことに使うために、子育て家庭さんのファイナンシャルプランニングをしている私が、自身も取り入れている「暮らしワザ」を綴っています。

家計簿をつける ≠ 貯 金

多くの方は、家計簿がキライだから、

家計の管理に手を付けられないのではないか。

自分の経験からいっても、絶対そう!

キライな理由、すらすら出てきます!

*時間がかかる。

*おもしろくない。

*計算が合わない。

*書き方がわからない。

*誰も期待していない。

*誰も協力してくれない。

*「毎回、続かないねー」とか、「節約出来たの?」とか、ネガティブなフィードバックは受けやすい。

それでも、やってないわけじゃない!!

3日坊主でも何でも、やってみたから、嫌いだと思うんですよね。

どんぶり家計を見過ごさずに、「一度は行動してみた」こと、素晴らしいです。

それに、家計簿が嫌いなママやパパを責める気持ちには、なれません。

家計簿つけずに、資産を増やすことは出来ないか。。。とつくづく思います。

そして、追い打ちをかけるのが、こうした体験談。

家計簿つけたところで、節約も貯金も出来てない!!!

こうなると、トラウマです。

あんなに面倒な家計簿つけても、貯まらない( ゚Д゚)

あれれ?

家計簿と貯金は関係ないのか???

みなさまに質問。

インスタグラムや、ブログ以外で

「家計簿はじめて、めっちゃ貯まった~」って人に、

会ったことありますか????

そんなにいないのでは?

ということは??????

「家計簿つけた」 = 「 貯金ができる 」 ではない!!!

徒然なるままに、ひぐらし、レシートを

書き記すことには、意味がないのだ( ゚Д゚)

じゃあ、どうするの?って

何のために貯めたいのか、

人生100年を見越して目的別に書き出す。

人生100年ってところを蛍光ペンで引きたいなー。

目の前のキラキラ(新築マイホーム、新車、習い事)に惑わされてしまった過去のわたしに言ってやりたい。

子どもが成人したあとの生活は、

「 50年 続くぞ~~。」

楽しみを人生の初期に集中させてしまうと、

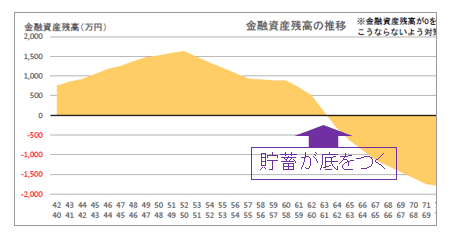

「後半はガス欠」してしまうことは、FP相談でキャッシュフローを作るとわかります。

※63歳あたりで、現金資産の残高が底をついたグラフ。

天国に行くその日まで、赤字転落を防ぎたい!!!

今から間に合うか。人生の3大支出で考える。

人生3大支出の

「*マイホーム」を購入済みのひと。 → すでに固定支出。

「*教育費」。→ 枠を決めずにお金をかけたら、

「*老後のお金」→ 残っていますか?

老後のお金が残っていない場合はどうなるかというと、

*子ども世帯に世話になる(世話をしてくれるかはわからない)。

*生活保護(公的なセーフティネット)のお世話になる。

うーーーん、自力で何とかしたいですぅぅ(*_*;

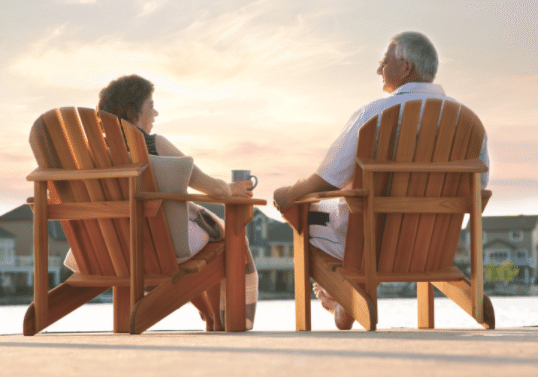

セカンドライフが50年もあるのに、

これじゃあ、お先真っ暗過ぎるもんって、

わたしは思ったのです(>_<)

で、自身もFPであるわたしは、ジブンの家計計算をがむしゃらにやってます。

あんしん STEP ①

シンプル生活ができるぐらい(★)の老後資金が

総額いくらかなのか、見積もっておく!

あんしん STEP ②

公的年金と退職金、いくら もらえるか知っておく。

①老後に必要なお金 - ②老後にもらえるお金 = 老後資金の目標額

あんしん STEP ③

シンプル生活の老後資金を

教育費より優先して、貯蓄目標に入れる。

えっ!教育よりも、老後でいいんですかー?

いいんですっ!

教育費は青天井だから、枠を決めておく。

親心で、あれもこれも、させておきたい。

可能性をつぶしたくない。後悔したくない。ってなると、

際限なく膨れ上がります。

親世帯の老後の生活が困窮してまで、

子どもに投資しても、期待に応えられなかったら子どももつらいです。

親には健康で自立して長生きして欲しいって、お子さんも思うでしょう!

死に際のベッドで、

「おやじー、どうして、私大・理系・自宅外・大学院まで行かせてくれなかったんだよー」とは、言わないでしょう。

「うちは公立高校、浪人なし、国公立大学なら学費が出せるくらい準備してる」

と言えばよいし、

「私立大学なら、兄弟ひとりずつ300万円は用意しているよ」とつたえれば、お子さんも自分でアルバイトしたり、自宅から通える大学を選ぶことも工夫するのでは。

いちばん怖いのは、子どもが望んだからといって、学費の手立てを本人に理解させずに、希望する大学へ入れ、すべて奨学金という子どもが返していく借金にしてしまうことです。

子どもが理解したうえで、不足分を奨学金にするのとは、違います!

お金の教育だと思って、受験期より早めに伝える

「うちにお金がない」とは言えない。言いたくない気持ち、めっちゃあります。

それなら、

「300万円、用意しているからね」って事実をいえばいいんじゃないでしょうか。

親として、頑張ってる感ある!!

わたしはこうありたいなーって思って、踏ん張り中です( `ー´)ノ

入ってくるお金には、限りがあって、

優先順位をつけながら、ジブンの目標を達成していくんだよ。

お父さん、お母さんもそうだよ。

やり方を工夫すれば、夢も叶えられる。

目的別に自動で貯める口座をつくり、お金の予約席とする。

そして、教育、老後資金の目標貯蓄額が決まったら、

それぞれを貯めておく口座をつくる。

①第一子たろうの教育費をためる口座 3万円

②第二子はなこの教育費をためる口座 3万円

③ 老後資金をためるつみたてNISA証券口座 3.3万円

ここが貯めていく「お金さんたちの指定席」です。

ここに、月々の貯蓄額を給与口座から自動的に積み立てるようにセッティングします。

子どもひとり月3万円で、 小・中 9年で324万円!!

つみたてNISA 3.3万円 × 20年×想定利回り4% = 元利合計 約1083万円

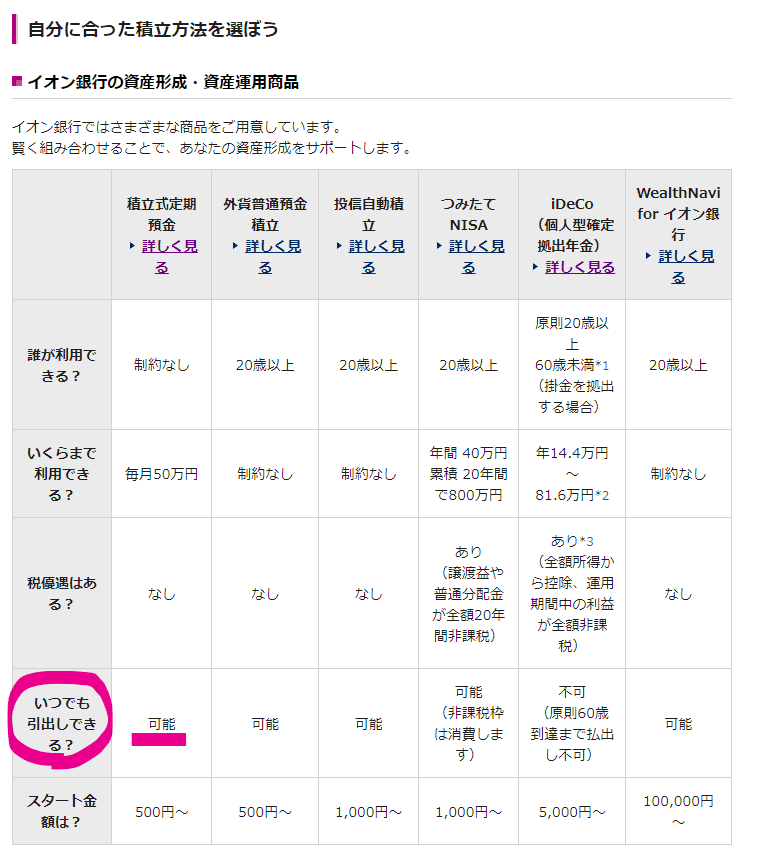

わたしはイオン銀行の積み立て式定期預金に、子どもそれぞれの教育費を給与口座からの自動つみたてで入れています。

児童手当はまとめて入ってきますが、その分もひと月あたりに換算して、毎月の引き落とし額に含めて積み立てに回しています。

引き出さないために、積み立てにしてますが、万一のときは、引き出せます。

◆大学資金までに15年くらい余裕がある赤ちゃんなら、

ジュニアNISAで投信を買っておくのもよいと思います。

大事なこと、言います。

「指定席を横取りしてはいけない!」

このルールは守る。

ここは指定席だから。席が空いてても、座ってはいけないの。

それが責任のあるオトナのルールなのよ。

ヨヨヨ( ;∀;)

苦しいけれど、ふんばる。それしか言えない。

お金の指定席に、現金を回す

”自動化セッティング”が済んだなら♪

預貯金つみたての自動化セッティングが出来たなら、

食費がオーバーだの、光熱費が高いだの、

細かな予算別のオーバーは気にせずに、

自由席のお金は、自由なんだー、と楽しむ。

目的に向かって、自動運転するシステムをつくればあとは、定期点検でよい。

自由席のお金で、何をどう楽しむか。そこがオトナの醍醐味。

そのためには!!

システム設計が有効に働くように、

1年分の支出記録=家計簿が欲しいっ。

これが今日の結論です。

自動化システムの貯蓄目標を割り出すためには、(★)部分で、シンプルな生活費を知る必要がありました!

あなたのおうちのシンプルな生活費

(健康で文化的な最低限度の生活)は

いくらですか?

と聞かれて、ズバッと答えられる人は、そうはいません。

だけど、23万くらいかな~。って、ふんわり応えることはできます。

でもでも、

生活費23万が、実際25万円の+2万円だったら、

35歳のひとが100歳になるまでに65年。

「月2万円が、1年で24万の誤差」。塵も積も~。

さらに、

年間24万の誤差 × 65年 = 1560 万円!

リアルな生活費がわからずに、

キャッシュフローを試算してしまうと、

1560万円 も資金が、ショートしてしまう!!!!

だから、

*家計管理から解放され、

*お金の不安も解消したい。

それなら、信用のおける数字の家計簿は必要。

ちょきん自動化後の家計簿はゆるくていい。

(全資産の増減だけわかればよい。)

けれど、叶えたい暮らしのための貯蓄目標を決めて、自働システムを実効性のあるものにしたければ、1年間は細かな家計簿をつけることをおすすめします。

そして、もうひとつの家計簿の出番。

それは目標貯蓄額が捻出できない場合。

自動化システムをつくる以前に、目標貯蓄額を、捻出出来ないことが多いと思います。

うちもそうです!!

そうなると、どこをどう削り出して、貯蓄に回すかという視点が必要です。

これを分析するために、家計簿がとーーーっても貴重なデータになります。

ですから、日々の家計簿は、

あー、予算オーバーだー。

こんなに使っちゃったー。

ということに、一喜一憂しないでいい。

今後の収支改善のためのデータ蓄積をしているとおもって、

経理部社員になったかのように、

転記していくことをおすすめします。

足りなくなった犯人捜しに心を奪われてしまうと、

家庭内も、ジブンも、心がささくれてきますから"(-""-)"。

淡々とデータを蓄積していったら、

机の上に並べて、

夫や家族で優先順位をつける。

価値あるものに、気持ちよく使う。

使った金額よりも、

このお金の使い方、100点だね。

って言えるように。

以上で、家計管理しないですむ方法を提案したいけれど、

やっぱり1年~3年ぐらい

貯蓄ペースが軌道にのるまでは、

家計簿(支出先が明らかになり、カテゴリー別に分析できる記録)はつけた方が良いと思う、という話でした。

***いつも本当にありがとうございます***

FPの暮らしワザ、と正直すぎるレビュー。

毎朝5:00更新。

よければ、フォローして、また見に来てください♪

◆お金の勉強が出来る仲間を見つけませんか?

サークル運営中です

【月額390円】

オンライン@はげまし家計部|山の上のFPよーこさん コミュニティ掲示板で励まし合いながら、家計簿やお金カイゼン活動の井戸端会議をします。「足湯しながら、おしゃべりする気分」で note.com

◆お金の話し相手もしています。1人ではこんがらがってしまうような、お金のモヤモヤを整理するのに、役立ちます。

◆保険ショップでは、保険に加入させられそうで怖い(>_<)という方に、おすすめです。一切金融商品はセールスしません。固定費カットの相談、ライフプラン作りのお手伝いをするサービスです。

◆お金と時間を好きなことに使ってもらいたくて、始めました! 価値観を探る継続セッションが効果的ですが、まずはスポット利用【60分・2200円】で、お試しください。

//////マンツーマンで伴走します!//////

#オンライン家計サークル #お金の話し相手 #オンライン家計相談 #一人でしない #ビジネス本から生き方のヒント #ワークライフバランス #節約の前に #独立系ファイナンシャルプランナー #コーチング #ストレス回避 #励まして伴走 #貯金ができない #家計簿 #家計簿つけない #お金の管理