SiTime 2021 Q3決算

MEMSタイミングデバイスを開発・販売するSiTimeのQ2決算が発表されましたので、内容を以下にまとめました。

決算内容

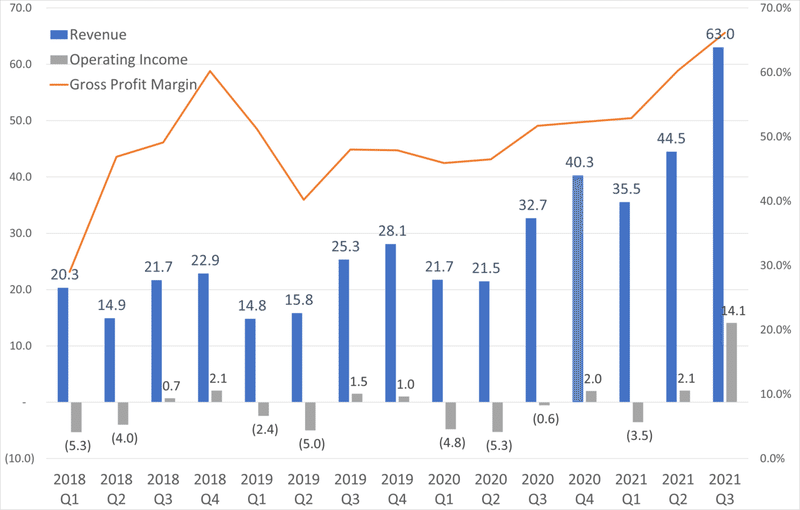

EPS : Non-GAAP $1.03 beats by $0.28;

GAAP EPS of $0.66 beats by $0.27.

Revenue : $63M (+92.7% Y/Y) beats by $5M

GP : 66.9%に増加(vs PY 52.1%)

売上、営業利益、GPの推移は以下になります。ちょっと素敵すぎやしませんか?

売上増加の要因

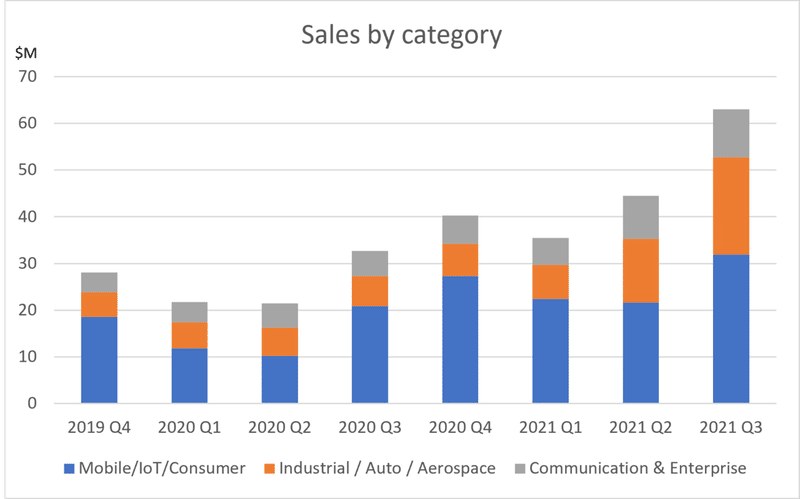

カテゴリ別売上推移は以下

・全カテゴリで成長を続けるが、その中でもIndustrial / Auto / Aerospaceの成長が大きい

・Industrial / Auto / Aerospace分野では、EV顧客のビジネスが大きく伸びており、次の期にはEVの顧客がAppleに次ぐNo.2の顧客になると想定される

・ビジネス拡大手法に関して。例えばデータセンター市場では、ストレージカードの1顧客から始まったが、現在は10の顧客のデザインWinを勝ち取ることになった。また一つの顧客の中で、複数の製品をクロスセルすることで顧客当たりのビジネスの拡大も続いている。データセンター顧客の7顧客で、2-4つの製品を利用いただいている。このようなアプローチで顧客の数を水平的に増やしながら、獲得した顧客に対してクロスセルを仕掛けていく手法が上手く機能している

・新製品の導入もうまくいっている。2021年に導入したSiT9501は15のデザインWinを期待していたが、結果としては30のデザインWinを獲得し、50のOpportunityを追っている状況でこれらを全て足し合わせると年間50Mレベルの売上のOpportunityとなる。2022年には2021年の4倍の売上が見込めるだろう

・製品開発に関して。2020年に我々は3つの新製品を発売したが、2022年には6つの新製品を投入する

・サプライ面に関して。競合技術に対してサプライ面でのアドバンテージは続いており、長期契約を獲得する助けになっている

顧客

最大の顧客(アップル)の比率は20%。(前年同期 45%)

スマホ以外で90%を占める

Q4ガイダンス

-売上 71M QoQで10-15%成長

-最大顧客比率 20%

-GP margin 64-66% シーズナリティにより今期より少し減

-Operating expense 22.5M QoQ +10-15%

-EPS Non gap $1.05-1.15 / share

2022年は最低年率30%成長を予想

材料費や加工費が上昇傾向。TSMCが20%値上げを発表している影響を受ける。全体的に2-3%のGPの低下影響があると想定

まとめ

非常に良い決算となりました。市場は順調に拡大し、TAMがどんどん拡大しています。特にEV分野は、市場の拡大が約束されており、一気に実績に表れ始めました。この分野は、電子部品の塊なので、ここから10年にわたって、ますます市場の拡大と売上の増加が見込めるカテゴリになると思います。来期にはアップルに次ぐNo.2顧客になるというEVメーカー。もしかしてテスラでしょうか(妄想)。

最大顧客のAppleの比重は昨年よりも低下し、適度に分散されるようになってきています。かつ、iPhone以外が9割を占めるという少し驚きの比重なので今回のiPhone減産の影響もそれほどなさそうです。

オペレーションコストに関しては、必要なR&D投資を強化しており、売り上げの増加に伴い増加していますが、売上増加比率よりは抑えた増加となっており、ボトムラインが飛躍的に改善を始めました。前期にNet income $2Mで初めて黒字化しましたが、今期は$13.96Mとなり、今後EPSは更に改善していくと想定されます。

競合の水晶タイミングデバイスの供給よりも安定して供給できることが長期契約につながっているとのコメントもあり、引き続きサプライチェーン面も市場で最も優位にあります。

この会社の最大の特徴は、データセンターやEVと言った成長市場で直接的な競合がいないという非常に恵まれた事業環境にあります。それはかつてから積み上げてきた困難な技術開発で、競合がついていけずに退場していった結果です。よって技術的な差別化は高いと考えられます。ただ、以前は非常に小さなマーケットのカテゴリで大手が力を入れて参入していなかったということもあると思うので、大手が拡大する市場に目を付けて参入してくるタイミングはストーリーが大きく変わるタイミングとなるので、注意が必要です。

バリュエーションはアマゾン超えと非常に高いですが、引き続き高い成長を見込んでいるため、面白い銘柄となりそうです。ただ投資の際には、高いバリュエーションの影響でちょっとした調整で20%くらい下落はよくあるので、特に金利上昇局面などでは注意が必要です。

以前、企業概要についてこちらにまとめましたので、ご関心のある方はご参照ください。

また2021 Q2決算まとめはこちらをご覧ください。

サポートいただいたお金は、今後の記事のための情報収集に大切に使わせていただきます。