【エネチェンジ】2023年度第四四半期決算速報

こんにちは。MAKOです。

2月9日に発表されたエネチェンジの第四四半期決算ですが、皆様はどのように受け止められましたでしょうか?私自身、新規情報が多く、理解するまでに時間がかかりましたが、ようやく整理できましたので記事にしたいと思います。今回もトピックスと所感のみでまとめていますので、ご覧ください。

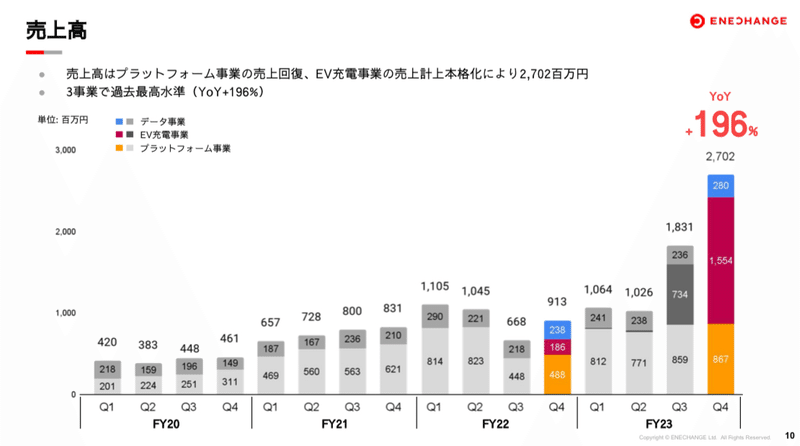

全体売上

今期売上は27億円、YoYで196%(3倍)という結果になりました。この成長に大きく寄与したのはEV充電事業であり、全体売上の55%を稼ぐ事業に成長しています。

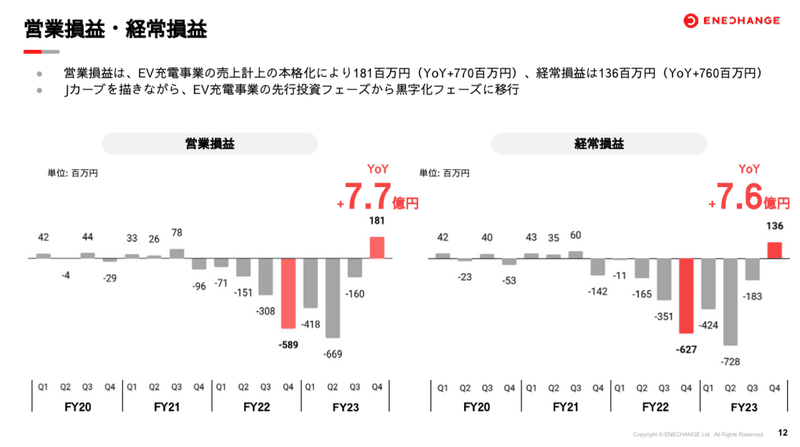

そして売上だけでなく営業損益についても2年ぶりに黒字(1.3億円)となりました。いわゆるJカーブの成長曲線を見事に実現していますね。素晴らしいです。

EV充電事業

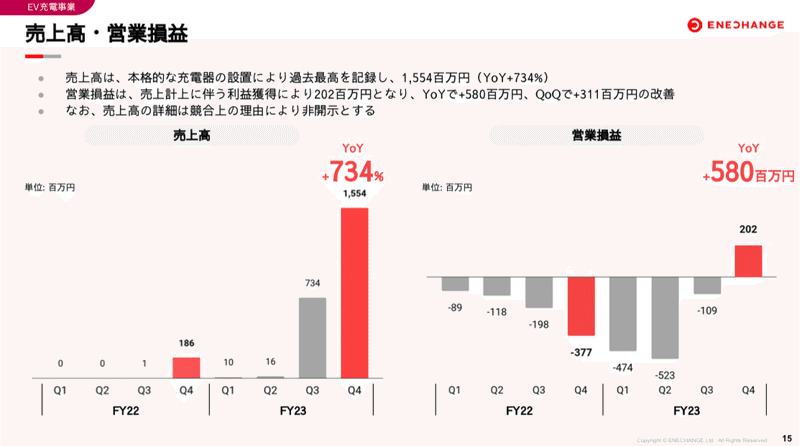

EV充電事業は前四半期の7.3億円からさらに倍増して15.5億円です。たった二四半期でエネチェンジの柱事業に成長したことになります。しかも四半期で2億円の営業利益を生み出していることから、通年で5-10億円の利益をエネチェンジにもたらしてくれる可能性もあります。

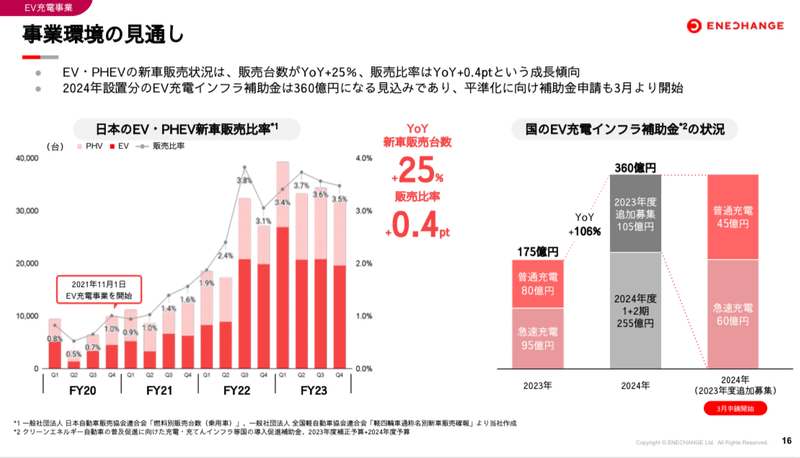

また、EV充電事業環境の見通しとしては、まずネガティブな点として、EV普及率が3%台で頭打ちになっていることが挙げられます。これは今年度、日本メーカーからEVの新車発売がなかったことによるものですが、25年以降に順次発売される見込みで普及率も上昇するとのことです。

ポジティブな点としては、次年度のEV充電インフラ補助金が倍増することがあります。これはエネチェンジの売上高に直結するため、売上高の倍増が期待できます。

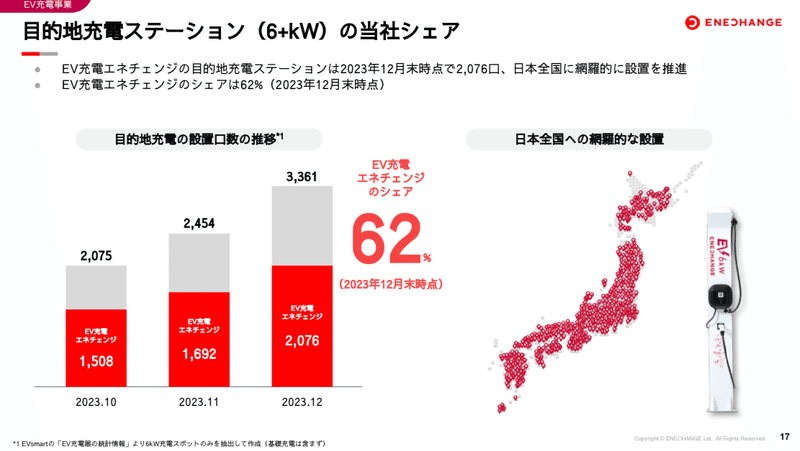

そして最後にエネチェンジの目的地充電シェア(62%)が今回初めて公表されました。これまでも城口CEOは「圧倒的なシェアを獲得する」と仰っていましたが、改めて62%という数字が開示されたことは大きなインパクトがあります。

以下の記事でも述べた通り、今年1月以降、テラチャージの充電器が急増したため、現在のシェアは62%より低くなっていると考えられますが、テラチャージは今後急速充電にシフトすると予想されるため、エネチェンジの目的地充電シェアは引き続き増加すると見込まれます。

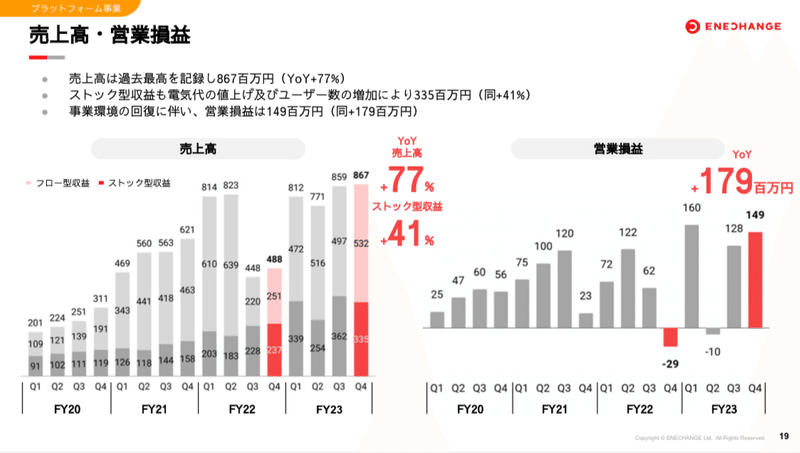

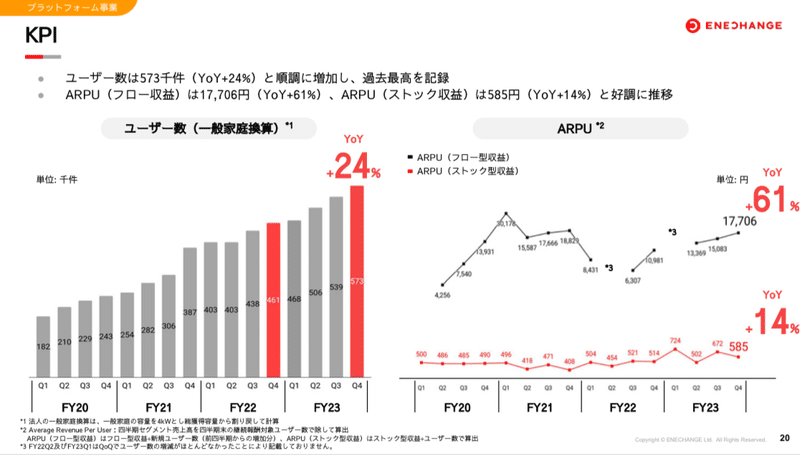

プラットフォーム事業

プラットフォーム事業も過去最高を更新していますが、思ったほど伸びていない印象です。それもあり、スライドの順番はEV充電事業に次ぐ2番目に降格しました。

1年前のスマサポとの資本提携、今年1月から開始される空室給電エネチェンジサービス、不動産DXイタンジ等との業務提携など、不動産からの電力切替需要を獲得しようとしています。これらの効果が出れば、更なる成長も期待できるでしょう。

ユーザー数も順調に伸びていますし、EV充電事業に負けないように蘇我野さんには頑張ってもらいたいところです。

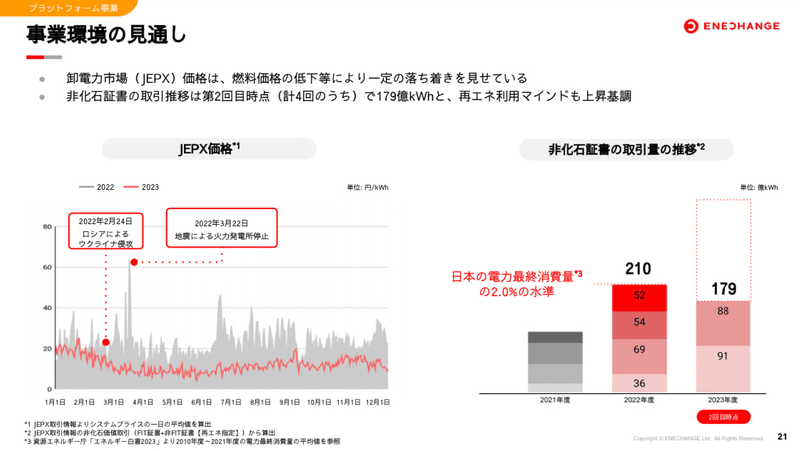

あと少し引っかかったのが非化石証書の取引量推移増加の説明です。再エネ利用マインドが上昇するとプラットフォーム事業が成長するという理屈がよく分かりませんでした。ここはもう少し丁寧な説明が必要かなと思いました。

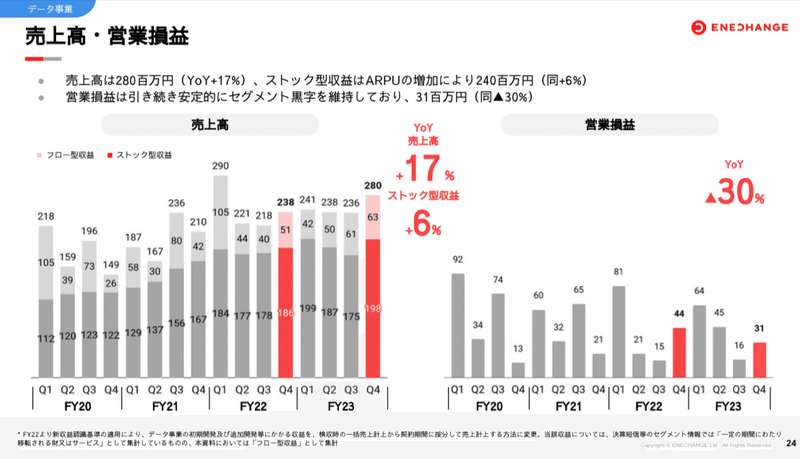

データ事業

データ事業はいつも通りで、特に言及することはありません。これはエネチェンジを裏から支える事業であり、売上高を意識する必要はなく、現在のスタイルで良いと考えます。

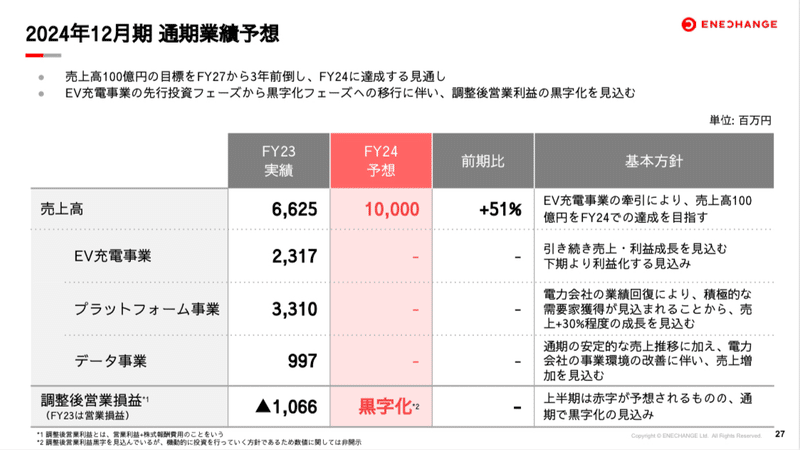

次年度売上高100億円

次年度の売上高予想は100億円(YoY51%増)だそうです。これまで頑なに保守的なガイダンスを出し続けてきたエネチェンジにしては、かなり踏み込んだ数字です。「エネチェンジどうしちゃったの?」って感じですが、これにはきちんとした理由があるので、これから説明します。

政府系ファンドによる第三者割当増資

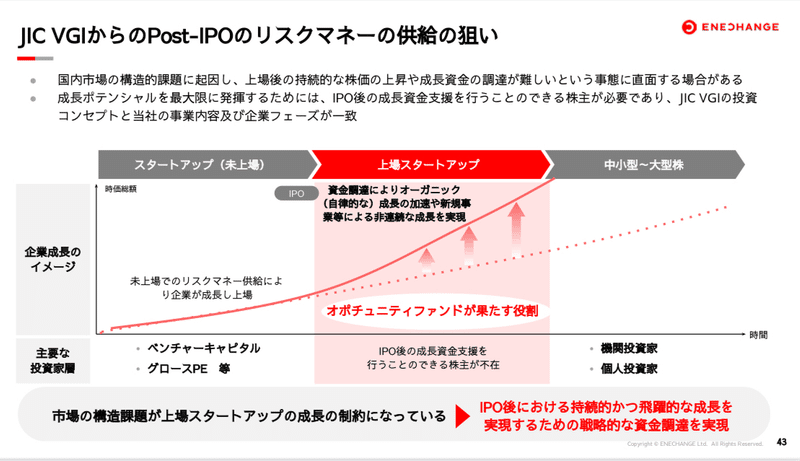

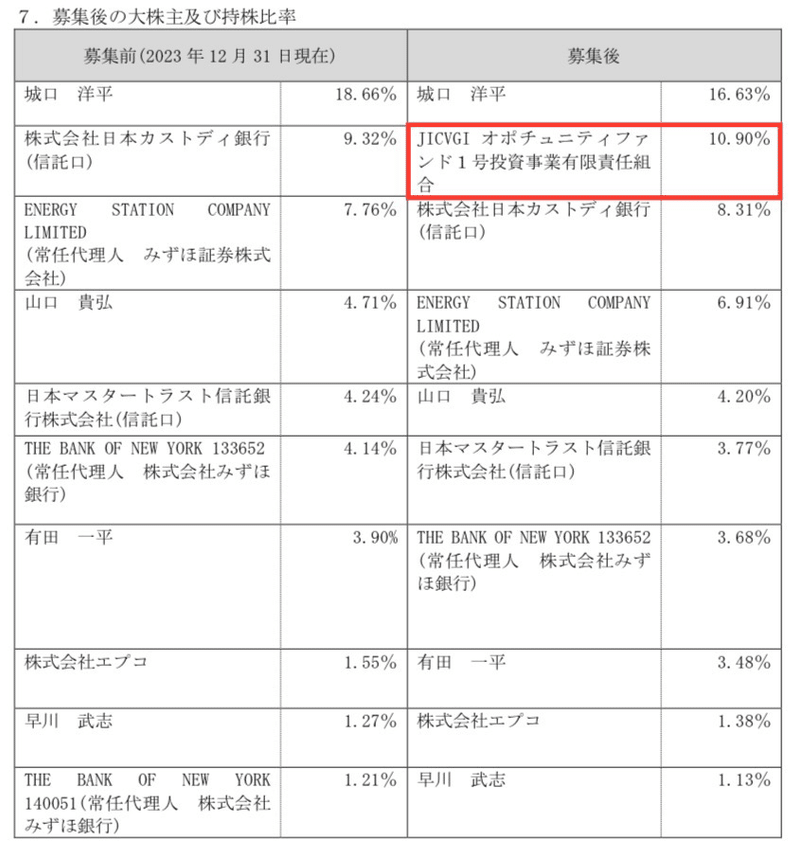

強気のガイダンスの根拠としては、決算と同時に発表された政府系ファンドの産業革新投資機構(JIC)からの約40億円の調達があります。

こちらの調達資金40億円を使って年間50%以上の成長を目指すということですね。以下の図のように成長曲線を一気に立ち上げるつもりなのでしょう。

スキームとしては、政府系ファンドの産業革新投資機構(JIC)傘下の上場後スタートアップ支援ファンドからの投資になります。こちらの投資枠は400億円とのことですので、エネチェンジだけでなく、今後は様々なグロース企業への投資が行われるものと思われます。そのような企業の顔ぶれと比較することで、エネチェンジの評価なども分かるようになるかもしれません。

ちなみに2年前の公募増資では株価が大幅に低下しましたが、今回の調達はスタートアップの成長を加速させる(株価を上昇させる)ためのものなので、株価低下の心配はないと考えています。逆に、政府系ファンドがエネチェンジの第二位の大株主となることは、「国策企業である」という印象を強めますし、その他のファンドや投資家の呼び水となる効果も期待できるでしょう。

「優れた事業をしている企業の株価は上がる」というのは必ずしも正しくありません。実際には、「優れた事業をしている企業には優良投資家が投資しており、結果的に株価が高い」が正しいと私は考えます。つまり手段(事業内容)の結果として株価(誰が持っているか)が反映される訳ですから、株価上昇の初動を掴みたければ株主構成の変化が注目する必要があります。

新CFOの丸岡氏について

また、以前記事でも触れましたが、2/1からCFOが杉本氏から丸岡氏に交代しています。

CFOの方針は決算補足説明資料に現れると考えており、今回の決算補足説明資料でいくつかの重要なポイントが明らかになりましたので、それについて述べさせていただきます。

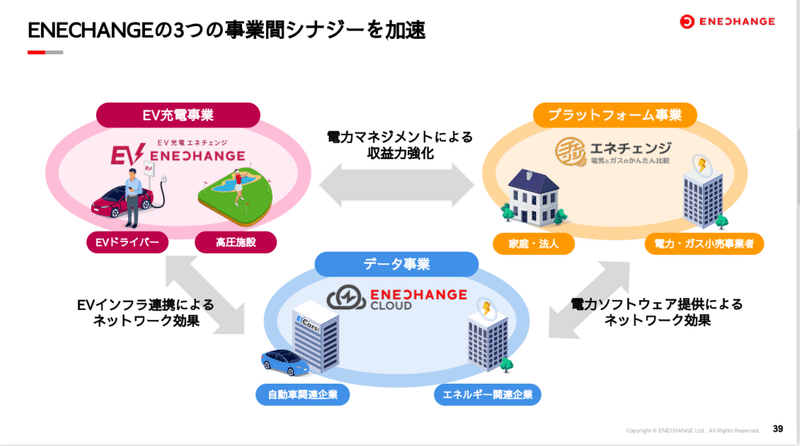

まず、以前と比べてプラットフォーム事業、データ事業、EV充電事業のシナジーをかなり意識された資料構成になっています。

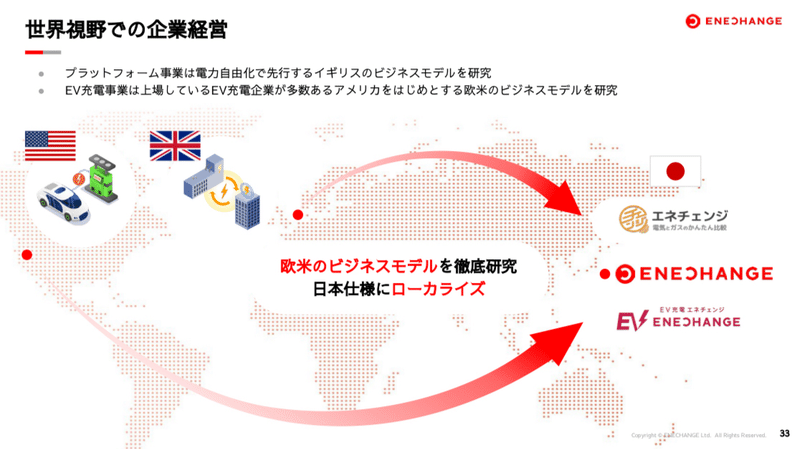

そして成功確率の高いビジネスモデルの根拠となる「海外からのタイムマシン経営」についても改めて視覚的に分かりやすくなりました。

さらに、急速に成長していることを印象付けるイラストも追加されています。つまり、今後のIRロードショーにて「なぜエネチェンジに投資すべきなのか」ということに対して説得力のある構成になっています。

以前の杉本CFOは、「現在の事業がいかに優れているか」を説明していましたが、丸岡CFOは「エネチェンジへの投資すべき理由」という直截な資料構成になっています。CFOが変わるとここまで印象が変わるのかと、良い意味で驚きました。

「杉本氏の方が細かい資料開示があって好き」という意見もあるかもしれませんが、株価上昇が最優先事項である以上、今のエネチェンジには丸岡氏の直截なメッセージが重要であると考えられます。

最後に、積極的なM&Aの方針についてもスライドで改めて説明されています。M&Aは成長加速のための明確な手段であり、競合他社のEV充電事業者の買収なども考えられるかもしれません。

2024年度取締役体制

次年度に向けて取締役体制も変更があります。シーメンスの元会長である藤田氏から東芝の元CFOである平田氏に交代するとのことですので、これにより取締役に占めるCFO経験者が森氏を含めて2名になります。これは株価上昇を強く意識する布陣といえます。

最後に

今回の決算では、黒字化が主要な焦点になるかと思っていましたが、実際のメインテーマは政府系ファンドを活用した成長再加速宣言だと私は思いました。ここ2年間のエネチェンジは、事業作りに専念した堅実なベンチャーという印象でしたが、急速に成長するメガベンチャーという印象に変わってきそうです。

これまでは、保守的なガイダンスに隠れた実際のエネチェンジの実力という視点で記事を書いてきましたが、今後は細かい数字ではなく、もう少し広い視野で分析する必要がありそうです。

「エネチェンジなら何かやってくれそう」

そんなIPO時のイメージを復活させてくれた素晴らしい決算だったと思います。

本日は以上です。

P.S.

スキ&フォロー頂けると励みになります。

無料公開のためにサポートご協力下さい。

良ければTwitterもフォローお願いします。

サポートは創作の励みになるだけでなく、無料記事の継続投稿による読者拡大にも繋がります。もし私の記事に共感頂ける裕福な方がいらっしゃればご協力頂けると助かります!