【エネチェンジ】EV充電シェア60%の真実

こんにちは。NAKOです。

先日の第四四半期決算資料にて、エネチェンジの目的地充電におけるシェアが初めて公表されました。

これについて、一部ネットからは批判の声があるということで、今回詳細に分析してみたいと思います。

EV充電シェア率62%の根拠

記事にも補足されていますが、「2023年12月末時点における、EVsmartの「EV充電器の統計情報」より6kW充電スポットのみを抽出して作成(基礎充電は含まず)」とあります。

批判の内容とは恐らく以下ではないでしょうか。

「基礎充電を含めてシェアを出すべき」

「3kWを除外するのは恣意的ではないか」

「2024年1月のデータは62%を下回る」

基礎充電を除外している理由

城口CEOは「検索アプリに出てこない基礎充電の台数を開示してもシェアがわからないので出していない(意味がない)」と言っています。確かにその通りですし、以前記事にも書きましたが、そもそも基礎充電の収益性は低いため、基礎充電シェアを獲得することにはあまりメリットはないのでしょう。

3kWを除外している理由

こちらも以前記事にも書きましたが、目的地充電において3kWを使用しているのは日本だけで、世界標準は6kWです。今後はさらに9kWまで引き上げるという議論がされている中で、3kWの充電器は今後淘汰されることが確実であり、新規に3kWを設置して2030年以降も使用し続けるなど全くもってナンセンスです。よって3kWの除外は世界基準による正しい判断と言えます。

2024年1月のデータについて

こちらも以前記事で書きましたが、1月以降、他社(特にテラチャージ)の充電器が急速に増えています。

6kWで検索すると、エネチェンジ1152箇所、テラチャージ941箇所、DMMチャージ169箇所ありました。

6kW全体では2816箇所あったため、一箇所当たりの設置台数を同じと仮定すると、各業者のシェアは以下の通りです。

エネチェンジ :41%

テラチャージ :33%

DMMチャージ: 6%

その他 :20%

確かに2024年1月時点においてエネチェンジのシェア62%から41%に下がっており、この数字を見ると疑義を持たれるのは理解できます。

設置台数シェアは意味がない

しかし、現段階において資金さえあれば設置出来てしまうEV充電器設置台数シェアには意味がないと私は思います。例えるなら、コインパーキングの駐車場台数でや自動販売機設置台数で争っているようなもので、実際に利用されなければメンテコストだけがかかる負債でしかありません。つまり、重要なのは設置台数ではなく稼働率シェアなのです。

エネチェンジ稼働率は他社の5-10倍

先日の個人投資家説明会にて城口CEOは「エネチェンジの充電器稼働率は他社の5-10倍ある」と発言されています。これは私自身が調べた数字とほぼ一致しているため、真実と考えていいでしょう。

ではこの数字を元にエネチェンジ充電器の稼働率シェアを出してみたいと思います。

①1152×(5〜10)=5760〜11520

②2816−1152=1664

①÷(①+②)×100=78〜87%

計算した結果、6kWの目的地充電器におけるエネチェンジ稼働率シェアは9割近くに達するという衝撃的な結果になりました。これは、

・有料立地に厳選してEV充電器を設置

・コーン設置によりEV専用駐車場として運用

・アプリDL数の圧倒的シェア

・アプリUIの素晴らしさ

・業界最安値の充電料金

などのエネチェンジによる日々の積み重ねの結果であり、他社が真似しようとしても一朝一夕でどうにかなるものではありません。むしろ今の段階でここまでの差が出来てしまうとメルカリ、カカクコム、LINEなどと同様にスケールメリットが働いて、何もしなくてもエネチェンジとの差は開く一方と思われます。

年内には勝敗が決まる

つまり今からEV充電器の稼働率を上げるためには(パチンコ店などではなく)有料立地に設置し、アプリ開発に力を入れ、充電料金を下げ、充電器運用体制を強化するなどの対策が必要であり、他社はかなりの先行投資が必要になるのです。

そもそも補助金ありきで参入した業者がほとんどでしょうし、彼らは「設置時の補助金で儲けられれば良い」考えている可能性があり、追加投資など全く選択肢にないでしょう。

城口CEOが「年内には撤退する業者が出てくる」と言ったのはこのような理由によるものだと思われます。

エネチェンジシェア8割の意味

つまり、エネチェンジのEV充電器設置シェア8割というのは極めて現実的な目標なのです。ちなみにエネチェンジがシェア8割を獲得した際の稼働率シェアはなんと98%にも達します。

①0.8×(5〜10)=4〜8

②1−0.8=0.2

①÷(①+②)×100=95〜98%

EV充電器には基礎充電、経路充電、目的地充電の3つに分かれますが、この中で目的地充電が最も収益性が高い(つまりドル箱)※と言われています。つまり、稼働率98%とは、エネチェンジはEV充電事業のドル箱を独占することを意味しています。

※基礎充電の収益性は目的地充電の1/7程度しかありません。

※急速充電器は収益性が極めて低く、テスラのような超巨大資本による公益投資によって成り立っているのが実情です。

エネチェンジが手にする果実

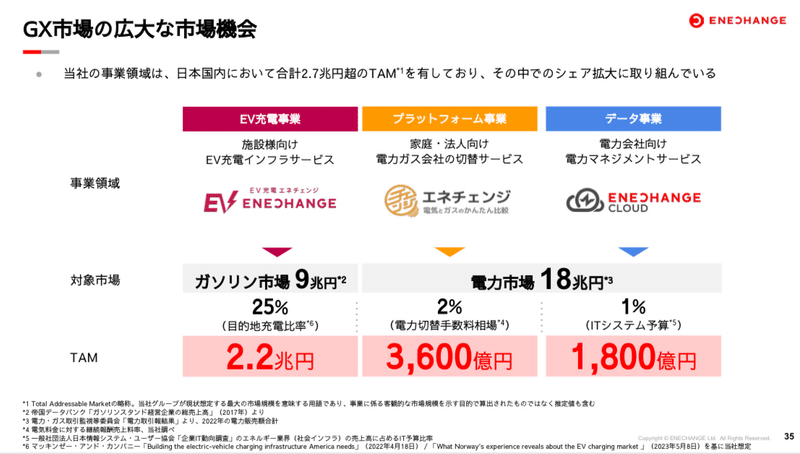

その上でEV充電インフラ市場のTAM(最大市場規模)を見てみましょう。

エネチェンジ資料ではガソリン市場9兆円のうち目的地充電比率を25%として2.2兆円と設定されていますが、これは最大値であり、EV普及率100%の前提と思われます。そこで政府の掲げる2030年のEVシェア20%程度で計算したところ、4400億円となりました。

つまり、2030年には目的地充電だけで4400億円の市場が立ち上がっており、その市場をエネチェンジが独占する可能性があります。

当然、EV普及が遅れればそれだけ市場規模は縮小する訳ですが、現在のEV普及率3%でも700億円に達することを考えると市場規模に関しては十分すぎる規模でしょう。

株式市場はまだ気づいていない

多くの会社がEV充電インフラに参入しているのはこのような理由があるのです。そしてそのEV充電インフラをエネチェンジが独占する可能性について株式市場はまだ気づいていません。

しかし先日の政府系ファンドによる40億円の資金調達に株式市場が注目すれば、その事実に気付くのは時間の問題でしょう。

時価総額370億円は安すぎる

恐らく週明け(2/13〜)のエネチェンジ株価は間違いなく上昇するでしょう(ストップ高でも全く驚きません)。そもそもEV充電市場のTAMを考えると現在の時価総額370億円はあまりにも安すぎますし、時価総額1000億円もあっという間に超えてしまうイメージがあります。

※念の為言っておきますが個人の見解です。

これ以上言うと買い煽りと批判されかねないのでこれくらいにしておきますが、2/9を境に間違いなくエネチェンジ株価のモーメンタムは変化したことは間違いないです。皆さん2/13以降のエネチェンジ株価に期待しましょう。

P.S.

スキ&フォロー頂けると励みになります。

無料公開のためにサポートご協力下さい。

良ければTwitterもフォローお願いします。

サポートは創作の励みになるだけでなく、無料記事の継続投稿による読者拡大にも繋がります。もし私の記事に共感頂ける裕福な方がいらっしゃればご協力頂けると助かります!