新社会人向け お金のお話 ~失敗談を添えて~

4/1

新年度のスタートで、なおかつ月曜日ということで、スーツがきれいなたくさんの新社会人たちを見ました。

社会人として、本格的に働き、対価としてお金をもらうことになります。

そうするとどうしても付きまとう”お金”に関する話。

私自身まだまだ経験少ない未熟な存在ですが、今まであったことや知識を新社会人向けに書いていこうと思います。

今熱を帯びている投資

今年から新NISAが始まったこともあり、投資については熱を帯びています。

もしかしたら、”過熱”かもしれませんが、そこでのあれこれを話していきます。

投資と投機

この手の話だと、最初に絶対話題になってますが、一応話します。

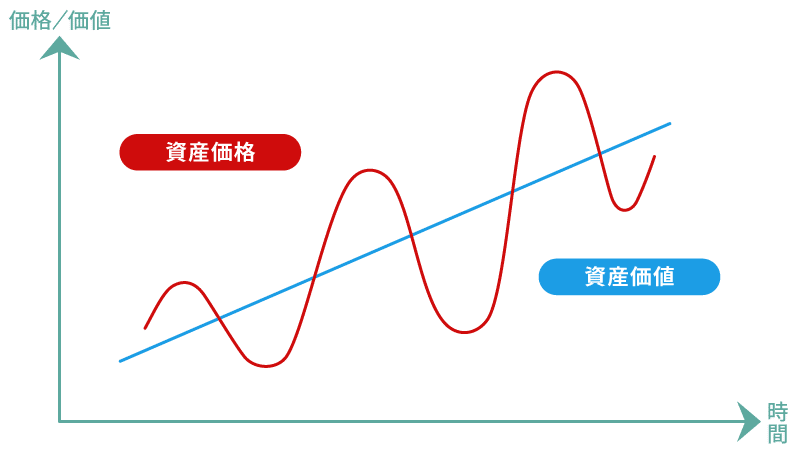

投資は、水色の右上がりの直線に対して、中長期的な変動に対してリターンを得ること

投機は、赤色の波において、山と谷との差でリターンを得ること

と言えます。

本来、資産の価値は、その時々で波打っています。ただ、その瞬間において、上下のどちらに振れるかは限られた状況以外、予測は非常に困難です。

ましてや、素人には無理です。

そのため、予測は困難なものに、betすることは、投機=ギャンブルと言われる所以です。

それに対して、投資はその時々で上下するものの、中長期では、本来の資産価値に収束していくため、成長していく資産であれば、1年でマイナスだったとしても、5年後にはプラスになっているという考え方です。

なので、金融のプロと呼べるような人以外は、絶対に中長期での”投資”をすべきです。

そのため、FXは基本おすすめできません。

大学生~社会人1年目くらいのときにFXをやっていましたが、100万のマイナスになりました。

分散投資は必須

これは、

1点集中だと、いくら長期投資でも勝ち負けがそれしかないため、

結局ギャンブルと大差ないということです。

さらに、1点集中な上に、運用資金の額を大きくするレバレッジをかけようものなら、結局高レートなギャンブルなだけです。

そして、1点集中で投資して、当初負けている状態が続いた際、その”負け”に耐え続けるかの判断になります。

負けのまま、放置する、いわゆる”塩漬け”は運用的にもメンタル的にもよくないです。

そのため、色々なものに分散して投資して、トータルで勝てるようにしましょう。

最初は、株式・投資信託で色々なものを買い、分散することになると思いますが、

金額がある程度大きくなってきた(自分としては100万が目安)のなら、別の金融商品に投資することも考えましょう。

私は、日本株・米国株とETF・投資信託・不動産系のクラウドファンディングというような分散の仕方をしてます。

そして、適度に見直しと組み換えをしていきましょう。

もちろん、長期投資を目的にしているため、簡単に売ることはだめですが、

上がり目がまったくないものに投資しつづけても意味がありません。

永遠に下がり続けるものに長期投資しても意味がありません。上がってくるものに投資しなければ意味がないのです。

私は、過去に介護サービス系に投資する投資信託を買っていました。

もちろん、高齢化社会のため、日本ではニーズが増え続けると思ったからです。ただ、介護サービス系の業界の収益構造が一向に良くなる兆しがないため、マイナスのまま売り、別のものの投資に回しました。

機関投資家には基本勝てない

さて、投資をしようとしたときに、ほとんどの人が株式・ETF、投資信託から入ると思います。

これらの市場において、素人が大半の個人投資家とプロの機関投資家の2プレイヤーが取引しています。

そして、まず言えるのが、普通にしていれば、素人の個人投資家は、機関投資家のいいカモです。

なぜかというと、情報と金の量に圧倒的な差があり、その物量に個人投資家は抗えないからです。

情報については、機関投資家はアナリストを抱えていたり、アナリストが公開しているレポートを入手できたりできる他、投資対象へのヒアリングなどの調査もできます。

また、金自体も機関投資家は色々なところから集めているため、巨額の資金を動かしています。やろうと思えば、多額の資金を注ぎ込んで、好きに個別株式の価格を上げ下げすることができます。

その意味では、個人投資家は”負ける”運命にあります。

ただ、個人投資家のプラスの要素があります。

それは、運用期間がほぼ無限であることです。

機関投資家は、決められた運用期間において、プラスの収益を出さなければ、出資者が怒ります。

一方、個人投資家は最悪でも、最後の最後でプラスになればいいため、運用期間の差で、機関投資家に勝つしかありません。

この点でも、中長期の投資をすべきといえます。

これについても、私の経験で思い当たることがあります。

ある株式を1年近く持っていましたが、その株式に対して、3年近く機関投資家が空売りをしていました。

そのため、ずっと株式への下落圧力があり、あるイベントを機に大幅下落し、耐えきれなくなって売ってしまい、100万近くの損失を出しました。

空売りのため、いつかは株を買わないといけないのですが、機関投資家は買い戻しを先延ばしにできるため、その意味ではずっと空売りができるため、その資金力の差で”負ける”ことになりました。

投資ルールは絶対作れ

これは、ある意味、

その場の勢いで売買するな。

ということです。

これについては、

もっと早く損切りすれば良かった

ここで買い増すべきではなかった

レバレッジかかったETF、信用取引しなければよかった。

という後悔から来てます。失敗して学ぶという意味では、仕方ないところもあるでしょうし、初心者がいきなりルールを作るのは無理だと思います。

ただ、ルールなしに投資でお金を増やしていくのは、ギャンブルほどでないにしても、行き当たりばったりに近いです。

具体的なところを書くと長くなるので、簡単に私のルールを書いておくと、

投資信託は、

レバレッジなし、ベアブルは買わない

業界限定・テーマ限定は買わない。(1国の株式指標連動系を買う)

金融ショック以外の外部ショック以外で売却しない

(コロナやウクライナ紛争とかが発生したときは、検討)

個別株は、

信用取引は禁止

1社20万円を目処

機関投資家の空売りがあまり入っていない

信用買残・売残のバランスが悪くない

IR対応が適切(適時開示が多すぎるず少なすぎず)

モメンタム指標で、売り買いのタイミングを検討

という感じで積み上げています。

不動産投資、特に物件購入は絶対やめろ

上で、不動産系のクラウドファンディングに投資していると言っておきながらですが、

基本不動産投資の類は、素人は絶好のカモである上に、株式などの金融商品以上に情報格差が激しいです。

そして、金額規模が数千万円単位がザラです。

ワンルーム投資など、面倒くさい勧誘が新社会人の人たちは聞くことになりますが、

そんなおいしい話をわざわざ持ってくるわけがない

おいしい話があるなら、人に教えずに自分でやったほうが何倍もいい

と考えておくべきでしょう。

そして、2週間もすれば、駅近くで、アンケート答えてくださいや名刺交換してくれという、若い人たちが現れることでしょう。

大体、この手の話のとっかかりになってます。

不動産系のクラウドファンディングも中身自体や金利が高い仕組みがブラックボックスのようなところがあり、不動産投資よりも少額ということでやっていますが、最悪投資分が返ってこなくてもいいくらいでやっています。

貯金できる人には、保険は不要

そして、新社会人の人たちには、もうそろそろ保険の営業の人たちが、会社の中に入ってきたり、出入り口に待ってたりして、営業をかけてくることになるでしょう。

ただ、保険は最悪入らなくても問題ありません。

それは、日本の医療・社会保障制度が優れているからです。

まず、医療については3割負担で済む上に、高額療養費制度があり、所得に応じて1ヶ月で負担する医療費の上限を超える分には、支給または支払い免除があります。

そういうところもあり、医療保険・がん保険などの保障は、過剰であることがあり、”焼け太り”の側面があります。

ちゃんと貯金しているひとにとっては、貯金を切り崩しさえすれば、医療費が払えないことはありえません。

貯金がなくても頼れる親がいるのであれば、助けを求めるのも一つです。

子どもの医療費をケチる親は普通いないはずです。

また、病気・事故での療養で、会社からの給与がゼロになるわけではないため、一応の収入は続きます。

そのため、大体のひとはどちらかでなんとかなるため、保険は必要ありません。死亡保険とかもってのほかです。こどもの死亡保険金受け取って嬉しい・助かる親がどこにいるのか。

若いうちなら保険料安いですよと保険の営業は言いますが、基本必要な家庭状況になったときに入ればいいはずです。

頼れる親族がいない、貯金がほとんどない場合や妻子がいるなどが該当します。

保険はいらないというのは、自分の母親ががんになった際のことを聞いたというところがあります。実際、全然なんとかなると。

そして、今の保険屋は、年金などを意識した貯蓄型の保険を進めてきますが、わかって入る分にいいとは思いますが、こちらもあまり必要ないと思います。

貯蓄型の保険=60歳まで解約できない定期預金みたいなもので、解約できないのが意外と厄介と思うところが大きい。デメリット以上のプラスが少ないというところでしょうか。増えて返ってくるものの、投資を意識した世代からすれば、リターンは少ないものです。

あとは、保険の金額によって年末調整や確定申告で控除があるというところでしょうか

自分を毎月1万5000円かけていますが、正直邪魔な感じしかないです。老後に向けての定期預金として半分無視しています。

保険については、

大学時代少し一緒になっていた人から、卒業して3年後に連絡が急にきて、話がしたいと言われて会ったら、某外資保険の営業を受けました。

変に言いくるめられて、医療保険+資産運用のフルセットで、給与の大半を持っていかれる、今考えれば最悪のものに入るところでしたが、

両親にめちゃくちゃ怒られてやめたことがありました。

この手の話は不動産でもありえる話で、保険か不動産で、保険の方だったというお話です。

めちゃくちゃ長くなりましたが、以上になります。

今までの失敗や経験、そして勉強したこと(FP2級)などを組み合わせて書き上げました。

何かの参考になればと思います。

Shiftkeyについて

noteの内容に共感していただければ、ぜひともサポートを宜しくお願いします。今後の記事投稿の励みになります。