第3回週末企業分析: セーフィー、Photosynth

【本noteは一部を有料購入者限定で先行公開後、2021年11月15日より加筆修正のうえで全編を無料公開しています。】

はじめに

「週末企業分析」の第3回として、セーフィー株式会社(以下、セーフィー社)と株式会社Photosynth(以下、フォトシンス社)を取り上げます。両社はいずれも2021年秋に上場し、上場時期だけでなく会社設立もほぼ1ヵ月違い、かついずれもIoT(Internet of Things、機器やモノのインターネット化)事業を手掛ける等、多くの共通点を有しています。

「週末企業分析」の概要等についてはこちらをご覧ください。

セーフィー社、フォトシンス社の企業分析においては、上場までの比較的大型の資金調達やIPO時のアンカー投資家の存在といった資本政策、サブスクリションモデルだからこそ比較しやすいメトリクス、及び各経営指標の数値差異をもたらしている経営戦略や事業構造、等がポイントとなります。

「週末企業分析」のポリシーとして、業績予想や株価予想は提供しておらず、経営戦略の良し悪し、評価にも基本的には言及していません。あくまで事業概要や資本政策、市場分析、競合比較といったファンダメンタルズへの深掘りとお考え頂ければ幸いです。

また、広く公表されている資料に基づく「週末企業分析」だけでは限界があるので、記事の最後には調べきれなかった論点についてもまとめてあります。本noteがビジネスパーソン、経営者、学生、投資家といった企業分析に興味をお持ちの方々のご参考になれば幸いです。

会社概要: 2014年設立同期のIoT企業

セーフィー社の沿革: 2014年10月に、代表取締役社長の佐渡島隆平氏を含む創業者3名が在籍していたモーションポートレート株式会社より関連事業を譲り受けて、セーフィー株式会社は設立されました。なお、モーションポートレート社はソニー株式会社からカーブアウトして設立された企業です。

2015年5月にBtoC向けクラウド録画型防犯カメラサービス「Safie HOME」、2015年7月にBtoB向けクラウド録画型防犯カメラサービス「Safie PRO」、2019年3月にウェアラブル型クラウドカメラ「Safie Pocket」、2020年9月に顔認証による入退管理サービス「Safie Entrance」と、創業以来一貫して防犯カメラ、監視カメラ等のIoT機器とクラウドシステムを提供してきました。

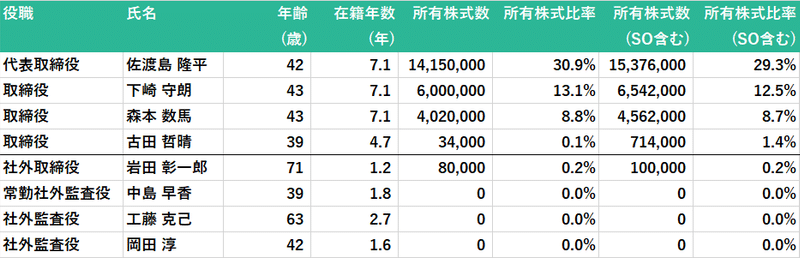

セーフィー社の経営陣: セーフィー社の役員は社内取締役4名、社外取締役4名で構成されています。8名のうち女性は1名で比率は12.5%。

代表取締役の佐渡島氏を含む社内取締役3名がモーションポートレート社出身であり、創業直後にソニーネットワークコミュニケーションズ株式会社への第三者割当増資を実施する等、ソニーグループとの繋がりが深いことが窺えます。

社内取締役の平均年齢は41.8歳。社内取締役の平均在籍年数は6.4年で、共同創業者の3名に加えて産業革新機構出身の古田氏がCFOとして2017年に参画しています。また役員の持株比率は52.8%(ストックオプションによる所有株式数及び発行済株式総数の増加分を考慮すると51.8%)と過半を占めています。

出所: セーフィー会社資料より作成

フォトシンス社の沿革: セーフィー社設立直前の2014年9月、株式会社Photosynthは代表取締役社長の河瀬航大氏や取締役副社長の上坂宏明氏を含む複数の共同創業者により設立されました。

2015年3月に家庭向けの後付け型スマートロック「Akerun Smart Lock Robot」、2016年7月に法人向けのICカードで鍵が開くスマートロック「Akerun Pro」、2019年5月に既設の電子錠や自動ドアを直接制御できる「Akerunコントローラー」、2020年10月にビル向けの入退館web管理ツール「Akerun Connect」と、創業以来一貫してスマートロック等のIoT機器やクラウドシステムを提供してきました。

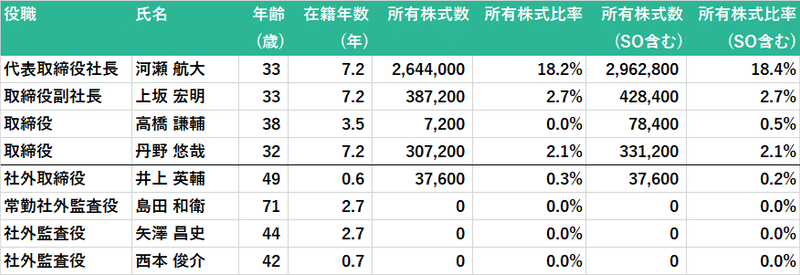

フォトシンス社の経営陣: フォトシンス社の役員は社内取締役4名、社外取締役4名で構成されています。8名全員が男性であり、女性の取締役はいません。

社内取締役の平均年齢は34.0歳。従業員の平均年齢33.9歳と同水準で上場企業経営陣としてはかなり若い部類と言えます。社内取締役の平均在籍年数は7.2年で、監査法人等出身の高橋氏以外の3名が設立時からの在籍となっています。

また役員の持株比率は23.0%(ストックオプションによる所有株式総数の増加分を考慮すると23.5%)で代表取締役社長の河瀬氏が18.2%と最大株主。後述する資本政策の影響により、創業社長の株主持分としては既にある程度希薄化が進んでいます。

出所: Photosynth会社資料より作成

資本政策: 上場同期で資本政策にも類似点

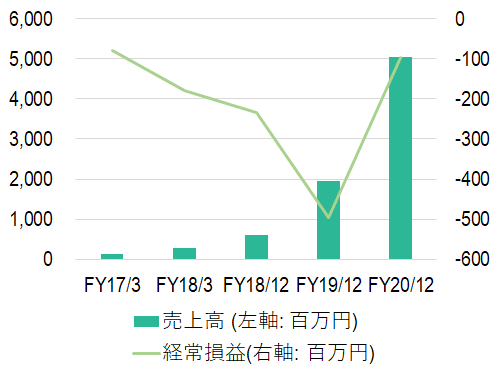

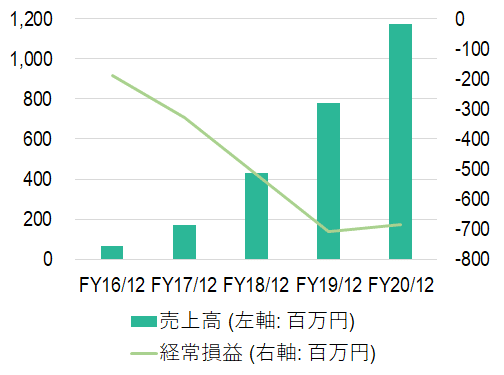

両社ともに赤字上場: セーフィー社は2021年9月29日、フォトシンス社は2021年11月5日とほぼ同時期に東京証券取引所マザーズ市場へのIPOを果たしました。いずれも上場申請の直前期まで経常損益は赤字が続いており、申請期である2021年12月期の会社業績予想もセーフィー社は▲509百万円、フォトシンス社は▲1,070百万円の経常損失となっています。

出所: セーフィー会社資料より作成

出所: Photosynth会社資料より作成

エクイティ調達を支えに事業を運営: ソフトウェアだけでなくハードウェアの提供も主な役務に含まれるIoT企業では研究開発や設備投資、機器購入への資金需要が高く、両社もIPOまでにエクイティファイナンスのラウンドを重ねて高い売上成長率を実現してきました。

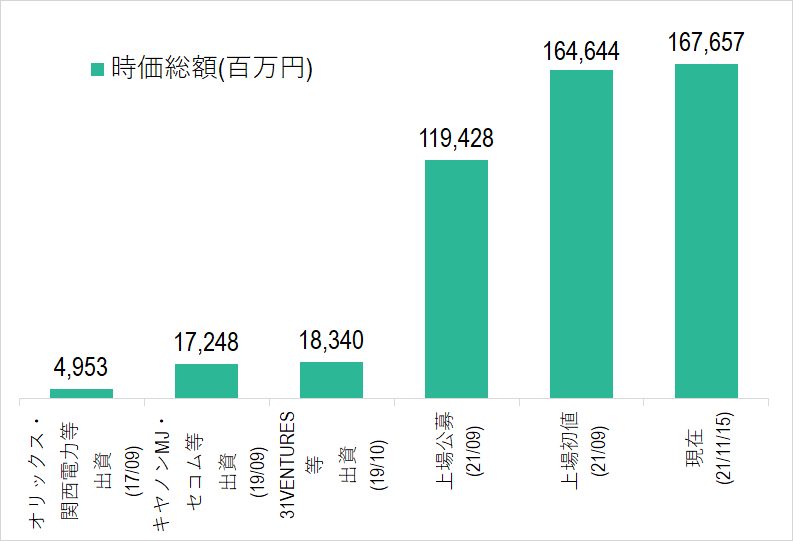

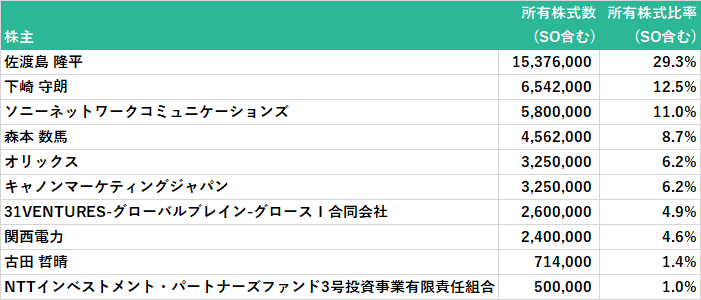

セーフィー社は事業提携先を中心に普通株式を発行: セーフィー社の資本政策は比較的シンプルで、割当先は主にオリックスや関西電力、キヤノンマーケティングジャパンといった提携相手の事業会社やCVC(Corporate Venture Capital、事業会社が組成するベンチャーキャピタル)、発行株式も普通株のみとなっています。

上場前の実質的なラストラウンドは2019年10月で、三井不動産系のCVCである31VENTURES-グローバル・ブレイン-グロースⅠ合同会社らを割当先として2,172百万円の大型調達を実施。その後2年間で急速に事業を拡大させ、上場前の投資家に対して大きなリターンをもたらしました。上場後の株価も順調に推移しています。

出所: セーフィー会社資料より作成(2021/11/15更新)

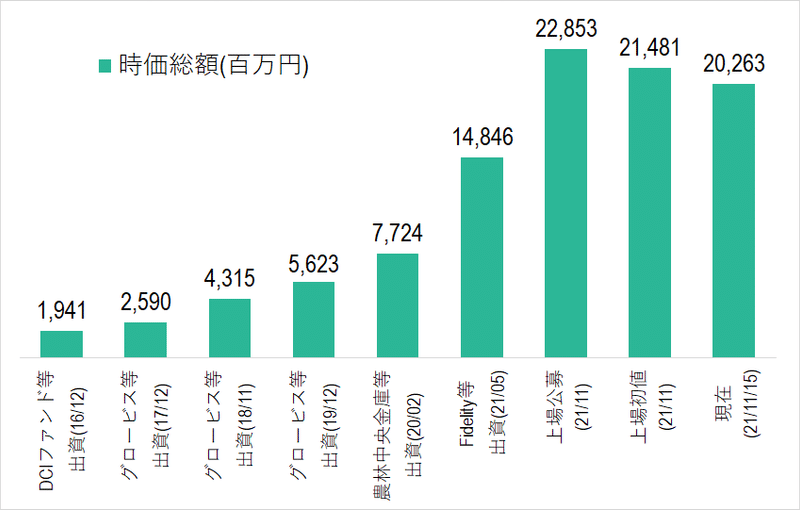

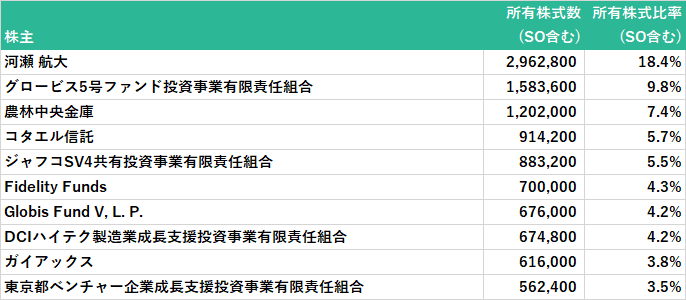

フォトシンス社は金融投資家を中心に優先株式を発行: 一方でフォトシンス社は、新規上場申請のための有価証券報告書(Ⅰの部)で確認できる2016年以降は毎年資金調達を行っています。

事業会社やCVCに加えて行政系のDCIハイテク製造業支援ファンド、独立系のグロービス、純投資目的と見られる農林中央金庫、Fidelityといった多様な金融投資家に対して、A種からE種まで5種類の優先株式を発行しています。

出所: Photosynth会社資料より作成(2021/11/15更新)

提携先や金融投資家が大株主に: 結果として、両社とも新規上場申請のための有価証券報告書(Ⅰの部)に記載の大株主一覧では、事業提携先や金融投資家による高い株式保有比率が窺えます(*1)。特にフォトシンス社では、代表取締役の河瀬氏以外の全大株主が外部投資家となっていました。

出所: セーフィー会社資料より作成

出所: Photosynth会社資料より作成

IPO時のオファリングサイズが大型化: 一般論として、上場後も長期的な経営へのフルコミットが求められる経営陣と比べて、上場前から株主となっている事業会社や金融投資家はIPOを出口戦略と捉える傾向にあります。

実際に両社のオファリングサイズは、セーフィー社が25,174百万円(公募時価総額119,428百万円に対して21.0%)、フォトシンス社が10,890百万円(公募時価総額22,853百万円に対して47.6%)と大型化しており、既存株主からの売出が多くを占めています(セーフィー社15,960百万円、フォトシンス社9,102百万円)。

アンカー投資家を据えてのIPO戦略: 事業規模に比べると大きく見えるオファリングサイズを吸収するため、両社のIPO戦略ではアンカー投資家が明示されており、セーフィー社は海外機関投資家であるTybourne CapitalとJanchor Partnerに親引けを実施(*2)。フォトシンス社も上場株を主な投資対象とする海外大手機関投資家のFidelityがPre-IPOラウンドで参加し大株主となっています。

共同主幹事が株主形成に貢献か: これらの資本政策に対しては、主幹事証券会社による株主形成への投資家アレンジメント等が寄与したものと推察されます。セーフィー社の引受証券会社はSMBC日興証券(シェア67%)、みずほ証券(同23%)ら、フォトシンス社の引受証券会社は大和証券(同85%)、クレディ・スイス証券(同13%)らで、いずれも2社の共同主幹事でした。

オファリングサイズを大きく設計して証券会社との条件交渉を含むIPOプロセスを発行体主導で進めていく潮流は、今後も国内スタートアップ業界で続いていきそうです(*3)。

事業概要: 巨大なリアル市場を見据える

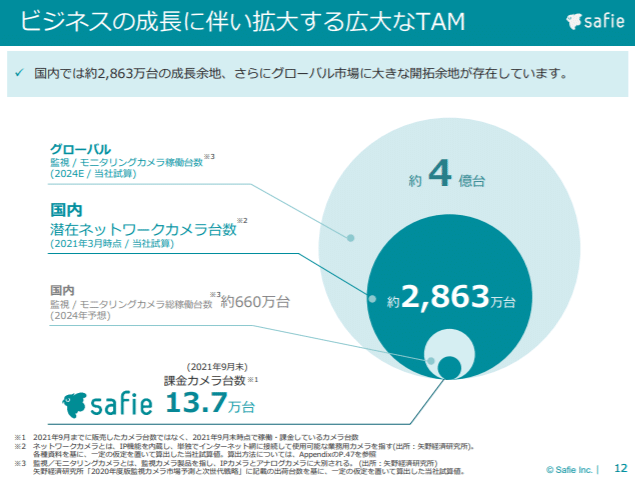

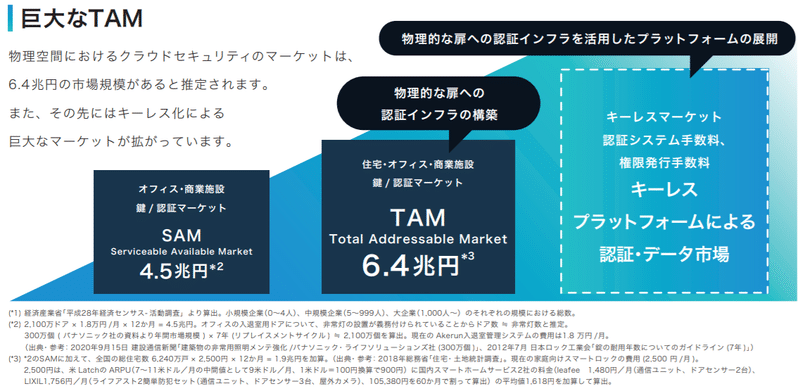

いずれも現状の市場は小規模だが…: セーフィー社は「クラウド録画サービス」、フォトシンス社は「スマートロック(クラウドセキュリティ)」でそれぞれ国内シェア1位を謳っており、両社の売上水準に鑑みれば狭義の「クラウド録画サービス」や「スマートロック」の市場規模は数十億円~数百億円前半と考えられます。

…需要開拓を前提にTAMを整理: 一方で、セーフィー社は駐車場や公共交通機関、飲食店、小売店舗、居住用マンションといったあらゆる拠点に1~10台ずつネットワークカメラが設置される前提で「潜在ネットワークカメラ台数」を試算しており、これを開示資料にてTAMとして紹介しています。

また、フォトシンス社もあらゆるオフィスや商業施設、住宅の扉にスマートロックが設置される前提でSAMやTAMを計算しています。

両社ともに従来型の監視・モニタリングカメラや鍵、及び人力での活動を新たなサービスで置き換え、安全性や利便性を提供しようとしていることに鑑みれば、このようなTAMの捉え方はある程度合理的に思われます。

出所: セーフィー会社資料(2021/11/15更新)

出所: Photosynth会社資料

巨大市場の深掘りに向けた製品開発: ソフトウェアだけでなくリアルな物理空間でのハードウェアも提供する両社では、巨大市場に切り込むための製品開発投資が継続的に行われています。

実際に、2021年1~6月期の研究開発費はセーフィー社91百万円(売上高対比2.4%、売上総利益対比6.2%)、フォトシンス社59百万円(売上高対比8.3%、売上総利益対比9.3%)と、ソフトウェアのみを取り扱う新興テクノロジー企業に対して高めです(*4)。

サブスクリプションモデルのメトリクス比較

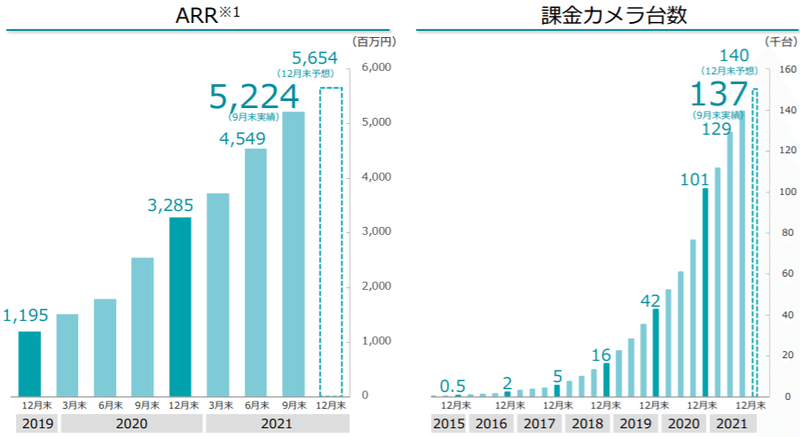

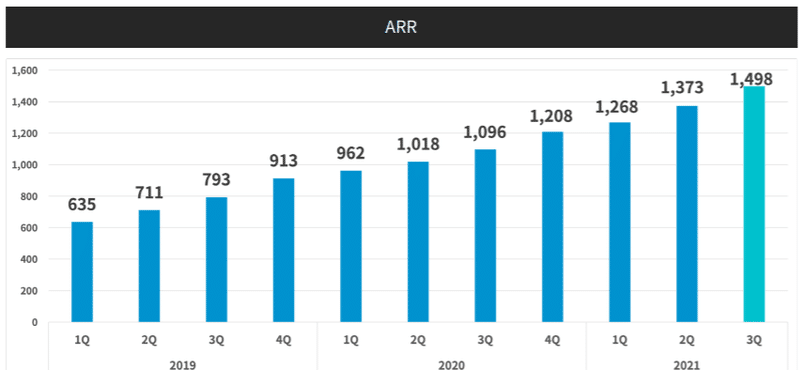

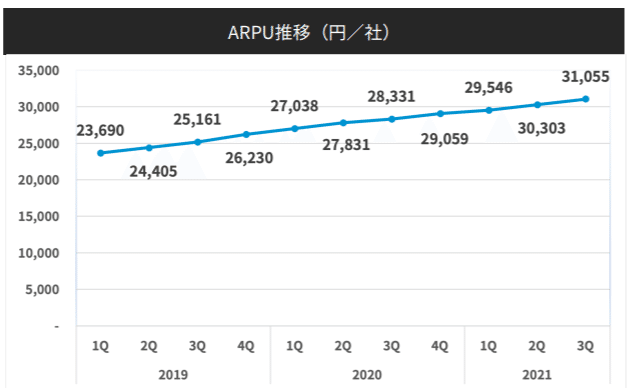

経営指標はARRを重視: 両社ともに課金形態は継続収入が見込めるサブスクリプションモデルとなっており、ARR(Annual Recurring Revenue、繰り返し得られる年次経常収益)を経営指標として重視しています。なお、両社ともにARRは期末MRR(Monthly Recurring Revenue、繰り返し得られる月次経常収益)を12倍して算出しているので、実際の売上高とは乖離が生じています。

出所: セーフィー会社資料(2021/11/15更新)

出所: Photosynth会社資料(2021/11/15更新)

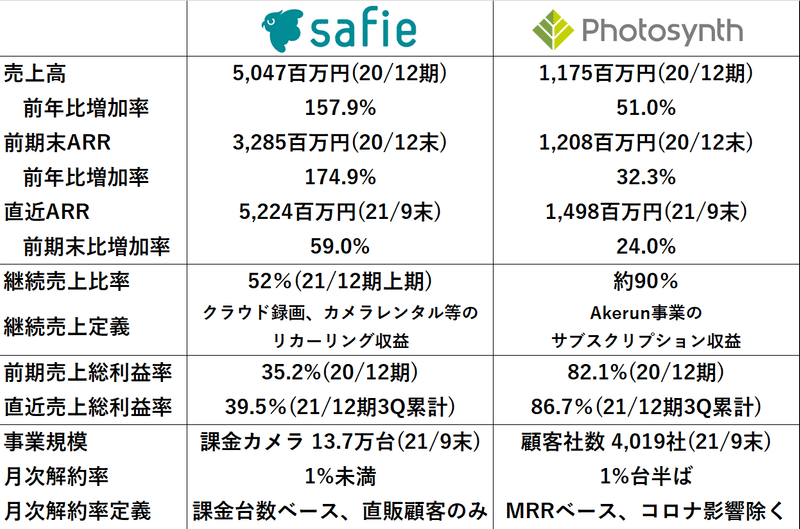

At a Glance: 両社のサブスクリプションモデルに係る指標や定義の比較を以下の表にまとめました。

売上高やARRに関しては2020年12月期に前年比2.5~2.7倍の成長を遂げているセーフィー社の増加率が目を引く一方、継続売上比率(リカーリング収益やサブスクリプション収益の全社売上に占める構成比)や売上総利益率はPhotosynthがいずれも90%程度と著しく高くなっています。

出所: セーフィー会社資料、Photosynth会社資料より作成(2021/11/15更新)

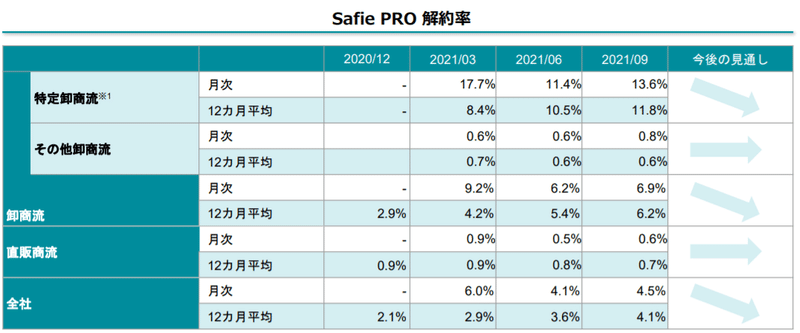

解約率の開示は両社とも注釈付き: サブスクリプションモデルのメトリクスを図るうえで重要な構成要素となる月次解約率について、フォトシンス社では1%台半ば、セーフィー社では1%未満と開示されています。ただし両社とも解約率の定義は一般的に用いられている純粋なGross Revenue Churn Rate(*5)とは異なっており、注意が必要です。

まず、セーフィー社の月次解約率は金額ベースではなく台数ベースでの開示となっています。また、直販に限った数値は0.9%であるものの、販売パートナー経由の解約率は2.9%、全体では2.1%とのことです(セーフィー社の直近解約率については2021/11/15発表の決算説明資料にて詳細な開示があったため後述します)。

一方でフォトシンス社の月次解約率はMRRが基準となっている旨が明記されており、一見するとGross Revenue Churn Rateでの開示に見えます。ただし「コロナ影響を除く」と定義されており、2020年以降の実績ベースでの解約率はより高いことが推察されます。

数値差異の理由は?: 次章では、これらの数値差異がどのような経営戦略や事業構造に起因するのかを見ていくこととします。

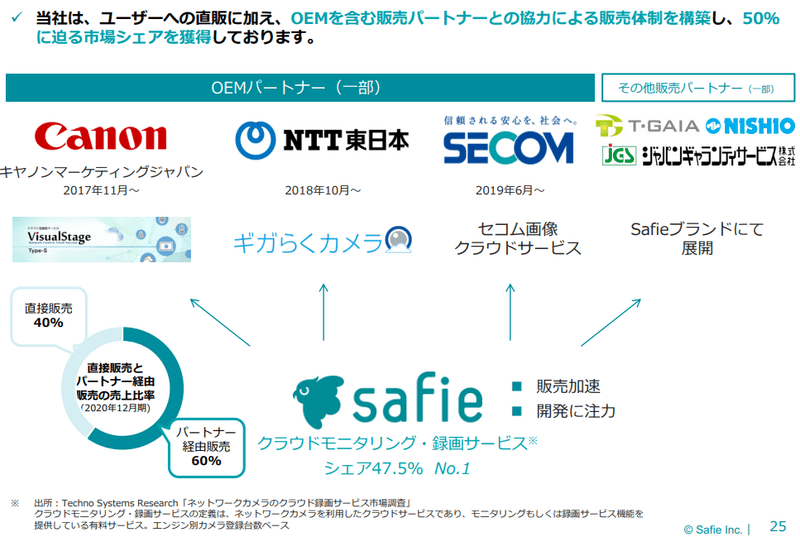

経営戦略・事業構造の相違点(1) 販売チャネル

パートナー戦略で急拡大: セーフィー社の高い売上成長率には、販売代理店(販売パートナー)との協力体制が寄与しています。同社は2017年からキヤノンマーケティングジャパン社、2018年から東日本電信電話社(NTT東日本社)、2019年からセコム社といった、株主(関連会社含む)でもある各社との連携を開始しています。

2020年12月期においては、直接販売をパートナー経由販売が上回っています(下図参照)。個社別で見ても、2021年12月期上期の売上高3,808百万円のうち、NTT東日本社向けが27.4%、オリックス社向けが10.4%を占めており、資本政策と販売戦略を巧みに組み合わせて業績拡大に繋げてきたことが窺えます。

出所: セーフィー会社資料

AI inside社のケース: セーフィー社と同様に代理店販売を活用して売上を急伸させたSaaS企業として、AI inside株式会社を想起する方も多いかと思います。

同社の2021年3月期のリカーリング収益は前年比+437%と驚異的な伸びを示しましたが、売上高の50%近くを占めていた西日本電信電話社(NTT西日本社)経由の契約の大半が解約となり、2022年3月期にはそれまでの急成長から一転して前年比▲21.5%の減収が予想されています(*6)。

SaaSやサブスクリプションモデルにおける代理店販売には、サービスへの顧客との期待値のすり合わせが不十分だったり急拡大した顧客基盤に対してカスタマーサクセスが行き届かなかったりといった課題が生じる可能性があり、セーフィー社が今後どのような舵取りを行うかが注目されます。

(2021/11/15追記)セーフィー社の解約率: 2021年12月期第3四半期決算説明資料において、セーフィー社は2020年12月末に2.1%だった全体解約率が2021年9月末に4.1%まで上昇していることを開示しました。2021年9月29日のIPO以来、進行期の解約率が同社から公に開示されたのはこれが初めてです。

直販は引き続き0.7%と低位なものの、代理店販売(卸商流)が6.2%と高水準になっており、2021年12月末の課金カメラ台数目標も15.0万台から14.0万台へと下方修正されました。

出所: セーフィー会社資料

フォトシンス社は直販経由での顧客獲得が中心: 一方、フォトシンス社が有する4,019社の顧客基盤には、資本提携先である事業会社からの紹介等が一定程度は含まれていそうではあるもの、大半が代理店販売ではなく直販経由での獲得と見られます。

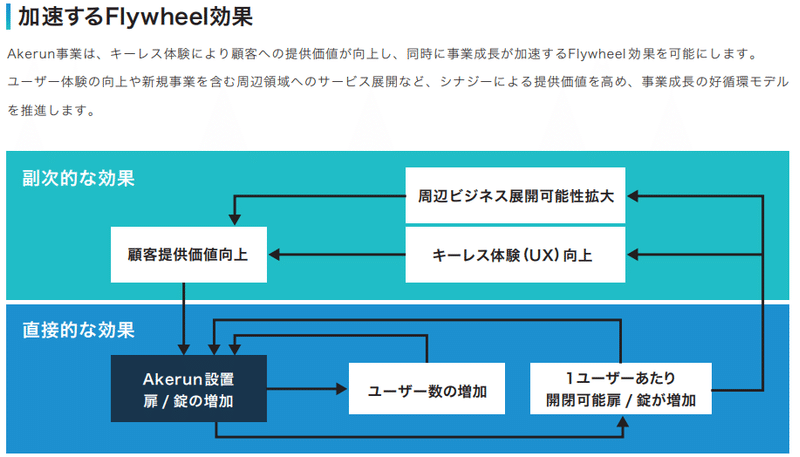

実際に有価証券報告書でも、売上高の10%以上を占めるような依存度の高い顧客はいない旨が開示されています。なお、顧客接点への考え方としてFlywheel効果が紹介されています(*7)。

出所: Photosynth会社資料

経営戦略・事業構造の相違点(2) 顧客単価動向

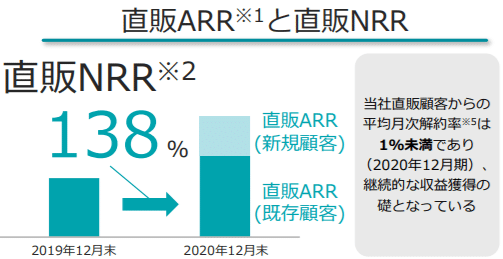

NRR138%: セーフィー社では、既存顧客向けの導入カメラ数の増加や画像解析サービスの追加により1社当たり単価が上昇傾向にあり、2020年12月期における直販顧客のNRR(Net Revenue Retention、売上純継続率)は138%に達しています。

これは、2019年12月末時点でMRRを計上していた直販顧客からの売上が2020年12月末時点には前年比で4割近く増加していたということで、前述のパートナー経由等での新規顧客の獲得影響を除いても大きく収益を拡大できたことを示しています。

138%というNRRは一般的なSaaSやサブスクリプションモデルの企業と比べても非常に高い水準です。その背景や持続性を開示資料から詳細に読み取ることはできませんが、今後も2020年12月期並みかそれに近いNRRを達成できれば、セーフィー社にとって強力な業績ドライバーとなり得ます。

出所: セーフィー会社資料

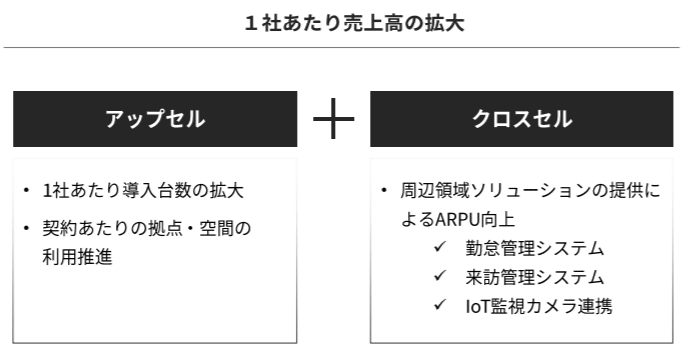

クロスセル施策で顧客単価上昇を狙う: フォトシンス社はNRRを開示していませんが、アップセル施策として顧客への空間利用提案を推進することで、「スマートロック」の「Akerun」を導入可能な複数の扉への設置を追求するとされています。また、クロスセル施策として「Akerun勤怠管理システム」や「Akerun来訪管理システム(ベータ版)」等の開発、提供に取り組んでいることも紹介されています。

出所: Photosynth会社資料

「Akerun」はARR1,498百万円に対して契約社数は4,019社、ARPU(Average Revenue Per User、顧客当たり売上)は31,055円と開示されています。「RECEPTIONIST」(*8)等の受付システムの月額単価は1万円前後が相場と見られ、仮にフォトシンス社が既存顧客向けに「Akerun来訪管理システム」を導入できれば、1社当たりの単価が+30%程度増加する計算となります。

出所: Photosynth会社資料(2021/11/15更新)

経営戦略・事業構造の相違点(3) 原価構造

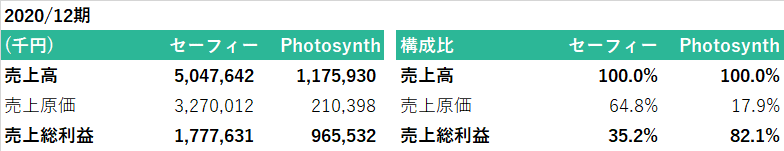

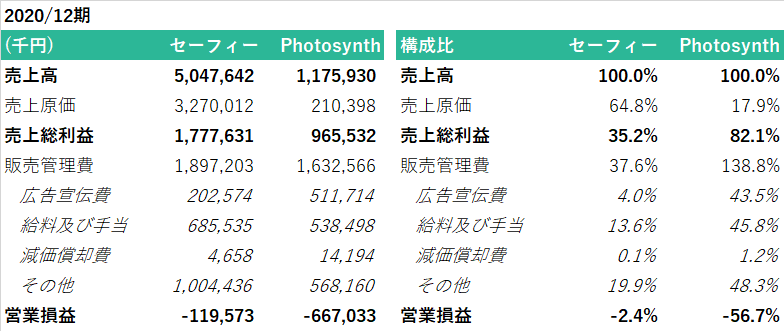

売上総利益率には大きな差: 両社ともにソフトウェアと機器を顧客に提供、販売する点は共通していますが、2020年12月期の売上総利益率はセーフィー社35.2%に対してフォトシンス社82.1%と、前述の通り大きな差があります。

出所: セーフィー会社資料、Photosynth会社資料より作成

原価構造の差分要因: 施錠や開錠のための無線通信が中心のフォトシンス社に対して、大容量の映像データを取得、解析、通信する必要があるセーフィー社の方が機器費用やサーバー費用といった原価負担が重くなっている可能性があります。

実際に、売上原価に計上されている通信費の金額(2020年12月期)はフォトシンス社の11百万円(売上高対比0.9%)に対してセーフィー社では714百万円(同14.2%)となっています。

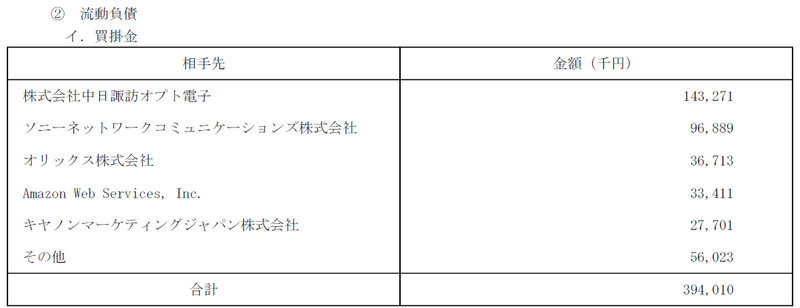

改善余地はあるか: なお、セーフィー社の2020年12月期末買掛金については、ソニーネットワークコミュニケーションズ社、オリックス社、キャノンマーケティングジャパン社の大株主3社が全体の40%超を占めており、機器等の主な仕入先となっていることが推察されます。

大株主との取引において同社に有利な条件への見直し余地があるかは、今後の原価率を見通すうえでポイントの1つとなるかもしれません。

出所: セーフィー会社資料

経営戦略・事業構造の相違点(4) 販売管理費構造

販売管理費比率にも大きな差: 2020年12月期の売上対販売管理費率はセーフィー社37.6%に対してフォトシンス社138.8%と、原価構造とは収益性が逆転しています。結果として、営業損失の売上高対比や絶対金額もフォトシンス社の方が大きくなっています。

出所: セーフィー会社資料、Photosynth会社資料より作成

目立つ広告宣伝費: セーフィー社と比較してフォトシンス社の販売管理費で特に目立つのが広告宣伝費で、2020年12月期の拠出額は511百万円と売上高の43.5%に達しています。2021年12月期上期の広告宣伝費は197百万円で売上高に対して27.6%と、2020年12月期に対して比率は低下していますが依然として高水準です。

長期的な経済合理性: フォトシンス社のARRは2020年12月末時点の1,208百万円から2021年6月末時点で1,373百万円と+165百万円増加。1%台半ばの月次解約率を保てるのであれば顧客当たりの平均的な契約期間は5~6年と推察され、同社の高い売上総利益率に鑑みるとARRの増加額以上の広告宣伝費も長期的には十分な経済合理性があると考えられます。

一方で今後の競争環境次第では、新規顧客獲得のための費用が更に増加したり、既存顧客からの継続収益が想定以下となる可能性もあり、広告宣伝費の節減や顧客単価の上昇によるユニットエコノミクスの改善余地が中長期的な収益性を左右しそうです。

経営戦略・事業構造の相違点(5) 競合環境

「クラウド録画サービス」の競合は限定的か: セーフィー社が手掛ける「クラウド録画サービス」関連事業において大型資金調達を公表しているようなスタートアップ、ベンチャー企業は見当たらず、同社の当面の主たる競合は従来型の防犯カメラや監視カメラと考えることができそうです。

ビットキー社の存在: 一方のフォトシンス社においては、同じく「スマートロック」事業を営む株式会社ビットキーが直接的な競合と考えられます。

ビットキー社は2019年12月にシリーズAラウンドで39億円、2021年6月にプレシリーズBラウンドで32億円を調達しており、累計資金調達額は90億円超。これはフォトシンス社のIPO直前時点での累計資金調達額である約70億円を上回っています。

また、ビットキー社の時価総額は575億円と報じられており、フォトシンス社の2倍以上です。

広告宣伝活動や大手企業とのアライアンスを含む営業活動がARR拡大の鍵となる事業構造に鑑みれば、巨額の投資余力を有する競合の存在は脅威になり得ると見られ、フォトシンス社のサブスクリプションモデルの各指標にどのような影響が生じるかが注目されます。

Key Questions - 週末だけでは分からなかったこと

最後に、もし私がアナリストや上場株投資家だったらIR面談でぜひセーフィー社、フォトシンス社に聞いてみたいこと、つまり週末企業分析だけでは調査や仮設立案・検証ができなかったことを5つのKey Questionsとしてまとめます。

1.(両社共通)広義のTAMではなく、狭義の「クラウド録画サービス」や「スマートロック」市場の中期的な成長率見込みは?また、どのような外部環境の変化が生じれば市場成長率は加速/減速するか?

2.(両社共通)特殊要因を控除せずに算出される今後のユニットエコノミクスは?つまり、顧客当たり売上・粗利と期待契約期間、及び1顧客当たりの想定獲得コストは?

3.(両社共通)今後の黒字化及び利益率の拡大の目途と蓋然性は?また、それらはスケールの拡大による限界利益の増加とユニットエコノミクスの改善、どちらによってもたらされる可能性が高いか?

4.(セーフィー社)事業規模の更なる拡大やサプライヤーの変更によって、売上原価率を改善させる余地はあるか?株主との取引等、戦略的な提携関係が逆に原価低減の制約となることはあり得るか?

5.(フォトシンス社)ビットキー社という直接的な競合の存在による事業への影響は?「スマートロック」の認知向上といったメリットや新規顧客獲得コスト、既存顧客維持コストの増加といったデメリットをどのように捉えているか?

注記と参考

*1: 上場当日に、セーフィー社からはソニーネットワークコミュニケーションズ社の持株比率が12.64%→9.44%、フォトシンス社からは河瀬氏の持株比率が18.19%→9.01%、グロービス5号ファンド投資事業有限責任組合の持株比率が10.89%→1.03%に低下した旨が開示されています。なお、河瀬氏の持株比率低下はオーバーアロットメントによる売出しのための証券会社への一時的な株式貸出しが主因です。

*2: 親引けを含むセーフィー社の資本政策については、IPOを主導したCFOの古田さんご自身が以下の記事やnoteで解説されています。

*3: 日本のIPOプロセスの現状や課題については拙稿もご覧ください。

*4: 第2回「週末企業分析」でも取り上げた通り、上場"Prop Tech"(Property Technology、不動産テック)企業の研究開発費は売上高に対して0.0%~1.0%でした。

*5: SaaSのKPIの定義やイメージについては以下のnoteが参考になります。

*6: AI inside社の売上減少については以下の記事で詳細にまとめられています。

*7: Flywheel効果については以下のnoteが参考になります。

*8: 「RECEPTIONIST」の商品概要等については以下の記事が参考になります。

ディスクレイマー

本noteでは筆者独自の見解を述べることがありますが、証券やその他の金融商品の売買や引受けを勧誘する目的ではなく、証券その他の金融商品に関する助言や推奨を構成したりするものではありません。また、個別企業の業績予想や株価予想、投資推奨を提供する予定はありません。

分析は広く入手可能な開示資料のみにもとづいて行われており、対象会社との直接的な対話は基本的に実施していません。このため及びこれらの理由に関わらず、本noteでの見解や情報について、完全性や正確性、信頼性を保証するものではありません。

この記事が気に入ったらサポートをしてみませんか?