途上国の債務危機とペトロダラー体制

南アジアの債務危機

スリランカがデフォルトに陥ったという報道が2022年にあった。デフォルトは債務不履行、つまり借金の返済ができなくなったことを意味する。スリランカの場合、海外からの借金が返せなくなったのだ。

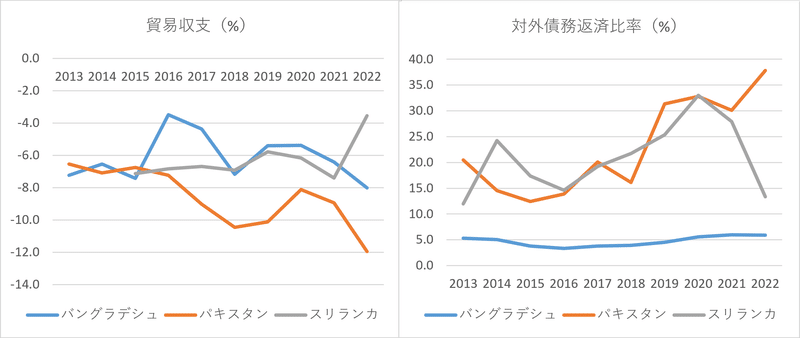

スリランカだけでなくパキスタン、バングラデシュといった南アジアの国々が対外債務の返済に苦しんでいる。これらの国々は慢性的に貿易収支が赤字であった。下図(左)にあるように貿易赤字(対GDP比)はここ10年ずっと続いていた。

外貨建ての対外債務を返済するためには輸出によって外貨を稼がなくてはならない。貿易収支が赤字であるということは、輸出によって流入する外貨よりも輸入によって流出する外貨が多いことを意味する。

対外債務の返済負担がのしかかっている状態であったところに、経済ショックが南アジアを襲った。新型コロナの拡大によって観光収入、海外送金受け取りが減ってしまった。パキスタンでは2022年6月の洪水が未曾有の被害をもたらした。急激な通貨安によって返済負担がさらに重いものとなった。バングラデシュはシアのウクライナ侵攻を契機としたエネルギー価格高騰の影響によって貿易収支が悪化した。

外貨獲得が難しくなるだけでなく資源価格の高騰は外貨流出を拡大させた。公的外貨準備は危険水域にまで落ち込んだ。IMFが算出する適正な外貨準備の水準と比較すると、2022年時点でスリランカは12.3%、パキスタンは32%しか外貨準備を保有していない。

ドル流動性の供給

現在、世界はドルを基軸通貨とする国際通貨体制にある。原油を始めとする資源の売買はドルによって決済することが慣習となっているため「ペトロダラー体制」とも呼ばれる。資源取引にドルが用いられることはドルの国際通貨としての決済手段機能を支えてきた。また、産油国に流入したドルが米国の資本市場へ還流することによって国際通貨としての価値貯蔵機能も支えている。

途上国による輸入でもドル決済が求められる。外貨獲得能力が低いにもかかわらず輸入を続けるには海外からドルを借りる必要に迫られる。こうした対外債務が累積したにもかかわらず輸出が上向かなければ、債務返済のためにドル流動性を何とか手当てしなくてはいけない。IMFに駆け込むことになる。

南アジア諸国はIMFに対して融資を申請した。スリランカは2023年3月に約30億ドルの融資が認められた。パキスタンは2023年7月に30億ドル、バングラデシュは2023年1月にIMFと計47億ドルで合意した。今般の融資はIMFの融資制度の中でも拡大信用供与措置と言う。国際収支上の問題が長期化している国々を中期的に支援するもので、長期的な構造改革が求められる。

ペトロダラー体制の浸食

資源・エネルギーの貿易においてペトロダラー体制を脱することにより、ドル流動性が逼迫する状況が和らぐ可能性がありうる。ドル以外の通貨で決済する選択肢を用意するという話である。実際、パキスタンがロシア産原油を人民元で決済したことやインドがロシア産原油をルピー決済したことが報じられた。

また、ドル流動性の支援をIMFに頼るしかない状況も変わりうる。BRICS諸国により設立されたBRICS開発銀行は参加国を増やしており、2021年にバングラデシュが参加し、2024年にサウジアラビアがメンバーになる

BRICS銀行の緊急時外貨準備金基金が人民元で運営されることも考えられる。中国がサウジアラビアから原油を輸入し人民元で支払いをする。サウジアラビアが受け取った人民元を使ってファンドを立ち上げ、人民元を融資するという仕組みだ。

グローバルサウスが経済安全保障を目的としてペトロユアン(石油人民元)を受け入れるならば、ペトロダラー体制が徐々に侵食される展望もありうる。

終

参考文献

経済産業省(2023)「新興国・途上国で高まる債務リスク」、『通商白書2023』、第1章第4節

この記事が気に入ったらサポートをしてみませんか?