乖離検知 - 資産運用サービス ラップとシステム ④

初めに

ラップに関する3回目の投稿(前回)ではポートフォリオ管理について記載しました。今回はポートフォリオの乖離検知について記載したいと思います。ポートフォリオの乖離検知ですから、ポートフォリオ管理の一部と理解してください。

乖離って何?

角川国語辞典(たまたま我が家にあったのがこの辞書)には、

たがいにそむきはなれること。離反。

と書いてあります。

それでは、たがいにはなれているものとは何と何でしょうか?前回の記事で、モデルポートフォリオについて説明しました。下記に引用します。

ラップでは、長期的な資産形成を目的とするのが一般的であり、また、リスク分散の観点から、異なるタイプの複数の金融資産(商品)をどれぐらいずつ保有するべきか(モデルポートフォリオなどと呼びます)と考えます。そして、そのモデルポートフォリオの構成が投資運用業者としての腕の見せ所となります。

たがいにそむきはなれるものの一つはモデルポートフォリオです。それでは、もう一つは何でしょうか?「異なるタイプの複数の金融資産(商品)をどれぐらいずつ保有するべきか」がモデルポートフォリオでした。その反対の「現実に複数の金融資産(商品)をどれぐらいずつ保有しているか」がその答えです。我々の場合は、この現実に保有しているものを実測ポートフォリオ(呼び方はいろいろあります)と呼んでいます。ですので、モデルポートフォリオと実測ポートフォリオが離れている場合に、乖離していると言います。

乖離していると分かってどうするの?

実測ポートフォリオがモデルポートフォリオと乖離していたら、モデルポートフォリオ(理想の配分)に近づけて運用を継続するというのが一般的な考えです。そのため、乖離していないかどうかを監視して、乖離している場合、モデルポートフォリオに近づける行為を実施します。この行為はリバランスと呼ばれているものです。次回以降に紹介したいと思います。

乖離しているとは?

モデルポートフォリオと実測ポートフォリオの「何を」、「どのように」比べて乖離していると判断するのかという疑問が頭に浮かんでいる人も多いと思います。謎解きは徐々に進めていきます。

何を比べて乖離と判断?

ラップにおいては構成比を比べるのが一般的です。私の知る限り他のものを比べているケースはありません。前回の投稿では、下記のような説明をしました。

ラップでは、資産クラスと銘柄という2種類の粒度でポートフォリオの構成を考えるのが一般的です。

このように2種類の粒度で考えますので、構成比の説明をする上で両方をまとめて構成要素と呼ぶことにします。

構成比

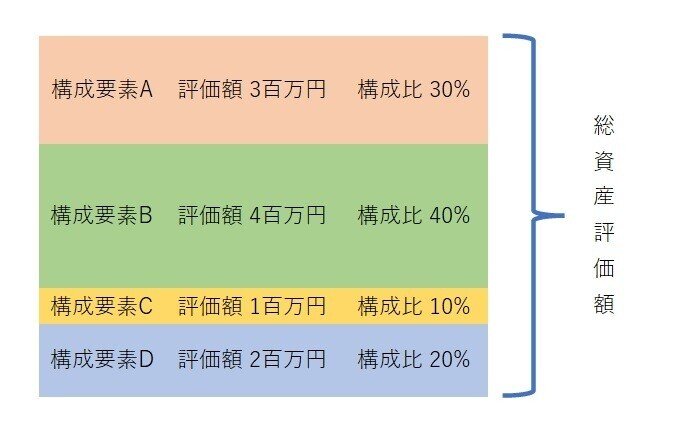

構成要素毎の構成比は下記の式で算出されます。

構成比(%) = 構成要素の評価額 ÷ 総資産評価額 総資産評価額は、全構成要素の評価額の合計です。構成要素の評価額は、銘柄単位の場合は、保有数量に時価単価を掛けたものになります。資産クラスの場合は、属す銘柄の評価額と組み入れ比率を掛けたものを、属す銘柄分合計したものです。

総資産評価額、構成要素の評価額、構成比の関係を図式化すると下記のようになります。分りやすいように、構成要素毎の評価額を百万円単位にしていますが、現実的には、端数のある数字となるのが一般的です。

簡単に言うと、ポートフォリオ全体の価値に対して、その構成要素の価値がどれぐらいしめるかということです。

どのように比べて乖離と判断?

構成要素の構成比で乖離判断するのはご理解いただけたと思います。モデルポートフォリオの構成要素の、モデルポートフォリオ上の構成比と実測ポートフォリオ上の構成比を比較することによって判断します。

それでは、構成比にどれほど開きがあれば乖離していると判断するのかは、概ね2種類の方式が存在します。

1) 乖離率上限と乖離率下限で判断

2) 構成比上限と構成比下限で判断1)は、下記の不等式が成り立っている場合は乖離していない状態で、逆に成り立たなくなった場合、乖離していると判断する方式です。実測ポートフォリオ上の構成比とモデルポートフォリオ上の構成比の乖離率が一定の範囲内に収まっているかで判断する方式です。

乖離率下限 <= 乖離率 <= 乖離率上限

乖離率 = (実測P上の構成比 - モデルP上の構成比) ÷ モデルP上の構成比 × 100

P: ポートフォリオ2)は、下記の不等式が成り立っている場合は乖離していない状態で、逆に成り立たなくなった場合、乖離していると判断する方式です。実測ポートフォリオ上の構成比が一定の構成比の範囲外になれば乖離していると判断する方式です。

構成比下限 <= 実測ポートフォリオ上の構成比 <= 構成比上限乖離率で管理(前者)する方がメジャーな方式かと思いますが、後者でも前者と同等のことが可能(モデルポートフォリオ上の構成比に乖離率上限下限を掛け合わせ構成比上限下限を算出可能)なため、我々は後者の構成比上限下限をお勧めしています。システム開発コストは後者の方が低く抑えられます。黒の中を比較してください、後者は不等式だけで計算式がないですよね。

構成要素の粒度は?

銘柄単位、資産クラス単位を合わせて構成要素と呼ぶことにしますと書きました。実際は、構成要素として下記のようなパターンがあります。

1) 資産クラス単位

2) 銘柄単位

3) 資産クラス単位、銘柄単位両方 現在、標準的なのは1)だと思います。また、ファンドラップにおいては、一つの資産クラスに一つの投資信託しか組み入れないパターンもありますので、この場合は実質的には、2)でもあると言えます。

個人的には、3)があるべき姿ではないかと思います。

最後に

今回はポートフォリオの乖離とその判断について詳しく書きましたが、そもそもポートフォリオの乖離を判断して何するのかという話はしませんでした。一般的には、リバランスという行為を行います。次回は、リバランスについて書いてみようと思います。気が変わるかもしれませんが。。。

関連ノート

資産運用サービス ラップとシステム①

残高管理 - 資産運用サービス ラップとシステム ②

ポートフォリオ管理 - 資産運用サービス ラップとシステム ③

乖離検知 - 資産運用サービス ラップとシステム ④ (本記事)

リバランス - 資産運用サービス ラップとシステム ⑤

報酬(概要) - 資産運用サービス ラップとシステム ⑥

残高報酬- 資産運用サービス ラップとシステム ⑦

成功報酬- 資産運用サービス ラップとシステム ⑧

適宜関連ノートは追加していきます。

この記事が気に入ったらサポートをしてみませんか?