tac流RCIトレード術【まとめ】

ご覧いただきありがとうございます。

本noteは例のごとく無料で閲覧可能です。個人的アウトプットを兼ねて投稿していますので、特に購入の必要はありません。有料パートはなにもありません。何もないです。

ためになった!勉強になった!って人は、ぜひぜひアフィリンクを踏んでいただくか、amazon欲しい物リストから貢いでください。

https://www.amazon.jp/hz/wishlist/ls/1PBS0WR4QTROQ?ref_=wl_share

ちなみにインジケーター自体はTradingViewにて、XMアフィリンクを条件に配布します。詳しくは、最後に登録方法・確認方法を記載してますので、そちらを確認してください。とはいえ、特殊な計算を用いたゴリゴリオーバーフィッティングなインジケーターではないので、TradingViewに公開されているインジケーターでも十分代用可能です。

といっても、インジケーター自体は重要ではなく、むしろ無料の本文のほうが重要なのでおまけ程度です。それでは、本編どうぞ!

1.はじめに

おはようございます。こんにちは。こんばんは。兼業トレーダーのtac(@fx_tac_)です。

お前だれだよという言葉が聞こえてきますね、そのとおり。トレーダー界隈で全くといって無名の私ですので、かんたんに自己紹介を。

私は普段都内某所にてサラリーマンをしています。コンサルマンになりました。 本業の傍ら、為替・仮想通貨・その他金融商品のトレードを行い、トレード手法のレクチャーや、金ちゃん(@kimchan_btc)主催のサロンの講師などもやらせてもらっています。

投資スタイルとしては、TradingViewのアラート機能を駆使した、アラートトレードをメインとしたデイ~スイングスタイルです。兼業でいかに効率よくエントリーするかを追求したスタイルですので、アラート確認後2-3分でエントリーを決めています。ですので、オンラインサロンでもめっちゃ暇そうにしてます。かまちょです。みんなありがとう。

ビットコインが冬の時代は、いろんなサロンやら高額noteがはびこるタイミングです。このnoteは完全無料で全部読めるので、ぜひ一度目を通してもらえると嬉しいです。悪徳高額noteなんかよりも全然中身はあると思います。

免責事項は下記の通り。

・本noteの手法に基づく損失等について、一切の責任を負いません

・ミスでもなんでも返金等には一切応じません

・購入後のサポートは金ちゃん(@kimchan_btc)サロンのサロン生に限ります

・苦情や文句には一切対応しません

2-1.戦略の考え方(資金管理)

戦略の中で一番重要なのが、資金管理です。一発目でそれ?ってなるかもしれませんが、まずは理屈で勝てる状態を準備するということが大事です。では理屈上勝てる資金管理とはなにか。具体的に説明していきます。大きく2つ、リスク管理とリスクリワード管理です。

まずはリスク管理について。

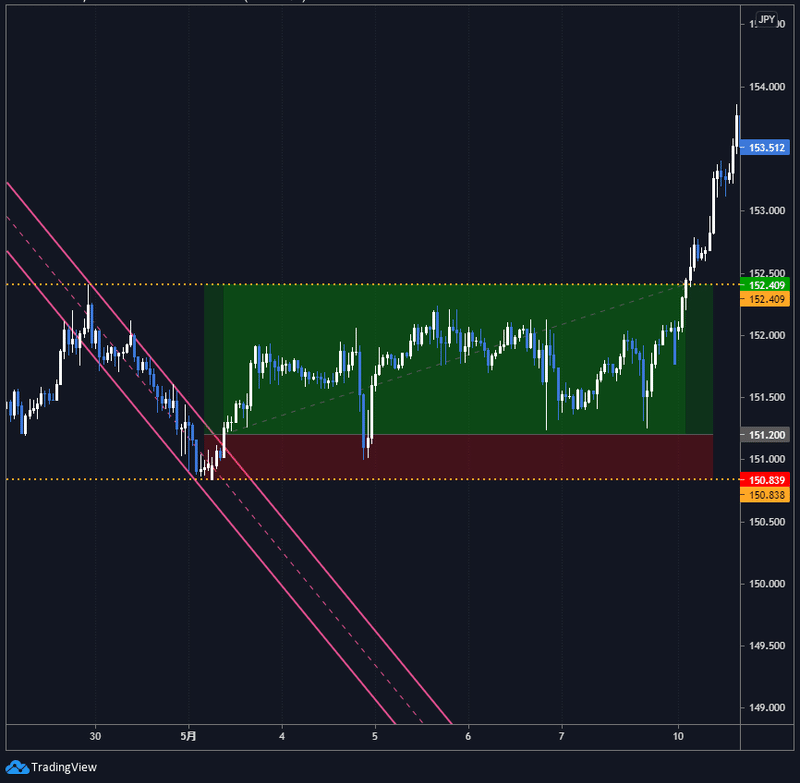

例えば、チャネルブレイクを確認して151.200でロングポジションを持った場合。損切りは下の水平線の位置とします。証拠金は100万円として、許容するリスクは2%、1lotあたり1万通貨と設定します。

この場合、損切り位置まで36pipです。許容リスクに対する適正なロットは、

(証拠金×2%)÷(損切りpip×1pipあたりの価格)

で算出されるので、この場合は約5lotでエントリーするのが妥当です。

適正ロットとは、レバレッジの高さやボラティリティの大きさによってロット数を変えるのでは無く、自分が設定した許容リスクと損切り幅から、計算で求めるものです。

この適正ロットでトレードするには、ストップロス(損切り)が必須です。

エントリーする際にストップロスを置くことは、私の手法的には必須項目です。最重要項目と言っても過言ではありません。資金に対して2%しか減らないので、まず退場のリスクは激減します。

次にリスクリワード管理です。簡単にいうと、自分の勝率から期待値が0以上になるようなリスクリワードを取れるポジションを持つということです。

期待値=勝率×リスクリワード比-負け率

仮に、勝率25%の手法を使っていた場合、期待値0となるには25%×リスクリワード比-(100%-25%)=0→リスクリワード比=3が必要となることがわかります。つまり、自分の手法の勝率が25%の場合、リスクリワード比が3以上見込めるポジションをもつようにすれば、期待値がプラスになるということです。

逆に、それ以下のリスクリワードしか確保できない場合は、エントリーすればするだけ損するという理屈となります。やってしまってる人、いませんか?

さて、簡単にまとめます。

・ストップロスを必ず設定し、適正ロットを計算してからエントリーする。

・期待値がプラスになるようなポジションを構築する。

とりあえずこれだけ準備して、初めて理屈で勝てる状態です。むしろこれを行わず、理屈でそもそも負ける状態でトレードしても、勝ち続けられるわけがありません。断言します。

2-2.戦略の考え方(環境認識)

戦略の根幹とも言えるのが環境認識です。環境認識さえしっかりしていれば、エントリーは適当でも大体勝てます。ようするに、トレンドフォローこそ基本にして奥義です。統計的にも歴史的にも明確ですね。でもなぜか皆逆張り天底あてゲームにハマってしまう。絶対にやめましょう。

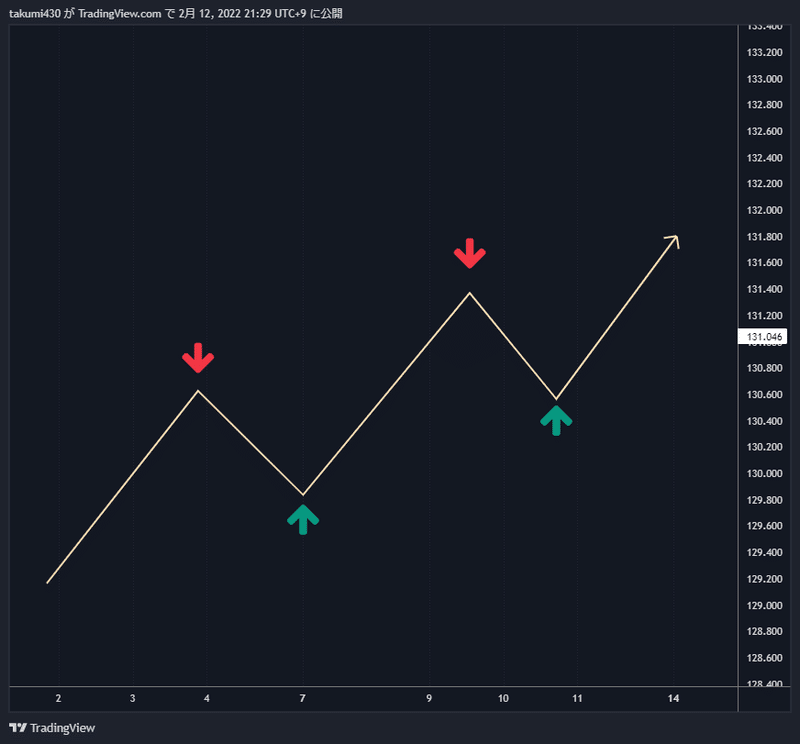

環境認識として上昇トレンドと判断できる場面で、上記のようなチャートの場合ロングとショートどちらが簡単だと思いますか?

■ショートの場合

仮に天井でショートできたとしても、底で利確できなければそのうち損切りする羽目に。

■ロングの場合

仮に底でロングできなくとも、そのうち含み益に。

確かに上でも下でもどんぴしゃで当てられれば、どんどん資産は増えていきます。でもそれがいかに難易度が高いか、ある程度トレードをしたことがある人にはわかると思います。皆さん、トレンドフォローです。難易度が絶対的に違います。

ちなみに環境認識の方法はぶっちゃけなんでもOKです。重要なのは、自分が乗る波をしっかりと決めることです。自分が決めた波が上をむいてるか・下を向いてるか、これが環境認識です。

2-3.戦略の考え方(エントリー)

エントリーの方法について。

自分が決めた波に乗れば良いので、その波が上昇のとき押し目ロング・下降のとき戻り目ショートが基本です。

エントリー前にすることは、環境認識を確認→資金管理方法に基づくポジションをもつかどうかの検討です。環境認識自体は、朝の通勤時にでも確認すればOKなので、次は損切りを設定してあげればOKですね。

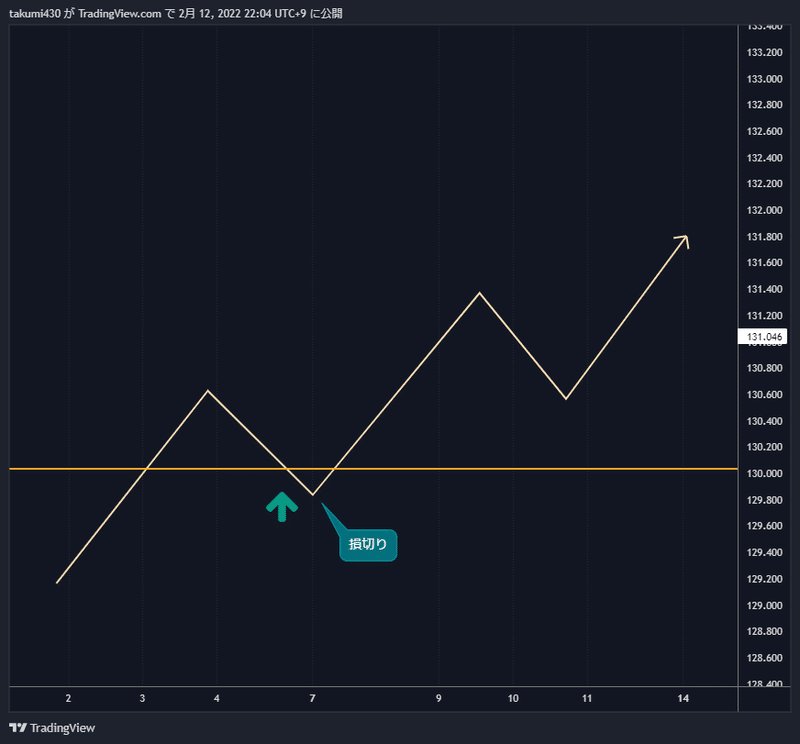

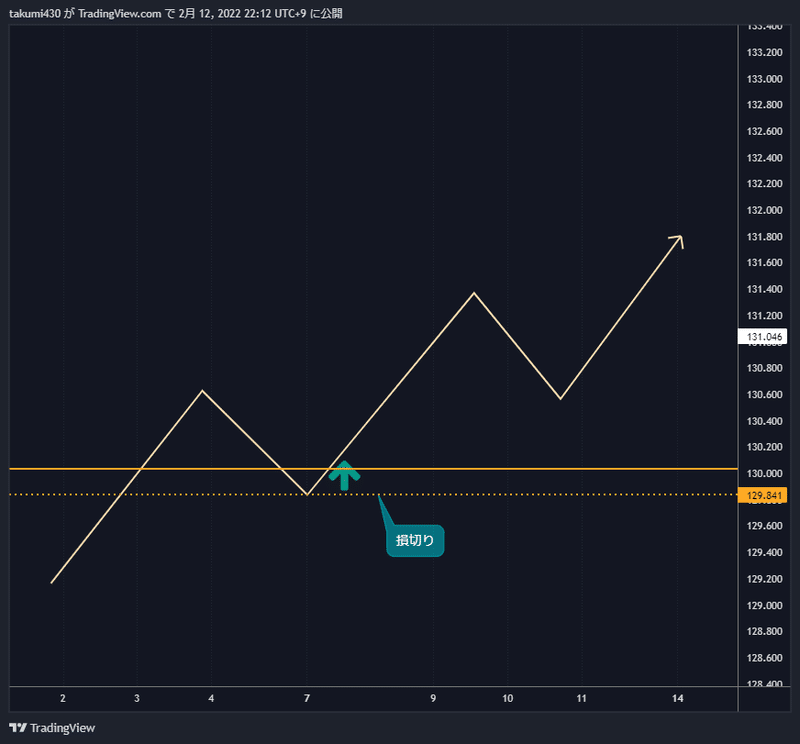

ここで重要になってくるのが、反発を確認してからエントリーするということです。

環境認識が上昇で、かつすごい効いてそうな水平線があるとします。ここで↑の位置でロングすると水平線を割ったところで、想定できない位置での損切りをするはめに。そして損切りした途端想定通りのうごきしたーーーーっていう初心者あるあるな動きですね。

実際にするべきは反発を確認してからエントリーし、その直近安値を損切りとすることです。

こうすることで、しっかりと損切りラインを決めることができますね。

当然ド底でエントリーできたら気持ちいいですしドヤれますが、なんとなくの損切りで納得できますか?それで資金管理できますか?という話です。

損切りラインを決めるためにも、反発を確認してからエントリーすることを心がけてください。確認方法は各々ですが、それを否定したら損切りというルールを厳格化することで、明確な損切りラインが見えます。

冒頭でリスクを管理するために損切りラインが必須と述べましたが、ここにつながってきます。損切りが見えないエントリーはすべきではありません。

2-4.戦略の考え方(まとめ)

以上をもって、戦略に関する考え方を一通り解説しました。もうこれがほぼすべてと言っても過言ではないです。私はRCIを主に使っていますが、それは単純に好みだし、それがmacdでもパラボリックSARでも何でもOKです。自分が判断するものを深く掘り下げて身につけることが重要です。そして何より、ここで述べた戦略の考え方が重要です。簡単にまとめます。

・リスク管理、リスクリワード管理を徹底。

・損切り注文を必ず決めて、適正ロットを算出する。

・環境認識の方法を確立させて、決めた目線と同じ方向以外のエントリーをしない。トレンドフォローこそ基礎にして奥義。

・エントリーは反発を確認してから。反発すると思う!での見切り発車は退場への片道切符。

これらを満たした上で、ようやく理屈上勝てる状態になると思います。理屈上ですら勝てないトレードの方法では、実際にトレードをしても勝てません。巷に溢れている手法noteをいくら買い漁っても勝てないのは、これが原因です。

勝ててない方は損切りを軽く見ますし、損切りは悪だと考えています。ですが、適切に損切りすることはめちゃくちゃ重要です。上手に損切りすることがスタートラインです。わたしも損切りめっちゃ得意です。損切りめちゃするので。ちょこちょこ勝って大きく負けるコツコツドカンはナンセンス。逆です。ドカンコツコツ。

手前味噌ですが、本当に大切な考え方です。負けてる人のほとんどがこれができていません。騙されたと思って実行してみてください。結構すぐに効果が出てくると思います。効果が出たらnote購入してください。

3.tac流RCIトレード術

前述の考え方をベースに、次に私がチャートで何を見ているかを解説していきます。

RCI・移動平均線・ボラティリティの3つについて解説したあと、具体的なトレードの手順に至るまで記載していきます。

3-1-a.RCIの使い方

RCI(順位相関指数)の通常の使い方はGoogle先生に聞いてください。おそらく、80超えたら買われすぎ・-80超えたら売られすぎというオシレーター系のインジケーターとしての紹介が多いかと思います。

短期・中期・長期のRCIがそれぞれ±80を超えた時、逆張りエントリーのチャンス…というのが基本的によく言われるRCIの使われ方でしょう。

結論から言って、こういう使い方はナンセンスです。

本当に、RCIを分かってない人の使い方です。短期・中期・長期のRCIがそれぞれ±80を超える時を、三重天井・三重底といいますが、これを狙ってエントリーをしては焼かれて損切り。損切りしたと思いきや底からどんどん伸びる… そんな天底当てゲームをしてたら、即刻退場です。生き残れません。

3-1-b.オシレーター系?トレンド系?正しい設定値?

RCIは、オシレーター系・トレンド系の双方の特徴を持つ。と言われてますが、理由を理解している人はどれだけいるでしょうか。

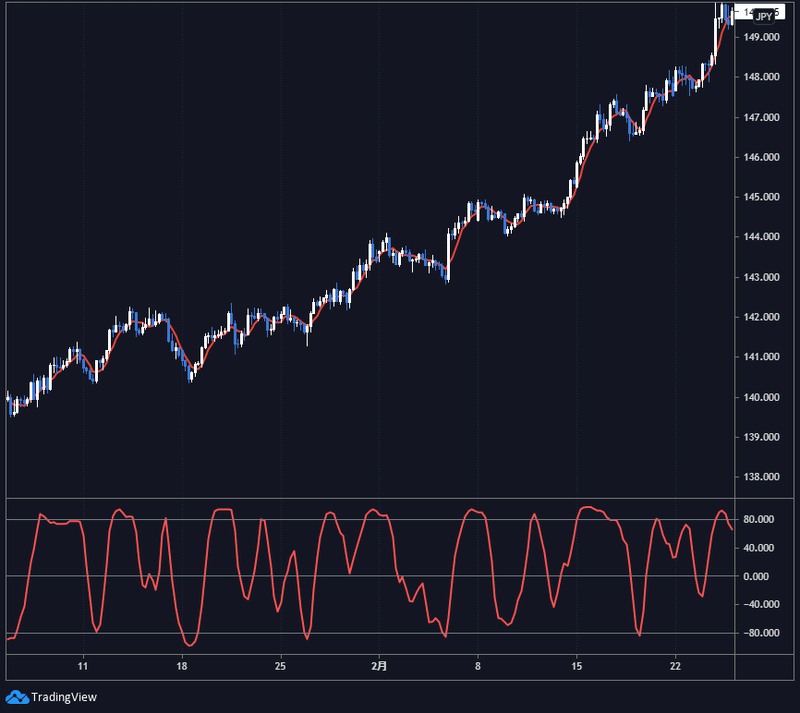

まずはこちらのチャート。

RCIを1本表示させています。合わせて表示させているMAと対応しているのがわかります。

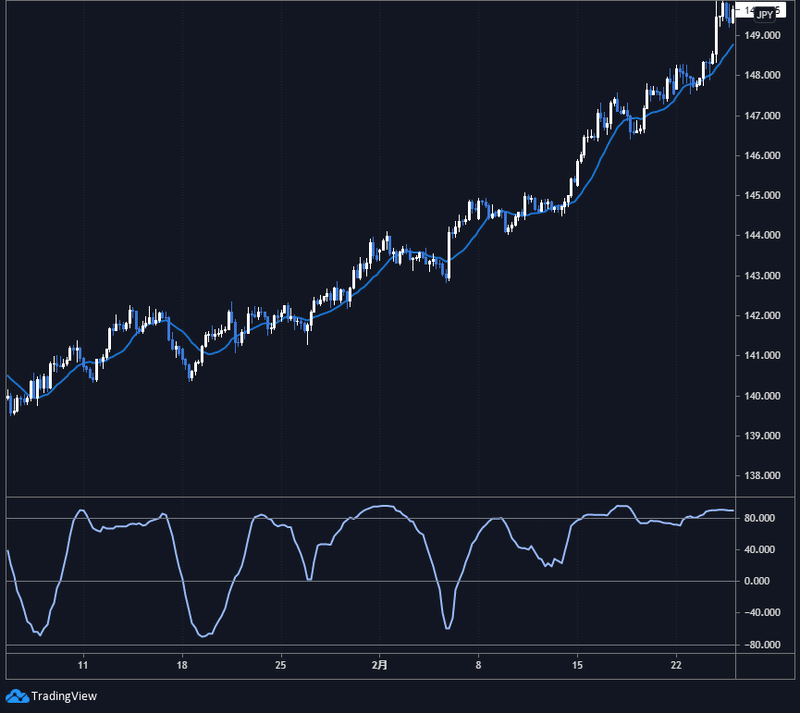

次にこちら。

同様にRCIを1本表示させています。合わせて表示させているMAと対応しているのがわかります。

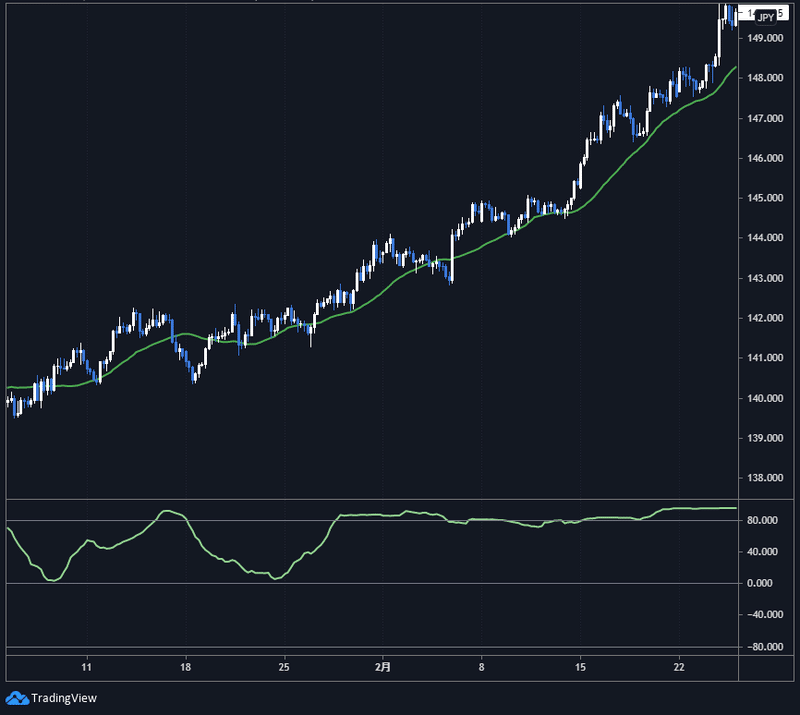

最後にこちら。

以下略

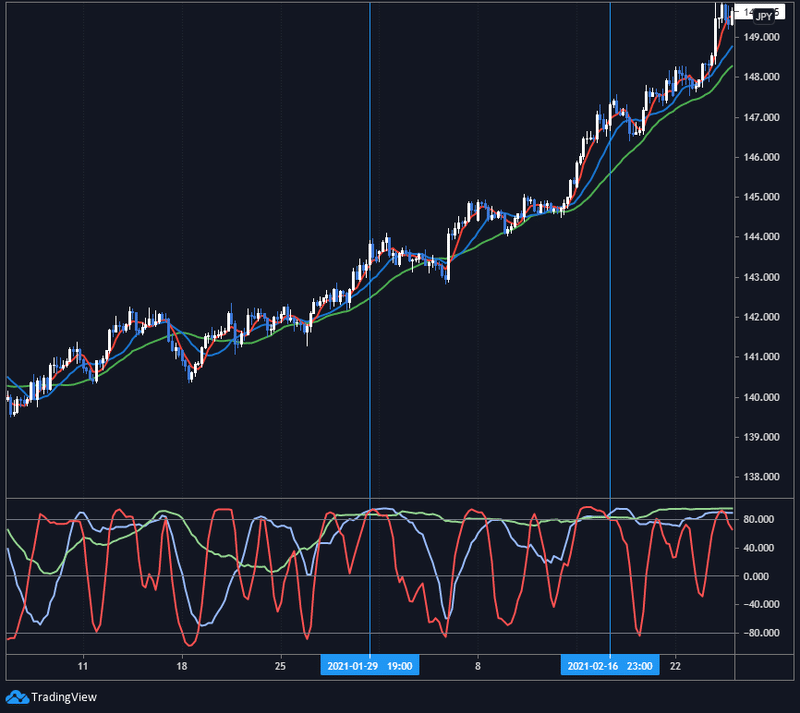

さて、それぞれのRCIは一般的によく使われている9・25・56です。それに対応させたMAを表示させています。チャートを観察すると、MAとRCIが対応してるのが見えてくるとおもいます。つまり、RCIはMAに対するオシレーターとして機能しているということです。MAはトレンド系インジケーターの王道of王道ですね。つまり、RCIとはトレンド系インジケーターであるMAのオシレーターというわけです。

※補足

ちなみにこれは、RCIの計算式の中にも表れています。RCIで特徴的なのは、RCIはその計算に値幅を考慮していないという点です。要するに、ある期間内の値動きの過熱感を図っているということです。

例えると、真夏の27度は涼しいけど、真冬の27は温かい。みたいなイメージです。体感温度差が重要なのであって、実際の温度は関係ありません。(わかりにくい例えですみません、)

以上のことから、双方の特性を併せ持つと言われるわけですが、あまり理解されてる方はすくないです。私の手法はこれが前提ですので、まずは価格のオシレーターであるという認識を捨ててください。RCIは、MAのオシレーターです。

さきほどのチャートに表示させている、9・25・56の期間設定の期間RCIに対応するMAの設定値は、RCI期間の半分です。4.5・12.5・28です。RCI期間=MA期間×2で、それぞれが対応します。

3つのRCIに対応させた3つのMAを表示してます。使い物にならないですよね。いかにRCIの基本の設定値に対応するMAが短期的かわかります。ちなみに言うと、縦線で表示している位置は一般的に三重天井と言われる絶好の売りポイント(笑)です。使い物にならないですね。

何が言いたいかというと、自分が参照したいMAを表示させ、それに合わせてRCIの期間設定をするのが正しい使い方ということです。決して逆張り指標となるようなものではありません。

3-2-a.移動平均線の使い方

つぎに、移動平均線について解説です。移動平均線自体の説明は、ネット上にゴロゴロ転がっているため、基本的な部分は割愛させていただきます。重要なところだけピックアップして解説していきます。

3-2-b.波を可視化する

移動平均線は、ズバリ波を可視化するために使います。

もうこれだけですね。並行チャネルやトレンドラインなどにも言えることですが、これらはどれも波を可視化しているに過ぎません。あくまで自分が乗る波を表示するものです。

3-2-c.可視化する波の大きさ

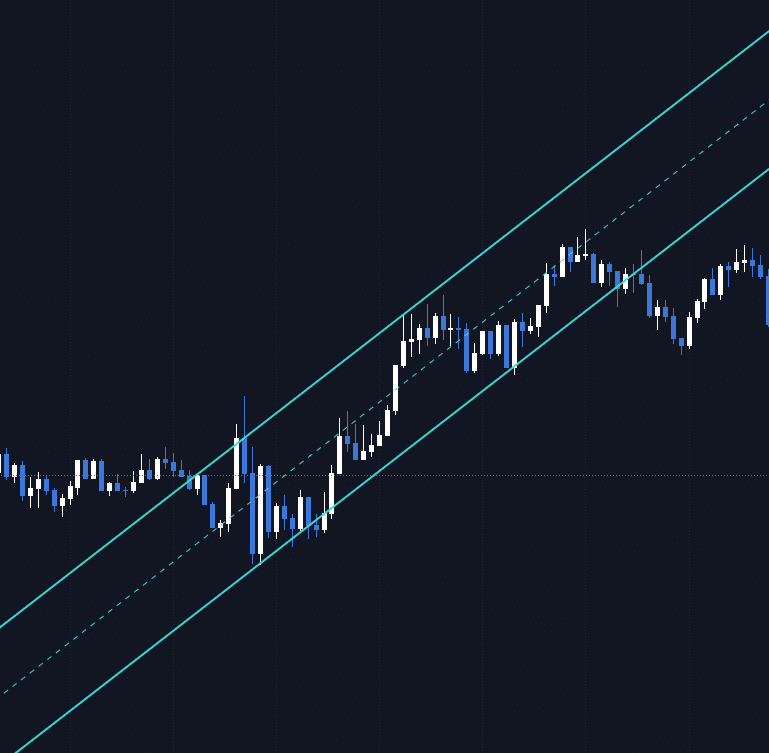

まずはこちらのチャートをご覧ください。

このチャネルは、ある期間のチャートで引いたチャネルです。上下センターで反応していて、結構良さげに見える後付チャネルです。

ですがこれ、1年以上経過している週足チャートなんですね。

つまり、めちゃくちゃ長期の波を可視化しているわけです。

このチャネルでトレードしようとおもった場合、50~100pipなんて誤差とも言えますよね。ですが皆さんこれやってませんか?

4時間足で画面いっぱいにチャネルを引いて、気づかぬうちにとても大きな波に乗ろうとしてる。にも関わらず、損切りも利確も24時間以内に終わってしまう。みたいな。

これは要するに、自分が見ている時間足と可視化している波の規模が合ってないのです。

3-2-d.適切な大きさの波を可視化する

私は、並行チャネルでもトレードはしますが、普段は移動平均線のみを使用しています。理由は簡単で、決められた期間の波を淡々と可視化してくれるからです。まぁそれはそうですよね。ある期間の平均を示すのが移動平均なので。しかし、この当たり前なことが重要で、自分が乗るべき波が見えていれさえすれば、突然大きすぎる波に乗ろうとしてしまうような事故は防げます。

しかも全自動。これが移動平均線の良さです。

3-3-a.ボラティリティを把握する

最後に、ボラティリティの把握です。実際にどのくらい変動する可能性があるのかを把握することで、移動平均線をサポートします。

使用するのは、ATRを利用しているSurperTrendというインジケーターです。

SuperTrendとは、高値安値平均にATR*乗数を加えたラインを表示したものです。(デフォルトは期間10のATRの3倍を加えたライン)

※私はこれを上下ともに常に表示できるインジケーターを作成し使用しています。

乗数を加減することで、使用している移動平均線を包括する線を表示します。「このくらいは平均的に動くもの」というのがわかるので、騙しの上下に惑わされません、。

平均的なボラティリティを突破する瞬間=トレンド転換と判断できるため、使用している移動平均線がどちらに向かっているかを判断するための材料となりえます。この上下のライン突破しない限りは騙しであるというルールを定めることで、騙しかどうかの判断を簡素化します。

3-3-b.ボラティリティ内でのリスクリワード

平均的なボラティリティの幅を示すことができるため、損切り・利確の目処に使用できます。

そのため、その中でもよりサポート側に近い位置でエントリーすることで、リスクワードの高いエントリーが可能です。

4.具体的な戦略の話

それでは、以上を踏まえて具体的にどういうチャートを見てエントリーしているか解説していきます。

STEP1(準備編1)

まずは、自分が乗る波の大きさを決めます。私は1週間で決定される波を使います。そのため、日足5MAの波に乗ると決めています。

そして、日足5MAをオシレートするためにRCIを設定します。先に述べたように、MAの期間×2がRCIの設定値になるので、RCIの期間は10とします。

次に、日足5MAの平均ボラティリティを示すため、SuperTrendを表示させます。ここでは、あくまで5MAが上昇なのか下降なのかを判断するために使うので、乗数は最低の1とします。

この状態までくると、自分が乗るべき波の判断が容易ですね。ひと目でわかります。

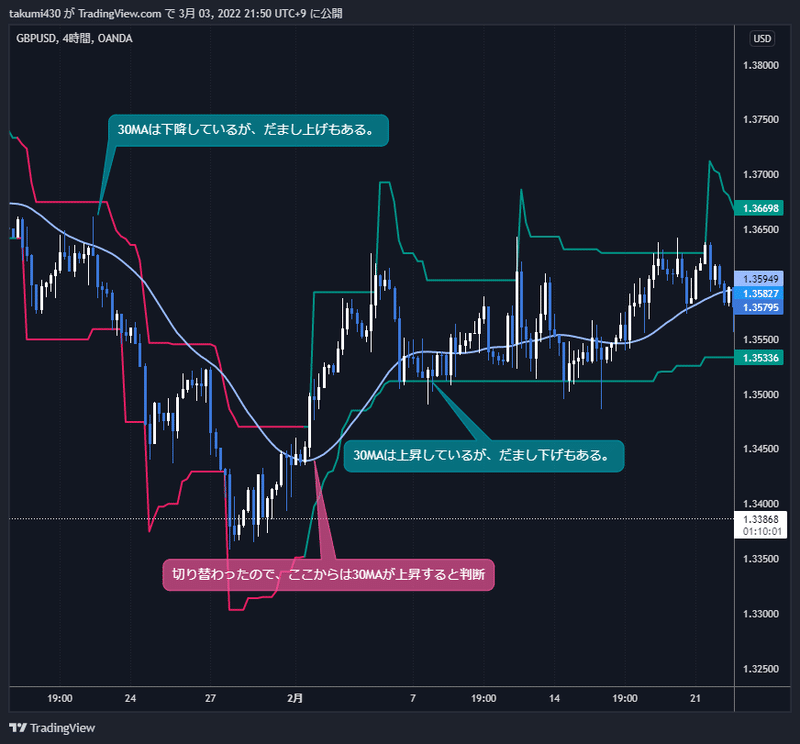

STEP2(準備編2)

次に、実際細かくチャートみていくために日足を4時間足に落とし込んでいきます。個人的には、4時間に1回くらいは仕事しながらでも見れるのでおすすめです。

MAの設定値は30に設定します。(4時間×期間30=24時間×5日)

このMAをオシレートするためのRCIの期間は、上述の通り60です。

ここまではSTEP1とおなじ。

次にSuperTrendの設定ですが、4時間足では30MAをサポートさせないと意味がないので、乗数を3とします。これで、おおよそ30MAを中心としたボラティリティが表示されます。

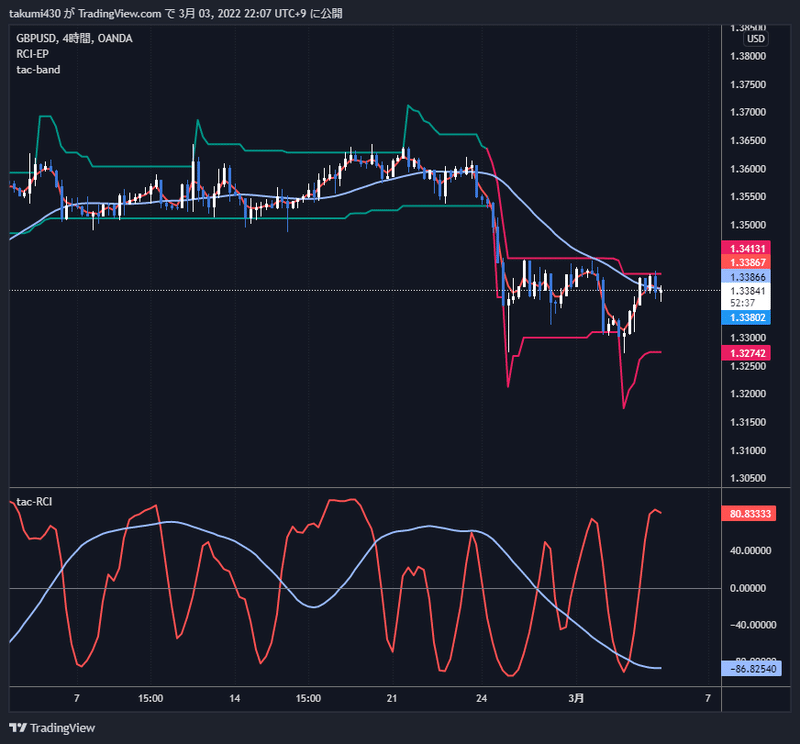

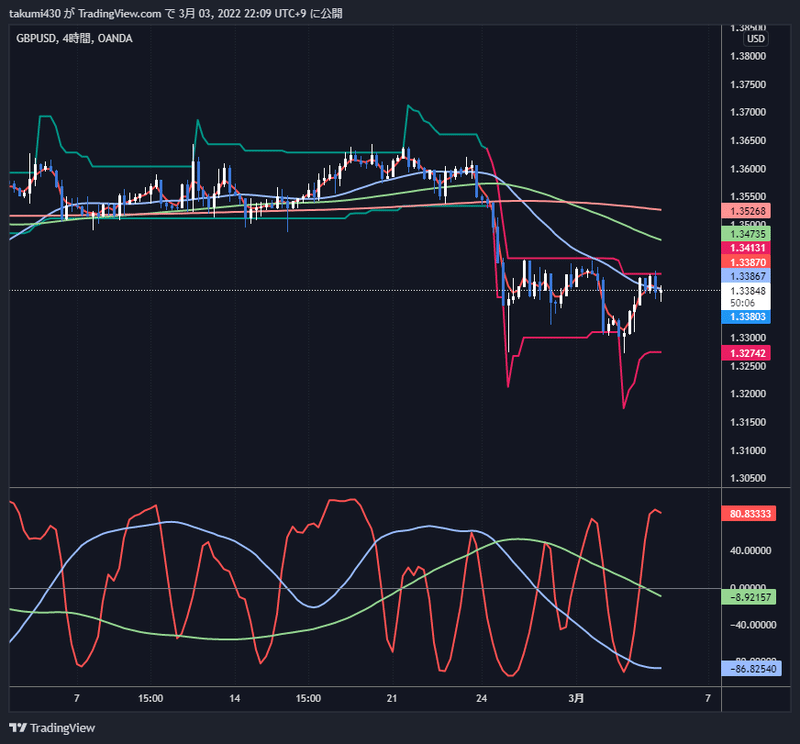

こんな感じですね。30MAが下降するタイミングで、期間30のRCIも下降しているのがわかります。SuperTrendも30MAをフォローできてますね。

STEP3(準備編3)

ここまできたら、ほぼ準備は完了です。なくても全然いいのですが、移動平均線自体の分析のために75MA・200MAあたりを追加して、RCIも期間160を追加しましょう。(別になくてもOKです)

ついでに200MAなんかも表示しています。これは単純に見てる人が多いからという理由です。移動平均線にタッチするときにエントリーはしませんが、利確はします。ですので、この辺は好みです。

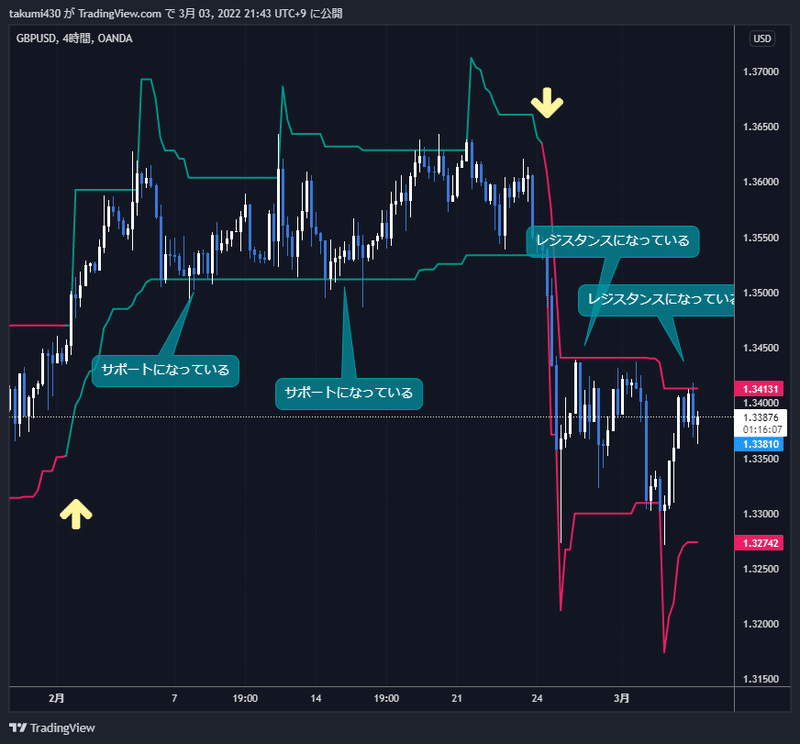

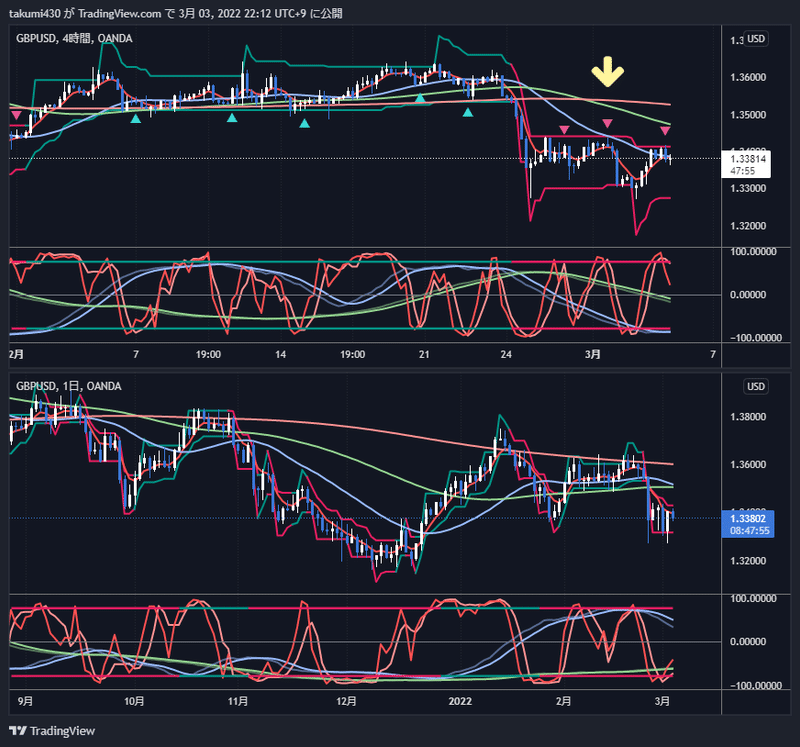

STEP4(エントリー準備)

これでチャート設定は終わりです。日足・4時間足で自分が乗るべき波の上下を判断(=環境認識)し、あとは4時間足(自分が終値を確認できる足)で押し目・戻り目を判断してエントリーします。

私はRCIを用いてエントリーをするので、4時間の短期RCIが押し目・戻り目で反転したタイミングをまってエントリーします。

その際、先にも述べたようにしっかりとストップロスを設定し、エントリー価格とストップロス価格の値幅を考慮して適切なロット数でエントリーします。また、SuperTrendoのサポートに近い位置・4時間30MA(≒日足5MA)に近い位置あたりでエントリーすることを狙い、リスクリワードの良いトレードを心がけます。

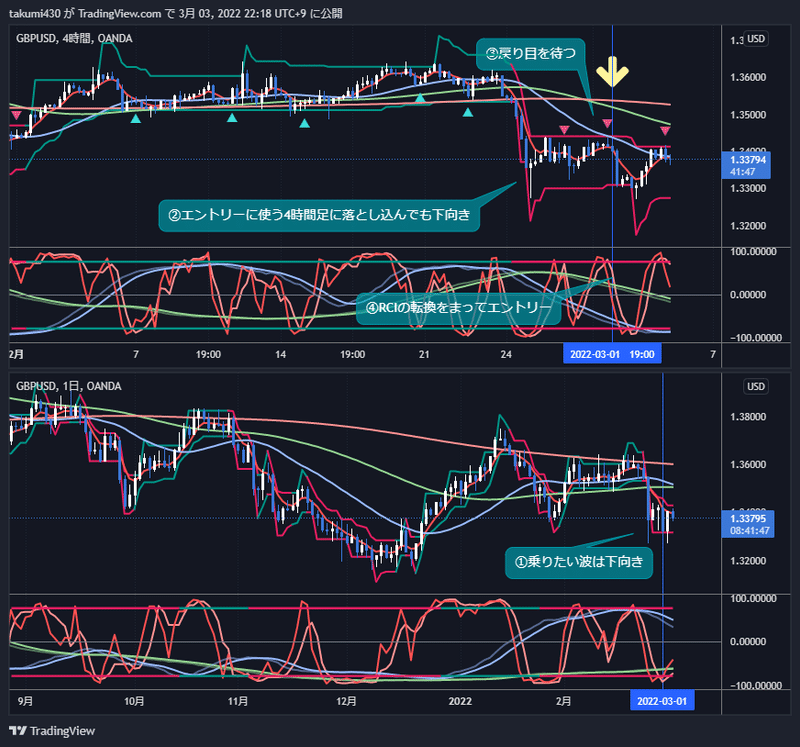

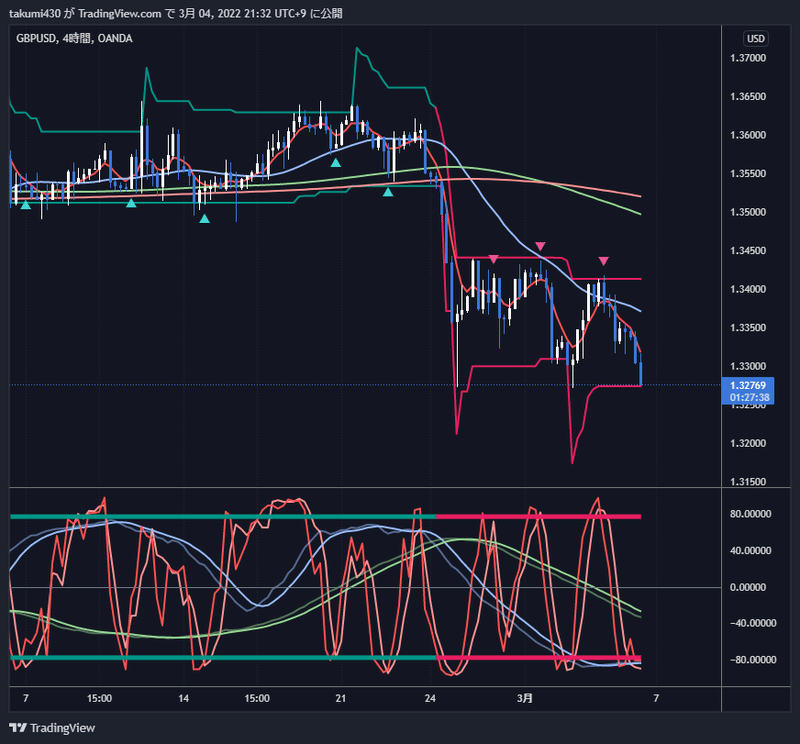

直近では矢印の部分でエントリーしています。日足5MAも下向きですし、4時間30MAも下向き。かつSuperTrendのサポートにも近く、30MAとの乖離も少ないためリスクリワードの良いトレードができました。(利確はバンドの下側のライン)

まとめます。

①日足5MA(自分が乗る波)が上下どちらか確認(→環境認識)

②4時間に落とし込んだとき、30MAの上下方向が日足5MAの方向と一致しているか確認

③押し目、戻り目をまつ。

④4時間RCIが良い感じに押したり戻ったりしたタイミングで反転を待ってエントリー

⑤SuperTrendのサポートや4時間30MAに近い位置でリスクリワードを向上させる

⑥SLを先に決め、適正なロット数でエントリー

①②は環境認識の決定、③④でしっかりと押し目・戻り目を待ち、⑤⑥でリスクリワードの向上とロット管理によって資金管理を徹底します。

チャートウインドウに余裕のある人や、もっとチャートしっかり見れるよって人は1時間足も表示し、しっかりと反転を確認するのも大切です。1時間30MAなんかは、ほぼ24時間の波を表示するため、そのあたりを反転の根拠とするのもおすすめです。

※ちなみに、自分の乗りたい波がもっと長期だという人は、基本となる日足5MA部分を好みに調整した上で、より短期の足に落とし込んだ上でエントリーすると良いと思います。自分が乗る波はこれなんだけどどう設定したら?という質問などありましたら、「こうしてみたけどどう?」といった形で質問いただければ回答します。TwitterのDMでもコメント欄でもぜひ。

はい。私の手法はほぼこれだけです。簡単でしょ?

他の細かいルールとして、長期MAにタッチした利確する・バンドの反対方向にタッチしたら半利確する・ドヤりたくなったら利確する・土日持ち越さない…etc などありますが、この辺は個人の裁量によるのでお好みで。

これだけシンプルにエントリーするルールを決めておくことで、めんどくさいライン分析などせずとも、普通にパット見で判断してエントリーできます。

もちろん必ず利確できるわけではありませんが、負けをある程度限定的にすることが前提であるため、月平均約100~200pipくらいは最低でも勝ってます。

このくらいシンプルにトレードすることを本当におすすめします。

ごちゃごちゃとしたチャートの人で勝ててる人はほぼいません。よくわからないけど線いっぱいあってしゅごい!な養分を獲得するための罠です。ご注意を。(個人的には上記のチャート画面ですら線が多くてちょっとな、と思ってます。もう少し整理したい。)

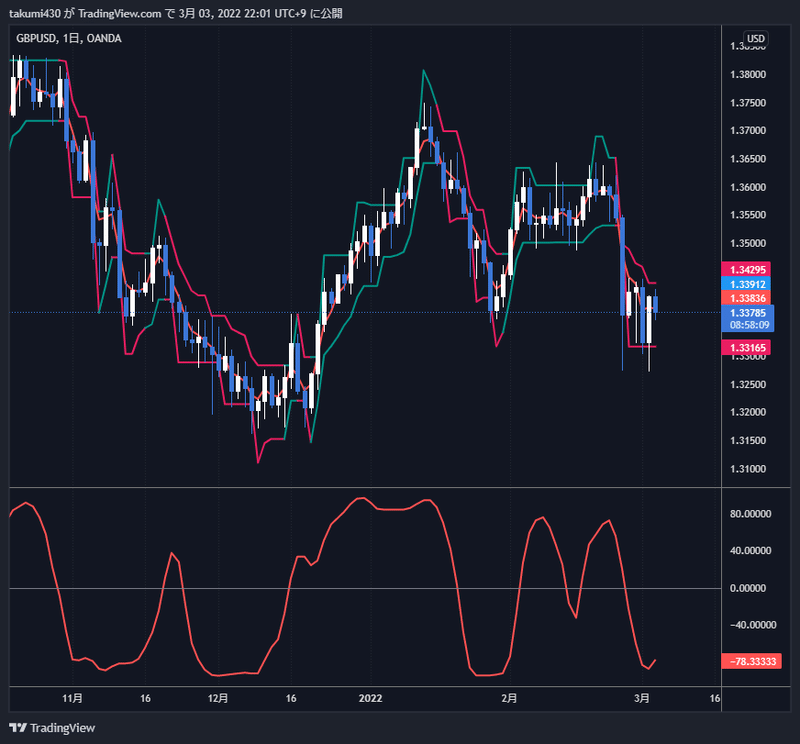

※後日談(翌日)

しっかりと下落してくれたポンドドル。

約120pipですね。ごちそうさまです。

5.トレード環境

参考までにトレード環境を公開します。

私は兼業トレーダーであるため、ほぼスマホによるトレードです。家でチャートを確認するときも、基本的にモニターは1枚。

タブレットなどでも念の為トレードできるようにしてはいますが、チャートみるのはスマホが8割です。

また、それ以上に大切なのがAppleWatchです。

Tradingviewを使って、先程の▲の位置でアラートが通知されるようにしています。このアラートがなったら、エントリーするべきかどうかチャートを確認します。鳴らないタイミングは、本職・育児を頑張るのみです。

ちなみにTradingViewはプレミアムをおすすめします。アラートの期限も無期限ですので。自分にあったプランを使えば良いと思いますが、アラートを重視するのでプレミアム一択です。

まとめると

・家でもモニターは1枚。

・スマホトレードが8割。

・AppleWatchへの通知を重要視。

・TradingViewによるアラートをフル活用。

こんなかんじです。勝つためにはモニターの枚数は重要ではありません。

6.おまけ

私が普段使用している3つのインジケーターです。おまけといいつつあれですが、アフィ踏んでくれた方限定で招待送ります。

【MA+EP】

単純移動平均と指数平滑移動平均の中間的な動きをする移動平均線を表示します。さらにRCIに基づくエントリーポイント▲のプロットを表示します。

▲によってアラートを飛ばすことも可能です。

【T-RCI】

RCI3本を表示。また、±80のラインに現在のトレンドが上昇なのか下降なのかを色によって表示します。TBの上下にリンクさせて使用します。

平滑化させたRCIをあわせて表示させることで、RCIが下降・上昇しているかがパット見でわかります。お好みで表示させてください。

【TB】

Super Trend Band → TrendBand → TB

相変わらずセンスの無いネーミングです。

SuperTrendを上下に表示させることで、MAの騙しを回避したり、反転を明確にしたりといった使い方をします。

これら3つのインジケーター以外はほぼ使用していません。

本文にでも述べているように、これで勝てるわけではないですが、似たようなトレンドフォローを補助してくれることは間違いありません。

※とはいえ、アラート以外は普通に公開スクリプトからでも確認可能なので必須ではないです。

こちらのインジケーターの使用権限を、アフィリンクからの口座の登録と、その口座を使っていただくことを条件にお渡しします。

すでに登録してくれてるよって人は、TwitterなりディスコードのDMなりでTredingViewのアカウントIDを教えて下さい。

登録方法は下記より。すでに他のアフィリンクを踏んでいると、上記のリンクを踏んだことにはならないのでご注意を。順序どおりやっていただければOKです。

上記登録・有効化・入金などが済み次第、TradingViewのアカウントIDとXMの口座IDを、Twitterにてtac(@fx_tac_)までDM(サロン生についてはDiscordのDMでも可)にてご連絡ください。

こちらで情報を確認し次第、TradingViewで招待を贈ります。招待を受けたら、インジケーター&ストラテジーの招待専用スクリプトより3つのインジケーターが選択可能となります。

7.おわりに

さて、長々と稚拙な文章をお読みいただきありがとうございました。

私も言いたいことはだいたい説明でき、満足してます。

本noteを見ていただいた方に、すこしでも気付きを与えられていたら幸いです。誤字脱字などに気付かれた方は、こっそり教えて下さい。よろしくおねがいします。

それでは皆さん良き爆益ライフを~!

※以下有料パートですがなにもありません。投げ銭にはたっかい金額設定してみました。本当になんもないので気をつけてください。

ここから先は

¥ 2,000

この記事が気に入ったらサポートをしてみませんか?