トークンと金融の"近未来"。2024年でどこまでいける?

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

年末年始はSNSから離れて、今後のトークン(デジタルアセット)ビジネスと金融システムの未来についての寄稿論文執筆や、2024年の展望に関する寄稿文章等をまとめていました。

自分にできる最大の社会貢献は、自分の持ち場で最大限仕事をすることだと信じて、今年も定期的/即時での解説情報発信を粛々と続けていきます。

ということで、2024年はじめの本記事(通算14記事目)では、年末年始でアウトプットした文章のエッセンスと補足情報を「決定版」としてまとめました。

(い、11,000字…!)

テーマは、年始でおさえておきたい「トークンと金融の"近未来"」と「2024年でどこまでいく?」です。

(1年後の2025年頭に自己検証もします)

これまでの記事の総括の部分もあり、過去記事で詳述している部分は"前提"として議論を進めますので、「?」となる部分があれば適宜過去記事をご覧いただければと思います。

総論

金融とトークンの境界が融け、統合が進む1年になるでしょう。

次世代金融システムの中核に、ブロックチェーン技術が浸透するという表現も可能です。

どういうことか、順を追って確かめていきましょう。

「暗号資産」と「RWA(実在資産)トークン」

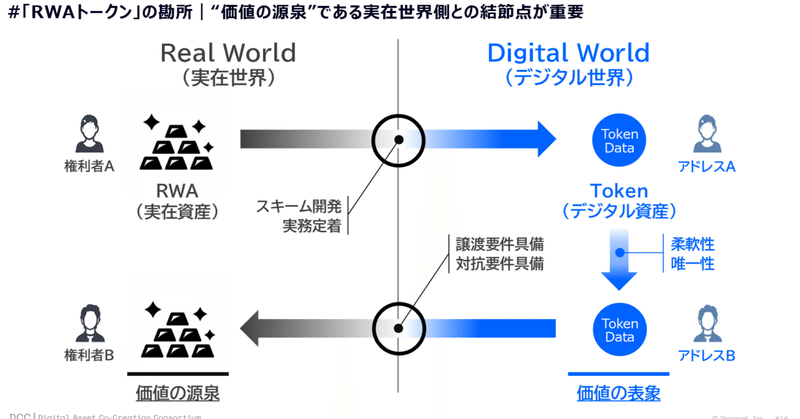

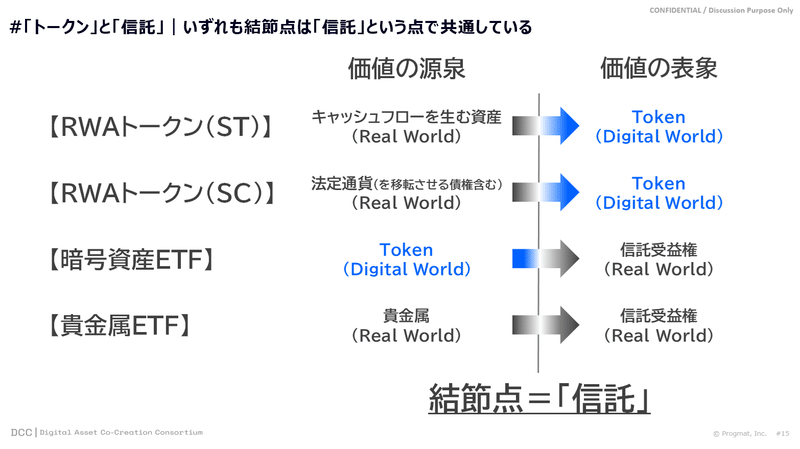

トークンビジネスを展望するうえで、"実在世界"(Real World)と"デジタル世界"の別と、語ろうとしているトークンの"価値の源泉"がどこにあるのか?を前提としておさえておくことが重要です。

「暗号資産」の勘所

Bitcoinに代表される「暗号資産」では、"価値の源泉"は"デジタル世界"上のデータ(の需給)のみに見出されています。

"デジタル世界"のデータが価値を持つために必須となる性質が、デジタル上で二重譲渡(二重消費)できない、という点です。

Aさんの持ってる100円分のデータが複製し放題で、BさんにもCさんにも重複して移転できるとすると、そのデータが100円分の価値を持たなくなるのは自明ですね。

これが、トークンデータをやりとりする基盤がブロックチェーンである理由(価値移転のインフラとしての適格性)だと理解しています。

ブロックチェーンにアクセスでき、トークンデータをしっかり管理できる人であれば、この"価値"の活用に関して特に問題は生じない"はず"です。

つまり、私法(民法等)上の性質や、法的なスキーム等は、本来必要のない世界観です。

実際、暗号資産の私法上の性質については、実はいまだに識者により見解が分かれたままです。

また、本来であれば、信頼できる"中間業者や管理者"等も必要のない世界観だった"はず"です。

いわゆる、Decentralizedな"デジタル世界"ですね。

「RWAトークン」の勘所

"価値の源泉"が"実在世界"側の何らかの資産(Real World Asset, RWA)に紐づけられているのが、「RWAトークン」と呼ばれるトークンです。

例えば、

紐付けるRWAがキャッシュフローを生み出す資産で、トークンを持っていると利益分配が受けられるトークンが、ST(Security Token)です。

或いは、

紐付けるRWAが法定通貨(を移転させるための債権を含む)で、いつでも法定通貨に戻せるトークンが、SC(Stable Coin)です。

"デジタル世界"上のトークンは、ただのRWAの"価値の表象"に過ぎないということになります。

RWAトークンが、どの国/どの領域から普及していくかを占ううえで、どんな観点が必要でしょうか。

齊藤は、次の4点が重要だと考えています。

規制に対する予見可能性はあるか?

RWAとトークンデータがどのような法的構成で結び付けられているか?

デジタル上のトークンの移転が、"実在世界"上のRWAに対する権利の移転と整合的か?

トークン化ビジネスの意義が、"現状変更の負荷"(慣性の法則)を上回っているか?

まず1点目ですが、私自身を含めて識者の皆さんが散々指摘してきたとおり、日本は相対的に規制整備が先行しています。

「いつ何で刺されるかわからない」みたいな混沌とした状態ではありません。少なくとも、STやSCの規制は非常に明確です。

次に2点目ですが、価値の源泉はRWAにあり、トークンのデータ自体には価値がないため、ここの結びつきが脆弱だと、トークンの移転自体が意味を為さなくなります。これでは広く社会に受容されません。

次に3点目ですが、トークン保有者と私法上の権利者と常に一致するような構成や実務になっていなければ、トークンの移転記録自体が"実在世界"上で意味を為さなくなります。

具体的には、私法上の「譲渡の効力発生要件」と「対抗要件」の2点が大事です。

まず、「譲渡の効力発生要件」(どうすれば譲渡が成立するか)です。

RWAに対する権利の譲渡が、ブロックチェーン上のトークンの移転以外でも成立してしまうとすると、オフチェーンで"トークン保有者以外の第三者"が権利者になってしまうリスクを孕んでいることになります。

次に、「対抗要件」(二重譲渡時にどっちが勝つか)です。

RWAに対する元の権利者がAさん、オンチェーンでRWAトークンの移転を受けたトークン保有者がBさん、オフチェーンでRWAに対する権利の譲渡を受けた権利者がCさんだとしたときに、BさんとCさんとでどちらが"実在世界"におけるRWAの正当な権利者になれるかは、私法上の「対抗要件」に依拠することになります。

これらは2点目と合わせて必須要件であり、未整理なままでは混乱の元です。

最後に4点目ですが、ビジネス上、放っておくと"現状維持の力"が強く働いています。

既に"既存のプロセス"が存在している場合、"変更"は多くの組織/人員のカロリーを消費し、過去に投じてきたサンクコストの壁に阻まれます。(=現状変更の負荷)

新たなビジネスを仕掛ける場合、この"現状変更の負荷"を大きく上回るだけの意義が見出されない限り、その取り組みは永遠にPoC止まりの試行のままでしょう。

これらの観点を意識しながら、

まずはRWAトークンの中でもSTから見ていきましょう。

STと"現状変更の負荷(慣性の法則)"

1点目の「ST×規制」の観点では、2020年の金商法改正で「ST=証券」として明確になっています。米国がいまだにEthereum等が証券に該当するか否かで定まらない中、日本は3年以上前に明確になっています。

STが証券である以上、他の証券と同様、その仲介を行う業者は金融商品取引業者(証券会社等)です。

2点目や3点目の「法的根拠/スキーム/実務」の観点では、「特定受益証券発行信託」を用いた商品が確立されています。いわゆる証券化を行い、資産裏付け証券をトークンとして発行/流通させています。

STが信託を用いた証券化である以上、裏付け資産や原簿の管理は、金融機関(信託銀行等)が中心になって担っています。

つまり、ST市場は金融機関の存在が不可欠です。

よって、4点目の「意義>現状変更負荷」の観点では、金融機関等(とその顧客)を主語として考える必要があります。

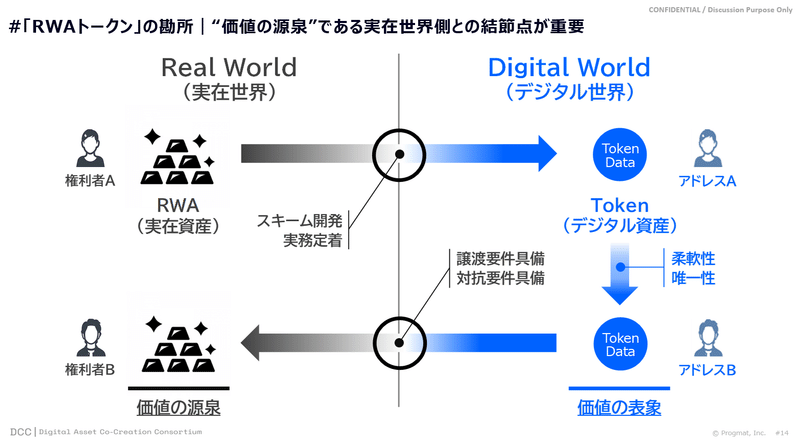

まずSTの意義ですが、過去記事をまとめると次の3点でした。

"デジタル化"と"リアルタイム情報把握"が両立可能なため、「ファンマーケティング」が容易になる

"非上場"と"小口化/流動性向上"が両立可能なため、上場対象にならない種類や規模のRWAでも、個人投資家向けの商品として組成する選択肢を取りやすくなる

(少なくとも技術的には)"業者非介在"と"取りはぐれリスクゼロ"が両立可能なため、新たな取引機会(流動性向上)に繋がりえる

次に、"現状変更の負荷"を考えます。

「ST化対象となるRWA」「 販売対象となる投資家」を軸にして、分析します。

STの優位性によって生じる、新たなRWAと新たな投資家の組み合わせのセグメントは、(金融機関等にとっても)新市場です。

つまり、既存の市場が存在しないホワイトスペースであり、現状変更の負荷よりもビジネス的な意義が上回る蓋然性が高いため、他のセグメントよりも早く市場が立ち上がります。

逆に言うと、株式や社債等、対象のRWA自体に新規性がないものや、機関投資家や富裕層等、販売先に新規性がないものがPoC段階から前に進むためには、"現状変更の負荷"を大きく上回るコストメリット等が必要になります。

その中でも社債と個人投資家の組み合わせであれば、STの優位性の1つである「ファンマーケティング」のニーズ次第で、市場が大きくなる可能性はあります。

或いは、機関投資家向けの社債であっても、既存の「振替社債」にはない特徴を有した商品設計であれば、新市場として発展する可能性はあるかもしれません。

SCと"現状変更の負荷(慣性の法則)"

1点目の「SC×規制」の観点では、2023年の資金決済法等改正で「SC=決済手段」として明確になっています。日本はSCの規制整備でも他国比で先駆けています。

(今のところ)

SCが決済手段である以上、他の決済手段と同様、その仲介を行う業者は対応するライセンスの取得が必要です。

2点目や3点目の「法的根拠/スキーム/実務」の観点では、「特定受益証券発行信託」ではなく通常の「信託(受益者等課税信託)」を用いた手法で商品開発が進められています。外貨預金や円貨預金を信託財産とした信託の受益権を、トークンとして発行/流通させるものです。

(STと異なる整理をしている背景を含め、「トークンと信託」は別途記事にまとめます)

SCが預金を裏付けとした信託の受益権である以上、裏付け資産や原簿の管理は、金融機関(信託銀行等)が中心になって担うことになります。

つまり、SC市場も金融機関の存在が不可欠です。

よって、4点目の「意義>現状変更負荷」の観点では、金融機関等(とその顧客)を主語として考える必要があります。

まずSCの意義ですが、過去記事をまとめると次の3点でした。

オンチェーン決済(トークン間同時移転)を容易に実現できる

クロスボーダー決済を最適化できる

プログラマブル決済を容易に実現できる

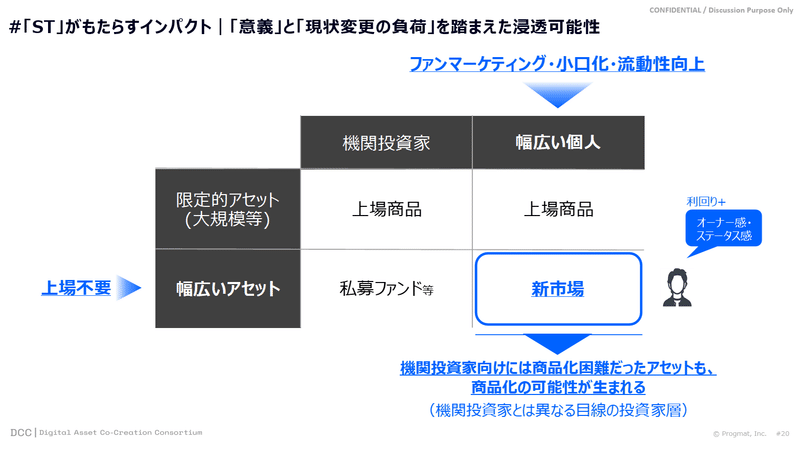

次に、"現状変更の負荷"を考えます。

「決済範囲」「決済対象」「プログラマビリティ要否」を軸にして、分析します。

決済対象がオンチェーン取引のセグメントは、トークン間同時移転の優位性を享受でき、かつ多くの場合決済範囲も国内に閉じず広域に及ぶため、SC利用の必然性があるといえます。

更に、このセグメント自体が生まれて間もない成熟前の状態であり、代替対象となる既存の決済システムが確立されていない“ホワイトスペース”であるため、"現状変更負荷"の観点からも最もハードルが低いといえ、SCの浸透速度は最も速いと考えられます。

次にSC利用が想定されるのが、決済対象はオフチェーンの取引ですが、決済範囲は国内外の広域に及ぶ、クロスボーダー決済のセグメントです。貿易決済や国内外本支店間資金移動 、海外送金等が該当します。

このセグメントについて、SCを利用する必然性はありますが 、既に既存の決済システム(国際銀行間送金の仕組み)が確立されているため、"現状変更の負荷"の観点からは置換コストを大きく上回るメリット(又は現状の“負”が特に大きいユースケースに特化する戦略)が必要になるでしょう。

最後が、決済範囲は限定的なものの決済にプログラマビリティが求められるセグメントです。

国内法人間における、請求書システムをインプットにした自動決済等が該当します。

いってしまえば「イケてる銀行更新系API」さえあればSCである必然性はなく、純粋に早く安く利用可能な仕組みが選好されることになるでしょう。

逆に言えば、決済範囲が限定的で、決済対象もオフチェーンの取引、プログラマビリティも不要、といった店頭決済のようなセグメントでは、既に便利な決済手段が広く普及している日本において、わざわざSCを利用する蓋然性は極めて低いと考えています。

証券市場(ST×SC)の"近未来"

これまで確認してきたST&SCが浸透し得るセグメントを踏まえると、近未来の金融システムの全体像の輪郭が見えてきます。

まずは、証券市場から見ていきましょう。

図表左側の供給側(発行体側)は、STの優位性が活きるRWA、具体的には不動産や動産等のオルタナティブアセットや、個人向けの商品組成がし易くなる社債やファンド持分等が、時間とともにトークン化の対象となり、各RWAを拠出するアセットホルダー(アセットマネジメント会社や事業会社等)と、原簿管理者が推進の中心となります。

図表右側の需要側(投資家側)は、STの恩恵を享受し易い個人投資家が主たる対象となり、新規ST発行時の投資家向けの1次販売チャネルは金商業者が担います。

2次流通は、金商業者を介した業者介在取引もあれば、投資家間の直接取引まで拡大する可能性があります。

図表中央が、これらを可能にするために必要となる基盤群です。ST 発行/管理基盤、SC 発行/管理基盤、そしてSTの売買注文を結びつけSCを用いた決済の起点となる 、ST流通市場で構成されます。

各基盤には、中間業者のみならず、発行会社や個人投資家等が「セルフカストディウォレット」を介して直接接続する可能性があります。

証券市場において、このように広がっていくST領域は、主に既存の非上場商品市場のホワイトスペースに浸透し、巨大なマーケットになるでしょう。

他方、既存の上場商品市場までは置換せず、併存する"近"未来が現実的だと考えています。

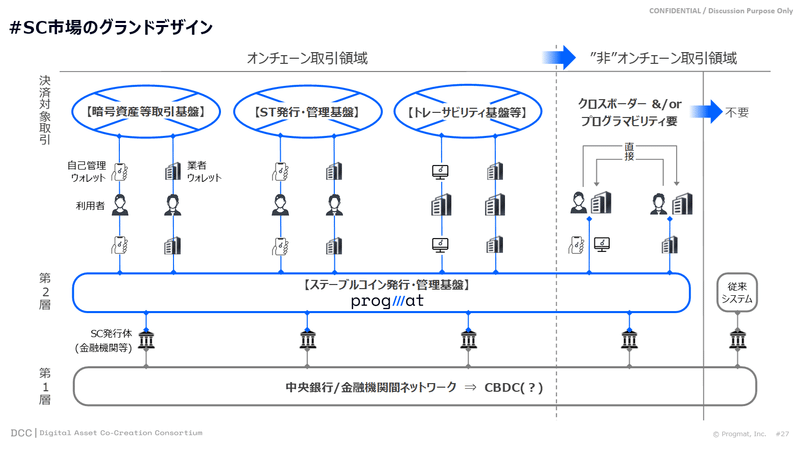

決済市場(SC,CBDC)の"近未来"

SCのユースケースはST決済に留まりません。

次は、決済市場を見ていきましょう。

図表上段の決済対象となる取引は、オンチェーン取引と非オンチェーン取引に大別できます。

オンチェーン取引は具体的に、既存の暗号資産等取引、ST取引、左記以外(トレーサビリティが重要なサプライチェーン等)で構成されます。

非オンチェーン取引の中でも、SCの優位性を発揮できるクロスボーダー取引やプログラマビリティが必要な取引と、左記以外(国内限定かつプログラマビリティ不要)で構成されます。

図表中段の利用者は、国内外の幅広い法人/個人が想定されます。

このとき、各基盤への接続方法となる「ウォレット/ゲートウェイ」は、特定の中間業者(例えば、STでいえば金商業者、SCでいえば電子決済手段取引業者)を介して接続する場合もあれば 、「 セルフカストディウォレット」を介して直接接続する場合もあります。

利用者の属性や商流によって最適な「ウォレット/ゲートウェイ」の在り方は千差万別のため、特定のサービスが独占的に集中するのではなく、様々なプレーヤーが群雄割拠しやすい層でしょう。

図表下段の決済層は、広範な利用者や中間業者からアクセスされ、決済対象取引基盤と直接やりとりが発生する第2層の決済基盤と、第2層の決済基盤上で決済手段を発行する発行体間で、最終的な法定通貨の清算を行う第1層の決済基盤の、2層構造が想定されます。

決済対象取引基盤がブロックチェーンを用いている場合は、第2層は同じブロックチェーンを用いたSCが優位性を発揮しやすいでしょう。

第2層がSCではない既存の決済手段である場合を含めて、第1層は各国の中央銀行の領域となり、第2層がSCである場合や、他国における第1層とのやりとり(異なる法定通貨間の清算)を高度化するための手段の1つとして、いわゆる「CBDC(中央銀行デジタル通貨)」と呼ばれる次世代の決済基盤に移行する可能性がゼロではありません。

但しいずれにせよ、決済基盤層は2層構造の設計となるのが現実的だと考えています。

決済市場において、決済対象取引が時間の経過とともにオンチェーン化する、或いは海外取引や自動化(プログラマビリティ必須)取引が大きくなるにしたがって、決済第2層で優位性を発揮するSCも巨大なマーケットになるでしょう。

オフチェーン/国内限定/プログラマビリティ不要な取引における決済までは置換せず、既存の決済インフラと併存する"近"未来が現実的ですが、このようなセグメント自体が時間の経過と共に相対的に小さくなっていくことが想定されます。

暗号資産と「ETF(=信託)」

RWAトークンはその性質上、金融機関等の存在が不可欠であり、金融市場と融合する未来像を見据える必要がある点を述べてきました。

ただし、金融市場と融合することがすなわち、"中央集権"な市場デザインとなることを意味しません。

金融のインフラがオンチェーン化する、もっといえば誰でもアクセス可能なパブリック/パーミッションレスブロックチェーン上でリデザインされることで、むしろ個人間小口取引が活発になる未来が想定され、金融のDecentralizationが進むといえます。

では、本来Decentralizedな"デジタル世界"であるはずの暗号資産領域("非"RWAトークン)の"現実"と"近未来"はどうでしょうか。

まず"現実"について、様々な見解が分かれると思いますが、少なくとも齊藤にはこう見えています。

本来企図されていた、業者非介在(個人間)の決済利用はほとんど存在しない(業者介在(立替)型の決済が一部で見られるのみ)

暗号資産を保有する主なモチベーションは、キャピタルゲイン(端的に言えば値上がり期待)

上記2点は、"価値の源泉"となるようなRWAの紐付けがなく、需給で価格が大きく変化する暗号資産自身の特性が起因しているため、今後も不変と考えられている(安定的に決済利用されるものはSC(電子決済手段)と定義され、暗号資産ではない)

取引の大宗は、暗号資産交換業者等の業者介在型(CeFi)

上記実態の背景は、Decentralizationの前提である「ブロックチェーンにアクセスでき、トークンデータをしっかり管理できる人」の絶対数が、現状ではまだまだ少ない(多くの人にとってまだハードルが高すぎる)

このような"現実"を踏まえた場合、次の2点の要素が未来を左右しそうです。

暗号資産にエクスポージャーをもちたい人(キャピタルゲインを得たい人)が、間接的かつ安心して暗号資産にアクセスするための、信用リスクを意識しなくて良い「信頼できる中間業者」「スキーム」「金融商品化」

誰でも「ブロックチェーンにアクセスでき、トークンデータをしっかり管理できる」ような「セルフカストディウォレット」の普及と習熟

2点目の要素は、RWAトークン/金融システムの未来像としての個人間小口取引においても必要な、共通要素です。RWAトークンを介して"実在世界"側が、暗号資産を介して"デジタル世界"側が、Decentralizedな未来になるうえで必須のミッシングパーツです。

1点目の要素は、その過程、或いは最終的にも二項対立ではなく併存する世界線として、Centralizedな市場デザインに振り切るものといえます。

その典型が、先に米国で承認される可能性がある「暗号資産ETF(上場信託)」です。

ETFも、その名のとおり信託の1形態です。

RWAトークンは"RWA(価値の源泉)→トークン(価値の表象)"というベクトルでしたが、

暗号資産ETFは"トークン(価値の源泉)→信託受益権(価値の表象)"というベクトルで、

いずれも"価値の源泉"と"価値の表象"の結節点となるのは、信託という点で共通しています。

ETFの先行事例として、金に代表される「貴金属ETF」があります。

"価値の源泉"はRWA(金等の貴金属)、"価値の表象"は信託受益権で、いずれも"実在世界"上にある先行商品です。

そんな本邦初の金ETF「金の果実」(以降シリーズ化)を開発したのが、齊藤の古巣である三菱UFJ信託銀行です。

2010年に上場した「金の果実」、現在の時価総額は約2,800億で、成長のドライバーは年金基金等の機関投資家による継続的な購入でした。

年金基金等が、ポートフォリオ管理として一定のエクスポージャーを金にはっておくニーズがあり、現物保管の必要がなくかつ十分な流動性のあるETF形態でリピート購入しているのが背景です。

これが、いわゆる"デジタルゴールド"と一部で言われる暗号資産のETFにもあてはまるのではないか?というのが、暗号資産市場のシナリオになっています。

暗号資産もRWAトークンも、実は当面の台風の目は金融機関、特に信託銀行次第というわけです。

好むと好まざるとに関わらず。

2024年内で実現すること、或いは意志

さて、RWAトークンと暗号資産について、それぞれ"近未来"がどうなりそうかと、構造上キープレーヤーが金融機関、特に信託銀行になりそうだ、という点を確認してきました。

本記事の最後に、「それで、2024年に"近未来"はどこまで実現しそうなの?」について具体的に述べたいと思います。

STの2024年

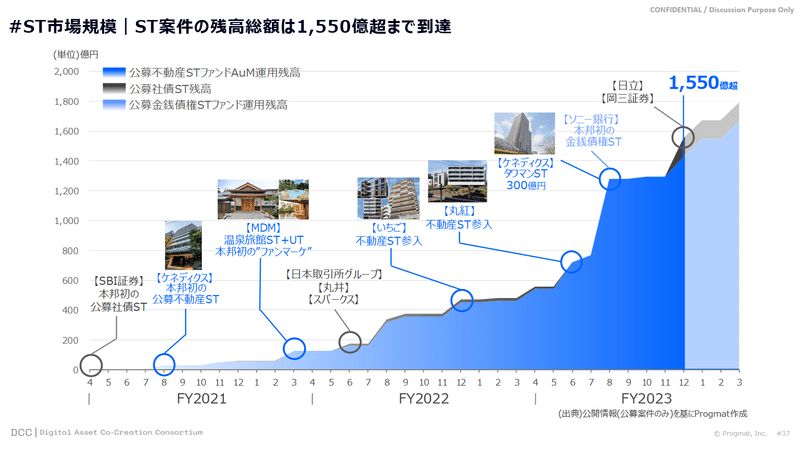

①「ST案件の市場規模が、2,550億円〜3,550億円まで到達し、世界No.1規模になる」

これは、ほぼ確実といえます。

2023/12末時点で、日本のST案件市場規模は約1,550億円です。

1年前の2022/12末時点から、+1,000億円超/年で伸びたことになります。

2021/12末から2022/12末の伸長額は、+400億円超/年のため、伸長額自体も200%以上伸びています。

同じ伸長額だとしても2,550億円(1,550+1,000)、伸長額自体も同じようなペースで伸びるとすると3,550億円(1,550+2,000)規模となる計算です。

齊藤が認識している限り、3,000億円内外規模となると、日本のST市場は間違いなく世界No.1規模といえます。

SCの2024年

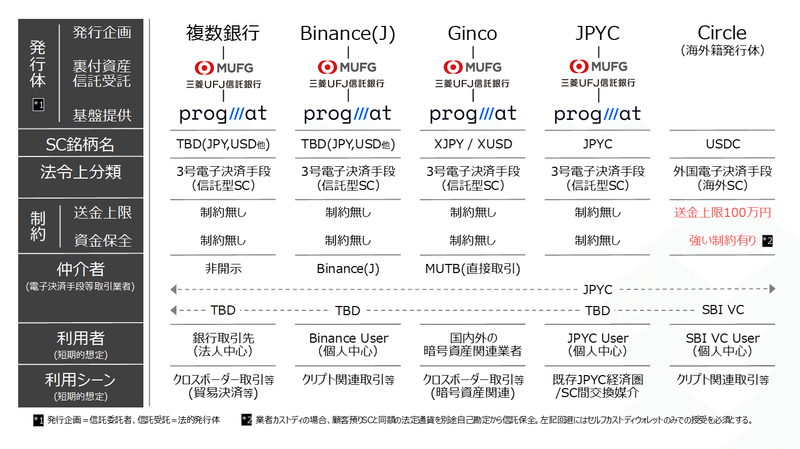

②「複数の"国産SC"プロジェクト(円建て/ドル建て)の市場投入/流通が開始される」

今年は新法制下でしっかりレギュレートされたSC(電子決済手段)の発行がいよいよ始まる年になります。

これまでProgmatとして共同検討を発表してきた"国産SC"プロジェクトは以下のとおり(発表順)ですが、現時点で未発表のプロジェクトも当然あります。

銀行共同コイン

Binanceとの協業コイン

XJPY/XUSD(暗号資産関連業者間決済コイン)

JPYCとの協業コイン

外部要因として、仲介者となる各業者の必要ライセンス取得のハードルや、その前提となる自主規制機関によるルール整備/運用の実効性等、各種変動要素はなくもないため、そこは当事者として入り込み、しっかり対応/サポートしていきます。

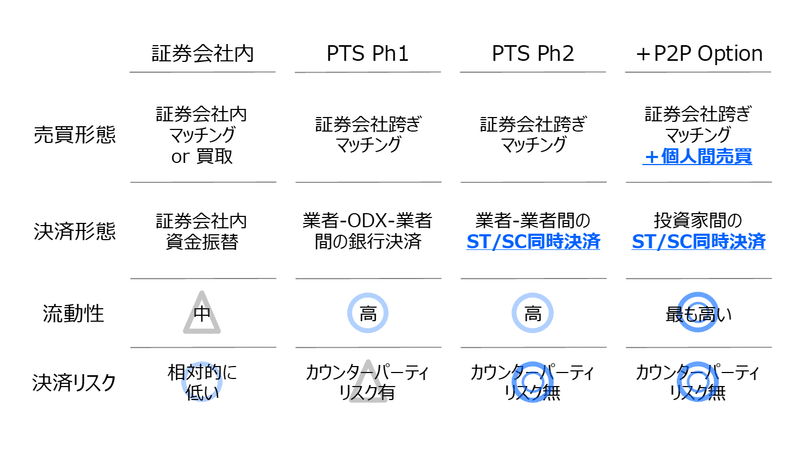

③「ST流通市場(START)本格稼働後、SCを利用とした決済制度の高度化(DVP)が本格検討される」

2023年12月25日から、ST流通市場「START」での売買取引が始まっており、現在取扱いは2銘柄、接続している金商業者はSBI証券と大和証券の2社です。

2024年に新規発行されるSTのうち一定の割合は、「START」でも売買可能になるでしょうし、必ずしもプライマリー取引で引受証券会社として参画することは難しかったケースでも、「START」で売買可能な銘柄を取り扱う金商業者の裾野は確実に拡がるでしょう。

そのような裾野拡大に合わせて無視できなくなってくるのが、決済相手のカウンターパーティリスクです。ST×SCのDvPによる決済リスク極小化の効用は今さら再掲しませんが、当然ながら証券会社として決済手段にSCを利用する経験はないため、各社内の実務構築や態勢整備、合意形成等は丁寧に進める必要があります。

”国産SC”の発行は開始される見込みであるものの、ST決済での利用開始よりも、別のユースケースでの利用が先行する蓋然性が高いでしょう。

とはいえ、「START」の2024年のテーマの1つとして検討が本格化するのは間違いありませんので、ここも当事者として入り込み、しっかり対応/サポートしていきます。

暗号資産の2024年

④「暗号資産×管理型信託(by 信託銀行)がいよいよ始まる」

これは、2022年10月の「信託銀行による暗号資産の”管理型信託”解禁」を受けて、2023年8月に三菱UFJ信託銀行が発表した取り組みが、いよいよ商用化されることを意味します。(プレス記載のとおり)

【三菱UFJ信託銀行プレスリリース】「本邦初の信託銀行本体による「暗号資産信託」提供に向けた共同検討開始について」

https://www.tr.mufg.jp/ippan/release/pdf_mutb/230831_1.pdf

⑤「信託銀行による暗号資産ETF=”運用型信託”解禁について、議論が進む?」

米国において、Bitcoin ETFが承認される否かにより、日本の暗号資産市場も大きく影響を受けることになります。

実際、一度「信託銀行による暗号資産の信託は禁止」されたにも関わらず、2022年10月に解禁となった背景として、少なくとも齊藤が関係者に働きかけていた際のシナリオは「米国比劣後」でした。

三菱UFJ信託銀行員時代、2017年に世界的にも早いタイミングで”仮想通貨信託”を開発していましたが、リリースされないまま禁止となり、大いに海外金融機関の後塵を拝した経緯があります。

上述のとおり、ETFは信託の1形態ですが、”暗号資産の運用型信託”が解禁されない限り、日本の信託銀行が商品組成することはできません。いつまでもブロックロック等の”外資商品”に頼らざるを得ない状況となり、より大きく後塵を拝することになってしまいます。

この手の規制緩和の最初のハードルは、時期尚早=立法事実なし、というやつなので、仮に米国でBitcoin ETFが承認された暁には、日本市場において”国産商品”を創る動きが始まるのは不自然な話ではなく、むしろ齊藤としては積極的に動いていきたいと考えています。

さいごに

①~⑤がいずれも実現すると、少なくともRWAトークン領域で日本は世界No.1の市場となり、暗号資産についても米国に次ぐインパクトの震源地になる可能性があります。

そして、①~⑤のいずれも、齊藤自身が当事者ど真ん中です。

つまりこれらは予想ではなく意志であり、

夢ではなく達成可能な目標です。

大げさでもなんでもなく、世界における日本市場がどこまで大きなインパクトを持つことになるかは、私たちがチームとしてどこまでしっかり仕事ができるかに懸かっています。

これらを全て成し遂げるためには、一緒の船に乗って背中を預けることができる、余人をもって代えがたいチームが不可欠です。

(齊藤は、ワンピースとキングダムをつまみに酒が呑めるタイプの人間です)

Progmatは錚々たる企業の皆さまに株主として支えられていますが、一方で”大企業JV”ではなく厳然とスタートアップとして会社を創っていますので、出向者寄り合い組織ではなく、プロパーメンバーを積極的に採用しています。

2024年、齊藤は採用にコミットします。

何か感じるものがあった方は、いつでもご連絡いただけると嬉しいです。

”日本からパラダイムシフトを起こすのは、あなたかもしれません”

カジュアル面談のご相談は、Web(☟)からお気軽にできます。皆さまにとって「今かも」というタイミングがきましたら、いつでもお待ちしています。

この記事が気に入ったらサポートをしてみませんか?