Startup Story: Blue Apron - ミールキットサービスは成り立つのか?(4/4)

加熱するミールキットサービス競争

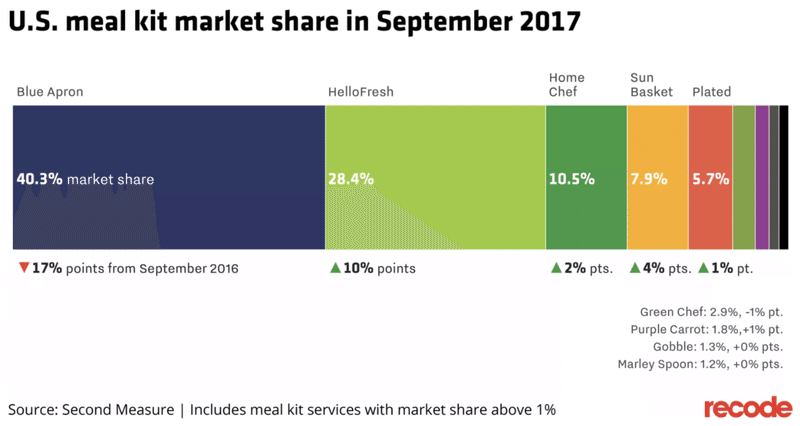

(前回の記事はこちら)これまで3回の記事では2012年頃にアメリカで本格的に始まったミールキットサービスの2016年頃までの動きを見てきました。Blue Apron, HelloFresh, Platedが全て2012年にNYCで始まったことは最初の記事に書いた通りです。その後、2013年頃からこの3社が本格的に立ち上がり始め、2015年頃までには主要な競合他社も参入し、2017年始め頃にはほぼ過当競争の状態に入って行きました。2017年11月のrecodeの記事によれば、以下が2017年9月当時のアメリカのミールキットサービスの各社のマーケットシェアです。

これまで見て来た通り、自他共に認めるマーケットリーダー Blue Apronは首位で40.3%、次がドイツを本拠とするHelleFreshで28.4%、そしてPlatedは5番手で5.7%と厳しい戦いとなっています。代わりに前回、新規参入者として触れたシカゴを拠点とするHome Chef(2014年立ち上がり、累計で$52Mを調達、最後の調達は2016年9月でL Cattertonから$40Mを調達)が10.5%で第3位、次はサンフランシスコのSun Basket(2015年立ち上がり、ベジタリアンメニューに特化)で7.9%のシェアとなっています。

この新規参入が多いのは、以前も書きましたが、ひとえに参入障壁が低く、またユーザーの”スイッチングコスト”(1つのサービスから他のサービスに切り替える金銭的 or 時間的コスト)が低いからです。スイッチングコストの低さは他のプロダクトと比較すると良く分かります。例えば、とあるデータベースを使うのに、年間前払いで数千万円を払っているとします。そうすると、他のサービスに切り替えると、そもそもその数千万円が失われるため、まずは1年間、使ってからにしようと意思決定を先伸ばす形になります。また、ウェブメールのサービスでgmailを使っているとします。すると、過去のメールがどんどん蓄積されていき、新しいメールサービスに変えると、過去のメールが失われてしまうため、面倒で溜まりません(若しくは過去のメールを全て転送する等)。そういうプロダクトは”スイッチングコスト”が高く、なかなかユーザーは競合サービスへ切り替えようとしません。

翻ってミールキットサービスは毎週デリバリーされ、毎回支払いを行うため、何度でも他のサービスを試せますし、過去の蓄積等もないため、切り替えに掛かるコストもほぼゼロです。その為、新しいサービスが世の中に出てくると、試してみよう、というユーザーが多いのは容易に想像が付きます。正に我が食卓でも一通り全てのサービスを試し、最終的に家族全員が一番、気に入ったBlue Apronに落ち着きました。

2017年からExitが始まる - 最初はBlue Apron

加熱する競争の中、各社はユーザー獲得のためのマーケティングに多額の資金を投下しなければならず、2015年〜2016年にVCから調達した大量の資金も尽きてしまいました。2017年頭頃には、追加で再びVC等から調達をするか、株式公開(IPO)をして一般投資家から資金調達をするか(+既存投資家に売却の機会を与える=Exit)、若しくは事業を他社に売却するか(=これもExit)、のいずれかの選択を各社とも迫られる状況となりました。

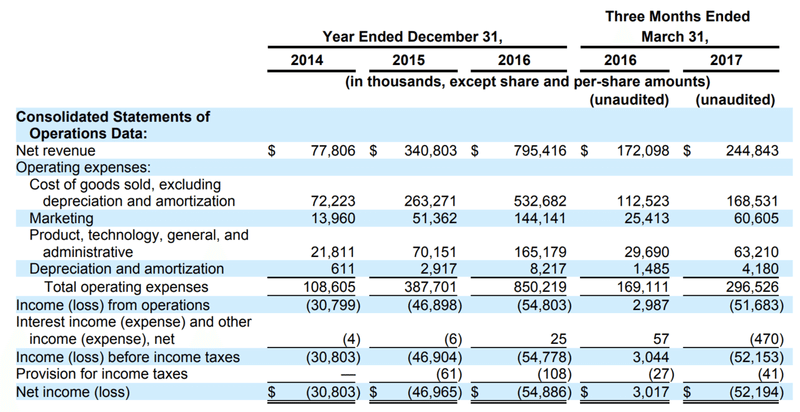

シェア1位のBlue Apronと2位のHelloFreshは圧倒的なマーケットシェアを楯にIPOを目指します。最初に動いたのはBlue Apronで、同社は2017年6月29日にIPO価格$10で上場します。元々は$15~$17のIPO価格レンジを目指していたのですが、IPOロードショーで投資家から、まだ赤字である点と、(成長を維持するのに)多額のマーケティング費用が掛かる点、の指摘を受けたこと、もう1つはある意味、タイミングが悪いのですが、同じ6月の16日にAmazonが大手オーガニックスーパーチェーンであるWhole Foodsを$13.6Bn(約1兆5,000億円)で買収したことにより、更なる競争の激化が見込まれたこと、から最終的には価格を$10に下げてのIPOとなりました。下記は企業がIPOをする際に米国証券取引委員会(SEC)に届け出るForm S-1という書類から抜粋したBlue Apronの2014年〜2017年3月期までの業績です。

売上(Net revenue)は2014年の$78M(約80億円)から2016年には$795M(約850億円)と2年で10倍以上になっていることがわかります。ただ、一方でマーケティング費用(Marketing)も$14Mから$144Mとほぼ10倍になっています(売上の18%)。競争の激化で積極的なマーケティングがユーザーを獲得・維持するために必要なことが分かります。結果的に$10で行ったIPOは翌日には$9.34で取引を終え、時価総額は$1.9Bn(約2,100億円)と、2015年6月の資金調達時につけた$2Bn(2,200億円)を下回ることになりました。

Plated(及びHome Chef)はM&Aを模索

一番最初に誰よりも早くNYCでスタートしたPlatedは、その先行者利益を生かしきれず、2017年半ば頃にはマーケットシェアは5位に低迷していました。いかに成長セグメントと言えども、そこまでマーケットシェアが低いと投資家も追加で投資をする気にはなりませんし、IPOできるほどの業績にもなっていません。こちらの記事によれば、Platedの2016年の売上は僅か(と言っても創業数年でここまでの成長は凄いですが)$135MとBlue Apronの1/5以下です。恐らく2017年始め頃から売却先を探していたのだと思います。その証拠に2017年8月に$7M強をデッド(負債)で調達していますが、恐らく買収交渉が終わるまでの繋ぎの資金を調達したものと思われます。

最終的には2017年9月20日、Blue ApronのIPOから約3ヶ月後に全米第2位のスーパーチェーンであるAlbertsons(以下の写真にあるSafeway等を保有、上場企業、時価総額 $7.6Bn or 約8,000億円)が$175M~$200M(約200億円前後)でPlatedを買収します。当時、大手スーパーチェーンは新しいミールキットサービスの波に乗り遅れており、一方で前述したAmazonによるWhole Foodsの買収で、Amazon Fresh等のデリバリー系サービスにますます差をあけられてしまうことに焦りを感じていました。ちょっと先の話になりますが、同じ様に全米最大手スーパーチェーンであるKroger(Ralphs等を保有、上場企業、時価総額 $26.2Bn or 約3兆円)も翌年2018年5月にマーケットシェア第3位のシカゴベースのHome Chefを$700M(約770億円)で買収します。

興味深いのは、このReutersの記事によればHome Chefも2017年6月頃の時点(Blue ApronのIPO後、AmazonのWhole Foods買収後)で投資銀行を雇った上で会社の売却も含めて様々なオプションを検討していたことです。2017年の見込み売上は$300Mもあったにも関わらずです。私も2017年当時をよく覚えているのですが、このAmazonによるWhole Foods買収はあらゆるFood Tech系の会社を震撼させました。我々が2016年春に投資をしたTovala(スマートオーブン+ミールキット)も2017年夏頃に追加調達を行っていたのですが、話をする全ての投資家がAmazonリスクを懸念して話が進まない、と嘆いていたのを良く覚えています(結果的に、Tovalaは第2回で取り上げたGrubhubへの投資で大きなリターンを出したシカゴのVCから調達を行います)。

後日談ですが、残念なことにAlbertsonsは元々Platedで行っていたミールキットサービスを2019年11月に終了させ、第3回で取り上げたFreshlyの様な、チンするだけですぐに食べられる商品にブランドを切り替えてしまいました。Platedの商品は上の写真のSafewayで普通に販売されています。

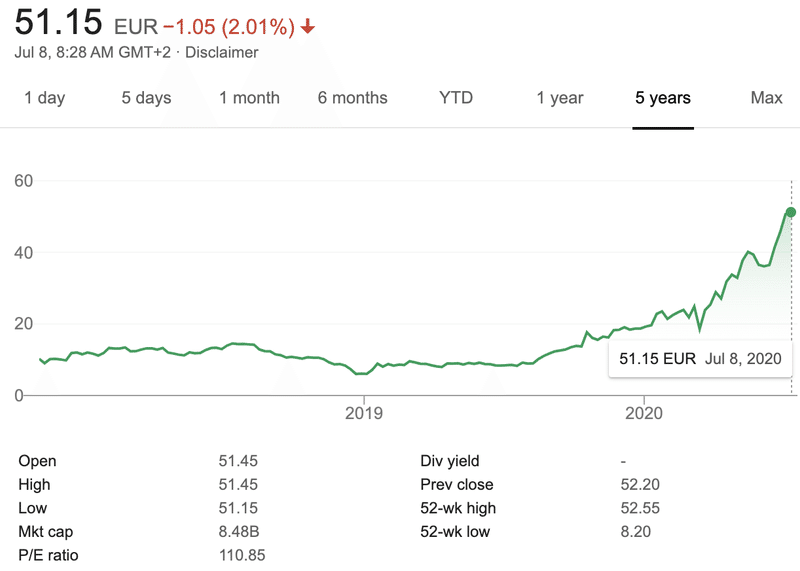

Hello Freshは2017年11月にドイツでIPO

そして2017年、ミールキットサービスによるExitのトリを飾ったのはHello Freshでした。同社はドイツに本社があることもあり、上場先としてはアメリカではなくドイツの株式市場を選びます。2017年10月にIPOの計画を発表したのち、11月2日にIPOを行います。Reutersの記事によればIPO価格は€10.25で、時価総額は€1.7Bn(約2,100億円)とBlue ApronのIPO時とほぼ同じ価格、またHello Freshが2016年12月に資金調達を行った時のバリュエーションともほぼ同じ価格となりました。

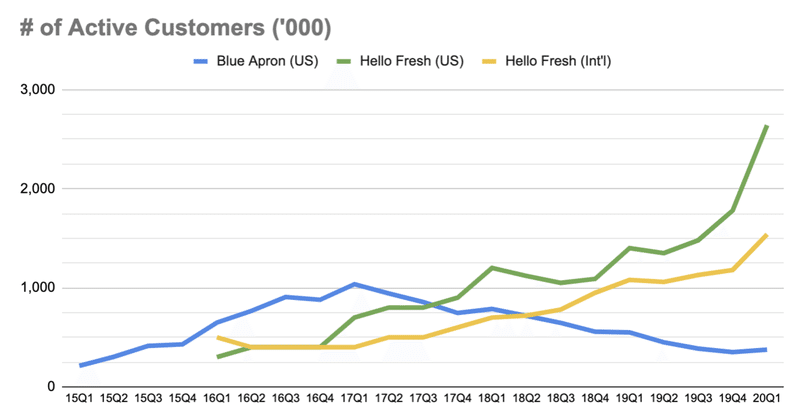

本来であれば、投資家も、長く頑張ってきた従業員もIPO後に株式を売却して、キャピタルゲインを得てハッピーエンドになる訳ですが、Blue ApronとHello Freshの話は2017年のIPOでは終わりません。通常、投資家や一部の従業員もIPO後は株価の影響を抑えるために、大体は6ヶ月〜9ヵ月程度は持ち株を売らないと約束させられる”ロックアップ”期間があります。その後の2社の行き末はこちらのチャートを見ると一目で分かります。下のチャートは両社の2015年Q1から2020年Q1までの四半期ごとの顧客数(単位は"千人")を表したものです(Hello Freshはデータがなかったため、2016年Q1以降)。いずれも上場したので、決算発表資料からデータを引っ張ってきました。

IPO後に何が起こったのか? Blue Apron vs. HelloFresh

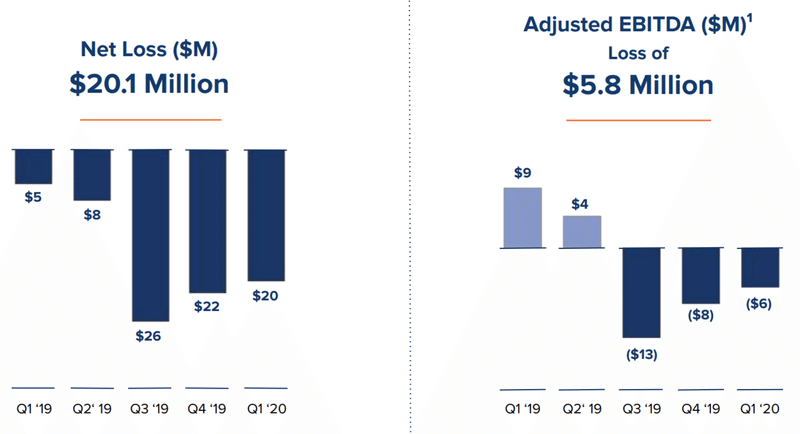

青い線がBlue Apronでアメリカの顧客数、Hello Freshは全世界で展開しているので緑色がアメリカの顧客数、黄色がアメリカ以外の国全ての顧客数になります。見ての通り、実はBlue Apronは2017年Q1の100万人をピークにずーっと顧客を失っており、2020年Q1時点ではピークの1/3程度の37.6万人まで下がっています。顧客数が減れば当然、業績も悪化する訳で2016年の売上は前述の通り$795M、2017年には$881Mに達しましたが、それが2019年には$454Mとほぼ半分まで落ち込みます。直近の2020年Q1の業績を見ても、売上はコロナの影響が多少あって、前四半期に比べて+8%の$102Mとなりましたが、相変わらず利益は出ておらず、下記の通り過去3四半期はボトムラインもAdjusted EBITDAレベルでもマイナスです。

その間、CEOも2回変わっています。元々の創業者だったMatt Salzbergは実はIPO後の2017年12月に当時のCFOに代わる形で取締役会会長に退き、前線からは一歩引いていました。その後、2019年4月に元Etsy(クリエイターとユーザーを繋げるマーケットプレイス)COO、その前はEvernote COOだったLinda Findley Kozlowskiを新しいCEOに迎えます。ただ、経営陣を変えても業績は回復せず、株価も低迷し続けています。低迷という言葉では寧ろ足りず、転げ落ちた、と言った方が近いかもしれません。

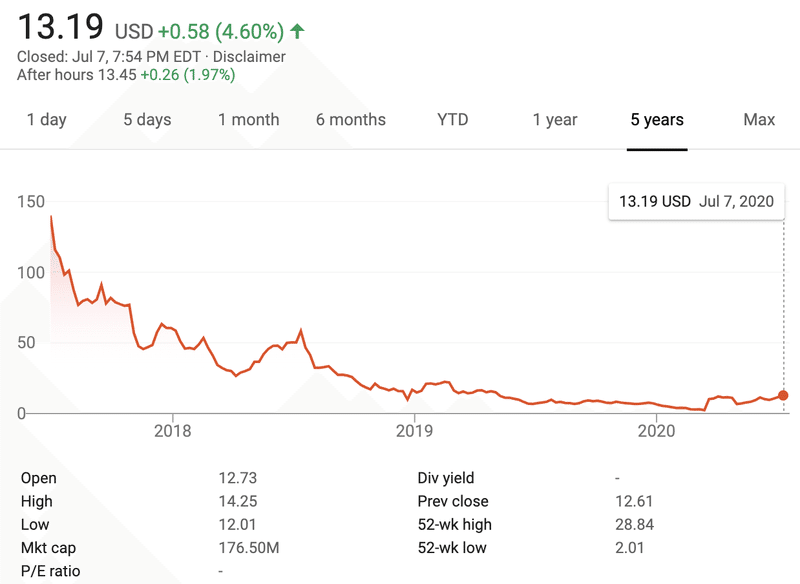

IPO時は$10だった株価はその後のAmazonショックや業績の悪化もあり、Mattが辞める2017年11月頃には$3程度までに下がっていました。2018年末頃には$1前後まで株価が下がってしまったので、経営陣は珍しい株の15:1の reverse spiltを行います。ややテクニカルですが、要はこれまでの15株を新しい1株として、市場に出回る株式の数を大幅に減らして株価自体を上げようとしたのです(その為に上のチャートの左端は$150近くから始まっていますが、実際には$150/15=$10、ということです)。通常は株価が高すぎて個人投資家が変えない時に株のsplitを行い、株式数を増やし、株価を下げるために使われるのが一般的なのですが、Blue Apronの場合はそれを逆にした形ですね(確か株価が$1を切ると上場廃止というルールがあった気がします)。

2020年2月にはM&Aも含めた"strategic alternatives"を模索する、という方針を2019年12月期の決算発表時に行いました。上場時には約2,000億円あった時価総額も既に本日時点で$177M(約190億円)と1/10まで下がってしまったので、株主もその代表である取締役会も何かしなければ、という雰囲気なんだと思います。

Hello Freshの成長と事業の安定化

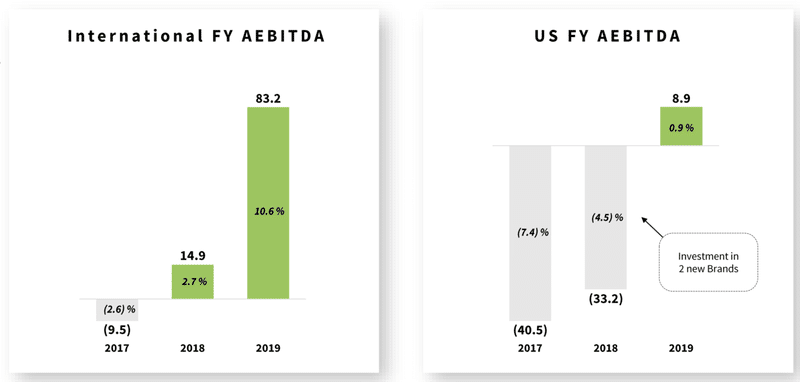

対照的で、意外なのはHello Freshです。超アグレッシブな経営と、複数市場での同時立ち上げ等、かなり無理したオペレーションを当初はしてきたHello Freshは2016年時点ではかなりBlue Apronに差を付けられていましたが、どんどん顧客を開拓し、他社から奪い、アメリカでも2017年Q4を境に顧客数でBlue Apronを逆転しました。そして逆転しただけでなく、その後アメリカ市場にて圧倒的に差を付けて行きます。同時にアメリカ外の市場でも着実に顧客を獲得し、売上を伸ばしていきます。売上の数値を見ると、€905M (2017年) →€1,279M (2018年) → €1,809M (2019年)とここ3年でほぼ倍、Blue Apronの2019年売上 ($454M)のほぼ4倍です。

そして、ここが恐らくBlue Aronとの一番の違いなのですが、Hello Freshは世界各国で事業を展開していることが強みになっています。上のチャートを見るとHello Freshはアメリカではほぼトントンなのに対し、アメリカ外ではきちんと利益を出していることが分かります。要はヨーロッパやオーストラリア等で稼いだ利益、キャッシュをアメリカでのマーケティング費用に注ぎ込むことで顧客を獲得し、それを事業成長に繋げているのです。市場規模ではアメリカ単体の方が遥かに大きい様ですが、それ以外の市場できちんと利益が出る仕組みを築けたのが成功要因と思います。最初はその複数国での立ち上げが大変だったことを考えると興味深いですね。

結果的に株価も上場以来、ずっと伸びており、時価総額も€8.5Bn、約1兆円近くまで来ました。Blue Apronの約190億円と比較すると随分、差がついてしまいました。

ミールキットサービスは成り立つのか?

ここで少し振り返ってHello Freshの勝因は何だったのかを考えてみたいと思います。2012年にNYCとドイツで始まったミールキットサービスは当初の投資家の想定は"a winner takes all"の市場ではなく、巨大なフード産業の中で複数の強者が成り立つ(UberとLyftみたいなもの)、というものでした。が、蓋を開けて見ればBlue Apronは事業価値が200億円程度、PlatedもHome ChefもM&Aにより競争から脱却、他に小さいプレイヤーはいるものの、Hello Freshは約1兆円の価値を生み出しており、グローバルで見てほぼHello Freshの一人勝ち状態です。

このシリーズのタイトルにも付けた通り、ミールキットサービスは成り立つのか?という問いに対しては、恐らく「成り立つ」というのが答えだと思います。特に直近数ヶ月のCovid-19の影響でHello Fresh、Blue Apronだけでなく、フードデリバリーの産業(UberEatsやDoorDash)全体が恩恵を受けています(余談ですが、Uberが競合のPostmatesを$2.65Bn(約3,000億円)で買収することが昨日、発表されています。これについてはまた今度)。ミールキットサービスがきちんと成り立つことはHello Freshが証明してくれました。売上の成長もそうですが、きちんと利益も出していることがそれを示しています。

では、ミールキットサービスはトップ1社だけしか成り立たないのでしょうか?その質問の前に最初のHello Freshの勝因に戻ります。1つはこのビジネスにおいては、それなりに規模の経済が効くのだと思います。食材・梱包材の大量購入、物流ネットワークの構築等々、それが規模が大きくなればなるほど単価が下がっていく。Hello Freshは既にBlue Apronの優に4倍近くの売上があります。原材料費や間接費用は大分、割安で、それが利益に貢献していると考えられるのが一点。ついついFacebookやGoogleの様なテック企業の錯覚に陥りますが、実態はレストランビジネスとほぼ同じです。

もう1つは、フォーカスが基本となるスタートアップでは皮肉な話ではありますが、当初からアメリカとそれ以外の国で同時に事業を立ち上げたことが功を奏しています。そして、恐らくアメリカやドイツ、と言った大きな市場を除いては、目立った競合も出てこず、かなり楽に、安定した事業を築けたのだろうと思います。それがcash cowを作り、アメリカの顧客獲得のための、競争に勝ち抜くためのマーケティング費用に投下できた、というのが2点目。

3点目にHello FreshはIPOで得た資金を使って、競合3社を買収することで彼らの既存の顧客基盤を効率的に獲得できたことです。IPOの翌年2018年3月にまずはコロラド州を中心に展開していたGreen Chefを、5月には競合Marine Spoonのオーストラリア事業を、そして10月にはカナダのChef's Plateを立て続けに買収します。Blue Apronは不思議なことにこれまで一度も競合の買収は行っていません(2017年10月に食品メーカーを買収しています)。

最後に、確信はないですが、プロダクト(要はメニュー)の違いもあったのかもしれません。実は我が家でも2018年ぐらいに何回かHello Freshを試したのですが、Blue Apronと比べるとおかずの数が1つ少なく、ワンプレート的な料理(炭水化物ともう一品)が多くて、単調な味に飽きてしまい、またBlue Apronに戻ったというのがあります。その分、調理時間が少し短いので、もしかしたら食にこだわりが少ないアメリカ人(NYCとかシリコンバレー住民は除く)はそちらの方が好きだったのかもしれません。

投資家リターンの観点

Blue Apronの現在の時価総額は$177M、これはHello Freshに比べれば遥かに少ないので、Blue Apronの投資家にとっても残念な結果だったのでしょうか?これはGiphyの時にも分析しましたが、またしても”いつ投資したかによる”というのが答えです。というのは最初のSeries AやSeries Bで投資をしたBessemerやFirstMarkはバリュエーションが$30M以下で投資をしているので、仮に現在の株価でも10〜20倍のリターンを出したことになります。それ以降の投資家は恐らく$200Mを上回るバリュエーションで投資をしているので、ロックアップが切れた直後に売れば回収できていたかもしれません。シリコンバレーの投資家がSeries Aに拘る理由はここにあります。

前回、紹介をしたGFR Fundの投資先 Tovalaも広義にはこのミールキットサービス領域にいます。同社の場合、最初に販売するスマートオーブンが(うまく使える限り)ある意味ユーザーのスイッチングコストを高め、リテンションを伸ばす効果があります。つい最近、$20M Series Bを調達したばかりなので、今後が楽しみです。

*この記事が面白いと思われたら↓Twitter↓でのシェアをお願いします!*

この記事が気に入ったらサポートをしてみませんか?