外堀が埋まりつつある日銀の政策転換への道筋!

先週、内閣府から発表された4-6月期推計GDPギャップが15四半期ぶりにプラスに転換した。先月発表されたGDPデフレーターも3四半期連続のプラスとなっており、今まで、日銀の大規模金融緩和を正当化してきた大きなデフレ要因が解消されたことで、日銀の金融正常化への道筋がより明確となったと言える現状を追った。

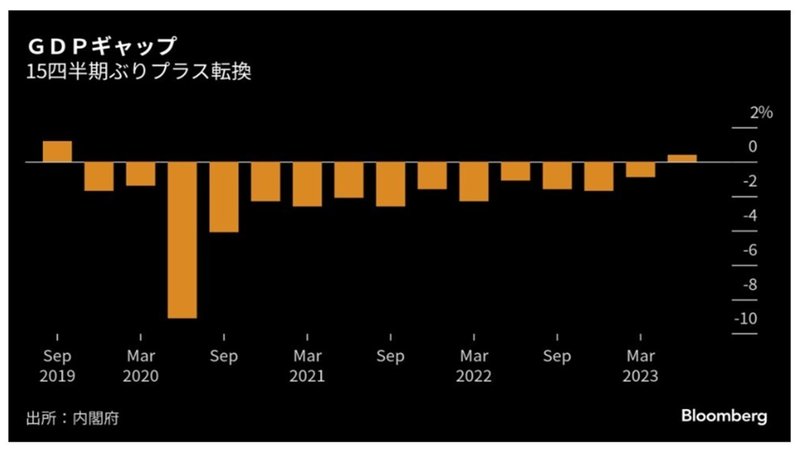

1.GDPギャッププラス転換の状況

GDPギャップとは、個人消費や設備投資などの経済全体の需要と、労働時間などから算出する潜在的な供給力との乖離率(実質GDPと潜在GDPの差を潜在GDPで除したもの)である。4-6月期の実質GDPは、速報で前期比年率6.0%の高成長となり、供給力を示す潜在GDPを上回った。金額にすると、年換算で2兆円の需要超過となる。

内閣府は、図表1の通り、GDPギャップが、4-6月期にプラス0.4%だったとの推計を公表した。2019年7-9月期以来、15四半期ぶりに需要不足を解消した。これで政府が脱デフレへ重視する4指標全てでプラスになった。

2.消費者物価指数、GDPデフレーターと単位労働コストの現況

生鮮食品を除く総合指数の前年同月比の上昇率が、日銀が目標とする2%を16ヵ月連続で上回り、生鮮食品とエネルギーを除く新コアコア指数では、4か月連続で4%を上回っている。

GDPデフレーターについては、4-6月期に前年同期比でプラス3.4%上昇と3四半期連続でプラス、単位労働コストも同0.7%上昇し、2四半期ぶりのプラスとなった。

3.デフレ脱却に向けての課題

デフレ脱却に向けて、政府が重視する4指標【①消費者物価指数②総合的な物価動向を示すGDPデフレーター③賃金動向を映す単位労働コスト④需給ギャップ】がプラス転換したものの、直近の経済財政白書で、「現時点ではデフレ脱却に至っていない」と結論付けられた背景に、物価変動の影響を除いた実質賃金が15ヵ月連続で前年同月を下回ったことが挙げられている。

今年度の春季労使交渉は、30年ぶりの高い賃上げ率となったものの、物価の伸びには追いついていない現状がある。

4.金融正常化への道筋

来年度の春闘に向け、継続的な賃上げを表明する企業も多く、デフレからの脱却に向けての企業努力は着実に進展しているが、実質賃金のプラス転換を見通せるのは、来年の春闘までかかることも想定され、日銀の短期金利マイナスの解除という金融政策正常化へは、少なくとも、まだ数か月程度の時間が必要かもしれない。

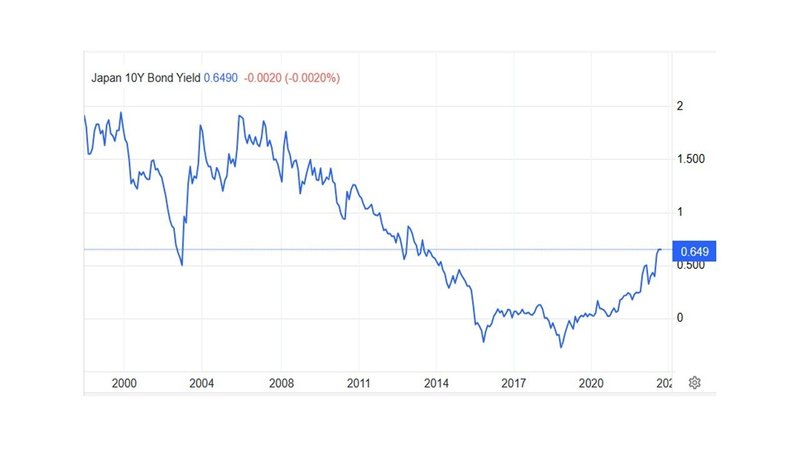

一方、前回実施された長期金利を1%程度まで容認するYCC柔軟化については、図表2の通り、実質0.65%までの小幅な上昇の容認に留まっており、大規模金融緩和策の転換に着手したと言える状況にはない。

しかし、中央銀行が短期金利に留まらず、市場メカニズムを否定し、長期金利までコントロールする政策への批判や副作用を懸念する意見も多く、YCCに関しては、早晩撤廃の議論が進むことも予想される。

5.YCC撤廃による金融市場への影響

今後、YCCが撤廃されることになっても、長期金利の上昇は、せいぜい1%を少し超える程度の軽微な上昇に留まるものと予想する。昨年来、米ドル金利の大幅な上昇により、大手生保、銀行とも米国債投資で大きな損失を抱え、今年度の投資運用方針として国内回帰の方向性が明確となっており、日本の長期金利上昇局面での日本国債投資ニーズは、相応に高いものと推察できる。

従って、長期金利の急上昇が回避されるとすれば、ドル円相場への影響もさほど、大きくなく、140円を割り込む程度のインパクトに留まるものと予想する。

前回の日銀の記事はこちら

20230905執筆 チーフストラテジスト 林 哲久

この記事が気に入ったらサポートをしてみませんか?