新NISAでの個別株投資を考えてみる

はじめに

UKIです。

いよいよ来年2024年から新NISAが始まります。今回の記事では、新NISAにおける投資戦略、特に個別株投資の戦略について考えてみます。この時期にこのテーマを取り上げることは、一般層にデータ投資を知ってもらう上で避けて通れないと考えました。

この記事を読んでいらっしゃる方は、「NISAで個別株投資なんかいらんやろ、米株インデックス(もしくはオルカン)でいいやん」と思っていることでしょう。本記事は、そのように投資に対して一定以上のリテラシーをお持ちの方を対象としています。そのような方にこそ、是非ご拝読頂きたいと思っています。

本記事では、まず新NISAの概要をざっくり説明し、続いて新NISAで個別株投資を考えるべき理由について説明します。その後、個別銘柄の選定手法について説明を進めます。今回筆者は、各企業の株価データと財務諸表を元に、どのような個別株が購入検討の余地があるか、網羅的に探索しました。そして、その結果を分かりやすくランキング形式でまとめています。

また記事の最後には、長期的な株式投資の運用の勘所に加えて、「脳死でインデックス」のような意見に警鐘を鳴らすべく、僭越ながら筆者からのメッセージも添えさせていただきました。これについてはいろいろとご批判もあるかと思いますが、筆者としては真摯に、そして誠実に書き綴ったつもりです。記事の最後までお付き合いいただけると幸いです。

マケデコについて

本記事は、マケデコ Advent Calendar 2023の最終日の記事となります。

マケデコや筆者の素性については昨年の記事をご参照ください。現在のマケデコdiscordへの参加者数はおよそ4000人となっています。

おことわり

本記事は株式投資に関する情報を提供することを目的としておりますが、具体的な投資アドバイスを提供するものではありません。

本記事の情報に基づく投資結果について、筆者は一切の責任を負いません。

本記事では新NISAにおける回転売買に言及していますが、証券会社等が手数料目的で回転売買を勧誘する行為は処分対象となる見込みです。

本記事で使用したデータは、JPX総研の提供するJQuantsAPIから取得しています。検証結果については細心の注意を払っておりますが、内容の正確性を完全に保証するものではありません。

新NISAの仕様について

新NISAについては、以下の記事をご参照ください。

(1)積み立てと個別株が併用できる!

ざっくり説明すると、これまでのNISAでは一般NISAとつみたてNISAは選択制となっていましたが、新NISAではこれらが併用できるようになっています。つまり積み立てをする傍らで個別株への投資を行うことができます。新NISAで個別株投資をするためには「成長投資枠」を使い、年間投資枠は240万円まで、非課税保有限度額は1200万円まで行うことができます。

(2)非課税枠が再利用できる!

新NISAでは、使用枠内の投資商品を売却した場合、その枠を再利用することができます。例を挙げると、例えばあなたが成長投資枠でトヨタ自動車株を100万円分ほど購入したとします。時が経ち、この株の時価が150万円となったため、あなたはこれを売却しました。すると、50万円の利益は非課税であり、当初購入した100万円分の枠を使って新たに投資商品を購入することができます(注1)。

つまり新NISAでは、NISA枠を利用して非課税で回転売買できるようになっています(注2)。

(注1)ただし非課税枠の解放は翌年以降となります。

(注2)ただし年間投資枠は解放されないため、年間投資枠を超過した分はその年に回転売買はできません。

新NISAで個別株投資を考える理由

ここではまず儲かるか儲からないかはおいておいて、新NISAで個別株投資を考えるべき理由について説明します。

(1)リスク量を調整できる

新NISAで個別株投資を行う理由は、「個別株はリスクが高いから」です。殆どの方が毛嫌いする「リスク」という言葉ですが、これを正しく理解し、味方につけることが大事であると筆者は考えます。

投資における「リスク」の意味

投資においてリスクが高いとは、分散が大きい(値幅のばらつきが大きい)ということです。株価は基本的にランダムウォークするので、そもそも利益が出る確率と損失が出る確率は同じであり、「リスクが高い=損する確率が高い」という直感的な解釈は間違っています。

リスク量は掛け金で調整できる

投資商品のリスクが高すぎるのであれば、掛け金を落とせばいいだけの話です。そうすれば同じリスク量を取るために必要な非課税枠と拠出資金を少なく抑えることができます。新NISAは現物売買でありレバレッジを掛けることはできません。このため、まずリスクの高い商品を選択し、自身の好みに合わせて掛け金を下げてリスク調整するのは、そもそもアリなのです。

(2)リスクが高いと時短になる

次に、リスクのもう1つの使い方を考えてみましょう。

リスクによる時間効果

リスクが大きい投資商品では値幅が大きくなるため、利益が出るときは大きな利益が出て、損失が出るときは大きな損失が出ることになります。具体的に言うと、リスク(分散)が2倍になれば同じ値幅を得るための時間は半分になります。

結果が出るのが早い

投資する目的は資産を作ることです。読者各位には「資産はこれくらいあればよい」と言える目標値があるでしょう。しかし、ここで1つ抜けているものがあります。それは時間の概念です。

例えば、目標資産が6000万円であるとして、これを投資期間10年で達成できる場合と20年で達成できる場合では、どちらが良いでしょうか?この質問に対する答えは明白でしょう。より若い時期に資産を形成できることは、大きな効用を生み出します。

(3)期待値は見つけることができる

さて、リスクの次に期待値について考えてみましょう。

投資には期待値が必要

これまでに話した内容は、「期待値が存在すること」が前提です。期待値がなければそもそも投資する意味はありませんし、その期待値はリスクに比例して大きくなければなりません(注3)。

(注3)リスク(分散)が2倍の場合、期待値も2倍となる必要があります。このとき、収益性の指標であるシャープレシオ(期待値÷標準偏差)は√2倍になることになります。このようにリスクの高い投資商品を選択するためにはスキルが要求されます。

米株インデックス投資の期待値

米株では、過去のデータをもとに、およそ8%複利程度の期待値が得られると言われます。このように継続的に株式市場が成長していく理由として、その国自身の経済成長や金融政策の結果であるなどと言われます。

個別株投資の期待値

一方で個別株投資では、「マーケット(≒時価総額加重インデックス)に対する超過収益の期待値は0」つまり「銘柄選定しても期待値はインデックスと同じだよ」とする理論が幅を利かせています。

個別株投資はインデックス投資に対してリスク(分散)が高いため、インデックスよりも高い期待値、高いシャープレシオが要求されます。このため、下手な銘柄選定をせずにインデックスを買うことが最適解だと言われます。

では、本当に銘柄選定で期待値を見つけ出すことはできないのでしょうか?

結論として、データ分析を活用することで期待値を見つけることが可能です。これについては、以降の章で詳細に説明します。

以降の章では特に1年間のリターンの期待値について言及していきますので、期待利回りという言葉を使うようにします。文字通り「期待できる利回り」であり、分かりやすいと思います。

(4)回転売買を狙う

数ある銘柄の中から上昇する銘柄を選定することは、スキルを要求される難しいタスクです。しかし、もしこれが可能であれば、保有中の銘柄を売却して次の銘柄を購入する機会が生じます。

売却した代金を次の投資枠に充てる

保有した銘柄の株価が大きく上昇して利確することができ、利益分含めた売却額を次の銘柄の購入代金へ充当できることが理想的です。これにより、自身の年間拠出可能額以上に年間投資枠を利用でき、非課税枠を早期に埋めることが可能となります(注4)。

(注4)ただし、これは同時に非課税枠を圧迫する行為であることも留意する必要があります。例を挙げると、100万円で買ったトヨタ株が150万円に値上がりしているとします。この状態では非課税枠は100万円ですが、売却して買い戻した途端、非課税枠を150万円使うことになります。非課税枠を使い切ることも重要ですが、使った非課税枠(購入簿価)に対して時価が上昇している状態のほうが理想的です。また、年間投資枠の上限は240万円までであり、売却によって解放されないことにも注意が必要です。

インデックス投資では回転売買できないのか

米株インデックスへの積み立て投資では、以下の理由により回転売買はできません。

回転売買するためにはマーケットタイミングを読む必要がある。つまり高値で売って安値で買い戻す必要があるが、これはほぼ不可能である。

仮に銘柄選定のように上昇下落を予測できたとしても、売却後に下落を待って買い戻すまでの時間が無駄になってしまう。また価格が下落しなければいつまで経っても買い戻せない。

(5)個別株投資のデメリット

さて、長々と個別株投資を考える理由について説明してきましたが、この節では個別株投資のデメリットについて説明します。

個別株投資は手間が掛かる

これまでに言及した個別株投資のメリットは、全てデメリットとして捉えることができます。個別株投資では、リスクに見合うだけの期待利回りを探すために、それなりの手間暇を掛ける必要があります。また期待利回りを探すためには、コーディングやデータ分析など最低限のスキルが要求されます。

米株インデックスの利点

一方で米株インデックス投資は買うものがほぼ決まっており、またマーケットタイミングを計ることはできないため、「今買うだけ」です。選択肢が少なく、検討の余地がなく、故に明朗快活で一般の方に広く受け入れられる手法だと思います。

(6)個別株投資の本音

長々と説明してきましたが、個別株投資の本当の魅力はアップサイドリターンを狙えるところだと思います。一撃で1億利益を出して非課税で利確する。これが最高ですね(できるとは言ってない)。非課税の株式投資は、宝くじを買うよりも断然お得なギャンブルです(こう言っては身も蓋もないですが)。

やっぱりマイニング株を新NISAで480万円分買って21倍で1億円の利益を税金ゼロで持って帰る夢をどうしても諦められない。 pic.twitter.com/JRz67qByiU

— DEG (@DEG_2020) November 21, 2023

※補足ですが、DEGさんのツイート中の480万円とは、奥様の枠と合わせた2人分の成長投資枠の年間投資枠です(240万円×2)。さすが仮想通貨界隈、リスクテイカーが多いですね!

個別銘柄の選定手順

さて前章にて、「データ分析を活用することで期待値(期待利回り)を見つけることが可能」と述べました。

最近では、いろいろな雑誌や書籍で「新NISAで個別株を買うならこの銘柄」のような記事が出回っています。これらを見て情報収集することは非常に良いことだと思います。しかしそこに記載されている情報は、データによる裏付けのない著者の主観であることも多く、必ずご自身でその投資効果を確認する必要があります。

本章では、投資効果を確認するための手順や観察するポイントについて丁寧に説明していきます。

(1)確率分布を観察する

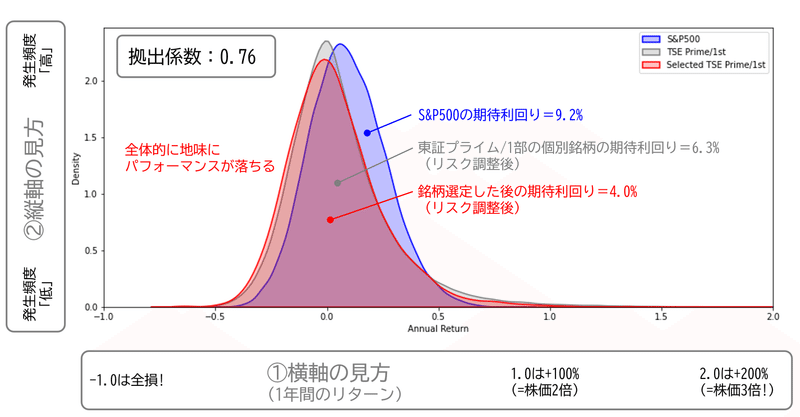

さて、まずは皆さんの大好きなS&P500インデックスと東証プライムおよび東証1部(再編前)に所属する銘柄(以下、単に個別銘柄)について、任意の時点から1年間これを保有したときのリターンの確率分布を観察するところから始めましょう。

上記グラフの見方について説明します。

横軸は1年間保有したときのリターンです。-1.0はマイナス100%(つまり全損)、1.0は+100%(株価2倍)、2.0は+200%(株価3倍!)を示します。

縦軸はそのリターンの発生頻度を示します。山の高いところほど、発生頻度が大きくなります。山のてっぺんが最頻値です。

期待利回りはこの確率分布の平均値であり、長年保有するとこの利回りが期待できます。

リスクが大きい場合には胴体部分の幅が大きくなり、また分布のテールも長くなる場合が殆どです。プラス方向にテールが長い場合、大きな利益が出る可能性が高くなりますが、逆にマイナス方向にテールが長いと、全損の可能性が高くなります。

さて、S&P500を保有した場合と、個別銘柄をランダムに保有した場合、両者の期待利回りは9.2%と9.1%であり、それほど変わらないことが分かりました。個別銘柄のほうがリターンの最頻値は低いにも関わらず、S&P500と同程度の期待利回りとなる理由は、プラス方向のテールが長い(アップサイドリターンが大きい)ためです。

ただし両者ではリスクの大きさが違うため、この状態では期待利回りを正しく比較することはできません。

(2)リスクを揃えて比較する

今回の検証では、分かりやすくそれぞれのリスク(分散)を同じ程度に揃えて比較してみましょう。これは前述したとおり、個別銘柄への掛け金を減らすことで実現できます。

上記のグラフについて説明します。

グラフの左上に記載した拠出係数ですが、これは資金のどれだけを使って買い付けするか示しています。上記の例だと、S&P500を買うときは資金の100%、個別銘柄を買うときは資金の68%を使うと、グラフのような確率分布になります。この拠出係数が低い場合、同じリスクを取るために必要な非課税枠と拠出資金の絶対額を節約することができます。

リスク調整後の期待利回り6.3%であり、リスク調整前と比較して下がります。この期待利回りは、全ての資金に対する利回りの期待値です。資金の68%しか買い付けしていない(=32%は遊んでいる)ため、これは当然の結果です。

胴体部分のリスクはほぼ同じですが、個別銘柄では依然としてプラステールは大きくなっています。資金の68%しか賭けていないため、全損リスクはなくなります(最悪でも32%は残る)。

さて、上記のグラフを見て「個別銘柄に投資しよう」と思う人はいないでしょう。拠出額は少なくて済むものの、S&P500インデックスと比較して期待利回りは低くなっており、いくらプラステールがあるといってもこの確率分布の形状では物足りなく感じます。

(3)個別銘柄をプロファイルで絞り込む

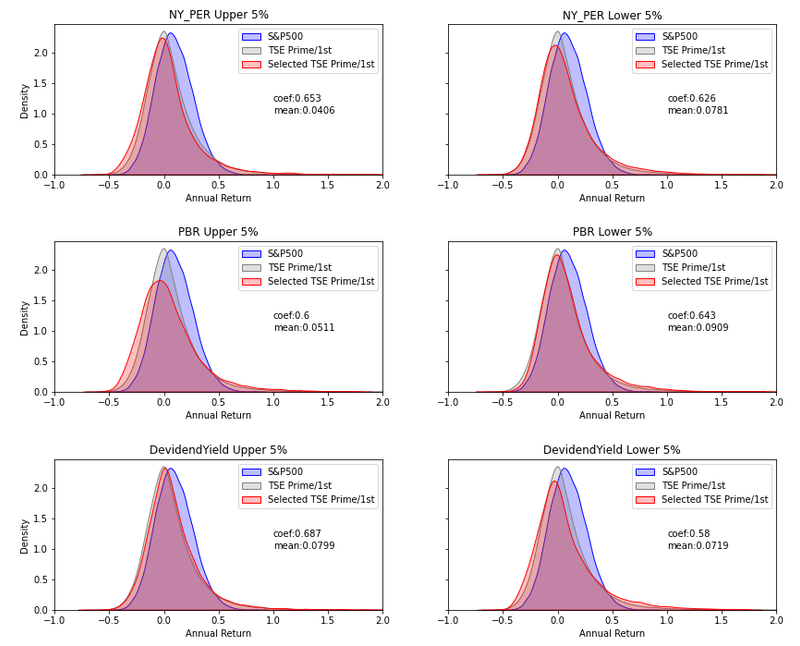

ここからデータ分析に入っていきましょう。個別銘柄をプロファイルによって絞り込むことで、上記の確率分布の変化を観察していきます。ここでいうプロファイルとは、例えば期間上昇率のようなテクニカル指標であったり、PBRや配当利回りなどの財務指標であったりします。

検証条件

その月の最終営業日が引けた後、東証プライム・1部の銘柄全てについてプロファイルを集計する。ここでは例としてPBRとします。

そのプロファイルのうち、全体の上位5%もしくは下位5%の銘柄を買い付け対象として選定する。ここではPBRの下位5%(割安なもの)とします。

翌日(つまり翌月の月初の営業日)の始値でこれらを購入する。

1年間保有して月末の最終営業日の終値で手仕舞う。

上記の所作を各月について全て集計する(どの月初から買い付けするか任意であるため、全てを一律に集計します)。

検証期間は、2008年5月末日以降。

ここで注意しておきたいのは、「プロファイルの相対的な大きさで銘柄を選定する」ということです。例えばある銘柄のPBRが0.5で十分割安な水準だとしても、PBRが0.4の銘柄が5%存在するのであれば、このPBRが0.5の銘柄は買い付け対象に含まれません。

今回のような銘柄選定では全ての銘柄に対して相対的に良い銘柄をピックアップしたいため、「PBRであれば1倍以下が良い」というような絶対値での集計には意味がないのです。

(4)結果の一例

PBR下位5%銘柄の1年リターン確率分布

個別銘柄の確率分布は、銘柄選定によってグレイ色からレッド色へと変化しています。上記のグラフから、以下のことが分かります。

PBR下位5%選定すると、期待利回りが6.3%→9.1%まで改善する。S&P500の利回りと比較して遜色がない水準である。

銘柄選定後は、最頻値(山のてっぺん)は変化がないものの、プラステールが大きくマイナステールが小さくなっており、これが期待利回り改善に寄与している。

拠出係数は0.64となっており、拠出額を十分に節約できる。

S&P500に対して期待利回りとリスクは同等で、拠出金額を節約でき、かつ太いプラステールを持つ。さらに回転売買もできる。

この確率分布ではまだ物足りないかもしれませんが、徐々に個別銘柄を買い付けるインセンティブが見えてきたような気がします。

それでは以降の章で、購入検討余地のある銘柄と避けるべき銘柄のランキングを見ていきましょう!

【ランキング】購入検討余地のある銘柄

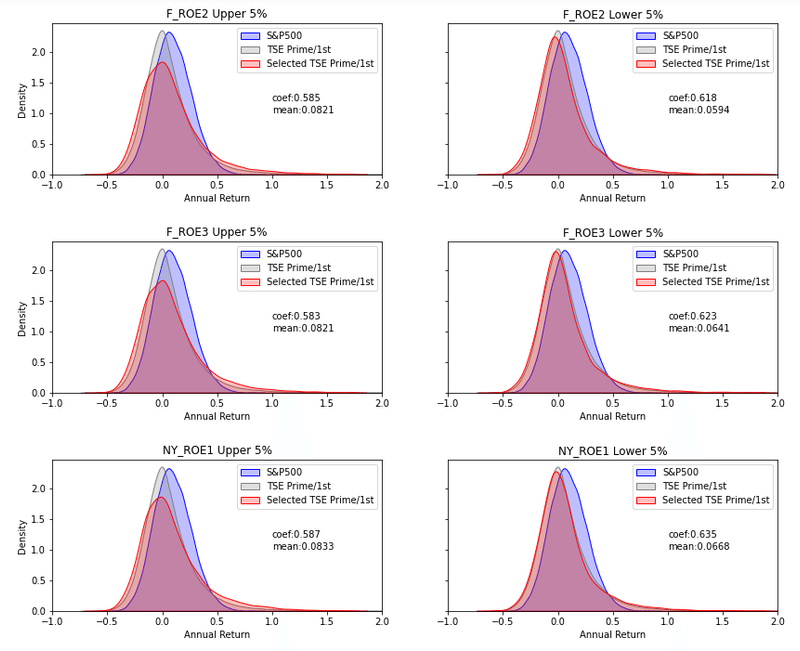

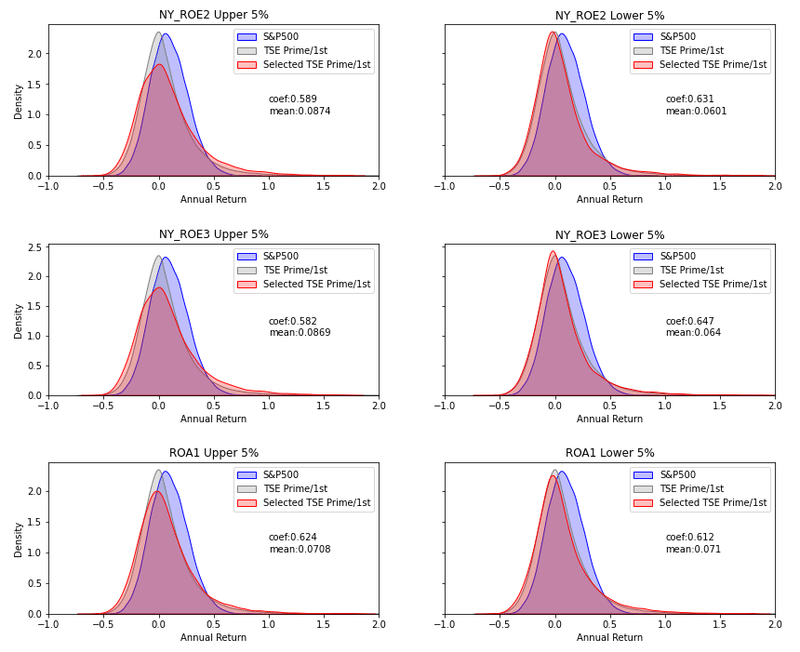

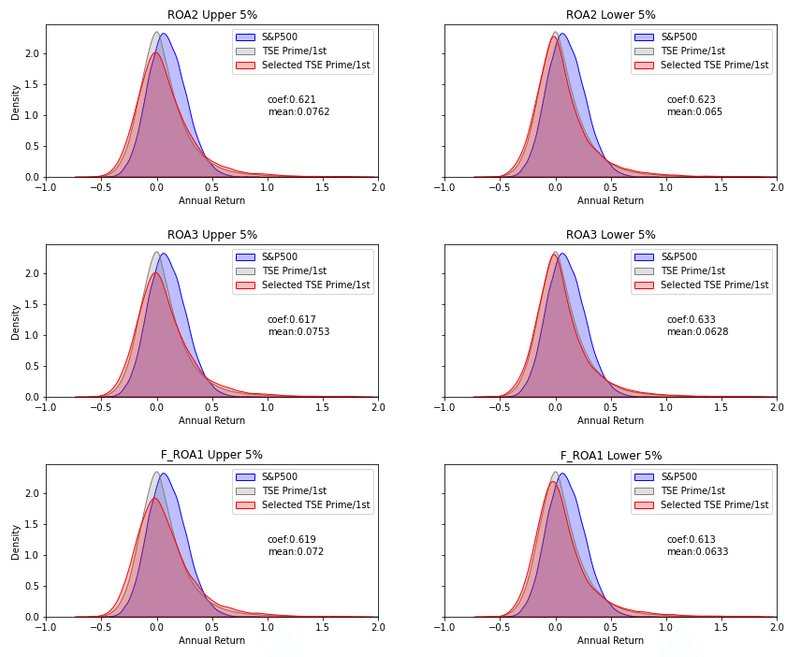

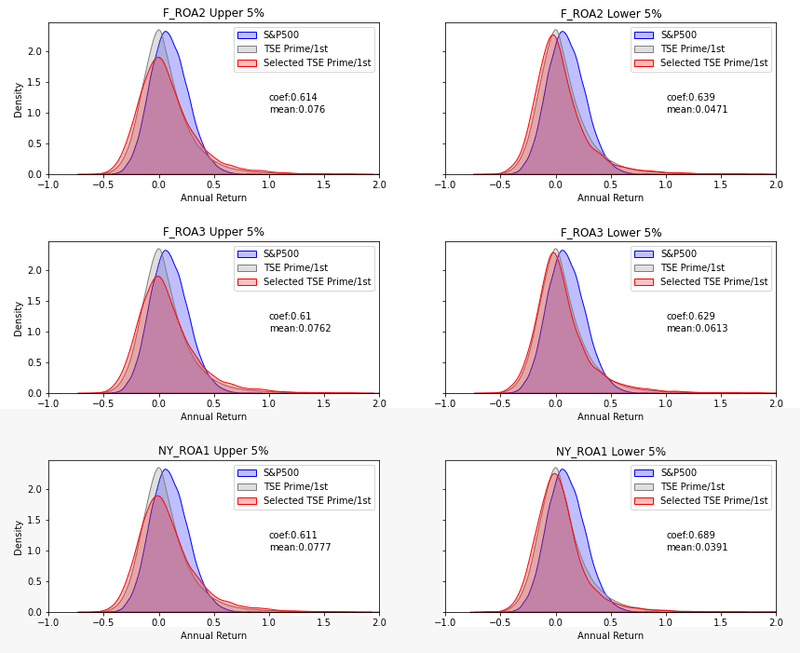

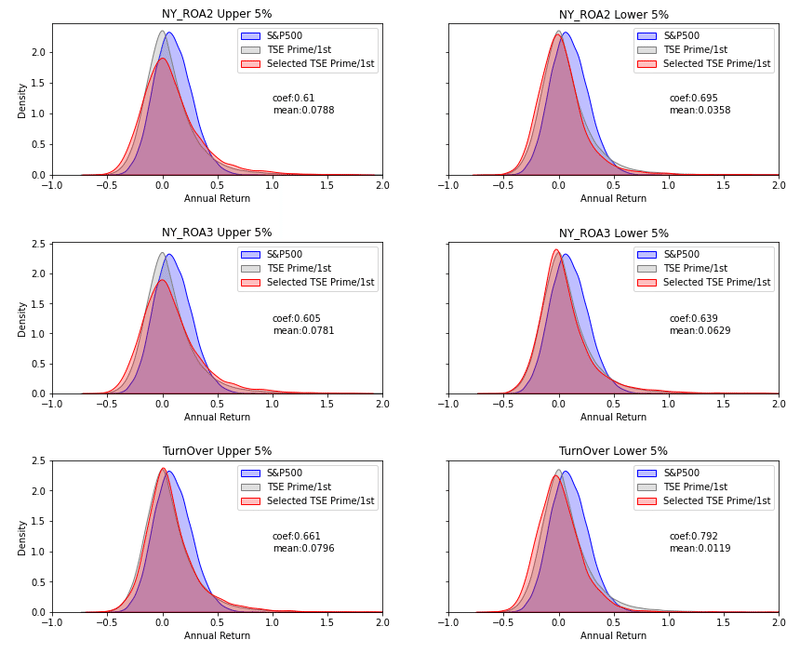

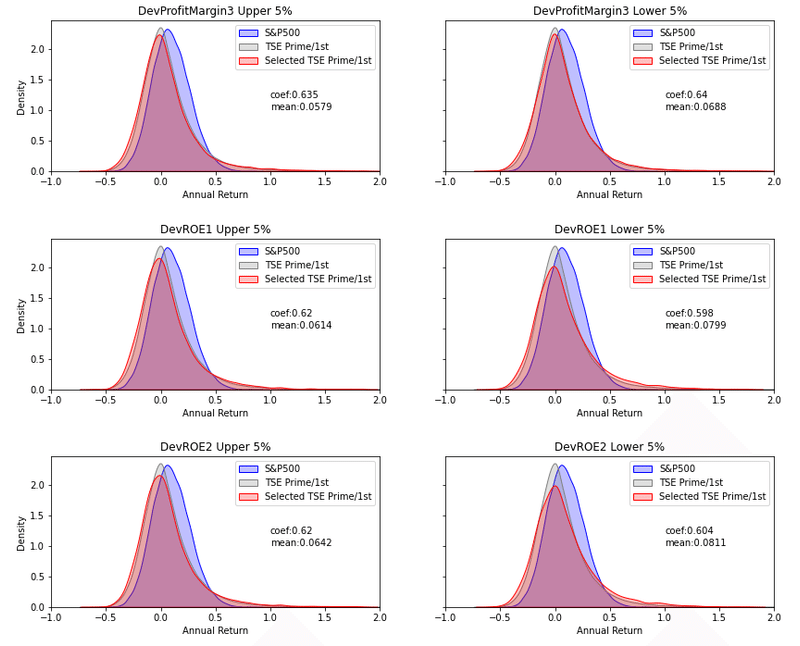

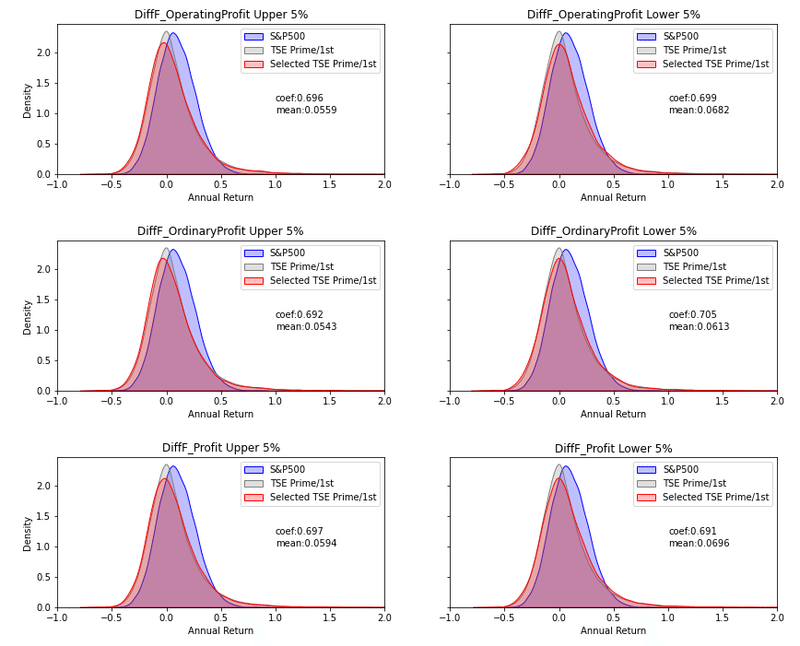

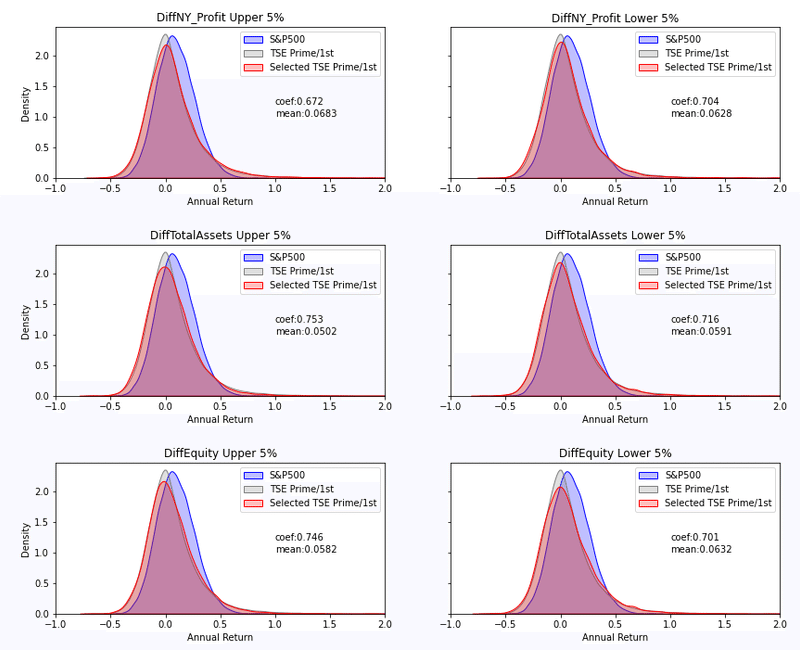

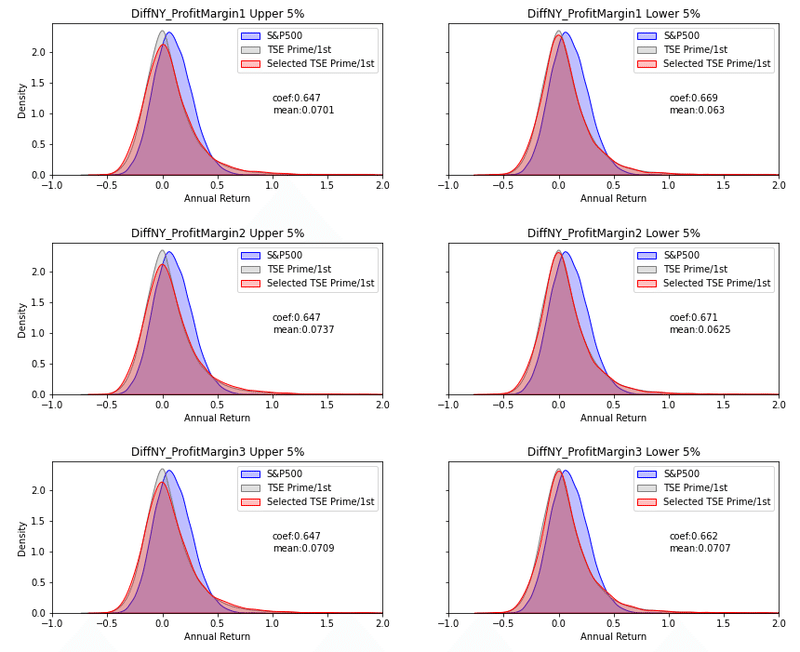

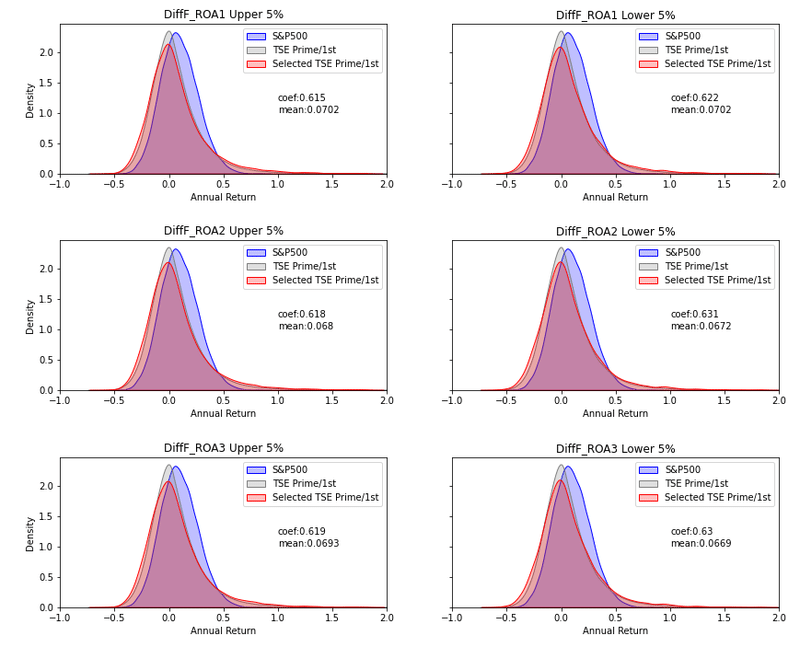

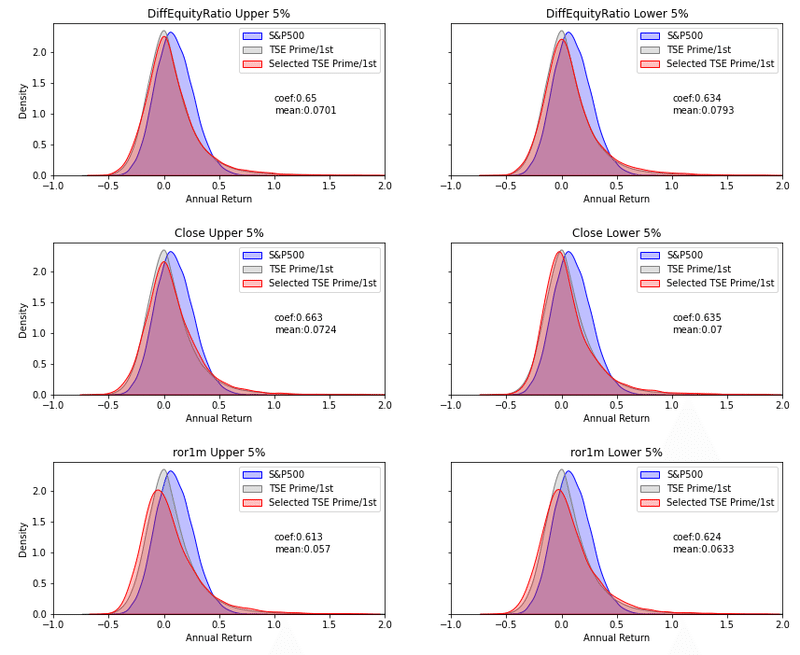

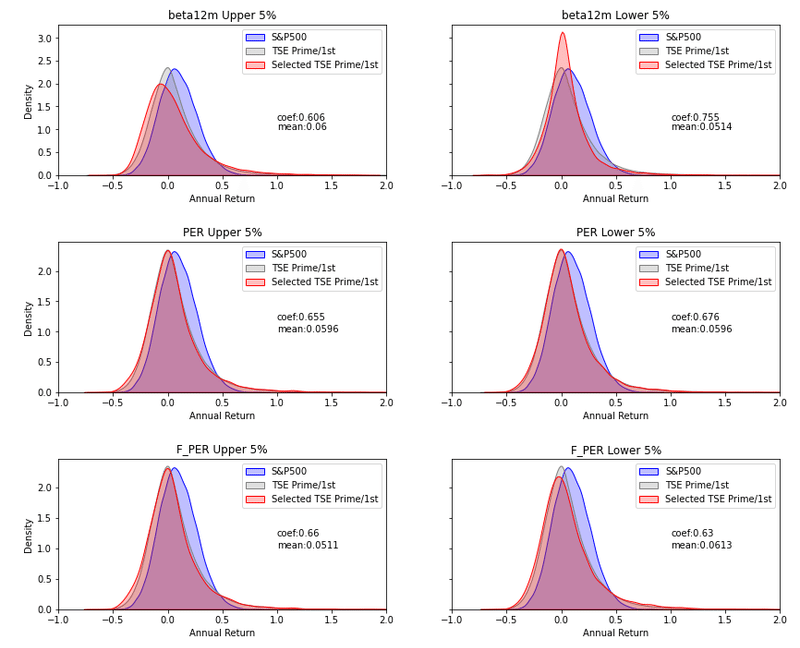

この章では、銘柄選定にどのようなプロファイルが効果的であるか、TOP3を紹介します。なお、今回の記事執筆にあたり観察した全ての結果は、記事の最後に添付しておきます。

TOP1.PBR下位5%

前章で紹介したPBRが最も期待利回りの改善効果がありました。再度特徴をまとめると、

期待利回りは9.1%、拠出係数は0.64。

最頻値は変わらないものの、プラステールが大きくマイナステールが小さくなっており、期待利回りの改善に貢献している。

TOP2.期末の予測配当利回り上位5%

PBRに引き続き、バリュー系の指標が効果が大きいです。特徴としては、

期待利回りは8.9%、拠出係数は0.69。

PBR下位5%とは異なり、テール形状の変化ではなく確率分布が全体的に右方向へシフトしている。これにより期待利回りが改善している。

TOP3.翌年の予想ROE(自己資本に対する営業利益)上位5%

TOP3は予想ROEとなりました。この指標では確率分布の形がかなり変わることが分かります。

期待利回りは8.7%、拠出係数は0.58。

確率分布の形状が平坦になっており(尖度が下がっており)、伸びたテールのバランスにより期待利回りが上がっているものと考えられる。

全体的なバラツキが大きくなっており、このため拠出係数が0.58まで下がり拠出金額を節約できる。

【ランキング】避けるべき銘柄

この章では前章とは逆に「これはやめたほうがいいよ」というプロファイルを紹介します。

WORST1.12ヶ月ボラティリティ上位5%

要するに、ハイボラ銘柄は絶対避けるべき、ということです。

期待利回りは3.8%、拠出係数は0.57。

とにかく確率分布のマイナスシフトが激しい。

一応、プラステールは大きくなっている。

WORST2.総資産上位5%

なんでしょう、確率分布は特に変哲がないのですが、地味にパフォーマンスが落ちます。総資産の大きい大型株は、小型株と比較して上値が重いという特性がそのまま出ています。

期待利回りは4.0%、拠出係数は0.76。

大型銘柄でリスクが小さいため拠出係数は0.76まで上がっており、拠出金額が少し大きめとなります。

WORST3.12ヶ月上昇率上位5%

直近1年で(相対的に)大きく上昇した銘柄は、翌年の期待利回りが顕著に悪くなります。もしも新NISAで保有銘柄が大きく上昇した場合、利確してからの回転売買も視野にいれるべきでしょう。

期待利回りは4.3%、拠出係数は0.59。

ボラティリティと同じく、確率分布のマイナスシフトが激しい。

データ分析はここからが本番

さて、ここまでの検証には特に統計的手法や機械学習は使っていません。APIで取得したデータを単純に集計して、平均値と標準偏差を計算し(これは統計的手法ではなく単に関数で計算しただけ)、そして分布をプロットしただけです。

ここからより詳細なデータ分析を使って、より期待利回りの高い有利な銘柄選定ができないか、検証していきます。

データ分析を活用した場合

データ分析を活用することで、上記の通り確率分布を大きくプラス側にシフトすることに成功しました。

期待利回りは15.9%…! 、拠出係数は0.58。

プラステールが顕著に伸びており、大きなアップサイドリターンを期待できる。

S&P500よりも十分大きな期待利回りを持ち、拠出金額を節約でき、太いプラステールを持ち、さらに回転売買もできる。

この確率分布であれば、新NISAで個別株購入を検討する材料となるのに十分でしょう。

この銘柄選定をどのように行ったか、ここでの公表は控えます。この記事を読むだけ読んで、付け焼刃の銘柄選定をすることには意味がないのです。大事なことは読者の方ご自身が創意工夫してデータ分析を行うことなのです。

・

・

・

・

・

・

・

・

・

・

・

・

・

・

・

・

・

・

「コイツ、自慢したいだけやないか!」と思いました?冗談です。ちゃんと教えます。

新NISAでの個別株投資の一例

財務諸表での銘柄選定は効果がある

上記はPBRと予想ROEでスクリーニングしただけです。ここでは高ROE且つ低PBRな銘柄を選定しています(ただし前述したように絶対値ではなく相対値を使っています)。

PBRと予想ROEを使ったバリュエーションのモデルには、PBR-ROEモデルというものがあります(参考記事:『PBR-ROEモデル』の効果は今後、高まるだろう)。ただしPBR-ROEモデルでは、「ROEが高い銘柄はPBRが高めでも許容される(つまりPBRによるバリュエーションはROEを考慮しなければならない)」という言い回しであり、「ROEが高い銘柄の中で単純に低PBRの銘柄がアウトパフォームする」と言われているわけではなかったように思います。バリュー系指標の市場特性は、非常に活発な議論が交わされていますが、これについては後述します。

基礎的な財務指標を用いたスクリーニングは、これまで投資雑誌等でも広く紹介されてきましたが、実のところ筆者自身はその効果には懐疑的でした。今回このタイムスケールでのデータ分析を行い、その効果を初めて定量的に把握することができました。簡単なスクリーニングで非常に効果のある選定手法ですが、このような定量的な選定効果は広く知れ渡っていないように思われます。理由としては、以下のようなことが考えられます。

株価データや財務データの取得方法が限定的で、データ分析を行うまでの敷居が高かった。

上記の理由から株価データを正しく分析する手法も広まっておらず、相対的なスクリーニングをできるツールも殆ど存在しなかった。

長期間の投資となるため試行回数が少なく、上記のような確率分布の恩恵を受けることに気付く人がいなかった。

ここで筆者が言いたいことは「PBRとROEで銘柄選定して購入しろ」ということではありません。筆者が言いたいことは、冒頭で言及したように「きちんとデータ分析することで株式投資の期待利回りは向上できる」ということです。他人の情報を鵜呑みにせず、自身で手を動かしてその投資効果を確認することが重要です。そして可能であれば、さらにパフォーマンスが高くオリジナルな選定手法を考案できることが理想的です。

個別株での運用における勘所

上記ような優位性のある確率分布からの恩恵を十分に受けるためには、試行回数を稼ぐ必要があります。たとえこのような良好な確率分布に従ったとしても、たった数回取引しただけでは全ての場合において損失となることも十分に起こりえます。

試行回数を増やすために、年に一度だけ選定した銘柄を一括で購入するのではなく、各月末毎に銘柄選定を行って複数の銘柄を買い付けするのがよいでしょう。買い付けた銘柄は基本的に1年間は保有する。途中で急上昇して12ヶ月上昇率が上位5%に入った場合はその後の期待利回りが顕著に落ちますので、そこでは素直に利確して次の売買代金に充ててよいと思います。

上記のような運用が理想的ですが、実際の運用となると単元制約によって各銘柄の購入代金がばらついたり、買い付け資金が不足したり、年間投資枠の上限に引っ掛かったり、いろいろとネックが発生するでしょう。このため拠出可能額に合わせた最適な運用方法は、個々人で考える必要が出てきます。

筆者からのメッセージ

ほったらかし投資に対する提言

インデックス投資は決して最適解ではない

米株インデックスの積み立てを選択して長期間かけて資産を作るというのは、それは一つの手段であると思います。しかし、それが本当に万人に当てはまるとは筆者は考えていません。

投資は一般の方が資産形成する上で避けて通ることはできません。しかし実のところ、投資による資産形成とは非常に険しいいばらの道なのです。インデックスの積み立てで資産形成できる、FIREもできるという楽観的な話をよく聞きますが、これから先の数十年の世界情勢は予測できるはずもありません。

そもそも、何十年も株式で積み立てを続けること自体、高いリスクを伴う行為であることを認識すべきです。以下の記事では、今後の経済動向次第で米株インデックス投資を30年積み立てしても、資産が元本から殆ど成長しない可能性について言及しています。

株価指数の成長率は、過去50年のものと向こう30年のものを比べるとどちらが優れるでしょうか。(中略)鈍化率2%程度から元本割れのリスクが感覚的に無視できなくなってくると思います。長期投資は必ずしも安定しているわけではなく、このような不確実性に資産を晒すことでリターンを得る行為であることを認識しなければなりません。

最近オルカン推しの方が多いのも、このような理由からでしょう。ただしオルカンも米株も個別株も、いずれ全て同じ道を辿る可能性もあるのです。前節ではリスクが大きいと時短になると説明しましたが、裏を返せば時間を掛けるとリスクは増大する、ということなのです。

資産形成と本気で向き合うには

しっかりと資産形成するためには、長期的な目線よりもむしろこの先数年の短期間を見据えて、適切な戦略を考える必要があるのです。

資産を今持ってない人が本気で資産を形成しようと考えた場合、長期よりも短期、分散よりも集中、ほったらかしではなくきちんと時間をかけることが重要だと考えます。そして、今回の記事ではその取り組み方の一例について、読者の方に紹介することができたと思っています。

このような投資理念については、結局のところ真の正解があるわけでなく、個々人の主観・主張によって空中戦となるため、永遠に答えが出ることはありません。もしもあなたが、世に溢れる無責任で楽観的な甘言に惑わされず流されず、考え抜いた末のインデックス投資であれば、文句をつけるつもりは全くありません。

重要であることは、「選択肢があることを知ること」、「結果の可能性に思いを巡らすこと」、そして「自分で意思決定し、自分で責任を負うこと」であると思います。

資産を今持ってない人が資産を形成するには、

— Hoheto (@i_love_profit) April 27, 2021

長期よりも短期、

分散よりも集中、

ほったらかしではなくきちんと時間をかけること。

一般の人向けの最適解とされていることと完全に真逆なので注意が必要。

初級者の方へ

本記事を読んで株式市場のデータ分析に興味を持った方は、是非一度マケデコのディスコードにお越しください。たくさんスレッドができていますので、情報確認するだけでも有益だと思います。

また、あなたがファイナンスのデータ分析に本気で取り組み始めたとき、以下の参考記事が必ずその道標になるでしょう。

JPX総研さんへ

一般層の方がこのように銘柄選定の効果を確認できるツールは存在しません。各プロファイルの絶対値で銘柄を絞り込む機能は、証券会社含めて様々なWEBサイトで提供されていますが、相対的なスクリーニングを行って銘柄選定による期待利回りを可視化する機能は全く提供されていません。

上記のようなツールを東証さんのWEBサイトで公開してみるのはいかがでしょう? JPXさんの目指すデータの民主化-データ投資の裾野を広げ投資家のリテラシーを高めるという意味でも非常にエキサイティングな試みになると思います。またマケデコのディスコードで取り上げてみましょう。

データ分析できる方へ

機械学習等を使ったデータ分析ができる方は、さらにこの先を探索してください。これまでに筆者は寄り引けなどの短いタイムフレームの分析が中心でしたが、今回の試みで新しい知見を得ることができました。この知見は筆者がこれまでに自分の嗜好によって見向きもしなかった内容でした。

マーケットの探索は、非常に面白いタスクです。自分自身で納得いくまでデータ分析を行い、それにより得られた知見は自身のリターンに直結する。パフォーマンス向上の糸口は、きっとまだまだ潜んでいると思います。是非こちらの世界へ足を踏み入れてみてください(そして何か分かった方はこっそり私に教えて下さいね)。

バリュー投資について

ファイナンスのデータ分析に明るい方は、ここまで本記事を読んで咀嚼しきれていないかもしれません。「バリューは死んだ」と言われるように、ここ10年、バリューインデックスはアンダーパフォームしたにも関わらず、なぜこのような銘柄選定が効果を発揮するのでしょうか。

実はこれには理由があって、リーマンショック後の2009年頃にバリューが効いた時期があること、そして直近2021年以降にバリューが大きく巻き戻ししていること、これらが検証期間に含まれているからです。これら2つのバリュー相場が全体の分布形状の改善に大きく寄与しています。

では「2010年代のようなアンチバリュー相場ではPBRによる銘柄選定の効果がないではないか」と思われるかもしれません。しかしそのような期間でも、PBRはその指標単体では効果がなくとも、ROEで選定した銘柄のパフォーマンスを改善する効果があることが今回の検証で確認できています。

ただし、これを受けて「バリュー投資は良い投資手法なんですね」と聞かれると、筆者は黙って頷くことはできません。今回の検証は均等ウェイトでの買い付けを想定しており、バリュー以外の成分が多く含まれていることは自明です。また買い付け対象もかなり絞り込んでいるため、図らずも特定のセクターをオーバーウェイトしている可能性もあります。

バリューに関する議論は様々です。筆者のようなにわかではなく、いわゆる馬龍鑑定士と呼ばれるプロフェッショナルな方々の意見を参考にするのがよいかと思います(参考記事:バリュー特集(リサーチ))。バリュー投資を行うのであれば、この参考記事の内容を理解し、バリューのおかれた状況に対して持論を展開できるくらいの知識と気概が必要だと思います。

おわりに

新NISAはとても素晴らしい制度だと思います。また今回の分析結果も、私自身色々と考えさせられるところがありました。今年も恒例の文句で締めたいと思いますが、これらを踏まえて一部修正させて頂きました。

ここまでの内容は、筆者自身が専業の投資家として独自に研究し蓄えてきた知見に準ずる。なぜこのような知見を公開しようと考えるに至ったか、自身の考えを説明して最後の締め括りとしたい。

この記事でこの国の行く末までを語るつもりは毛頭ないが、老後2000万円問題を始めとして資産形成は国民への社会的な要請となっている。政権は相変わらずの体たらくぶりであるが、その中で新NISAのような制度が施行される運びとなったのは、我々国民にとってまさに僥倖と言えるだろう。

投資は一般の方が資産形成する上で避けては通れないが、一方でそれは非常に険しい道である。インデックス等の積み立てで資産形成できる、FIREもできるという話をよく聞くが、これから先の数十年の世界情勢は全く予想できるはずもなく、相応のリスクを孕んでいることをよく理解しなければならない。むしろしっかりと資産形成するためには、長期的な目線よりもこの先数年の短期間を見据えて適切な戦略を考えなければならないのである。しかし、ここでも巷に全く根拠のない投資手法が氾濫していることは非常に悲しいことである。

正しい投資とはどのようなものか。この命題に対する答えが見つかることはないだろう。

ただし、もしもそのようなものがあるとすれば、少なくともそれはエビデンスに裏付けされたものであることは間違いない。そう、ここに我々はデータサイエンスを活用するしかないのである。そして私は自身の経験からも、株式投資はデータサイエンスできるものだということに全く疑いを持っていない。

当然ここにも参入障壁は存在する。コーディングの技術はもとより、機械学習などの分析手法を学ぶ上で数学的な素養も必要となる。だから私は「誰でも資産形成できる」などと言うつもりはない。投資の持つ不確実性を否定する気もない。しかし、正しく努力し正しくリスクテイクすることで切り拓ける可能性がここにあるということを周知したいのだ。

そのような正しい努力と正しいリスクテイクが報われる世の中であってほしい。願わくばこの記事が読者の方の資産形成の一助となりますように。

それではまたマーケットで会いましょう。

2023年12月25日

UKI

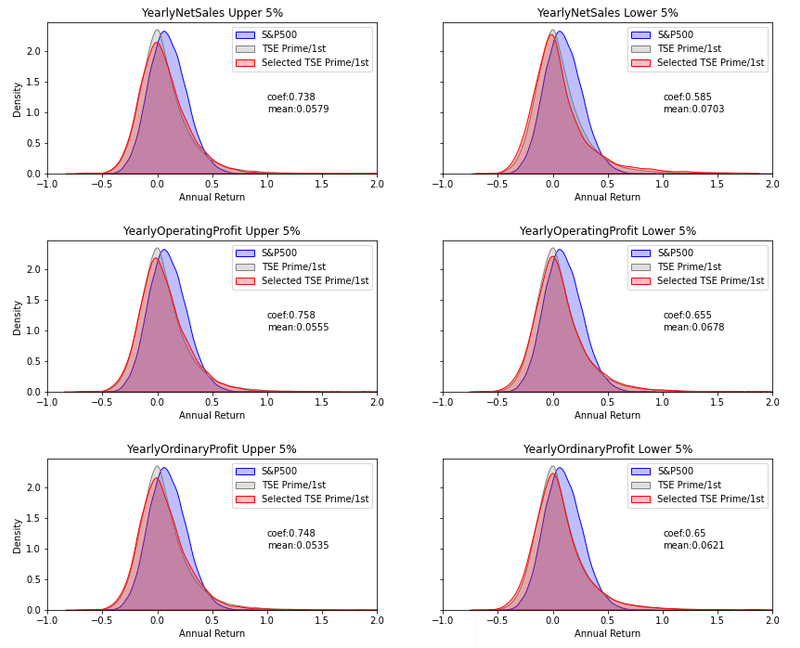

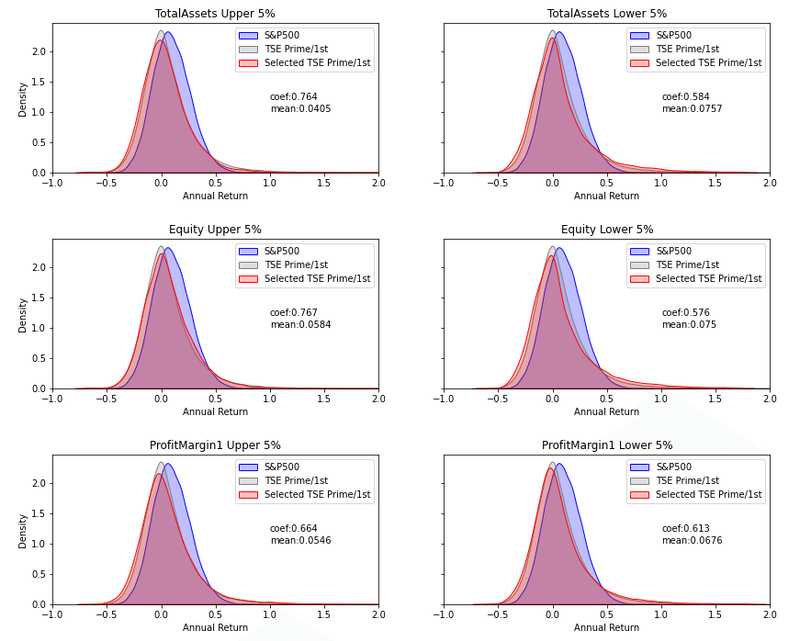

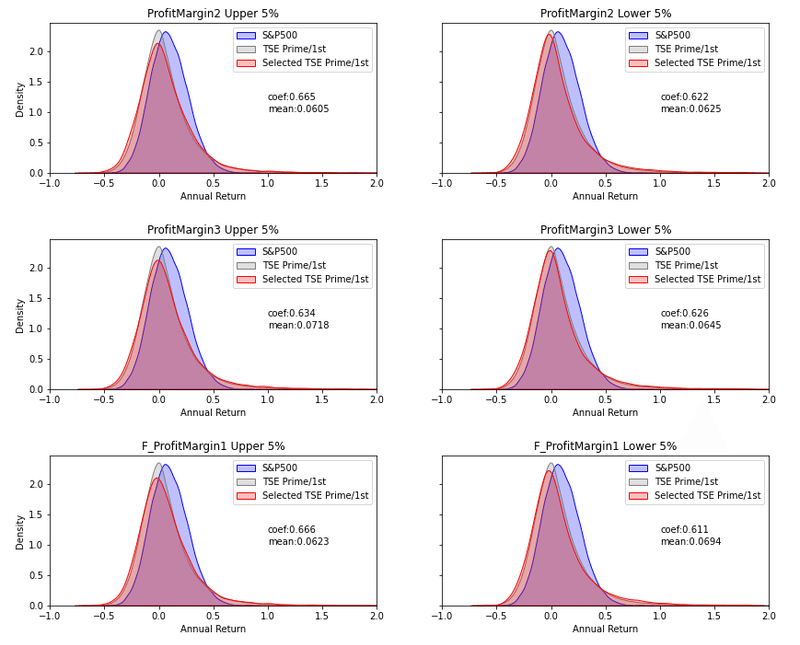

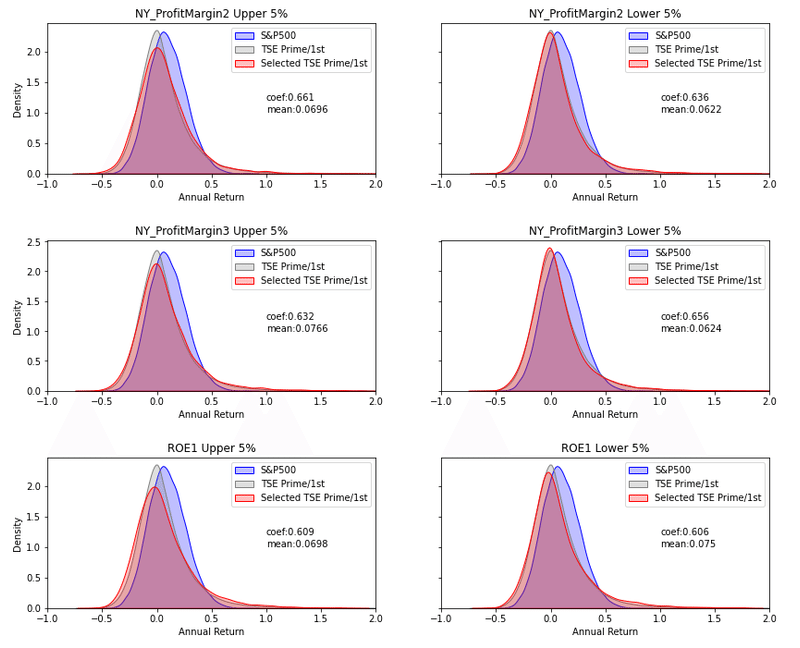

付録

今回検証した全ての結果を以下に添付します。また検証コードは後日清書を行い、しっかりと解説付きでNoteに公開する予定です。ただし、検証元のデータの取得にはJ-Quants APIへの登録が必要となります(2年分のデータであればFreeプランで使うことができます)。

検証したプロファイルと記号一覧(PCブラウザ推奨)

$$

\begin{array}{c:c}

\scriptsize 指標 & \scriptsize 記号 \\ \hline

\scriptsize 売上高(年次換算) & \scriptsize YearlyNetSales \\

\scriptsize 営業利益(年次換算) & \scriptsize YearlyOperatingProfit \\

\scriptsize 経常利益(年次換算) & \scriptsize YearlyOrdinaryProfit \\

\scriptsize 純利益(年次換算) & \scriptsize YearlyProfit \\

\scriptsize 売上高(期末予想) & \scriptsize F\_NetSales \\

\scriptsize 営業利益(期末予想) & \scriptsize F\_OperatingProfit \\

\scriptsize 経常利益(期末予想) & \scriptsize F\_OrdinaryProfit \\

\scriptsize 純利益(期末予想) & \scriptsize F\_Profit \\

\scriptsize 売上高(翌年予想) & \scriptsize NY\_NetSales \\

\scriptsize 営業利益(翌年予想) & \scriptsize NY\_OperatingProfit \\

\scriptsize 経常利益(翌年予想) & \scriptsize NY\_OrdinaryProfit \\

\scriptsize 純利益(翌年予想) & \scriptsize NY\_Profit \\

\scriptsize 総資産 & \scriptsize TotalAssets \\

\scriptsize 自己資本 & \scriptsize Equity \\

\scriptsize 売上高純利益率 & \scriptsize ProfitMargin1 \\

\scriptsize 売上高経常利益率 & \scriptsize ProfitMargin2 \\

\scriptsize 売上高営業利益率 & \scriptsize ProfitMargin3 \\

\scriptsize 売上高純利益率(期末予想) & \scriptsize F\_ProfitMargin1 \\

\scriptsize 売上高経常利益率(期末予想) & \scriptsize F\_ProfitMargin2 \\

\scriptsize 売上高営業利益率(期末予想) & \scriptsize F\_ProfitMargin3 \\

\scriptsize 売上高純利益率(翌年予想) & \scriptsize NY\_ProfitMargin1 \\

\scriptsize 売上高経常利益率(翌年予想) & \scriptsize NY\_ProfitMargin2 \\

\scriptsize 売上高営業利益率(翌年予想) & \scriptsize NY\_ProfitMargin3 \\

\scriptsize ROE(自己資本純利益率) & \scriptsize ROE1 \\

\scriptsize ROE(自己資本経常利益率) & \scriptsize ROE2 \\

\scriptsize ROE(自己資本営業利益率) & \scriptsize ROE3 \\

\scriptsize ROE(自己資本純利益率、期末予想) & \scriptsize F\_ROE1 \\

\scriptsize ROE(自己資本経常利益率、期末予想) & \scriptsize F\_ROE2 \\

\scriptsize ROE(自己資本営業利益率、期末予想) & \scriptsize F\_ROE3 \\

\scriptsize ROE(自己資本純利益率、翌年予想) & \scriptsize NY\_ROE1 \\

\scriptsize ROE(自己資本経常利益率、翌年予想) & \scriptsize NY\_ROE2 \\

\scriptsize ROE(自己資本営業利益率、翌年予想) & \scriptsize NY\_ROE3 \\

\scriptsize ROA(総資産純利益率) & \scriptsize ROA1 \\

\scriptsize ROA(総資産経常利益率) & \scriptsize ROA2 \\

\scriptsize ROA(総資産営業利益率) & \scriptsize ROA3 \\

\scriptsize ROA(総資産純利益率、期末予想) & \scriptsize F\_ROA1 \\

\scriptsize ROA(総資産経常利益率、期末予想) & \scriptsize F\_ROA2 \\

\scriptsize ROA(総資産営業利益率、期末予想) & \scriptsize F\_ROA3 \\

\scriptsize ROA(総資産純利益率、翌年予想) & \scriptsize NY\_ROA1 \\

\scriptsize ROA(総資産経常利益率、翌年予想) & \scriptsize NY\_ROA2 \\

\scriptsize ROA(総資産営業利益率、翌年予想) & \scriptsize NY\_ROA3 \\

\scriptsize 総資産売上高比率 & \scriptsize TurnOver \\

\scriptsize 総資産売上高比率(期末予想) & \scriptsize F\_TurnOver \\

\scriptsize 総資産売上高比率(翌年予想) & \scriptsize NY\_TurnOver \\

\scriptsize 自己資本比率 & \scriptsize EquityRatio \\

\scriptsize 売上高(年次換算、前回予想との乖離) & \scriptsize DevNetSales \\

\scriptsize 営業利益(年次換算、前回予想との乖離) & \scriptsize DevOperatingProfit \\

\scriptsize 経常利益(年次換算、前回予想との乖離) & \scriptsize DevOrdinaryProfit \\

\scriptsize 純利益(年次換算、前回予想との乖離) & \scriptsize DevProfit \\

\scriptsize 売上高純利益率(前回予想との乖離) & \scriptsize DevProfitMargin1 \\

\scriptsize 売上高経常利益率(前回予想との乖離) & \scriptsize DevProfitMargin2 \\

\scriptsize 売上高営業利益率(前回予想との乖離) & \scriptsize DevProfitMargin3 \\

\scriptsize ROE(自己資本純利益率、前回予想との乖離) & \scriptsize DevROE1 \\

\scriptsize ROE(自己資本経常利益率、前回予想との乖離) & \scriptsize DevROE2 \\

\scriptsize ROE(自己資本営業利益率、前回予想との乖離) & \scriptsize DevROE3 \\

\scriptsize ROA(総資産純利益率、前回予想との乖離) & \scriptsize DevROA1 \\

\scriptsize ROA(総資産経常利益率、前回予想との乖離) & \scriptsize DevROA2 \\

\scriptsize ROA(総資産営業利益率、前回予想との乖離) & \scriptsize DevROA3 \\

\scriptsize 売上高(年次換算、前期からの変化) & \scriptsize DiffYearlyNetSales \\

\scriptsize 営業利益(年次換算、前期からの変化) & \scriptsize DiffYearlyOperatingProfit \\

\scriptsize 経常利益(年次換算、前期からの変化) & \scriptsize DiffYearlyOrdinaryProfit \\

\scriptsize 純利益(年次換算、前期からの変化) & \scriptsize DiffYearlyProfit \\

\scriptsize 売上高(期末予想、前期からの変化) & \scriptsize DiffF\_NetSales \\

\scriptsize 営業利益(期末予想、前期からの変化) & \scriptsize DiffF\_OperatingProfit \\

\scriptsize 経常利益(期末予想、前期からの変化) & \scriptsize DiffF\_OrdinaryProfit \\

\scriptsize 純利益(期末予想、前期からの変化) & \scriptsize DiffF\_Profit \\

\scriptsize 売上高(翌年予想、前期からの変化) & \scriptsize DiffNY\_NetSales \\

\scriptsize 営業利益(翌年予想、前期からの変化) & \scriptsize DiffNY\_OperatingProfit \\

\scriptsize 経常利益(翌年予想、前期からの変化) & \scriptsize DiffNY\_OrdinaryProfit \\

\scriptsize 純利益(翌年予想、前期からの変化) & \scriptsize DiffNY\_Profit \\

\scriptsize 総資産(前期からの変化) & \scriptsize DiffTotalAssets \\

\scriptsize 自己資本(前期からの変化) & \scriptsize DiffEquity \\

\scriptsize 売上高純利益率(前期からの変化) & \scriptsize DiffProfitMargin1 \\

\scriptsize 売上高経常利益率(前期からの変化) & \scriptsize DiffProfitMargin2 \\

\scriptsize 売上高営業利益率(前期からの変化) & \scriptsize DiffProfitMargin3 \\

\scriptsize 売上高純利益率(期末予想、前期からの変化) & \scriptsize DiffF\_ProfitMargin1 \\

\scriptsize 売上高経常利益率(期末予想、前期からの変化) & \scriptsize DiffF\_ProfitMargin2 \\

\scriptsize 売上高営業利益率(期末予想、前期からの変化) & \scriptsize DiffF\_ProfitMargin3 \\

\scriptsize 売上高純利益率(翌年予想、前期からの変化) & \scriptsize DiffNY\_ProfitMargin1 \\

\scriptsize 売上高経常利益率(翌年予想、前期からの変化) & \scriptsize DiffNY\_ProfitMargin2 \\

\scriptsize 売上高営業利益率(翌年予想、前期からの変化) & \scriptsize DiffNY\_ProfitMargin3 \\

\scriptsize ROE(自己資本純利益率、前期からの変化) & \scriptsize DiffROE1 \\

\scriptsize ROE(自己資本経常利益率、前期からの変化) & \scriptsize DiffROE2 \\

\scriptsize ROE(自己資本営業利益率、前期からの変化) & \scriptsize DiffROE3 \\

\scriptsize ROE(自己資本純利益率、期末予想、前期からの変化) & \scriptsize DiffF\_ROE1 \\

\scriptsize ROE(自己資本経常利益率、期末予想、前期からの変化) & \scriptsize DiffF\_ROE2 \\

\scriptsize ROE(自己資本営業利益率、期末予想、前期からの変化) & \scriptsize DiffF\_ROE3 \\

\scriptsize ROE(自己資本純利益率、翌年予想、前期からの変化) & \scriptsize DiffNY\_ROE1 \\

\scriptsize ROE(自己資本経常利益率、翌年予想、前期からの変化) & \scriptsize DiffNY\_ROE2 \\

\scriptsize ROE(自己資本営業利益率、翌年予想、前期からの変化) & \scriptsize DiffNY\_ROE3 \\

\scriptsize ROA(総資産純利益率、前期からの変化) & \scriptsize DiffROA1 \\

\scriptsize ROA(総資産経常利益率、前期からの変化) & \scriptsize DiffROA2 \\

\scriptsize ROA(総資産営業利益率、前期からの変化) & \scriptsize DiffROA3 \\

\scriptsize ROA(総資産純利益率、期末予想、前期からの変化) & \scriptsize DiffF\_ROA1 \\

\scriptsize ROA(総資産経常利益率、期末予想、前期からの変化) & \scriptsize DiffF\_ROA2 \\

\scriptsize ROA(総資産営業利益率、期末予想、前期からの変化) & \scriptsize DiffF\_ROA3 \\

\scriptsize ROA(総資産純利益率、翌年予想、前期からの変化) & \scriptsize DiffNY\_ROA1 \\

\scriptsize ROA(総資産経常利益率、翌年予想、前期からの変化) & \scriptsize DiffNY\_ROA2 \\

\scriptsize ROA(総資産営業利益率、翌年予想、前期からの変化) & \scriptsize DiffNY\_ROA3 \\

\scriptsize 総資本売上高比率(前期からの変化) & \scriptsize DiffTurnOver \\

\scriptsize 総資本売上高比率(期末予想、前期からの変化) & \scriptsize DiffF\_TurnOver \\

\scriptsize 総資本売上高比率(翌年予想、前期からの変化) & \scriptsize DiffNY\_TurnOver \\

\scriptsize 自己資本比率(前期からの変化) & \scriptsize DiffEquityRatio \\

\scriptsize 株価(月末終値) & \scriptsize Close \\

\scriptsize 1ヶ月上昇率 & \scriptsize ror1m \\

\scriptsize 3ヶ月上昇率 & \scriptsize ror3m \\

\scriptsize 6ヵ月上昇率 & \scriptsize ror6m \\

\scriptsize 12ヶ月上昇率 & \scriptsize ror12m \\

\scriptsize 3ヶ月ボラティリティ & \scriptsize std3m \\

\scriptsize 6ヵ月ボラティリティ & \scriptsize std6m \\

\scriptsize 12ヶ月ボラティリティ & \scriptsize std12m \\

\scriptsize 12ヶ月ベータ & \scriptsize beta12m \\

\scriptsize PER & \scriptsize PER \\

\scriptsize PER(期末予想) & \scriptsize F\_PER \\

\scriptsize PER(翌年予想) & \scriptsize NY\_PER \\

\scriptsize PBR & \scriptsize PBR \\

\scriptsize 配当利回り & \scriptsize DividendYield \\

\scriptsize 配当利回り(期末予想) & \scriptsize F\_DividendYield \\

\scriptsize 配当利回り(翌年予想) & \scriptsize NY\_DividendYield \\

\end{array}

$$

結果一覧