SKハイニックスについて 下剋上も近い

SKハイニックス

米国株式市場非上場 韓国市場コード:000660

半導体メモリの製造及び販売を行う韓国を拠点とする企業。

製品はダイナミックランダムアクセスメモリ(DRAM)、NANDフラッシュ、マルチチップパッケージ(MCP)など。

半導体のDRAMおよびNAND市場で長らく頂点に君臨してきた王者Samsungの天下も、ライバル(SKハイニックス)による下剋上が近いかもしれない。

あの生成Aiブームの影響によりだ。生成AIブームの影響で、AI半導体としてNVIDIAのGPUが引っ張りだこになっているのは株クラの皆さんは周知の事実だろう。そして、なんとSK hynixは、NVIDIAのGPUに使われるHBM(High Bandwidth Memory)のトップシェアメーカーなのである。そのHBM効果によって、SK hynixのDRAMの売上高が急増しているのだ。この勢いは凄まじい。DRAM市場首位のSamsungの地位を脅かすほどだ。下剋上は近い!

■AI半導体

— やまえつ WINNINGTICKETS (@winningtickets2) March 24, 2024

SKハイニックス

米国株式市場非上場 韓国市場コード:000660

🔴生成AIブームの影響でNVIDIAのGPUが引っ張りだこになっているのは周知の事実

🔴なんとSK hynixは、NVIDIAのGPUに使われるHBMのトップシェアメーカー

🔴HBM効果でSK hynixのDRAM売上高急増https://t.co/7er1Qjccgt pic.twitter.com/5UmDl0aCJT

※湯之上氏のコラムよりここから以下抜粋

『DRAMの企業別の2023年度四半期売上高を示す。このグラフを見た瞬間に、「あ、これだ!」と謎が解けた気がした。

2022年Q3に70.1億米ドルを出荷したSK hynixは、その後急降下して2023年Q1に23.1億米ドルに落ち込むが、同年Q3にかけて約2倍の46.3億米ドルに急上昇している。

売上高1位のSamsung Electronics(以下、Samsung)も、2022年Q2の111.3億米ドルから2023年Q1の41.7億米ドルに急減し、その後、同年Q3に52.5億米ドルまで持ち直してはいる。しかし、SK hynixの急上昇には及ばない。また、米Micron Technologyは、2023年Q1以降はほぼ横ばいとなっている。

なぜSK hynixのDRAMの売上高が急回復したか? それは、2022年11月にOpen AIが「ChatGPT」を公開して以降、生成AIが世界中に爆発的に普及していき、それに使われるAI半導体としてNVIDIAのGPUが引っ張りだこになったからである。そして、SK hynixは、GPUに使われるHBM(High Bandwidth Memory)のトップシェアメーカーである。そのHBM効果によって、SK hynixのDRAMの売上高が急増したのだろう。

DRAMの四半期売上高シェアをみても、SK hynixの大躍進がうかがえる(図6)。

2023年Q3のシェアは、1位Samsungが38.9%、2位SK hynixが34.3%で、その差はわずか4.6%しかない。このまま、SK hynixがHBMを武器として売上高を拡大していけば、Samsungを抜くことも不可能ではない気がする。

DRAMメーカーの浮沈のカギを握るHBM

図7に、HBMの規格と、その開発を行っているDRAMメーカーのロードマップを示す。現在、NVIDIAのGPUの「A100」および「A800」に搭載されているのはHBM2eである。

SK hynixとSamsungは、2023年Q4にHBM3 の量産を開始する計画である。この両者は2024 年Q1に HBM3e のサンプル出荷、SK hynixはQ2に量産開始、SamsungはQ3に量産開始の予定となっている。

一方、Micron は HBM3 をスキップし、その次の世代のHBM3e を、2024年Q2に量産を開始し、SK hynixに追い付こうともくろんでいる(世代をスキップするのはMicronらしい戦略である)

HBM3eではDDR5のDRAMを8チップ積層し、容量は24Gbとなり、2025年に発売予定のNIVIDIAのGB200に搭載される計画となっている

DRAMメーカーがHBMの開発を加速する理由は、その高い価格にある。HBMのビット単価はPC用DRAMの10倍以上といわれており、たとえ歩留りが50%以下であったとしても、DRAMメーカーは十分な利益が出せるという。

関係筋の話では、HBMの世界の月産キャパシティーは、2023年7月に月産25Kだったが、2024年中旬に月産200K超になると予測されている。その内訳は、SK hynixとSamsungがそれぞれ月産100K、Micronが月産10K程度であるという。

ただし、HBMの工程は複雑で、恐らくSK hynix以外は、低い歩留りに苦しんでいると思われる。それでも、HBMの高いビット単価を考えると、DRAMメーカーは開発競争から降りることはできない。良品のHBMをどれだけ生産できるかが、今後のDRAMメーカーの浮沈のカギを握っているからだ。

その中で、2013年からHBMの開発と生産を続けてきたSK hynixには一日の長がある。もし、SK hynixがHBMを独占するようなことがあれば、長らくトップの座を維持し続けてきたSamsungを抜いてしまうかもしれない。要するに、HBM次第では、下克上が起きる可能性がある。

DRAMもNANDも、2022年Q2以降、大きく出荷額が減少した。その減少は2023年Q1で底を打ったが、同年Q3に向かって、DRAMが回復し始めているのに、NANDは横ばいだった。その理由を分析した結果、次の結論を得た。

まず、2023年Q3の価格をみると、どちらも前四半期よりダウンしているが、そのダウンの幅がNANDよりDRAMの方が小さかった。つまり、2023年Q3の価格低下は、DRAMの方が軽微だったといえる。次に、NVIDIAのGPUの需要が急拡大し、GPUに搭載されるHBMのトップシェアメーカーのSK hynixのDRAMの売上高が急拡大した。売上高シェアで見れば、1位のSamsungまでわずか4.6%まで接近している。

つまり、DRAMはNANDほど価格が下落しなかったことに加えて、SK hynixがHBMの売上を伸ばしたことによって、2023年Q1からQ3にかけてDRAM全体の出荷額が拡大したと言えよう。

一方、NANDでは、2023年Q1からQ3にかけて、SKグループは売上高を増やしたが、Samsungは横ばいで、キオクシアが売上高の低下に歯止めがかからず落ち続けている。要するに、NANDは、DRAMより価格下落が大きかった上に、KIOXIAの売上高低下が足を引っ張ったことにより、NAND全体の出荷額が横ばいになったと思われる。

では、DRAMとNANDが2022年のピーク付近まで出荷額が回復するのはいつになるだろうか? DRAMもNANDも2023年Q4以降は、価格がプラスに変動すると予測されている。加えて、DRAMでは、ビット単価の高いHBMの生産量が急拡大する。となると、DRAMが2022年のピーク付近に回復するのは、2024年の初旬から中旬にかけてではないか。

一方、HBMのような高価なチップがないNANDでは、2022年のピーク付近に回復するのは、もう少し後になるだろう。2024年の中旬から下旬頃になるのではないか。

さらに、HBMの生産量次第では、DRAM市場でSK hynixがSamsungを抜く、いわゆる下克上が起きる可能性がある。一方、NANDの売上高の低下が止まらないキオクシアは危機的状況であり、何らかの再編が起きるかもしれない。』

※湯之上氏のコラムより

AIバブルで半導体DRAM市場においてSamsungからSKハイニックスに覇権が移るかもしれないなぁ。うーむ凄いニュースだなぁ。

SKハイニックス 株価 韓国市場 000660

SKハイニックス(SK hynix Inc)とは

主に半導体メモリの製造及び販売を行う韓国を拠点とする企業である。

【事業内容】主要製品には、ダイナミックランダムアクセスメモリ(DRAM)、NANDフラッシュ、マルチチップパッケージ(MCP)などがある。また、相補型金属酸化膜半導体イメージセンサー(CIS)を製造・販売する。CISは、携帯電話、ノートブック、タブレット、医療機器、デジタル一眼レフ(DSLR)カメラ、カムコーダー、自動車、セキュリティ機器、ゲーム機、及び家電製品で使用される。国内市場及び米国、ドイツ、英国、日本、シンガポール、インド、中国を含む海外市場に製品を販売する。

会社HP

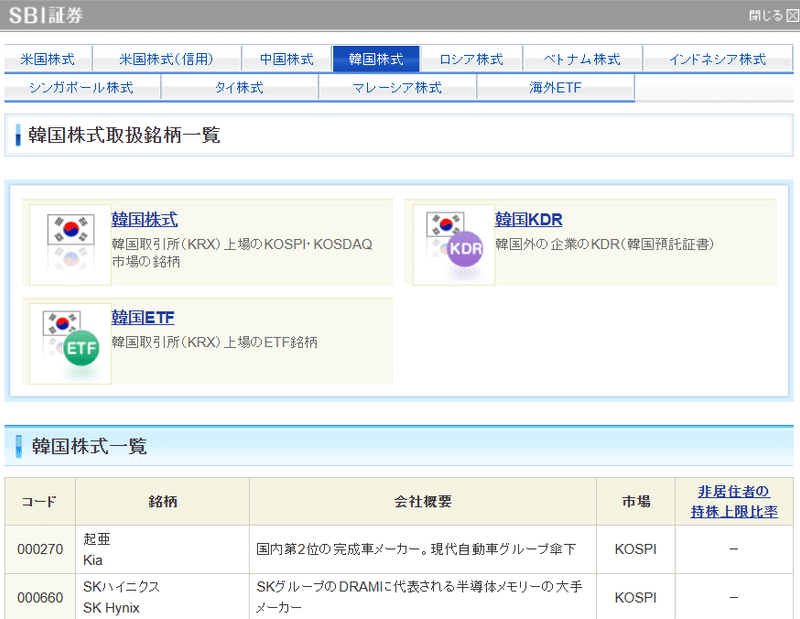

SKハイニックスは米国株式市場非上場だが、SBI証券でなんとSKハイニックスの取引ができる!!

■SKハイニックス

米国株式市場非上場。韓国市場上場。SBI証券で韓国市場は取扱している!

韓国市場証券コード 000660

1株単位売買、1ウォン=0.11円

株価は17万ウォン前後=1株あたり約2万円弱

円貨決済もSBIは可能 成行注文ボタンがないため指値で

■SKハイニックス

— やまえつ WINNINGTICKETS (@winningtickets2) March 24, 2024

米国株式市場非上場。韓国市場上場。

SBI証券で韓国市場は取扱している!

韓国市場証券コード 000660

1株単位売買、1ウォン=0.11円

株価は17万ウォン前後=1株あたり約2万円弱

円貨決済もSBIは可能

成行注文ボタンがないため指値で pic.twitter.com/mofj5ETR2B

SBI証券 銘柄サマリー/財務詳細

■SKハイニックス

時価総額:123,614 単位 百万KRW

売上:前年比 当期利益:利益率

22 44,621 +3% 2,229 4.9%

23 32,765 ▲26% ▲9,112 赤字

24 57,747 +76% 8,286 14.3% PER 14.9倍

25 70,534 +22% 13,663 19.3% PER 9.0倍

■SKハイニックス

— やまえつ WINNINGTICKETS (@winningtickets2) March 24, 2024

時価総額:123,614 単位 百万KRW

売上:前年比 当期利益:利益率

22 44,621 +3% 2,229 4.9%

23 32,765 ▲26% ▲9,112 赤字

24 57,747 +76% 8,286 14.3% PER 14.9倍

25 70,534 +22% 13,663 19.3% PER 9.0倍 pic.twitter.com/3uvp9OWtL8

投資指標

2023/12期(連)

予想PER 13.85 倍

予想EPS 12,253.57

ROE -15.60 %

ROA -8.94

実績PBR 2.18 倍

実績BPS 77,752.19

予想BPS 86,794.64

PCFR 27.25 倍

予想配当利回り 0.87 %

予想1株配当 1,490.80

自己資本比率 57.18 %

D/Eレシオ 60.74

時価総額:123,614 単位 百万KRW

売上:前年比 当期利益:利益率

22 44,621 +3% 2,229 4.9%

23 32,765 ▲26% ▲9,112 赤字

24 57,747 +76% 8,286 14.3% PER 14.9倍

25 70,534 +22% 13,663 19.3% PER 9.0倍

この記事が気に入ったらサポートをしてみませんか?