Investment Manager①:投資家と運用者について~KKRとBlackstoneを例に~

1.投資家(Investor)と運用者(Investment Manager)の違いについて

投資系の掲示板やSNSでよく「機関投資家」というワードを目にするが、「投資家(Investor)」と「運用者(Investment Manager)」を混同しているのではないか思えるような記述を目にする。確かに明確な定義はなく、投資家でもあり運用者でもあるような場合もあるが、資金フローや構造を把握するにあたりどちら寄りなのかを把握するのは有用である。

ここでは投資家を「自己勘定の資金を使用して、運用者に資金を委託し投資を行う者」、運用者を「第三者(投資家)の資金を受託し、投資家に代わり実務を行い、手数料を受領する者」として話を進める。

例えば昨今は円安、金利安、物価安の3安を背景に「外資による"安い"日本の不動産の取得」といったニュースをよく目にする。

では不動産を取得しているBlackstoneなどの外資系企業は「投資家」か?といえばNoである。なぜなら彼らは主としてファンドビジネス、つまりファンドという本体BSとは別立てのビークルを設定し、ビークルに集めた第三者の投資家の資金を使って不動産を購入するわけなので、「投資家」ではなく「運用者」と言える。

また以前ブログで紹介したようなノルウェーSWF、CalSTRS、イェール大などは「投資家」か「運用者」かといえば「投資家だが、自ら極めて高い運用能力を保有している」と言える。彼らはオイルマネー、教職員の年金、大学寄付金という資金を、運用者の設定するファンドの持分取得や、高い運用能力を生かして運用者とベンチャーキャピタルを立ち上げて運用するなどしている。

ただし、高い運用能力があるとは言え、自ら不動産のソーシング・アクイジション・アセットマネジメントと言った物周りの運用能力は有しているわけではなく、いわばその部分を不動産運用会社にアウトソースしているという形である。

余談だが、Blackstoneは直近日本も投資対象とする"Blackstone Real Estate Partners Asia III"というファンドを立ち上げているが、コミット金額が2022Q1時点で7.5Bドルにもなった。Blackstoneは自己勘定資金を使うのではなく、こうしたファンドを立ち上げて集めた巨大なマネーを使って日本の不動産を買いに来るのである。

日経新聞でヒューリックの西浦会長が「最近の入札案件で札を入れるのは9割は海外勢だ」とコメントしていたが、ヒューリックのHPによるとキャピタルゲイン獲得を目論む「販売用不動産」は2022年6月30日時点で166,684百万円≒1.25Bドルとなっている。つまり単純計算でヒューリックが本体BSで保有する販売用不動産の6倍以上のファンドマネーを使ってAPACリージョンの不動産を"爆買い"することができるのである。

なぜ外資が強いのか?一言で言えばこのようにファンドで集めたビッグマネーを使うことができるからなのである。

なお的外れな意見かも知れないが、日系企業が(スポンサーにソーシングルートを依存するREITではなく)外資のようにオポファンドを設定し、日本のみならずグローバルのマネーを集めて日本の不動産を取得することができるようになればワンチャン外資に対抗できるのでは…と妄想している。

2.「運用者」でもあり「投資家」でもあるKKRと「運用者」ブラックストーンとの比較

ブラックストーンと同じプライベートエクイティーの雄であるKKRはブラックストーンよりも自己勘定投資する傾向があり、またファンド運用においてもセイムボート投資を重視すると聞く。

セイムボート投資は案件へのコミットを示すために運用者が一部自己資本をファンドに投入することで、投資家へのアピール材料にするものだが、言い換えれば運用者が部分的に投資家として振る舞っていると言える。今回の定義で言えばKKRは運用者であると同時に投資家としても振る舞っているということである。

一方ブラックストーンは自己勘定投資ではなく第三者の資金の運用に徹するというこだわりを持っていると聞く(Blackstoneともなれば自己投資をせずとも勝手に資金が集まってくるが)。

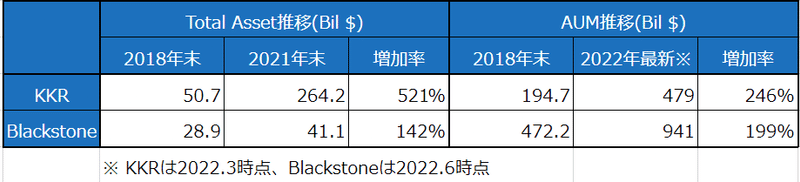

その一端を見るべく、BlackstoneとKKRの本体BSのTotal Asset金額と、AUM (第三者の預かり資産)の推移を見てみよう。

・Blackstone, Yahoo finance, Balance sheet, https://finance.yahoo.com/quote/BX/balance-sheet

・KKR, Yahoo finance, Balance sheet, https://finance.yahoo.com/quote/KKR/balance-sheet/

・Blackstone, AUM https://www.blackstone.com/the-firm/ ,https://www.blackstone.com/wp-content/uploads/sites/2/2019/01/Blackstone4Q18EarningsPressRelease.pdf

・KKR, AUM https://www.kkr.com/kkr-today https://www.sec.gov/Archives/edgar/data/1404912/000140491219000008/q119earningsrelease.htm

見ていただくと分かる通り、本体バランスシートのサイズはBlackstoneはKKRよりも小さいが、AUMはKKRよりも遥かに大きい。

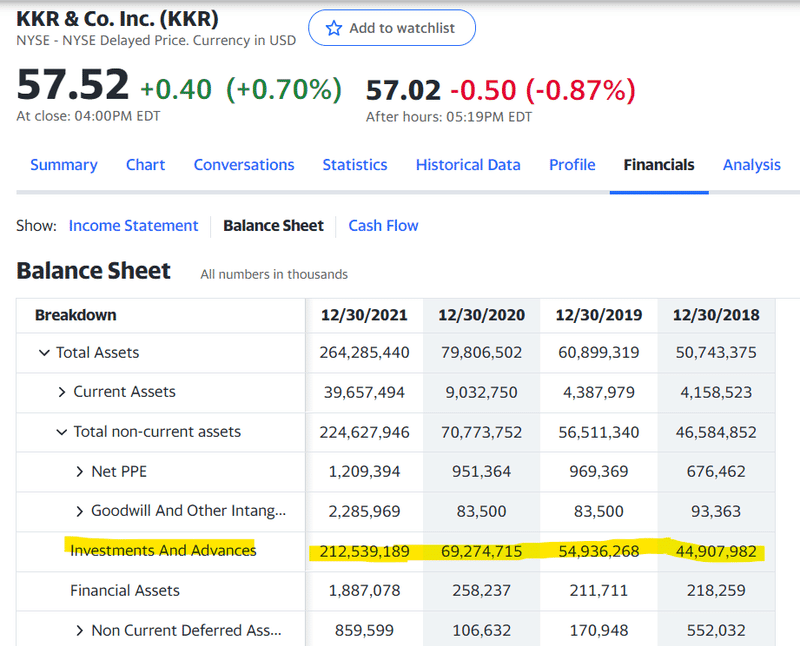

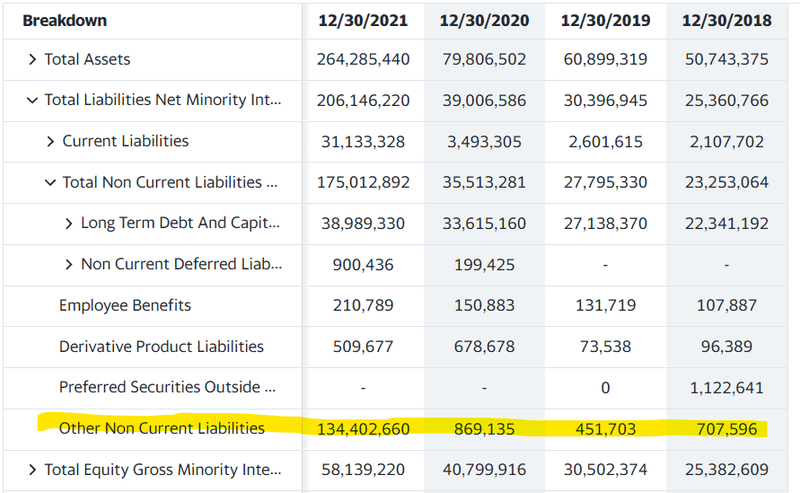

またいずれもAUMは最近大幅に増加しているが、KKRは本体バランスシートのアセット金額が3年間で521%と激増している。Yahooファイナンスで要因をブレイクダウンすると、資産項目では"Investments And Advances"の科目が激増し、負債項目では"Other Non-Current Liability(その他固定負債)"が激増しているようだ。

皆様御存知の通り、2021年はコロナショック後の金融緩和によりマネーじゃぶじゃぶ状態だったわけだが、その緩和マネーをBlackstoneはAUM(第三者資産)として吸収し、KKRは自己勘定として吸収したといえるかもしれない。

なお、KKRが直近MC-UBSを2300億もの金額で買収した大きなニュースがあったが、重要な点はKKRはファンドではなく本体BSで取得したことである。

KKRは日本での不動産投資をBlackstoneに追いつけ追い越せのいきおいで拡大させており、現在ファンドのラインナップを整えている最中であるが、MC-UBSスポンサーREITの産業ファンド・日本都市ファンドを取得したのみならず、会社ごと購入することで、不動産運用に必要なプラットフォームをまるごと手に入れたわけである。

果たしてKKRはBlackstoneに追いつくことができるのか…引き続きウォッチしていきたい。

3.まとめ

今回はKKRとBlackstoneのビジネスモデルの違いを題材に、自己資本で投資を行う投資家(Investor)と、第三者資産で投資を行う運用者(Investment Manager)の違いについて論じてみた。ある会社や組織の性質を判断する上で「投資家か運用者のどっち寄りか」という軸を使ってマッピングするのは、有用ではないかと考える次第である。

この記事が気に入ったらサポートをしてみませんか?