ENEOSホールディングス(5020)

(タイトル画像 同社HP内 エネゴリくんのヒミツより)

こんにちは。

今回は、高配当界隈(?)では有名な、ENEOSホールディングスを取り上げます。

株価アプリでみてみると、基本ヨコヨコ。

何年間隔かで起こる原油高局面で高値をつけるもレンジに戻る感じの株価推移。

配当は4%台(下の画像では見切れていますが4.7%です)。

PERは2.6とまぁー人気のないこと。笑

今はESGの時代ですからそうなりますよね。

バリュエーションが下がっている(ように見える)今、もしかすれば同社の株を安く買うチャンスなのではないかと思い、この会社を調べてみたいと思いました。

ということで始めます。

同社の事業について

事業紹介の前にひとこと。

銘柄比較する上で、よく引き合いに出されるのが、出光興産(5019)やコスモエネルギーホールディングス(5021)ですが、どう見てもエネオスホールディングスの株価だけ低いです。

ググってみるとSDGsに逆行してるからとか、原油価格に左右されるからとか書いてありますが、それではエネオスホールディングスだけが低い理由にはなりません。

個人的に思うのが、コングロマリットディスカウントという考え方です。

多くの産業を抱える複合企業(コングロマリット)の企業価値が、各事業ごとの企業価値の合計よりも小さい状態のこと。多角化は業績変動を減らすなどの利点がある一方、事業の全体像や相乗効果が見えにくい場合は市場評価を下げやすい。

経営効率が悪くなるとの懸念が背景にある。例えば、ある高収益事業で稼いだ利益を低収益事業に回される可能性がある。特定の事業出身の経営トップがなじみの薄い別の事業について、誤った経営判断をしてしまうケースもありうる。

複合企業の価値を精緻に評価するのが投資家にとっても難しいという問題もある。そうなると投資が手控えられ、株価が実力値を下回りやすくなる。

エネオスホールディングスは、上記の同業2社と違い、素材株としての一面があります。

特に、銅、半導体や、その他の電子部品(いろいろあって訳わからんくらいあります)です。

それにそもそもの基盤事業が石油や天然ガスで再エネ事業もやっています。

こうしてみると景気に左右される要素が多いですし、海外事業も多角化されているとはいえ、裏を返せば、何やってるのか分かりにくいという一面もあります。

ちなみに銅について説明しますと、通電性が高いため、自動車やPC、スマホなどあらゆるモノに利用されています。

ゆえに、「ドクターカッパー」などと呼ばれ、景気の先行指標と言われています。

下のチャートを見てください。

コロナショック後に爆上げして昨年6月くらいに暴落しています。きれいに米景気と連動していることがわかると思います。

(ちなみにエネオスの銅価格の基準はロンドン金属取引所のものです)

半導体や電子部品の景気連動に関しては、昨今メディアを賑わせているので説明不要でしょう。

とはいえ追記。(1/27)

コロナショックにより、経済活動は一気に減退しました。

将来を危惧して半導体の製造を減らす方向に舵を切りましたが、コロナショックからの経済の戻りも早かったため、それに生産が追いつかない状況で半導体不足が起こりました。

(工場の生産ラインをソッコーで倍にしたりできないですよね。)

ですので、半導体の需要と供給にはタイムラグがありますが、おおむね世界景気と連動します。

コスモエネルギーホールディングスと出光興産は、確かに再エネとかやってますが、メインが石油系の事業ですし、規模もエネオスホールディングスよりは小さいですから、事業がはっきりしていてわかりやすいし、規模が小さいので、ある程度の投資マネーが入れば爆上げします。

ここ最近の原油高の割にエネオスの株価がパッとしないのはこういうところに原因があるのだと、私は思います。

長い前置き、申し訳ありませんでした。

さて、事業を見ていきましょう。笑

事業概要を把握する上で、こちらの資料がわかりやすいです。

左側のENEOSの所掌事業が「エネルギー事業」と呼ばれるものです。

同様に、右側の青いところが「石油・天然ガス開発事業」。

オレンジの部分が「金属事業」となっています。

ほんといろいろやってますね。

まずはエネルギー事業です。

この事業のメインはENEOS株式会社です。

ENEOSブランドの国内事業はここがやっているみたいです。

SS数は国内シェア1位です。

同業他社と比べてダントツです。

これを見ると、SS数は年々減っていますが、セルフは少しずつ増えています。

フルサービスのSSが閉鎖するかセルフ化してきているのだと思われます。

全国のセルフSSの半分以上がエネオスってすごいですね。

とはいえ縮小傾向です。

国内の燃料油需要も減ってきています。

販売数量はどうでしょうか。

右側の増減率を見ると、コロナ前の対2019年比で電力以外はほぼ減少しています。(C重油は微増)

電力の販売数量が上がっているのは、需要もありますが、同社が再生可能エネルギーに力を入れているため、取扱量が増えたのだと思います。

同社の再生可能エネルギーに対する取組みとして、JREの買収がありました。

ここで、JREの買収について少し深掘りします。

まず、当時の新聞記事を。

次にENEOS側の資料より。

2021年10月11日

JREの2020年12月期の当期純利益は、

9億1,200万円の赤字です。

純資産は426億479万6千円。

これを2,000億出して買ったわけですから、なかなかの買い物です。

その理由について、新聞記事を見ると、「将来価値を算定した」とあります。

そしてその将来価値の主軸が洋上風力であると。

「あれ?ちょっと待てよ。日本で洋上風力?」

と思った方は少なくないのでは?

日本近海の場合、欧州と違って、遠浅の海域が少ないため、風車を建てようと思えば漁業区域とバッティングするため、洋上風力発電が普及しにくいという特性があるのだとどこかで見た気がします。

調べてみると、ありました。

もう少し調べてみると、風車の取付方法について、浮体式というものがあるようです。

これなら日本近海でもいけそうです。

世界第6位の広さを持つ日本のEEZを活かしてもらいたいものです。

そして最近、プロジェクトが始動していました。

ENEOS独自でも動いています。

日本で洋上風力なんて普及しないだろうと思っていましたが、浮体式洋上風力発電設備の導入により、今後は日本においても普及していくかもしれません。

洋上風力に将来価値を感じ、先行投資するENEOSの力の入れようがわかりました。

長くなりましたが、エネルギー事業についてまとめますと…

従来の化石燃料に対する国内需要は減少傾向であるが、同社はそこに依存するわけではなく、将来を見据え、再生可能エネルギー事業の会社を買収したことでノウハウ(太陽光、陸上風力、洋上風力)を蓄積し、実際にプロジェクトを進めている段階である。

ということがわかりました。

さて、次に石油・天然ガス開発事業です。

こちらの事業のメインはJX石油開発株式会社です。

海外での資源開発がメインのようですね。

同社の実績のページを見てみます。

販売先のメインは東南アジアで半分を占めています。開発してそのまま販売している感じですかね。

意外だったのが、「石油開発株式会社」でありながら、実際は天然ガスの比率が高いことです。

(欧州議会では、天然ガスは持続可能なグリーン(green)エネルギーとして認定されていますから時代にもマッチしますね。)

もう少し詳しく見ていきます。

マレーシアとインドネシアの比率が高いですね。

さて、次は私の苦手な金属事業です。

この事業のメインはJX金属株式会社です。

なぜ私がこの分野が苦手かと言いますと、ド文系だからです笑

この事業を深く理解しようと思うと、どうしても工業系の知識が必要になります。

私にはそのような分野に関する造詣がありませんから、そのような人間が書いた記事との前提でご覧になってください。。あはは

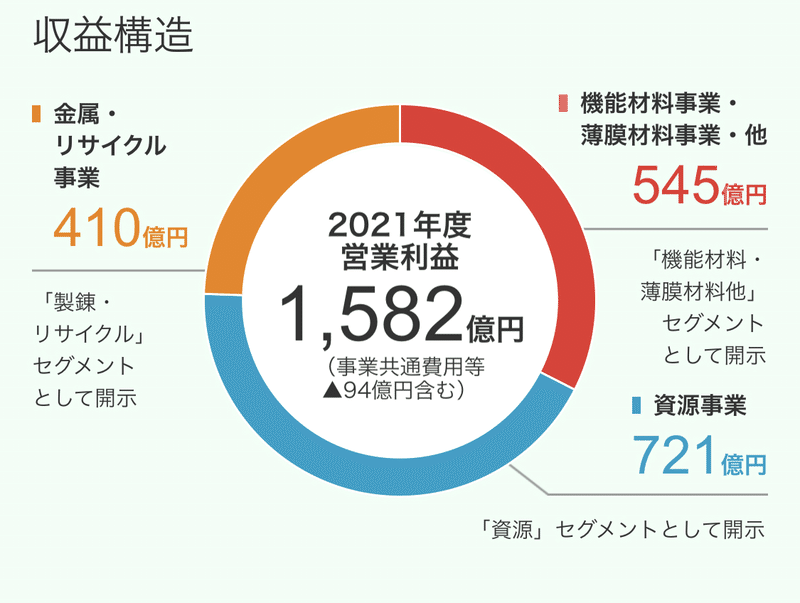

まずは収益構造から。

何が強みなのでしょうか。

何となくすごそうな感じはしますが、何に使われているのでしょう。

結構な箇所に使われていますね。

こりゃすごい。

まず、半導体ターゲットとタンタル粉の謎を解きます笑

とりあえず、基盤上に薄膜を形成したものなんだろうなということはわかりました。汗

そしてそれは半導体やディスプレイなどに使われているんだなと…。

あと、タンタル粉。

調べてみたところ、タンタルはスマホ、ノートPC、ゲーム機などに入っている小型コンデンサの材料になるみたいです。

世界シェア1位はエグいです。

これらの事業で同社の営業利益の3割ほどを占めています。

次に銅について。

銅が景気の先行指標となることは冒頭で説明しましたが、次に世界的な分布を見てみます。

世界一の銅生産量を誇るチリに拠点があり、

中でもカセロネス鉱山は100%の権益を取得しています。

権益銅生産量が約20万トンとのことですから、世界的にどのくらいの生産量なのか計算してみます。

統計によると、2021年の銅生産量世界一のチリにおける生産量は562万5千トンですから、

その3%分の権益を同社が保有していることになります。

規模がすごいです。

事業概要としてはこんな感じです。

ついでに電気銅の世界需給を。

こう見ると世界消費に占める中国の影響は大きいですね。

ゼロコロナ辞めて経済が上向けば状況が変わりそうです。

さて、金属事業についてまとめますと、

先端素材は今後、世界的に景気が回復すれば需要増が期待されます。

世界シェア上位の強みもありますから大きく利益を伸ばせるのではないかと期待します。

銅事業についても、世界一のチリに拠点があり、こちらも景気回復次第で利益拡大余地は十分にあると考えます。

次は直近の四半期決算について見ていきます。

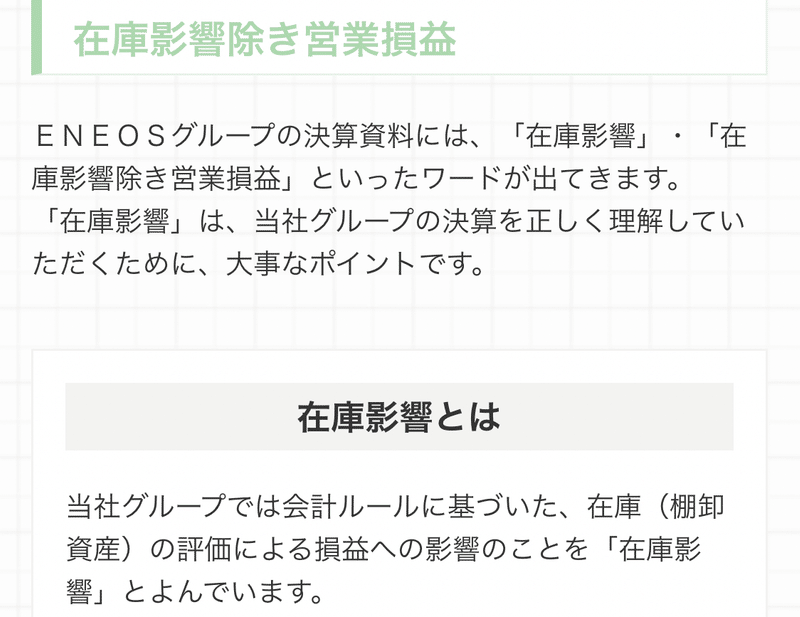

と、その前にENEOSホールディングスのHP内に「ENEOS大学」というサイトがありまして、これがまぁ親切にいろいろ解説してくれているんですね。

(こういうとこ、個人的投資家にやさしいです)

会計を見る前の前提知識を見ていきます。

まずはマージンについて。

マージン指標のグラフです。

次に大切なのが、在庫影響除き営業損益というワードです。

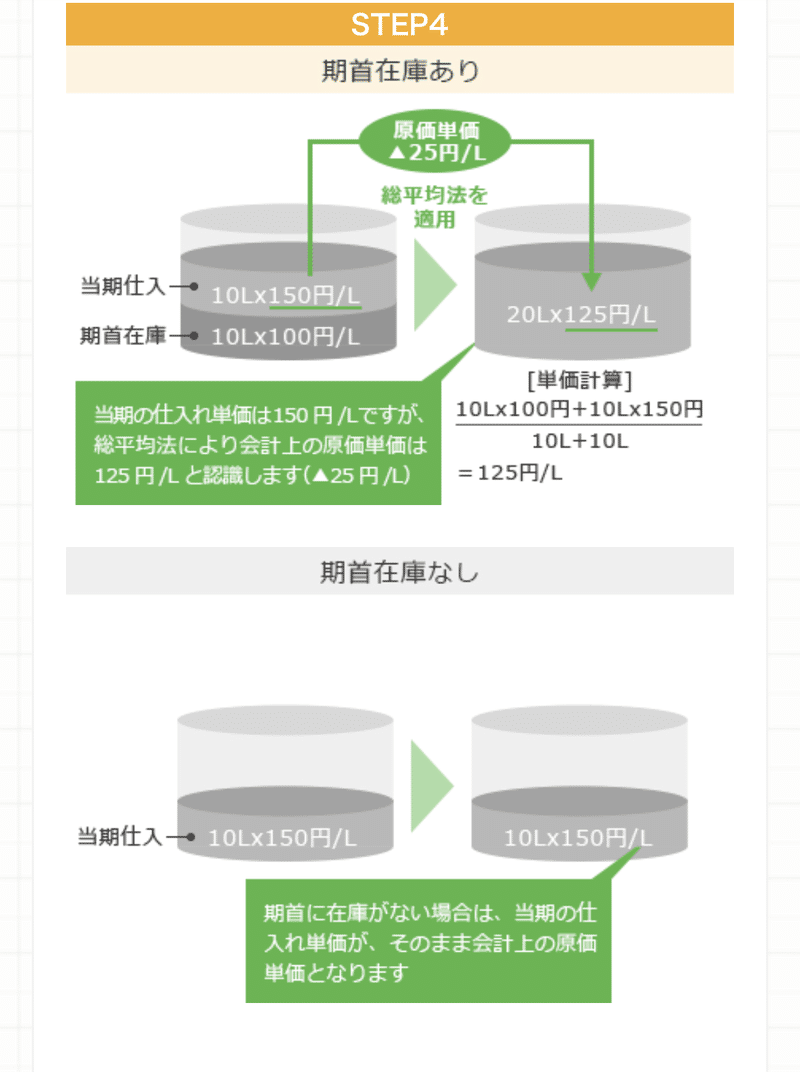

今期はロシアによるウクライナ侵攻やインフレ亢進などにより、原油価格が爆上げしました。

その場合の期首在庫ありと在庫なしのパターンで比べてみましょう。

要するに、期首在庫の仕入価格と今期の仕入価格の平均が会計上の原価単価となるという話です。

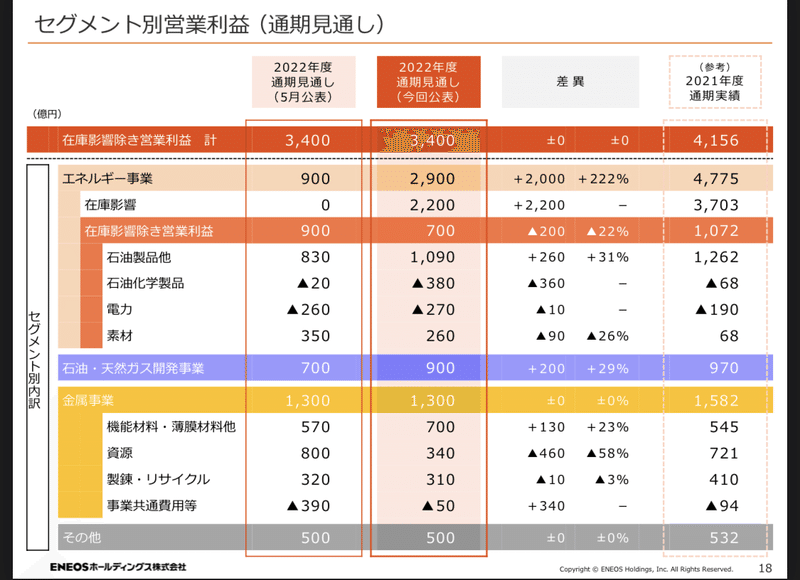

それを踏まえた上で、2022年度第2四半期決算説明資料をご覧ください。

今回公表分の営業利益を見ると在庫影響が2,200億あることがわかります。

大きいですね。

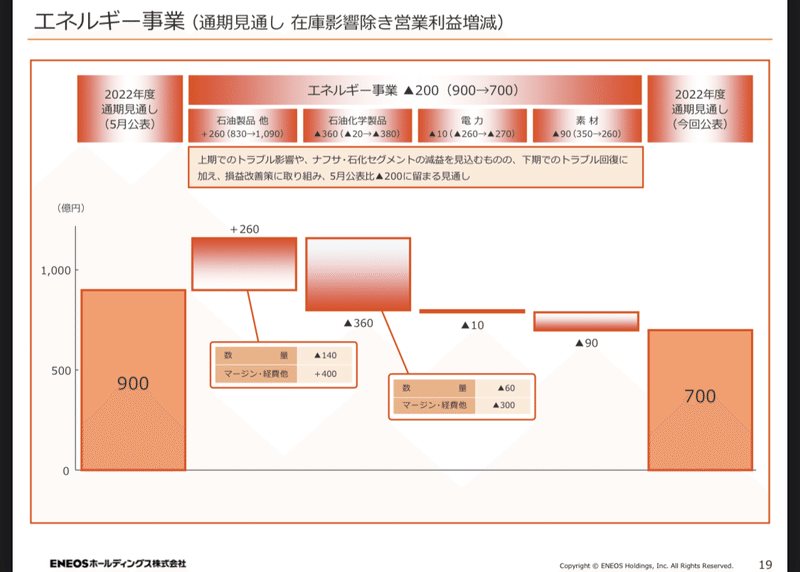

また、エネルギー事業は200億の下方修正となっています。

円安の追い風が吹いていたにもかかわらずです。

次の資料を見てください。

製油所での、「影響度の大きな特殊要因」トラブルにより、計画レベル以下の稼働となっていたようです。(対策実施)

次に、上期の各セグメント別の営業利益を見ていきます。

(20220年度の上期実績です)

在庫影響を加味しない場合、営業利益の6割近くをエネルギー事業が占めています。

在庫影響を加味しない場合、エネルギー事業の営業利益は赤字ですので、在庫影響に助けられた感があります。

エネルギー事業以外の2事業は前年度上期比で利益を伸ばしています。

石油・天然ガス開発事業は56%と大きく増益。

石油製品他の減益分が大きいです。

製油所トラブル、燃料コストの上昇が響いています。

石油・天然ガス開発事業はどうでしょう。

川上の事業は資源価格上昇と円安の恩恵を受け増益ですが、原油、ガスの販売数量は減少しています。

金属事業はどうでしょう。

今期の銅価は下落傾向でしたが、カセロネスの増産などによりなんとか増益です。

以上、3セグメントを見てきましたが、為替や資源価格などの市況に大きく影響を受けるビジネスであることが改めてわかりますね。

次からは、同様に、(通期見通し)を見ていきます。

通期見通しにおいては在庫影響除き営業利益が増益となっています。

下の資料をご覧ください。

5月公表時から下方修正されています。

大きなトラブルにもかかわらず、これくらいの下げでおさまったと見るか…うーん。

こちらは市況を追い風に200億の上方修正です。

こちらは5月公表時から変わりません。

まとめますと、今期は製油所トラブルと市況の影響が大きいエネルギー事業が足を引っ張っている感じです。

ここで、困った時のSBI証券。笑

コロナ前の2018、19年と比べると売上高、経常利益は増えています。

当期純利益は微減です。

そこまで悪い感じには見えません。

次にCFを見ます。

営業CFの減少幅が大きいのでフリーCFはマイナスに転落です。

これはちょっと…

(2023年2月3日追記)

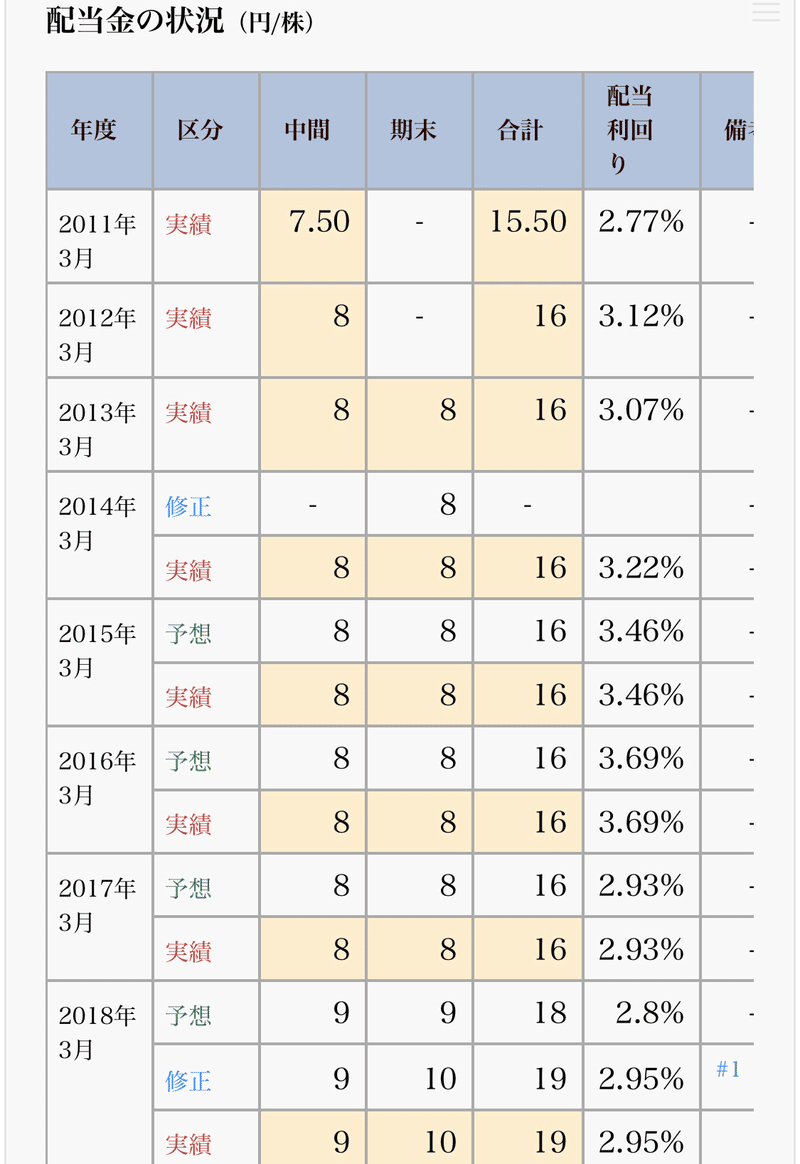

配当金の推移を見てみましょう。

2011年以降、減配はありません。

増配か、据え置きです。

頑張ってると思います。

素晴らしい。

最後にBSとPLを見ます。

それでは安全性分析を。

流動比率は131%です。

先程のCFのグラフから、現金及びその等価物(流動資産)が増えていましたからその分高く出たのでしょう。

問題ありません。

自己資本分を(純資産−新株予約権−非支配株主持分)で計算しますと、

3,066,415百万円となります。

この数値で固定比率を計算しますと139%です。

自己資本に対して固定資産が1.39倍あります。

借入で賄われてるパターンですね。

続いて負債比率です。

239%です。高っ!

いわゆるデットファイナンスというやつです。非流動負債より、流動負債が多いですね。

自己資本比率を計算しますと28%です。

設備にお金がかかるビジネスですから借入も多いし仕方ないのか…??

個人的には少し低いように思えますが、石油株ってこんなもんなんですかね。

次にPLなんですが、この会社は会計基準が日本基準ではなく国際基準を採用しておりますので今まで銘柄分析してきた会社とは見方が少し違います。

政府の補助金はその他の収益に含まれます。

その他の費用も増えていますが、ここに製油所トラブルに伴う費用が含まれているものと思われます。

あと、中期経営計画により、総還元性向は50%以上とする方針を打ち出しています。

(出光興産を意識してると思われます)

実際、今期配当金は減配せず、自社株買いもしており、株主還元姿勢は評価できます。

結論

この会社は、国内における石油元売り会社のイメージは強いですが、実際は先端素材や銅など、今後需要増が見込まれるであろう分野での事業を地に足つけて行っている会社でした。

国内だけでなく、海外事業も幅広く展開しており、グローバルな活動を続けています。

また、脱炭素やクリーンエネルギーの必要性が高まっている時代の潮流に合わせ、新たな収益源を育てようとしている姿勢も見られます。

そのためにJREの将来性を見越して先行投資し、太陽光や陸上風力だけでなく、地理的に不利な沖合部の洋上風力のプロジェクトに参画したり、フランスの会社と協業したりとしっかりした活動を行っています。

ただ、その業態ゆえ、市況や景気にどうしても左右されるため、株価は伸び悩み、PERも低い水準に留まっています。

その分、株主還元に力を入れる姿勢をアピールしており、減配がないなら、ある程度のところで株価は下げ止まるであろうと思われます。

直近の財務を見ると、フリーCFがマイナスに振れていますので、安定配当のためにも自己資本比率を上げてもらいたいところではあります。

結局のところは景気次第というありきたりな答えにはなってしまいますが、中身はしっかりとした事業を営んでおられますから、未来への期待も込めて長期でどっしり腰を据えて投資するのはありかなと思いました。(この株価なら単元株保有しやすいですし。)

とはいえ投資は自己責任で。

お疲れさまでしたー

あざした。

この記事が気に入ったらサポートをしてみませんか?