来週の相場見通し(9/25~9/29)①

1.はじめに

足元の市場の主役は、「米金利」である。この米金利の動向次第で、年末までの株式市場の動向も変わってくるだろう。非常に重要な局面を迎えている。今回のテーマの1つは、「米国実質金利が2%を超える金融環境」である。まずは、先般のFOMCについて、そのポイントを取り上げていこう。

2.無風なはずのFOMCにサプライズ

① FOMC前の市場の状況

今回のFOMCでは、97%程度が「政策金利の据え置き」を予想しており、市場の注目は当初からパウエル議長の記者会見と、四半期ごとに示される経済見通し及びドットチャートであった。市場では、「タカ派的な据え置き」になると想定していた。これは、政策金利はひとまず据え置くものの、まだインフレ抑制のための利上げは終了したわけではないこと、更には利上げの停止以降もすぐには利下げに転じることはないことを明確に示すであろうという見込みであった。

ちなみに、7月以降から9月までの米国経済の動向は、パウエル議長にとっては満足できる状態が継続してきた。すなわち、昨年の段階では、FRBが景気後退を伴わずにインフレを抑制することは「ほぼ不可能」と言われてきたのだが、6月以降は「ソフトランディング」、あるいは「ノーランディング」といった言葉もよく聞かれるようになってきた。すなわち、FRBの目論見通りにインフレ基調は鈍化する中、労働市場も個人消費も崩れることなく推移してきているのだ。1980年代のボルカーFRB議長によるインフレ退治は有名であるが。副作用も大きかった。ボルカー氏はインフレ率14%の状況下で政策金利を20%以上に引き上げて、力づくでインフレを退治した。しかし、その代償として失業率は10%超に上昇し、GDPは深いマイナス成長に落ち込んだのだ。

このボルカー議長のインフレ退治の結果としての経済へのダメージと比較すると、足元のパウエル議長のインフレ退治は、まだ完了していないとはいえ、米国経済は驚くべき強さを維持している。昨年までのパウエル議長は、インフレを軽視し、対応に遅れたとして批判を浴びることが多く、どこか元気がなかったのだが、ここ最近の議長はパープルのネクタイが似合う堂々とした風格を漂わせている。FRBの見立てと金融政策に自信を持っているのだろう。

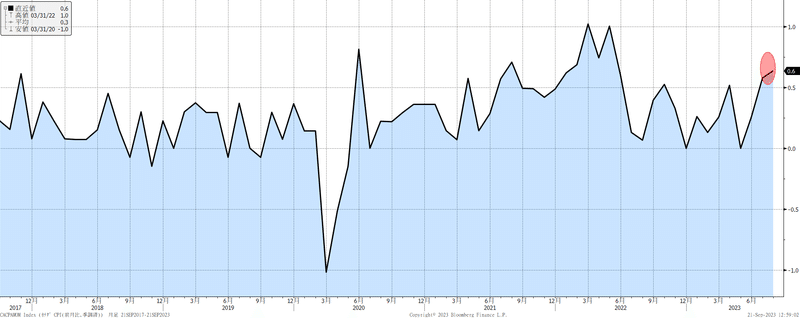

しかし、FRBとしてはまだ楽観視できない状況が継続していることは確かだ。米国経済が強すぎるのだ。そのことで、利上げの中でも金融環境が緩みだしており、インフレが再燃してしまう可能性がある。下のチャートはシカゴ連銀の金融コンディション指数であるが、月ごとに金融市場は緩んでいることが分かる。

更に外部環境でも原油やディーゼル燃料等が大きく上昇してきている。米国の最大の貿易相手国であるカナダについては、FOMC直前のCPI統計で、非常に強い数字が出てきている。エネルギー価格の上昇に加えて賃貸価格、住宅金利コストも上昇しており、インフレ退治が簡単ではないことを示す結果となった。このカナダの強いCPIも、今回のパウエル議長のタカ派トーンに影響を及ぼしたかもしれない。

このような環境であるため、市場ではFOMCにおいては、政策金利は据え置かれるものの、記者会見ではタカ派的な姿勢を見せるだろうと想定して、FOMCを迎えたのである。

② 今回のFOMCのポイント

FOMCの細かい説明は省略する。重要なポイントだけ取り上げる。記者会見において、フィナンシャル・タイムズのColby Smith氏が重要な質問をしてくれた。次のものである。

「2024年の予測に関して、インフレ見通しは変化していないのに、利下げパスを減らして、実質金利を50bp高くする必要があると判断した背景は何か?」

素晴らしい質問である。日銀の植田総裁の会見では、毎回、記者からとんちんかんな質問が出るが、時間の無駄でしかない。質問の質に関しては米国の記者を見習ってほしいものだ。

さて、この素晴らしい質問を少し解説しよう。FRBの今回のインフレ見通しは、コアPCEで23年が3.7%、24年が2.6%、25年が2.3%、そして今回から初めて提示された26年見通しが2.0%であった。24年の2.6%という見通しは前回の6月の公表時から変化していない。つまり、FRBは来年のインフレ見通しを変えなかったということだ。それに対して、FRBメンバーのFF金利見通しの集計であるドットチャートについては、24年見通しの中央値が前回の4.75%から、5.25%に大幅に上方修正となった。通常、ドットチャートの上方修正は、インフレ見通しの上方修正を伴い、整合性が取られることが多い。Colby Smith氏が指摘した実質金利が50bp高くした背景の質問は、まさにこのことを言っている。ここで言う実質金利とは、FRBの利上げ見通しからコアPCEの予測を引いたものを意味している。チャートにすると、下のようになる。インフレ退治が難しいから、実質金利を引き上げるなら理解できるが、インフレ見通しは変わらないのに、なにゆえ実質金利を50bpも引き上げる必要があるのか?こういう質問をしているのである。

この質問に対するパウエル議長の回答は、あまり明確ではなかった。「このドットチャートは、各メンバーがそれぞれ提出した見通しを積み上げたもので、調整も交渉もすり合わせもしていない。単なる中央値だ。だから、本当の計画と呼べるものではない。ただ、やはり経済が各メンバーが想定していたよりも強いことが反映されている」というような回答をしていた。

しかし、それで納得しないのが市場である。インフレ見通しが変化していないのに、実質金利が引き上げられるケースとして、市場がイメージしやすいのは、「米国の中立金利が上昇している」場合だ。この中立金利の議論は、今年は何度も話題になってきた。8月のジャクソンホール会議の前も、市場では中立金利論争が盛んであったことは記憶に新しい。そして、中立金利が上昇している場合には、米国の超長期金利の水準が引き上がることになる。

FOMC前までは、短期金利主導で米国の金利は動いていたが、FOMC後は30年金利が急上昇する形で米金利上昇を牽引した。まさに、その理由がこれである。

ところで、FOMCにおける中立金利(ロンガーラン)の見通しは、中央値では今回も2.5%で変化はなかった。下の表は、そのロンガーランについて、昨年9月以降のFOMCでの予測値のばらつきの変化を示したものだ。中央値(黄色)は変化していないのだが、かなりバラツキが広がっている。赤い数字は中立金利が3%以上を予想しているメンバーの数だ。昨年の9月の段階では2人だったのが、今回は5名に拡大した。しかも内2人は3.75%とかなり高い水準を示している。FRB内でも、この中立金利に関しては、今後意見の対立が激化していきそうである。

② 実質金利2%超の金融環境

昨年は米国の実質金利と株価の関係がよく連動した。すなわち、実質金利が急上昇すると米株が急落することを繰り返してきたことから、実質金利という言葉はすっかりお馴染みになっている。

下のチャートは昨年からの実質金利の推移だ。ここでの実質金利は、米名目10年金利からブレークイーブン10年を差し引いたものだ。下のように昨年の2月頃は▲100bpを超えていた。そこから10月には+175bpに急上昇した。この短期間で300bp近い上昇は、米国でも初のことだ。

そして、昨年は175bp近辺が上限となっていたのだが、今回のFOMC後には明確に200bpを超えてきた。いわゆる実質金利2%超の金融環境への突入である。過去を振り返ると、実は現在と少し似ている局面がある。米国における2006年から2007年の金融環境である。

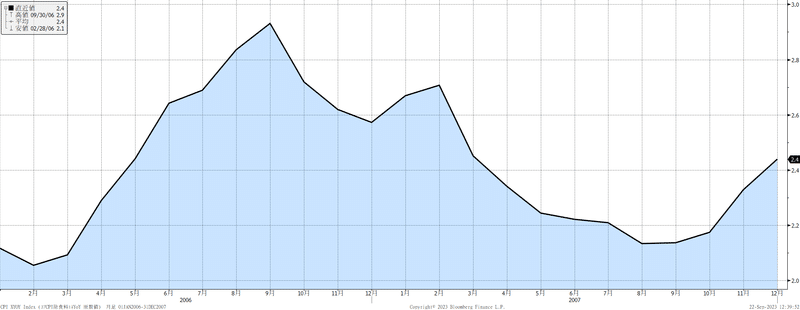

下のチャートは、当時のFF金利と実質金利の推移である。グリーンスパン元FRB議長の連続利上げで2004年から2006年にかけてFF金利は1%から5.25%へ引き上げられ、そこから1年以上の長期間、5.25%という高い金利が維持されている。今でいう「Higher for Longer」の状況だ。この時代の実質金利は2%超の環境である。実質金利は2%~2.7%程度の間を推移している。

それでは、当時の状況をもう少し見ていこう。どういう環境だったのだろうか?下のチャートはCPIであるが、1%台から4%台、平均でも3%程度で推移しており、FRBのインフレ目標よりは高い状態であった。

コアCPIは概ね2%台で安定推移している。(下図)

この当時の原油価格は以下のチャートであり、2007年後半にかけて大きく上昇し、総合インフレ率の上昇を牽引している。

繰り返しになるが、FF金利は5.25%という高い水準が長期間維持された。

この間の実質GDPは、2%台を中心に推移しているが、当時の潜在成長率を下回っている。

労働市場では、非農業者部門の雇用者数は15万人ペース、後半には落ち込んでいる。

失業率は当時の完全失業率の状況で安定していたが、後半に急速に上昇している。

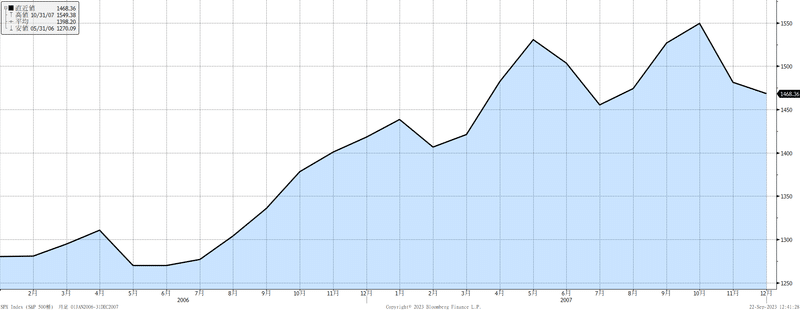

株価については、下のチャートのように実質金利2%超の環境でも、堅調に推移している。

最後に下のチャートは、実質金利(下段)と名目金利(上段)であるが、実質金利が2%超の金融環境では、米国の名目10年金利の水準は5%を超えている。

すなわち、今回のFOMCでFRBは24年について実質金利2.5%を示したわけだが、その環境に今の米国経済が適応し、2006年から2007年のように安定推移するのであれば、米長期金利は5%に向けて上昇すると市場が考えるのは、それほど変なストーリーではない。下のチャートは2006年から2007年の米国の10年金利と2年金利のスプレッドを示している。ほぼフラットな状態が長く継続している。つまり、Higher for Longerの戦略で、FF金利を高く維持している状況下では、経済状態が壊れてくるまでは、短期金利と長期金利は同じ水準に収れんしているのだ。

足元では、2年金利は5%超であるのに対して、10年金利は4.5%近辺であり、2006年~2007年の状況を踏むのであれば、米国の各年限の金利はすべて5%台前半で収斂することになる。すなわち、まだ米金利は上がる可能性があるということだ。

③ 米金利の先行き見通し

ここまで、米金利が上昇する可能性について言及してきたのだが、私は今回について、米長期金利はそこまで上昇しないと見込んでいる。その理由は、「世界経済の状況」と、「米国一強状態継続への疑念」及び、「中立金利議論の不透明さ」である。2006年から2007年の世界は、「絶好調」であった。中国やインドの急成長、新興国経済の安定、そして米国や欧州では不動産バブルがすくすくと育っていた時期である。2007年からは徐々にサブプライムローンの問題が顕在化し、やがて2008年のリーマンショックに繋がっていくのだが、まだこの時期は問題が隠れてた時期である。これに対して、足元の世界景気は絶好調ではなく、「よく耐えている」という状況だ。しかし、中国経済の減速に加えて、欧州でも主要国のドイツの経済が大きく傾ているほか、英国の状況も厳しい。米国が実質金利を2%超にした場合、好調な米国経済は適応するかもしれないが、その影響を世界経済は受けるだろう。世界経済において、米中欧が同時に失速するなかでは、他国の中央銀行の利下げへの転換は早まる可能性が高くなる。そのことは米金利上昇を抑制するだろう。ECBの利下げは、FRBよりも早い可能性もあるだろう。いずれにしても、24年は世界の中央銀行が利下げを開始する年になる。

また、ここまでの「米国一強状態」が継続するかについても、疑念がある。米国労働市場は依然として強いが、少しづつ変化の兆候が出てきている。そして、10月からは政府閉鎖の可能性が濃厚であるほか、学生ローン債務返済の再開もある。また、今年の3月に米国では金融不安が起こったのだが、この金融不安が再燃するリスクもあるだろう。今回のFOMCでは、金融不安のリスクには全く言及されなかった。それだけ、今のところは安定しているのだが、下のチャートのように米国の金融機関のFRBからのBTFPを通じた資金調達は、3月の金融不安以降も減っていないどころか、増え続けている。FRBのHigher for Longer戦略は、脆弱な銀行からの預金流出及び、純金利収入の悪化を通じて、苦しめている。更に中小銀行への規制強化も始まることを踏まえると、米国の金融システムは強くとも、個別行の再編等は継続していくだろう。

下のチャートは、KBW銀行株価指数であるが、3月の金融不安で急落して以降、7月にかけてやや戻したが、8月以降は再びじりじり下落中であり、金融不安前の水準に戻る気配は全くない。

下のチャートは、米銀最大手のJPMの株価とKBW銀行株価指数の差を示している。JPMの1人勝ち状況であり、この差は過去最大である。

そして、中立金利議論についても、市場は切り上がったと見る向きが強まっているが、これを裏付けるものはない。確かにFRBが言うところの自然利子率が0.5%ではなく、2%に切り上がっているとすれば、それに長期のインフレ率の2%~3%を加えると、長期金利は4%~5%が適正水準という見方も可能だ。しかし、それはあやふやな議論である。ちなみにNY連銀では、米国の自然利子率は先行き低下する見通しを出している。2006年から2007年は自然利子率が2.5%近辺と目されていた。今回のFOMCで、パウエル議長は中立金利が上昇している可能性に言及したが、詳しい説明は一切していない。それを裏付ける資料等がないのだろう。自然利子率が1%程度に上がっているとしても、それにインフレの2%~3%を足すと、3%~4%程度であり、米国の名目長期金利が5%に向かうには、リスクプレミアムの大幅な上昇が必要となる。財政収支の悪化や需給バランスなど、リスクプレミアムが拡大する要因はあるものの、先の世界経済の減速や米国内の諸問題を考慮すると、質への逃避としての米国債の魅力もあることから、リスクプレミアムがどんどん拡大するとは思えない。

ゆえに、米長期金利は、足元ではロスカットやヘッジの売りに押されて、金利が上昇しやすい環境にあるものの、持続的に金利が上昇する状況にはならないと見込んでいる。但し、米金利のレンジは切り上がったことは間違いない。下のチャートは、10年金利と2年金利のスプレッドだが、さすがにマイナス100bpを安定的に超えることはないようだ。ゆえに、2年金利が5%台で推移するなら、10年金利が4%を割り込むのは、今の金融環境では難しい。当面は金利上昇リスクが残るものの、4.2%~4.6%近辺で上下に膠着する展開に落ち着くと想定している。

但し、上の見通しの条件は、米国の30年金利が4.75%を抜けないことだ。ここを抜けてしまうと30年金利は5.25%まで上昇ペースを加速させる可能性が高まる。そうなると、全ての年限の金利が5%台となるだろう。この時に米国の実質金利は2.5%を超えることになる。そうした展開が年内の短期間で実現するようなら、さすがに米国株は大きな下げとなるだろう。この辺のリスクは、私の8月21日の見通しレポートを参照してほしい。

逆に言えば、そのようなリスクが発生せずに、米長期金利が4.2%~4.6%で膠着するのなら、米国株は大崩れの心配はないだろう。世界経済の減速や、個別の米国の諸問題、更には米国企業の先行きの業績下方修正の余地はあるものの、その程度では少なくともS&P500のような指数は崩れず、むしろ年末に向けて上昇基調に戻る展開を見込んでいる。

長くなってしまったので、パート1はこれで終わりとする。明日は、円金利などを中心に取り上げる予定だ。 続く・・・

この記事が気に入ったらサポートをしてみませんか?