来週の相場見通し(7/3~7/7)

1.はじめに

今年も早いもので、あっという間に上半期が終了した。上半期が終了したので、まずは株式市場について前半のデータを整理しておこう。また、今週は材料に乏しいはずが、色々と重要なポイントがあった。6月のFOMCから、まだ2週間しか経過していないが、パウエルFRB議長は随分とタカ派化しているように見える。また、経済状況についても、市場では「米国経済は底堅い」というイメージが強まっている。また、米国の最高裁判所は今週、2つの大きな判決をした。その点も取り上げよう。今回も、幅広いテーマから、金融市場の動向を考えていきたい。今回は2回に分けてお届けする予定だ。

2.株式市場の上半期のヒストリカルデータ

① 米国株の状況

S&P500は、今年の上半期に16%の上昇となった。昨年のS&P500は米金利上昇を受けて、上半期に▲20.5%の下落となり弱気相場入りしたことと比較すると、今年は投資家にとっては「挽回の年」になった。

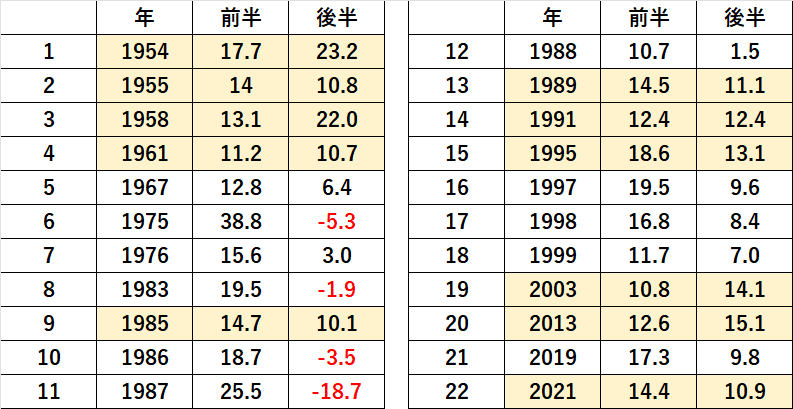

下の表はS&P500の騰落率について、上半期に10%以上の上昇となった年をピックアップしたものだ。黄色の網掛けは後半も10%以上の上昇した年を示している。

上の表から言えることを整理してみよう。(あくまでヒストリーだが)

上の表に整理したように、ヒストリー的には、年後半のS&P500については、楽観的な統計が示されている。

次にナスダックを見てみよう。今年前半のナスダックは、約32%も上昇した。ナスダック100に至っては39%の上昇だ。

下の表を見てみよう。ナスダックは1972年以降、上半期に10%以上の上昇をした年は25回もある。網掛けは20%超の上昇をした年を示している。

ナスダックも整理すると次のようになる。

ナスダックについては、今年の前半は32%も上昇した。このような激しい上昇をしたケースの場合、下期は更に大きく上昇するパターンか、逆に大きく下落する展開になりやすいことが示されている。今年は、どっちだろうか。

② 日本株の状況

日経平均の状況も整理しておこう。日経平均は1971年以降で上半期に10%以上の上昇をした年は19回ある。今年は20回目だ。

上の表を言葉で整理すると、次のようになる。

日経平均株価の場合は、上半期に10%以上の上昇をしたケースでは、米国株のように後半も勢いが出るような傾向はあまり見られない。むしろ、直近の傾向は下落するパターンが目立つ。しかし、今年のように20%超も上昇したケースでは、後半も高い確率で上昇している。但し、注意が必要なのは、近年では20%超も上昇したのは、2013年のアベノミクス初期くらいしかないことだ。それ以外はバブル前が中心なので、あまり参考にならないと思われる。

さて、このように上半期の状況を見ていくと、何やら後半も米国株が牽引役となり、今年の株価は総じて堅調になるような気がしてくる。但し、私自身は、このようなヒストリーは、一応は念頭に置いているものの、全く信じていない。過去は過去だ。しかも、時代は急激に変化しており、過去のアノマリーを信用することは危ないとさえ思っている。人間の心理は実に面白い。例えば、カジノにルーレットというゲームがある。色々な賭け方はあるが、最もシンプルには黒か赤かに賭けるものがある。黒が10回も連続していたとすると、皆さんは次の球が黒か赤のどちらに入ることをイメージして賭けるだろうか?2つの考え方がある。1つは黒に賭ける。黒が連続していて不思議な勢いがある。次に投げる球が黒か赤かの確率は、過去の実績に無関係で2分の1だ。だから黒に賭ける。もう一つは赤に賭ける。さすがに、ほぼ2分の1の確率の賭けで、黒が10回も連続したなら、次はそろそろ赤でしょう。カジノに行くと、そういう思惑が交錯しており、面白い。もちろん正解はないのだが、一般的には黒が連続すればするほど、人は赤に賭けたくなるようだ。ところが、株式市場などの投資においては、人は全く逆の発想をする。ナスダックが上期に10%以上も上昇した直近の15回において、その全てで後半も上昇しているというデータを目にすると、そこに偶然性ではない何かを見出して、その法則が高い確率で今年も実現すると考えるのだ。これは、投資とギャンブルは異なること、マーケットが人々の期待形成に強く影響を受けることを鑑みれば、当然なのかもしれない。しかし、上期と下期の関係性は本来は、ルーレットの赤と黒の話とそれほど乖離しているわけではないのだ。話が長くなったが、言いたいことはシンプルだ。「過去は過去だ!」

3.米国金融市場の状況

今週は、米国経済指標で強いデータが立て続けに出た。更には中央銀行総裁が集った恒例のシントラでの金融フォーラムでは、パウエルFRB議長やラガルド総裁からタカ派的なコメントも次々に出たことで、米国の金利市場では短期を中心に大きく変動した。

私も米国経済は強いと思っている。しかし、今週の市場のように「米国経済は想定以上に強い。だから、FRBの利上げには上振れ余地がある」と考えているのではなく、「米国経済はもともと強い。今週のデータでそれが示されたわけではなく、むしろ今週のデータは怪しい。これまで強かった米経済は、やはり減速傾向にある。ゆえに、FRBの利上げ動向については、慎重に見ていくべき」というスタンスである。それでは、経済指標データを振り返る。

確かに今週の米国経済指標データは申し分なかった。

6月消費者信頼感指数は予想の104に対して109.7だった。5月の新築一戸建て住宅販売は12%超の増加で76.3万戸となった。5月耐久財受注は予想の▲0.9%に対して+1.7%となり、コア資本財も予想を上回る+0.7%となった。変動は激しいがリッチモンド連銀製造業指数は▲7で予想の▲12より良かった。新規失業保険申請者数は、239千件に低下して過去3週間で見られた上昇の全てを巻き返した。米国の第1四半期のGDPは速報値から0.7%も情報修正されて2.0%となった。更にはFRBのストレステストでは、対象の23行の全てが合格した。更に週末のPCE価格指数は、インフレの鈍化を示した。

このように、今週の経済データは軒並み良かった。それは事実だ。しかし、良いデータの幾つかは怪しいものがあるほか、他にも目を目けるべきデータもある。

① 新規失業保険申請者数

新規失業保険申請者数への市場の関心は極めて高い。その新規失業保険申請者数が大きく低下した。ゆえに労働市場はタイトであり、FRBは利上げ継続をしなければならないという思惑で金利が上昇した。

しかし、この指標を単発で判断するのは危ない。特に今回はJunetennthという2021年にバイデン政権が新たに制定した祝日を含んでいる。こうした新しい祝日の場合、季節調整が定まっていないため、変にぶれやすい。従って、今後数回のデータを見ていかないと、判断は難しいのだが、この先も独立記念日などの祝日を挟むので、当面はデータは怪しいと思っておくべきだろう。

② 米国GDP

第1四半期のGDPが大幅に上方修正された。個人消費が3.8%から4.2%に改定されたこともあるが、GDPの上方修正の大半は、ネット輸出によるものだ。特に輸入が下方修正されており、米国経済の強さを手放しで喜べるようなものでもない。下のチャートは、アトランタ連銀のGDP NOWによる第2四半期のGDP見通しだ。低下基調にあったが、今週末に2%レベルまで回復している。但し、水準としては5月の頃に及んでいない。

③ 米銀ストレステスト

FRBのストレステストでは、対象の23行の全てが合格した。今回のストレステストのポイントは3つある。

① 今回のストレステストは資産規模2500億ドル以上の大規模銀行のみ。

② ストレステストのシナリオは、3月の金融不安を考慮していない。

③ 大規模銀行の市場変動に対する耐性は強固。

今回実施されたストレステストでは、失業率が10%まで上昇し、資産価格は大幅に下落、商業用不動産および住宅価格は約40%下落するというシナリオで、かなり激しい市場環境を想定している。

ストレステストの結果、23行の損失総額は5,410億ドルに達し、自己資本比率を2.3%低下させることが示された。しかし、自己資本比率が2.3%低下しても、23行の平均は10%を超える。これだけの市場変動に晒されても、自己資本的には健全性を維持できるということであり、相当に大手行行の財務体質は強固と言えるだろう。

但し、問題は3月の金融不安やクレディスイス問題においても、十分な健全性を保ちながらも、急激な預金流出により、危機に陥ったという事実である。今回のストレステストのシナリオは、金融不安の前に既に策定されたものであり、金利上昇による保有債券の急激な含み損拡大や、ネットバンキングで急速に預金が引き出されるような事態は想定されていないほか、そもそも問題は中小銀行であり、大手銀行が盤石なら大丈夫ということではない。この辺は、現在FRBが規制改革に動いており、新たなストレステストの詳細が注目されるところだ。

④ダラス連銀の銀行調査

FRBの銀行調査が7月31日に公表される。金融機関の貸出態度などに対する市場の関心は非常に高い。それに先立ち、先般はダラス連銀が63の金融機関を対象にした貸出調査を公表した。対象期間は6月13日~21日である。ポイントを整理しておく。

・総合ローンの信用基準:▲45.5(前回▲47.5) 改善なし

・ローン残高:▲14.5(前回▲9)悪化

・ローンの需要:▲47.6(前回▲31.8)悪化

・商業用不動産はローン残高:▲27.2(前回▲18.8)悪化

・商業用ローン不良債権比率:10.5(前回1.5)急速に上昇

やはり足元でも信用収縮、商業用不動産の劣化は進行している。7月末のFRBの銀行調査でも前回からの改善どころか、一段の悪化が示される可能性が高い。次回の調査公表は7月のFOMCの後になるため影響はないが、ジャクソンホールのパウエル議長の講演には一定の影響があるだろう。

⑤ 中小銀行への不安継続

イエレン財務長官が、米国銀行の再編が進む可能性が高いという発言をした。市場ではあまり話題にならなかったが、これは言い換えれば、「基盤が脆弱な銀行は生き残れない」ということだ。第2四半期の銀行決算は大いに注目となるだろう。現在は金融不安は沈静化しているが、決算発表で銀行のバランスシートが悪化していた場合、再編に向けた動きが加速する可能性もある。今週は、資産規模全米53位のパックウェスト・バンコープが、約35億ドルのローン債権を資産運用会社に売却する報道があったが、決算を前に財務基盤の強化を急ぐ動きも出ている。

下のチャートは、毎度お馴染みのBTFPの残高である。FRBをラストリゾートとして、高いコストを支払って資金を借り入れている残高である。今もなお、増加し続けている点は忘れるべきではないだろう。決して安くない金利(コスト)を払ってまで、FRBから借りる必要があるということなのだから。

商業用不動産への関心が高いので、その中でも最も脆弱なオフィスの状況も気になるところだ。下のチャートは、オフィスの空室率の長期チャートだが、歴史的な水準にあることが分かるだろう。

下のチャートは、オフィス価格の前年比のチャートだが、かなりの急降下である。

⑥ 米議会予算局(CBO)の最新予測

米議会予算局(CBO)が、最新の長期予測を発表した。気になるポイントを抜き出したのが下の表である。

まず利払い負担のGDP比であるが、今年は2.5%に上昇する。その利払い負担は2033年、2043年と増加していく、米国の財政の負担になるという予測だ。財政赤字のGDP比は今年が5.8%とこれまでの平均の3.7%から依然として大きいが、これは更に拡大していくようだ。インフレやGDPについては、高圧経済にシフトする展開は想定されていない。こうした中で、米国の10年金利はインフレ鎮静化後も大きく低下するのではなく、現行の水準近辺で推移することが見込まれているようだ。

⑦ ストライキの夏へ

今年の夏は米国でストライキが激しくなりそうだ。このテーマは面白いので、別途取り上げるつもりだが、状況だけ説明しておく。

米国では先般、約3千人のスターバックスの従業員が、労働慣行の告発を巡りストライキを行った。それ以外にもボーイング、アマゾン、マクドナルドなど多くの企業でストライキが発生している。このようにコロナ以降、米国では労働者が権利を守る動きが活発化している。

こうした状況の中で、この夏には米国を代表する2つの労働組合の労使交渉が注目されているのだ。

1つはチームスターズだ。この組合は北米最大級の労働組合で120年を超える歴史ある組合だ。様々な産業や職種の労働者を代表しているのだが、代表的な産業は運送、倉庫などだ。そのチームスターズと米国を代表する運送業のUPS(ユナイテッド・パーセル・サービス)の労働契約が今年の7月末に期限となり、更新を迎えるのだ。約35万人のチームスターメンバーが、UPSでドライバーや荷物の仕分け人として働いている。UPSは毎日2150万個の荷物を米国内で配送している。すなわち米国の社会インフラである。チームスターズは1997年に2週間のストライキを起こして以来、UPSに対してはストライキを行ってこなかったようだが、今回は事情が異なる。チームスターズの新会長に就任したショーン・オブライエン氏は、組合員の大幅な賃金上昇を公約として会長に就任し、既にUPSに対してストライキになることも想定して、3億ドルをストライキ基金に貯めて備えてきたようだ。ちなみに、UPSの配送ドライバーの賃金は決して低くない。平均賃金は9万5千ドルで、更に福利厚生や年金制度で5万ドル程度の報酬があるようだ。この水準はアマゾンやフェデックスのドライバーよりも高い。そのUPSに対して、チームスターズは更なる大幅賃金上昇を交渉するのだ。交渉の難航が想定されている。仮に組合がストライキに踏み切れば、米国内史上で最大のストライキとなるようだ。その影響は大きいだろう。ショーン会長は、交渉期限の延長を拒否しており、交渉が成立しなければ、8月1日よりストライキとなるだろう。また、賃上げ交渉が成立した場合は、今度は他の運送業者も賃上げ運動を起こすだろう。米国における賃金インフレにとっては無視できないだろう。

もう一つが米国の自動車業界でも最も影響力のあるUAW(ユナイテッド・オート・ワーカーズ)である。UAWはGMやフォードなど主要な自動車メーカーと契約を結んでいる。40万人以上の現役労働者を代表しており、民主党の票田でもある。UAWは20年の大統領選でバイデンを支持しているが、24年の大統領選でのバイデン支持を保留している。このUAWと自動車メーカーとの契約が今年の9月14日に切れるのだ。バイデン大統領は、24年の大統領選に向けてバイデノミクスを打ち出してアピールしている。バイデノミクスとは、よく分からないものの、「中間層を拡大させ、インフラを強化して、製造業を国内に回帰させる」政策らしい。UAWはまさに中産階級の製造業者を代表しており、新たな契約では賃金上昇を要求することは明白だ。

このように、好調な米国経済ではあるが、ストライキが実際に発生し、それが長期化した場合、米国経済にダメージを与えるほか、様々な経済指標のノイズとなる可能性があるため、その動向は注意しておきたい。

前半はここまでとする。後半は明日以降にお届けする予定だ。

この記事が気に入ったらサポートをしてみませんか?