【第24回】ゆるゆるM&Aセミナー:ざっくりバリュエーション!⑦投資採算・判断

日本一ゆるゆるなM&Aセミナーです。気楽に読んでください。

ついにバリュエーションシリーズの最終回!!

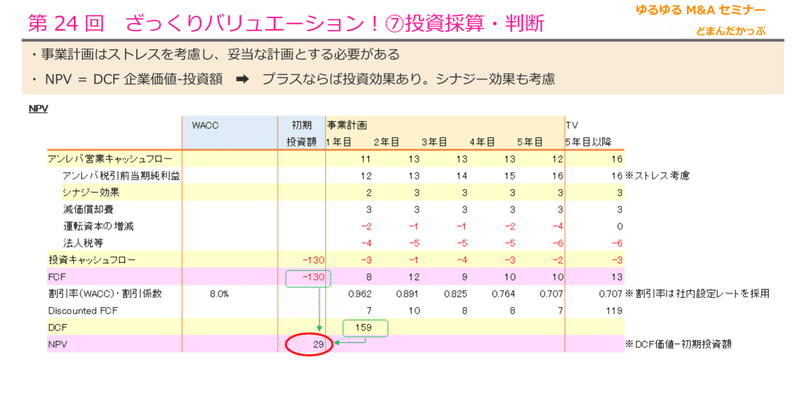

投資採算・判断に使うNPVについて説明します。これはDCF法を活用した判断方法です。

基本的には買収の場合を想定しています。(出資の場合については後述)

■事業計画

NPVの説明に入る前におさらいとなりますが、DCF法でも説明しましたように、とにもかくにも事業計画の妥当性が非常に大事となります。

特に、買収した後は、投資採算に使用した事業計画を、こんどは買収主体として自社が実現しなければいけない経営目標となります。

責任持って実現できるといえる計画になるよう、計画数値の根拠をしっかりと分析し、必要に応じて前提条件を書き換えていきます。これを、

ストレッチ(背伸び)した計画に”ストレス”をかける

といいます。

■NPV

これまでのバリュエーションで、対象企業の価値が算定できましたが、実際に買収する際の対価は相手と交渉となります。

もちろん、バリュエーションより安ければ割安、高ければ割高ですが、ではいくらだったら買収にGOをかけられるのでしょうか。

①シナジーも含めその企業が生み出すキャッシュの現在価値が、②投資額より高ければリターンが生じるので投資OK

➡ ①-②をNPVという。NPVが正ならキャッシュ回収できるという判断

※NPV(Net Present Value:正味現在価値:エヌピーブイという)

なお、①はまさにDCFによる企業価値そのものです。

但し、現状のその企業の価値を計るのではなく、自社に取り込んだ後のその事業の価値を計ることになるので、5点注意が必要です。(特に最初の2点重要)

✔ストレスを考慮した妥当な事業計画を使う(前述)

✔シナジーを考慮(加算)することが可能

➡ 但し、シナジー実現のために必要な投資やコストがあれば反映必要

✔ストラクチャによっては、のれんの税効果も要考慮

➡ のれんはノンキャッシュ費用なので、

「のれん×実効税率」は法人税等から控除可能

✔法人税等は再計算必要

✔割引率は、社内設定レートがあればそれを用いる

➡ 自社WACCを計算する方法もある

■出資の場合

事業会社がマイノリティ出資を行う場合(議決権過半数をとらない)は、対象会社をコントロールできないこと・EXITは狙っていないこと・業務提携効果を狙って投資することが多いため、対象会社のFCFからNPVを判断することが適切ではない可能性があります。

事業提携において「自社が享受できる自社事業への効果」を総合的に考慮して投資判断を行う必要があります。

ファンドであれば、一定期間後にEXIT(売却)することを考えたマイノリティ出資を行うため、EXIT価格を含めたNPVで投資判断できます(IRRについては、おまけをご参照ください)

■まとめ

買収する際の投資判断は、

「NPV=シナジー込みの企業価値-投資額」が正であれば投資OK

として判断します。

さて、⑦回にわたったバリュエーション編、ついに終了です。長いお付き合いありがとうございました。おさらいすると・・・・

そして、今回の第24回で完結!!

我ながらがんばりました。みなさまのお役に少しでも立てればうれしいです。

では、次回は、また初期的交渉の説明に戻る前に、ざっくりM&A会計について説明します。次回もお楽しみに☆

■おまけ:IRR(参考)

ある一定期間のNPVがゼロとなるときの割引率をIRRといいます。一定期間後にある程度の金額でEXITができるという前提において計算される方法です。

自社で投資における期待利回りの設定があれば、それと比べることで投資の判断ができます。

事業会社としてはIRRはあまり使わないですね。事業会社は一定期間後もEXITせずに事業で活用し続ける(ゆえにTVを用いて一定期間後の価値も考慮に入れる)ことから、一定期間でEXITすることを前提としたIRRはなじみにくいのだと思います。

ファンドの考え方には適しています(ファンドは必ず一定期間後にEXITすることが大前提です)ので、会話の中ではよく出てくる概念です。なじんでおくといいと思います。

NPV=0にする計算ですが、EXCELであればIRR関数を使うかゴールシーク機能を使うことでIRRを求められます。

この記事が気に入ったらサポートをしてみませんか?