ノア・スミス「緊縮の時代が到来しそう」(2023年9月18日)

もう2010年代じゃない

子供の頃に見た1992年大統領選挙のことは,いまでも覚えてる――まともに物心ついてて意識したはじめての選挙が,あれだった.最大の争点は連邦政府の財政赤字だった.18年にわたって長らく政府の借り入れが続いたあと,ビル・クリントンと独立系候補のロス・ペローは,財政緊縮を要求していた.現職候補だった H.W.ブッシュは,民主党を増税して支出する党だと弱々しく言ったけれど,彼の抗議は少しばかり空疎に響いた.なにしろ,12年にわたって増税しなくても支出はしていたからだ(ブッシュは増税を試みたけれど,党内からの反逆にあった).結局,勝利したのはクリントンで,1993年に緊縮財政を敷いて増税と政府支出の削減を実行した.それから10年たったとき,連邦政府の予算は黒字になっていた.国民と全米ニュースの大半は,これを大勝利だといって称賛した.ぼくといっしょにポッドキャストをやってるブラッド・デロングをはじめ,クリントン政権ではたらいていた経済学者たちは,こう主張した――緊縮によって長期金利が下がり,90年代の好景気に燃料を投じる助けになったのだ.

緊縮がああも人気のある政策だった時代に舞い戻ろうなんて考えるのは,どうかしてる.2020年代前半までに,人々の考えは劇的にひっくり返った.大不況によって,「緊縮」は汚れた言葉になった.いま「緊縮」と言ったら,みんなが思い浮かべるのは,ギリシャ救済を拒否してユーロ圏危機をいっそう深刻にした怒りっぽいドイツ人か,2009年にアメリカの景気刺激支出に見当違いな反対論を展開した保守派たちだ.緊縮すれば総需要不足をいっそう悪化させるばかりの流動性の罠にはまって10年以上が経過して,政府の赤字支出は恐れるべきものではなく歓迎すべきものだってことを,多くの人たちが学んだ.コロナウイルスの感染拡大がはじまったとき,ぼくらはこの教訓を実地に当てはめて,2020年から2021年にかけて人々や企業が経済的に破滅するのを防ぐために前例のない規模で政府債務を増やした.2021年に堅調な景気回復がはじまったのは,この判断が正しかったことを裏付けているように思える.「大胆に赤字をやろう」派が時代の勝者になった.

ただ,いったん変わったことはまた変わってもおかしくない.2008年からつづいた《財政刺激策の時代》は,もうすぐ《緊縮の時代》に移り変わりそうだと考えるべき大きな理由が,2つある.それは,(1) 金利の上昇と,(2) アメリカの人口の高齢化だ.

政府による借り入れは,もはやタダじゃない

いちばん直近の懸念材料が,金利だ.パンデミック後のインフレを鎮めるために,連銀は金利を約 0% から 5% 以上にまで引き上げている.これで,四半期ごとに連邦政府が政府債務に払う金利コストが上昇をはじめている:

このグラフを見てもらうと,1992年にアメリカ人が緊縮をのぞんだ理由がかんたんにわかる.当時,連邦政府の予算のうち,歴史的にみて大きな割合を,利払いが食ってしまっていたんだ.2000年代から2010年代までに,クリントンによる緊縮と経済成長の持続と低金利のおかげで,金利の負担はずっと軽くなった.

さて,中央銀行の利上げにともなって,金利の曲線はまたしても上昇してきている.それでも,1992年ほどの高さにはまだ遠い.アメリカ政府がいま払ってる国債の多くはまだ金利が低かったころに発行されたものだからだ.でも,アメリカ政府債の平均満期は,6年ちょっとにすぎないから,かなり頻繁に繰り越さないといけない.だから,金利がごく近いうちにふたたび低くならないかぎり,連邦政府の金利コストは急激に上昇し続けると予想できる.

というか,1992年よりもずっと高いところまで金利が上がってもおかしくない.なぜかといえば,連邦政府が積み上げた債務を経済規模と比べて見ると,1992年当時の2倍ほども大きいからだ:

グラフを見ると,パンデミック以降に政府債務の折れ線が下がってきてるのがわかるね.なぜこうなったかと言うと,インフレによって連邦政府の債務が目減りしているからだ.ただ,そのインフレも落ち着いたから,ああいう加速度的な目減りは大半がすでに終わってる.というわけで,連邦政府がずっと大きくなっていたのに加えて,金利も90年代中盤の水準にまで高くなれば,ほんの2年ほどで連邦政府予算のすごく大きな割合を金利コストが占めてしめうことになりかねない.

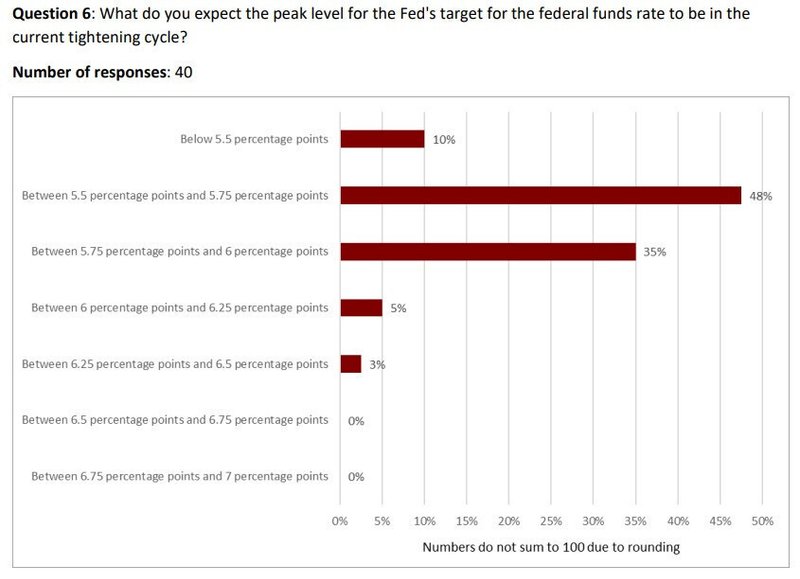

もちろん,ここでの大きな問題は,これだ――「インフレがおおむね収まっているように見えるいま,金利は下がるのかどうか.」 インフレを確実に鎮めるためにしばらく FRB が金利を高く維持する可能性はある.というか,マクロ経済学者たちのあいだでは,それこそがいちばん起こりそうな事態だという見方が強い(それに,FRB はマクロ経済学者たちの声に耳を傾けてるし,その当局者たちもたいてい同じ学術的な背景の出身者だ):

それに,戦争や貿易分断による供給ショックの脅威が長く続くと FRB がずっと高金利を続けることになる可能性もある.もし金利が下がらなかったら,金利コストは急増するし,連邦政府は赤字を減らすものすごく大きな圧力を受けるだろう.それどころか,90年代後半みたいに財政黒字に転換しないといけない圧力すら受けるかもしれない.それはつまり,緊縮だ.

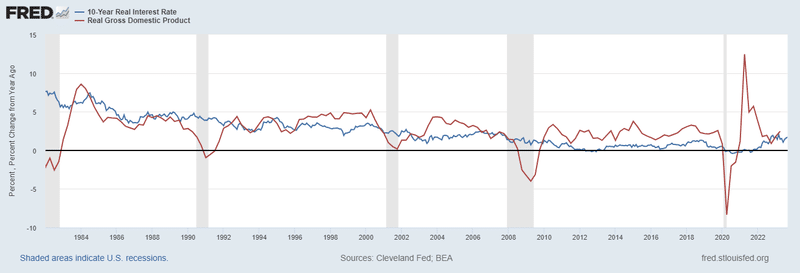

政府の借り入れが持続可能かどうかを判断するには,経済成長率 g を金利 r が上回っているかどうかを見るという経験則がある.直観的に言えば,金利 r とは債務が自然に増える率のことで,g とは税基盤が増える率のことだ.もし g > r なら,対 GDP 比でみた債務を増やすことなく永遠に財政赤字を続けられる.なぜって,ずっと債務を上回って経済が成長してるからだ.でも,r > g で金利の方が大きいと,GDP と比べた債務の比率が大きくなるのを止めるために財政黒字をやらなきゃいけなくなる.

さて,GDP 比でみた連邦政府の債務が大きくなっていっても,べつにこの世の終わりとはかぎらない――なにしろ,かれこれ半世紀も続けてるわけだしね.これは他の多くの豊かな国々も同様だ.それで,経済的な破滅なんて起きてない.この件については少し後で語ろう.ともあれ,この単純な経験則「金利 r が成長率 g よりも大きいか小さいか」から,政府債務を削減する圧力を社会が受けるかどうかについて多くのことがわかる.クリーブランド連銀が推計した10年物国債の実質金利を,アメリカの実質 GDP 成長率と比べてみよう:

見てのとおり,レーガン時代と H.W.ブッシュ時代に,実質金利は成長率を上回っている.当時の政府債務はだんだん維持しにくくなりつつあった.1992年大統領選挙前の数年間に,2つの差はとりわけ大きく開いている.でも,その関係はクリントンの第2期に逆転した.生産性が大幅に向上したおかげだ.また,そのブームが退潮したあとも,G.W.ブッシュ,オバマ,トランプ時代のあいだずっと,金利 r は g を下回り続けている.低金利のおかげだ.そして,《大不況》とパンデミックの時期には経済成長率が短期間ながら金利を大きく下回っていたけれど,対 GDP 比の債務を増やすのは,アメリカが危機を乗り切るために容認できる一時的な方策だと考えられた.こんな具合に,90年代前半とちがって 2000年代や2010年代にアメリカ人が政府の借り入れをそれほど懸念しなかったのは意外でもない.

ただ,実質金利はだんだん上がってきていて,いま,金利 r と成長率 g はだいたい等しい.クリントンの第1期目と同じだ.政府が財政赤字をやらなくても債務がひとりでに膨らんでいきそうな地点に,いまアメリカは到達しつつある.このため,大きな財政赤字をやるのは政治的にいっそう難しくなるだろう.

高齢化がすすむと,福祉は帳尻が合わなくなる

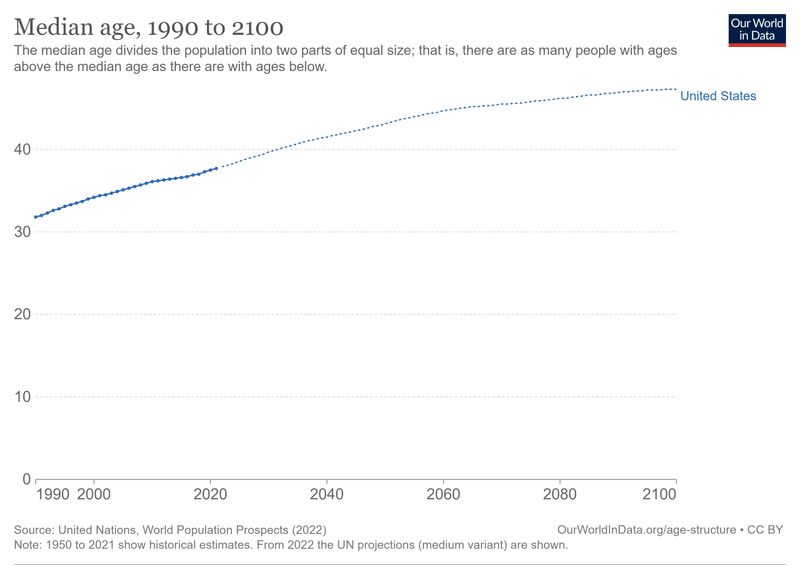

さらに,連邦政府の財政にかかる圧力がだんだん高まる2つ目の理由がある.それは,アメリカで高齢化が進んでいることだ:

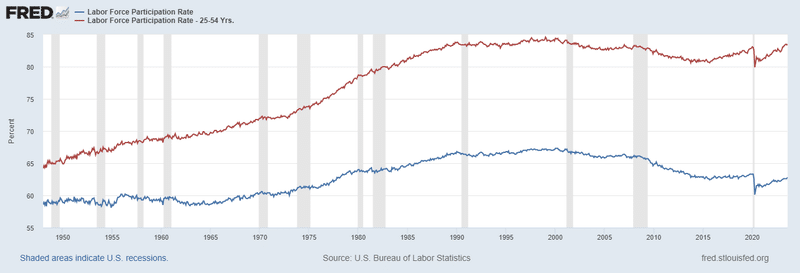

べつの見方をするなら,労働年齢人口の労働参加率と総労働参加率に着目するといい.ここ1世代でもっとも堅調な労働市場のおかげで労働年齢人口の労働参加率は近づいていて,総労働参加率はベビーブーム世代の退職にともなって約 5パーセント下がっている:

近年,出生率が下がっているために,今後これはどんどん悪くなる一方だ.

これにともなって,アメリカの社会福祉制度は圧力を受けている.社会保障制度とメディケアはどちらも若い勤労人口が給与税を払って高齢者のいろんなニーズを支えることで機能するからだ.

長い間,社会保障制度は基本的に帳尻が合っていた.人口が急速に増えているときなら,社会保障制度やメディケアみたいなプログラムは持続可能なネズミ講みたいなものだ――若い勤労人口が税制をとおして制度にお金を払い,その彼らが退職したときには払った以上のお金をもらう.なぜって,そのときにはもっと大勢の若い人たちがお金を出してるからだ.でも,人口増加が鈍ると,これは持続しにくくなる.制度にお金を払う若者が減るうえに,制度に支えられる人たちは増えるから,給付額を減らすか,保険料を上げるか,一般歳入から社会保障制度にお金を出し始めるかしないといけなくなる.

15年前,医療費が上がってメディケアの支出が急速に増えるなかで,メディケアは大きな心配の種だった.他方で,社会保障制度にはまだまだ圧力がかかるまで猶予があった.ここでいいニュースがある.メディケアの支出は2010年代前半から基本的に横ばいになってる.悪いニュースもある.社会保障制度について厳しい選択を下さなくてはいけなくなる日は,かつてよりもずっと近くなってる.Vox のディラン・マシューズが4月にいい記事を書いてる:

議会予算局 (CBO) の予測では,高齢者向けの各種給付の資金となっている OASI の資金は,2032年には底をつく.社会保障制度の理事たちの予測でも,2033年と予測されている.その時点で,同プログラムは徴収している税金に基づく給付しか払えなくなる――そして,徴収されている税金は,給付で支払われると約束されている税金の約 20パーセントに満たない.

「ようするに,この制度は崖から転げ落ちると予測されている」と語るのは,予算・政策優先事項研究所 (Center on Budget and Policy Priorities) の上級研究員 Paul Van de Water だ.同氏は,1977年にカーター政権による社会保障制度改良のために働いた経験がある.「相対的に見て,赤字はずっと大きくなっている.」 これは一時的な増加ではない.アメリカの出生率が低いために,人口構成のバランスは大きく変わった.現行の税制では,約束された給付を無際限に支払うのに足りない.

彼が示したグラフを引用しよう:

これに対処するには給付を削減するか増税するかの手があるとマシューズは言う――どちらも,緊縮に該当する.

マシューズが取り上げていない3つ目の選択肢もある.それは,社会保障制度の費用を政府の一般歳入でまかなうという手だ.その場合,社会保障制度の給付の資金を出すために政府が財政赤字をするのを許容することになる.でも,金利が GDP 成長率にほぼ等しい状況では,必然的に連邦政府の債務がどんどん積み上がることにつながる.

もしも政府がえんえんと借り入れを増やし続けたらどうなるの?

ここでちょっと立ち止まって,次の点を論じておいて損はないだろう――「もしも,連邦政府が財政の持続可能性を顧みずにどんどん借り入れを続けたらどうなるだろう? 対GDP比で見た債務がどんどん大きく膨らんでいったら,なにが起こる? なるほど金利コストはますます上がるかもしれないけれど,だったら,そういう利払いをまかなうためにもっとどんどん借り入れちゃダメなの? それか,FRB が長期国債を大量に買って金利をゼロに維持し続け,金利コストが問題にならなくしちゃえないの?」

実は,この話については,2021年のはじめ頃にもう記事を書いてある.もしも借り入れ制約があることを政府が無視してどんどん額を増やしながら永遠に借り入れつづけたらどんな出来事が起こるかを,その記事で解説した.

かいつまんで言うと,もしも連邦政府がそれをやったら,金利がどんどん上がっていく.なぜって,民間の貸し手も外国の貸し手も,この借り入れ三昧の果てにいずれ債務不履行かハイパーインフレが起こるんじゃないかと心配するからだ.すると,政府がますます借入額を増やす必要が生じるスパイラルがはじまる.どこかの時点で,必要な額を政府に貸してもいいと思う人たちがいなくなってしまう.どんな金利を提示しても貸してもらえなくなるんだ.

その時点で,政府は債務不履行になるか,FRB が介入しなくてはいけなくなるか,どちらかが起こる.FRB は金利をゼロまで下げられる.なんなら,政府の借り入れに直に資金提供だってできる.2010年代に,金融危機のせいで総需要がずっと不足し続けていたために,アメリカはインフレをドカンと高めることなく金利をゼロに維持できた.でも,どこかの時点で――それがいつかは誰にもわからない――金利をゼロに維持する期間が長くなりすぎると,物価上昇スパイラルがはじまる.ハイパーインフレが果てしない政府借り入れの「詰み」だという点で,たいていのマクロ経済学者たちは見解を同じくしている.そうなったときには事態は迅速かつ破壊的だ.結果として,経済全体が崩壊してしまう.

これはすごくすごくマズイ.もちろん,だからって対GDP比債務を増やす借り入れはどんな額だろうとハイパーインフレによる破滅への道にいたるというわけじゃない.当たり前だけど,アメリカは1980年代前半から対GDP比債務をかなり安定して増やし続けてきたけれど,経済が崖を転げ落ちるような事態は起きていない.日本など他のいろんな先進国も同様だ.でも,対GDP比の債務をより大きくし続けることを長期的な経済政策にガッチリ組み入れるほど,破滅のリスクは大きくなる.

緊縮の時代は,どんなものになるだろう?

実際に崖から転げ落ちるずっと前から,たいていのアメリカ人はこのリスクを心配しはじめるだろうとぼくは見込んでる.すでに,進歩派の著作者のなかには財政赤字を心配しはじめてる人たちもいる.たとえば,アニー・ロウリーがそうだ:

アメリカの政府債務が持続不可能になるかどうかを左右する要因は数十にものぼる(…).ただ,この国の財政状況をいま心配すべき理由は何兆とある.さらに,今後ワシントンがその問題に対処する能力をもちあわせているかどうかを懸念すべき理由となれば,いっそう多い.だが,誰も気にしていない.

これは,オバマ政権時代の状況をほぼそっくり逆転させた状況だ.当時,見当違いなタイミングで見当違いな理由から,ワシントンは国の財政状況を杞憂していた(…)

もっとも恐ろしいのは,債務そのものではない.(…)政府が債務に関してなんら効果的なことをできない事態こそ,なによりも恐ろしい.共和党はこれからも「債務の天井」を人質にしつつ,自分たちも巨額の財政赤字をやるだろう(…).民主党はそこまで偽善的ではない.だが,バイデンのホワイトハウスは「中流」の家庭にかける税率を引き上げようとしないだろう.ここでいう「中流」とは,年間所得が40万ドル未満の99パーセントの世帯のことだ.

金利がゼロよりずっと上のままで推移して,しかも90年代後半みたいな生産性向上が起こらなかったら,こういう記事はきっともっと出てくるはずだ.金利コストが上がって政府予算の他の項目を圧迫しはじめたら,民主党は増税を言い出すだろうし,共和党はメディケイドその他の社会プログラムの削減を言い出すだろう.あちこちのシンクタンクからは,連邦政府支出をしぼるややこしい方法をあれこれと細々と記した分析が出てくるだろう.ようするに,1992年ごろの知的・政治的な空気の再来みたいなことが予想される.

新しい《緊縮の時代》では,福祉給付増加を抑える圧力だけでなく,産業政策によって経済のあり方を変える進歩的な計画にも圧力がかかる.物事の進歩的な側面を見るように強く偏りがちなジェフ・スタインが,2023年の財政赤字増加について警告する記事を最近書いている:

COVID-19 の影響を抑え込むべく 2020年と2021年に政府が記録的な支出をしたのちに,財政赤字は急減した(…).だが,そのまま赤字が減少してパンデミック前の水準にまで戻ることはなく,その後,赤字は増加している.財政の専門家たちの予測によれば,おそらく約2兆ドルにまで財政赤字が増加するという(…)

オバマ政権でトップエコノミスト〔経済諮問委員会議長〕として働き,いまはハーバードで経済学教授をやってるジェイソン・ファーマンが言うには,いまよりも大きく財政赤字が増えた事例は,「大きな危機」のときにしかなかったそうだ.たとえば,第二次世界大戦や2008年金融危機やコロナウイルスのパンデミックのときくらいにしか,これほど財政赤字は増えていなかったと彼は言う.

「低失業率の経済でこれを目にするなんて,本当にすごい.こんなことはかつてない」とファーマンは言う.「好調な経済で,これといって新たな緊急の支出もない――それなのに,これほどの財政赤字になっているんですよ.1年でこれほど大きな赤字になっていることを見れば,なにか実におかしなことが起きているにちがいないと思うでしょう.」

緊縮志向の姿勢をとることで,アジアで中国が戦争を開始するのを抑止するべくアメリカ政府が軍事力を増強する能力にも政治的な制約が課されることになる.ぼくはそういう軍備増強を提唱してきたけれど,金利が上がっているうえに高齢化が進むなかでは,これがどれほど政治的に難しいかってことも認識してる.

つまり,《緊縮の時代》になると,国は財布の紐をきつくしめて,政府ができることに向ける期待を下げざるをえなくなる.過去15年の経験から,「財布の紐を緩める政治的な意思さえあればアメリカ政府は他にもっとできることがあるだろうに」とぼくらは想像をめぐらせがちになった.生産性の大幅向上および/あるいは低インフレを維持したままのゼロ近傍金利への復帰によって,困難な選択をせずにすませられるようにならないかぎり,これからの15年は,政府が財政でできることについてめぐらせる想像を抑えて,期待を小さくしぼませざるをえなくなりそうだ.

[Noah Smith, "An Age of Austerity is probably on the way," Noahpinion, September 18, 2023; Translation by optical_frog]

この記事が気に入ったらサポートをしてみませんか?