【企業分析】東京エレクトロン

8035 (東証プライム)

時価総額:409億ドル

株価:126ドル

売上高:6.6億ドル

営業利益:▲1.3億ドル

(2021年)

事業内容: 半導体製造装置及びFPD(フラット・パネル・ディスプレイ)製造装置、電子部品・情報通信機器の産業用エレクトロニクス製品の製造・販売

設立年:1951年(桜洋行株式会社)、1980年上場

本社: 日本🇯🇵 東京都港区赤坂五丁目3番1号

赤坂Bizタワー

代表者: 河合利樹(代表取締役社長兼CEO)

従業員数: 13,837人

主要株主: 株式会社TBSホールディングス 4.67%

概要

東京都港区赤坂に本社を置く電気機器メーカー。半導体製造装置およびフラットパネルディスプレイ製造装置を開発・製造・販売している。この分野でのシェアは国内首位、世界第4位。TOPIX Core30構成銘柄。

東京エレクトロンは国内トップの半導体製造装置メーカーであり、世界でもトップクラスのシェアをほこる半導体製造装置業界のリーディングカンパニーです。

プロダクト・ビジネスモデル

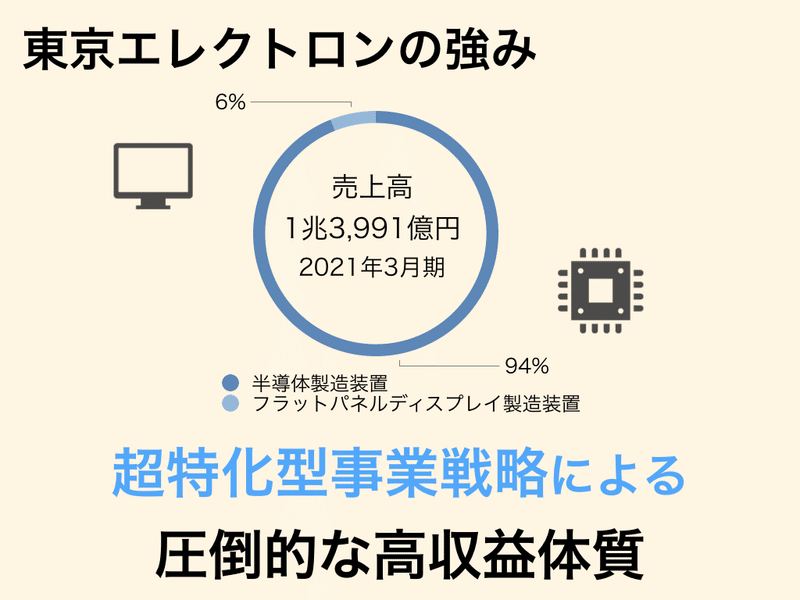

東京エレクトロンの強みの1つめは、

・超特化型事業戦略による圧倒的な高収益体質である。

東京エレクトロンの強みの2つめは、

・ナンバーワンだからこそ生み出せる世界トップの総合力である。

東京エレクトロンの強み「超特化型事業戦略による圧倒的な高収益体質」

東京エレクトロンの強みの1つめは超特化型事業戦略による圧倒的な高収益体質です。

東京エレクトロンは1963年、総合商社に勤めていた久保徳雄氏、小高敏夫氏によって創業。

総合商社で務める中で米国で話題になっていたIC(集積回路)の将来性に目をつけた久保氏と小高氏は、その製造装置を日本に輸入する事業の立ち上げを決意しました。

IC(集積回路)とは。。

半導体の一種

小さい基板上に複数の回路素子(抵抗器やコンデンサーなど)を高密度に組み込んだ回路のこと

パソコンや冷蔵庫、洗濯機、炊飯器などの家電など、様々なものに組み込まれている

半導体は元々「電気を通しやすい導体」と「電気をほとんど通さない絶縁体」の中間的な性質をもつ物質を指していました。

現在は半導体を使った電子部品やそれらを集積したICなどを指すのが一般的です。

東京エレクトロンはその志に興味をもったTBS(東京放送)から出資を受けます。

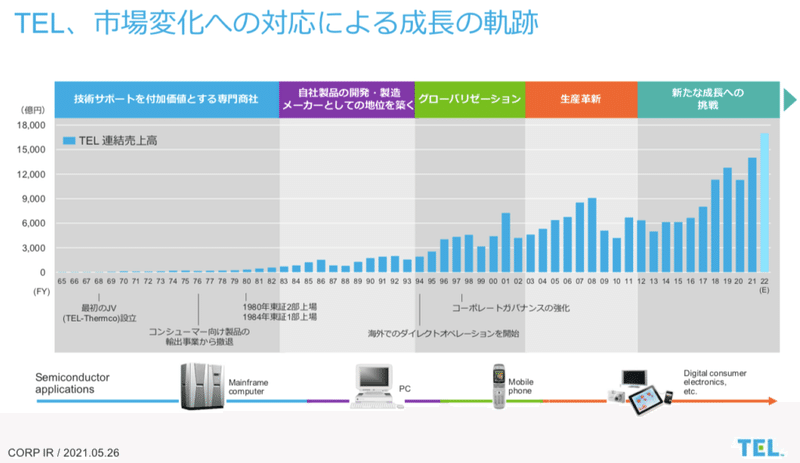

その出資を元に販売だけではなく、不具合の修理などのサポートや装置の改良といった『技術サービス』を付加価値とすることで従来の商社と差別化し、高収益なビジネスモデルの基礎を作りました。

東京エレクトロンは1970年に拡散炉(半導体材料のウェーハに酸化膜をつける装置)を国産化することで半導体製造装置メーカーに仲間入り。

半導体製造装置に集中投資することで1990年代からのグローバル展開や市場の急成長にともない大きく成長しました。

2021年、世界4位の半導体製造装置メーカーとして大きな存在感をもち、テクノロジーの進化を支える企業としてなくてはならない企業となっています。

1990年代、半導体のシェアは

NEC

東芝

日立製作所

など日本企業が世界トップを独占していました。

ですが、現在は

米国のインテル

韓国のサムスン電子

台湾のTSMC

の3社がビックスリーとして圧倒的なシェアを占めており、日本には世界トップを競う半導体メーカーはありません。

日本企業は「半導体専業ではなく総合メーカーの一部としての半導体事業」であったため、業界をリードする研究開発と設備投資を継続的に行えなかったことが原因と言われています。

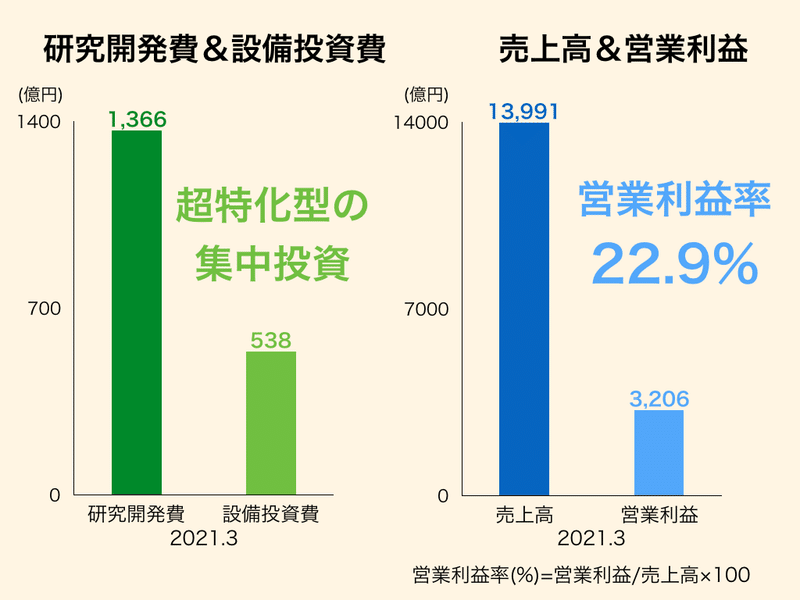

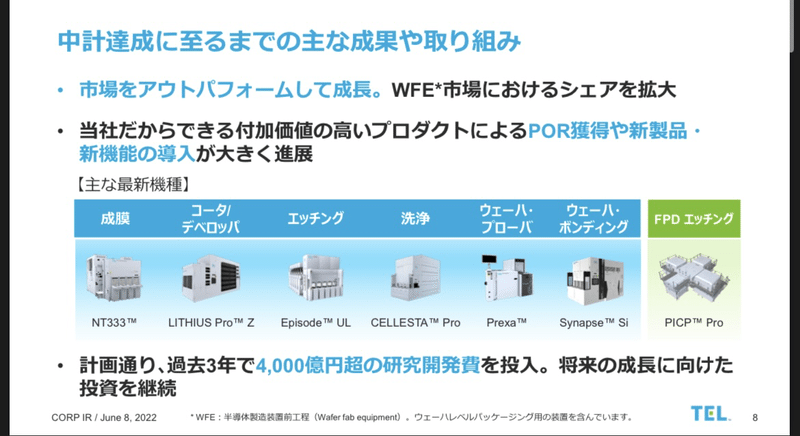

一方、東京エレクトロンは半導体製造装置とフラットパネルディスプレイ製造装置に注力する『専業メーカー』として積極投資を実行。

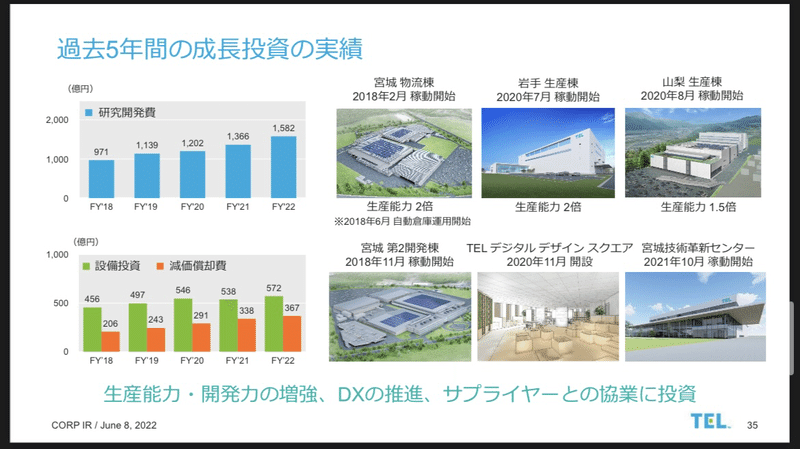

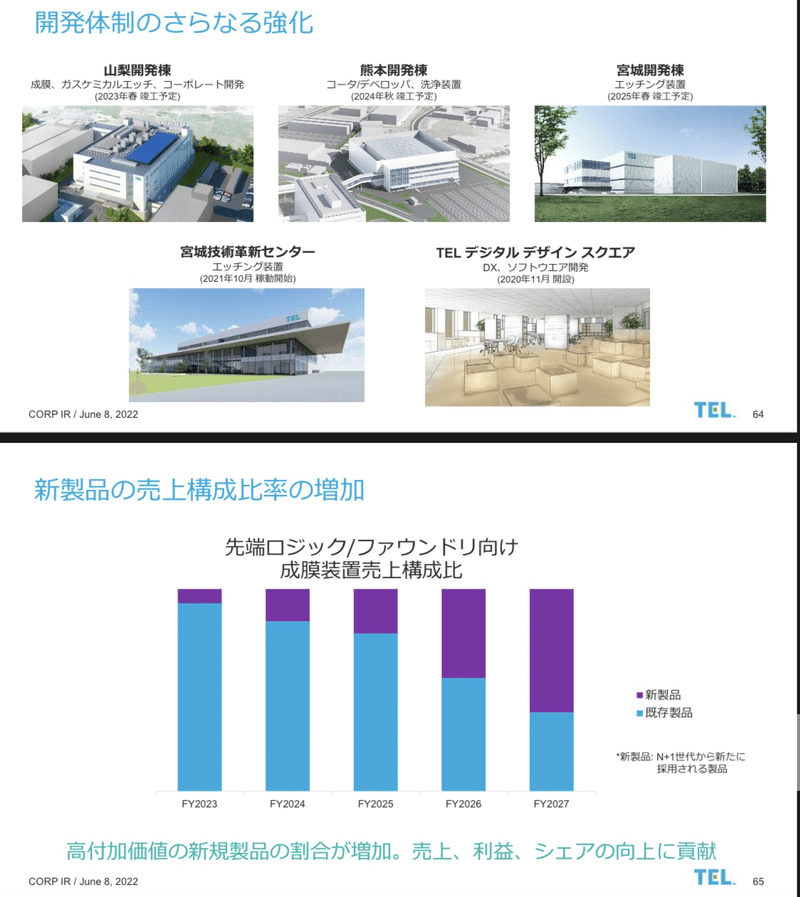

1300億円を超える研究開発投資と500億円を超える設備投資投資を行うことで世界トップレベルの競争力を発揮し「22.9%という圧倒的な営業利益率」を確保しています。

このように超特化型の事業に集中投資することで圧倒的な高収益を実現したことが東京エレクトロンの大きな強みと言えるでしょう。

超特化型事業戦略による集中投資が実現した圧倒的な高収益体質が東京エレクトロンの強み

東京エレクトロンの強み「ナンバーワンだからこそ生み出せる世界トップの総合力」

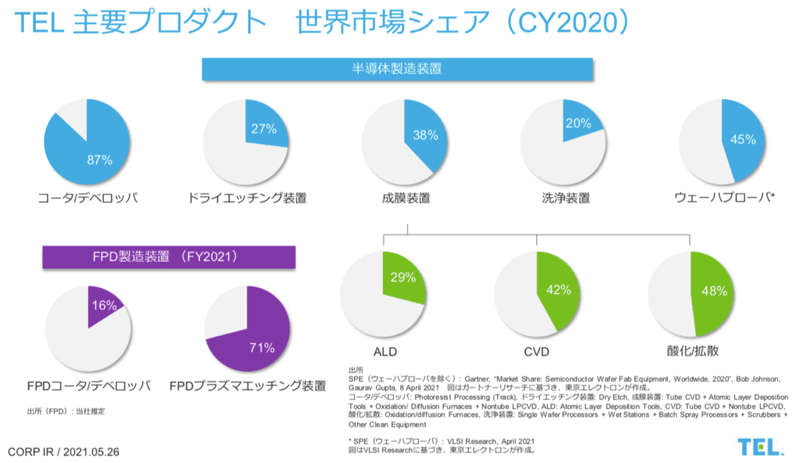

東京エレクトロンの強みの2つめはナンバーワンだからこそ生み出せる世界トップの総合力です。

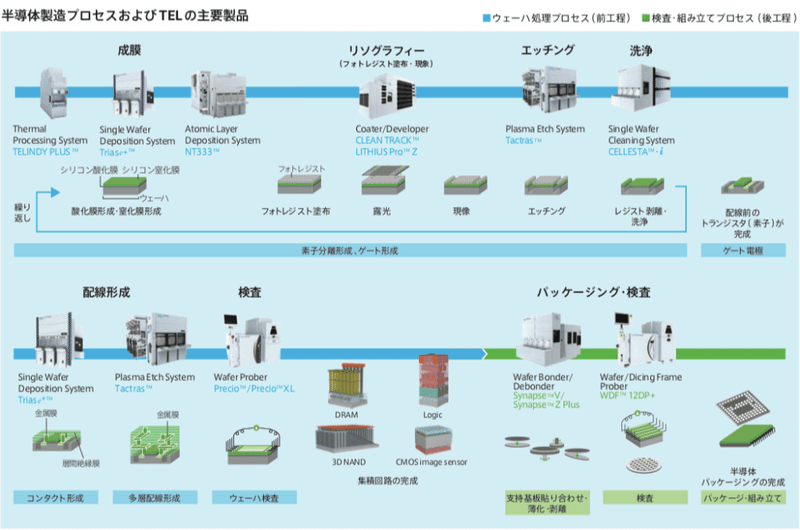

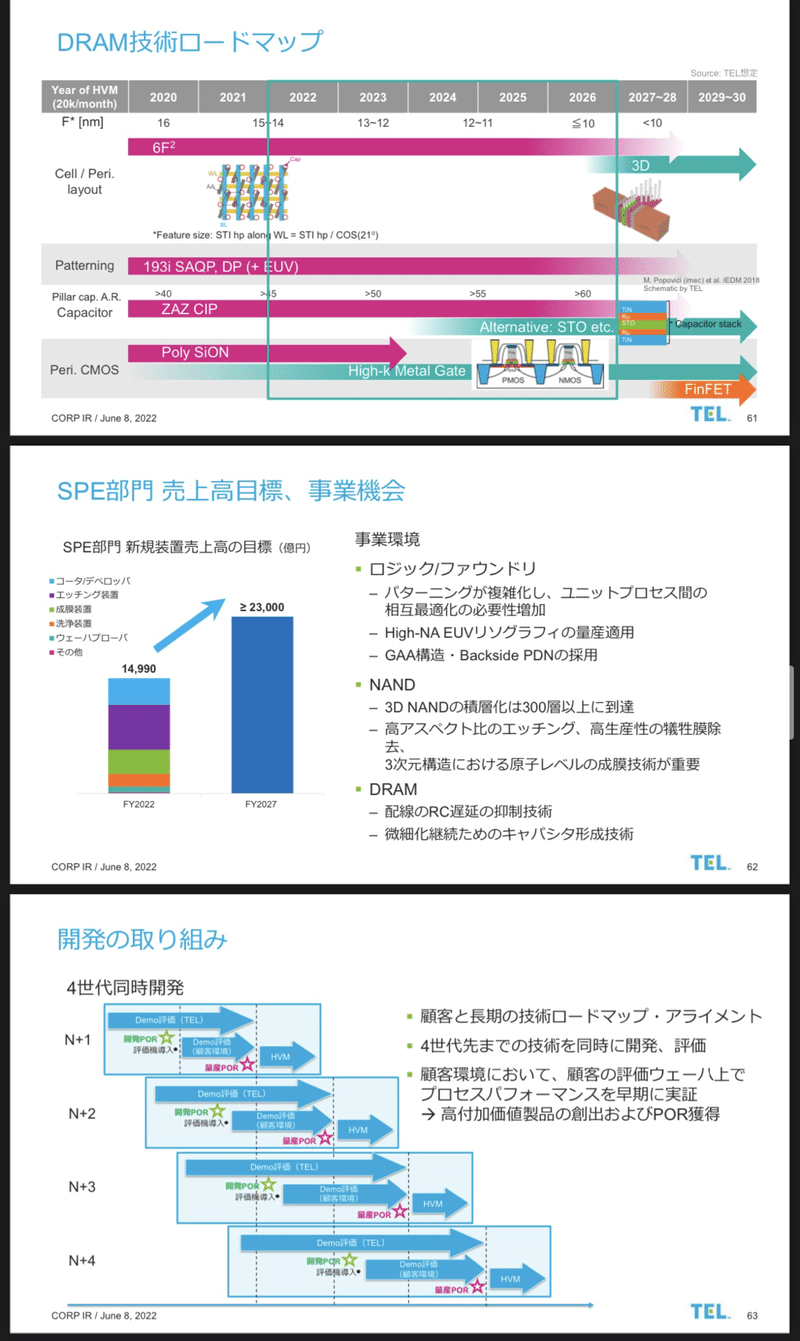

東京エレクトロンは半導体製造装置の中でも「前工程向けの装置」に強みをもっており、前工程の4つの基幹工程のすべての製造装置を作っている世界唯一の企業として世界中に7万台を出荷しています。

半導体製造の前工程

設計した電子回路を半導体ウェーハ表面に形成する工程であり、東京エレクトロンの製造装置が世界中で使用されている。

成膜:配線などになる薄膜をウェーハ上に形成する

リソグラフィー:薄膜上に感光剤を塗布し回路パターンを転写する

エッチング:現像された感光剤をマスクにしてエッチングによって薄膜を配線などの形状に加工する

洗浄:汚染物質や付着物を洗浄する

半導体製造装置は1台購入するのに億単位の費用がかかるものもあることから、顧客は手持ち装置との相性を慎重に検討した上で購入を決定します。

つまり「シェアを獲得している企業が有利となる業界」であり、前工程製造装置に圧倒的なシェアをもつ東京エレクトロンは将来にわたり高シェアを確保できると言えます。

また東京エレクトロンは世界中で使われている装置から得られたデータから装置の予防保全を行い、顧客の生産ラインの稼働率を最大限に高めるフィールドソリューション事業を拡大しています。

このフィールドソリューション事業は幅広い製品群で世界トップシェアを持つ東京エレクトロンだからこそできる情報収集力と分析力によるものであり大きな強みの1つです。

長い歴史の中で築き上げた顧客の信頼と圧倒的な成長投資、高い製品品質を加えた「世界最高レベルの総合力」で今後も半導体製造業界のリーディングカンパニーとして世の中を支えていく企業であると言えます。

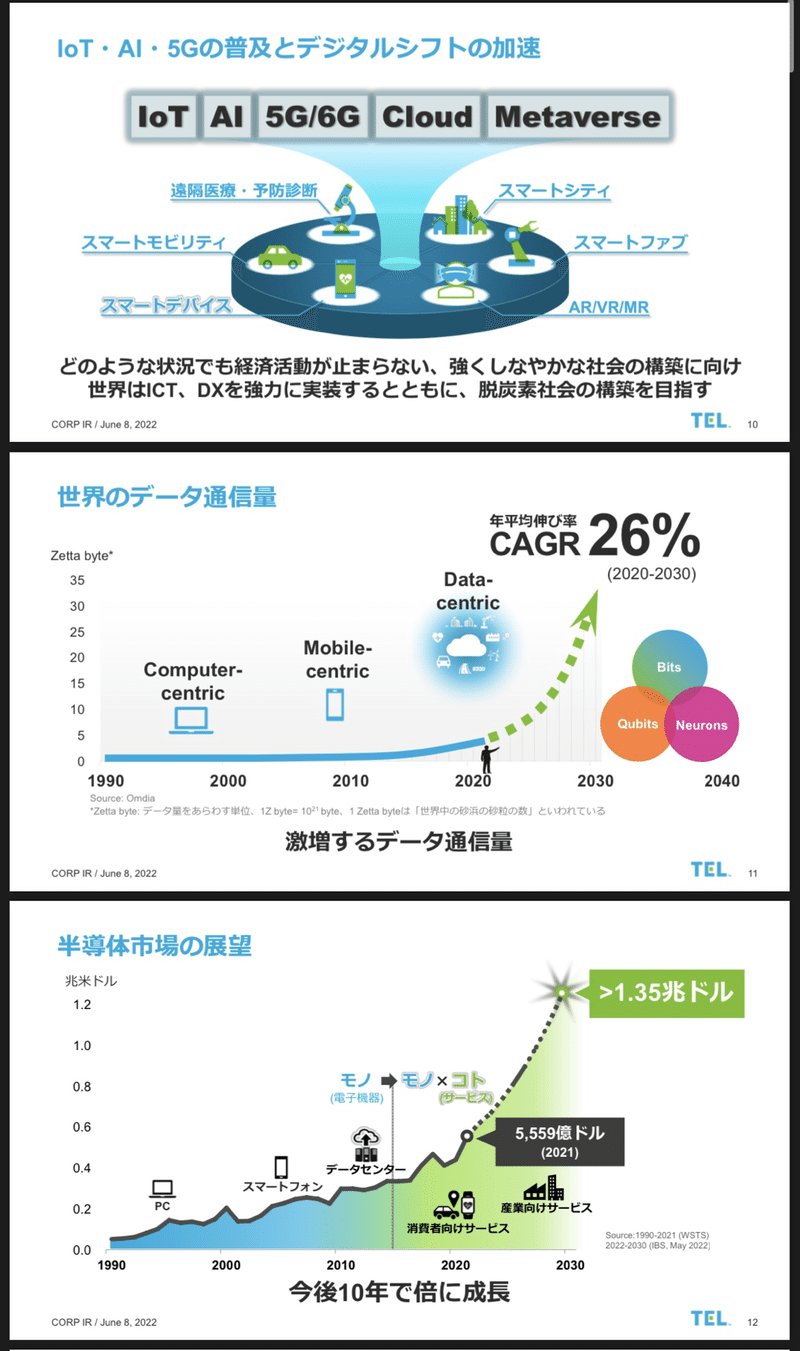

市場動向

●半導体製造装置メーカーの2022年1-3月期、2-4月期決算が出そろった。日系メーカーはおおむね好業績が続いているが、米系ではアプライド・マテリアルズのように部品不足とインフレの影響を受けている会社がある。2021年の製品別市場シェアを見ると、東京エレクトロンのシェア上昇が目立つ。投資する場合はファンダメンタルズとハイテクグロース株動向を見ながら銘柄選別したい。

●今後6~12カ月間の目標株価は、東京エレクトロン7万円、レーザーテック3万円、SCREENホールディングス1万6,000円、アドバンテスト1万1,000円、ディスコ4万円、ASMLホールディング800ドル、KLAコーポレーション450ドル、シノプシス400ドルとする(いずれも前回レポートの目標株価を維持する)。アプライド・マテリアルズは前回の180ドルを今回は130ドルに引き下げる。

●特に、東京エレクトロン、レーザーテック、KLAコーポレーション、シノプシスに注目したい。

1.半導体製造装置セクターの現状ー製造装置需要は引き続き強いが、半導体不足、部品不足で供給に問題が起きているー

半導体製造装置セクターの2022年1-3月期、2-4月期決算を概観し、今後を展望したいと思います。

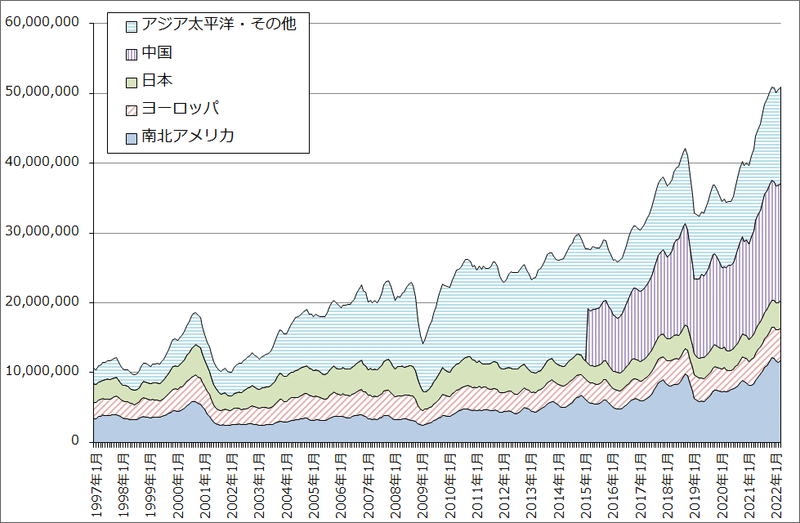

まず、先週に続き世界半導体出荷金額の動きから。世界半導体出荷金額(3カ月移動平均)の2022年4月は509.17億ドル(前年比21.1%増、前月比0.7%増)となりました。2021年12月に付けたこれまでの過去最高508.53億ドルを抜き、過去最高となりました。引き続き好調な半導体出荷が続いています。

ただし、アメリカの金利上昇が経済に悪影響を与えるのではないかと懸念する声が出る中で、インテルのように、2022年4-6月期の業績見通しについて、状況が想定以上に悪化しているとコメントする会社も現れてきました。アメリカの投資家向けカンファレンスにおいてインテルのCFO(最高財務責任者)は、5月まで続いた中国上海市の都市封鎖で在庫が積み上がり、生産活動の正常化が遅れている、と指摘した模様です。

ただし、これはインテル特有の問題、すなわち最先端半導体(CPU、GPU)の生産能力が不足し、データセンターでもパソコンでも需要が多い高性能GPUのラインナップが乏しく、データセンター、パソコンの両面でロジック半導体の成長分野を取り込めていないためと思われます。インテルは足元の売上高の伸びがほぼないため、半導体需要を多少でも押し下げる要因が出てくると、その影響をもろに受けてしまうという問題によるものと思われます。

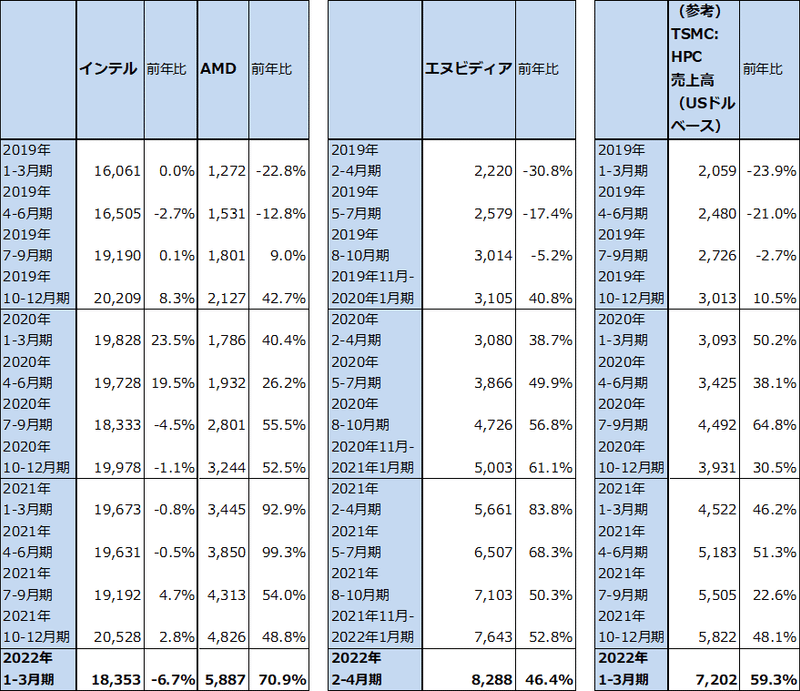

AMD、エヌビディアは2022年1-3月期まで四半期ごとにおおむね前年比50%以上の売上成長を実現しています。この背景にあるのは、TSMCの生産能力が大幅に増強されていることです。従って、多少の景気減速要因であれば、成長分野の伸びでカバーすることが可能と思われます。

もっともこの問題は、今後金利上昇や資源価格上昇が、半導体景気と半導体設備投資にとって、どの程度のダメージをもたらすかにもよります。引き続き注意が必要な問題です。

単位:1,000ドル、注:2015年3月から「アジア太平洋・その他」から「中国」を分離、出所:SIA(米国半導体工業会)より楽天証券作成

単位:百万ドル

出所:会社資料より楽天証券作成

注:AMDの2022年1-3月期はザイリンクスを含む。

出所:各社会社資料、報道より楽天証券作成

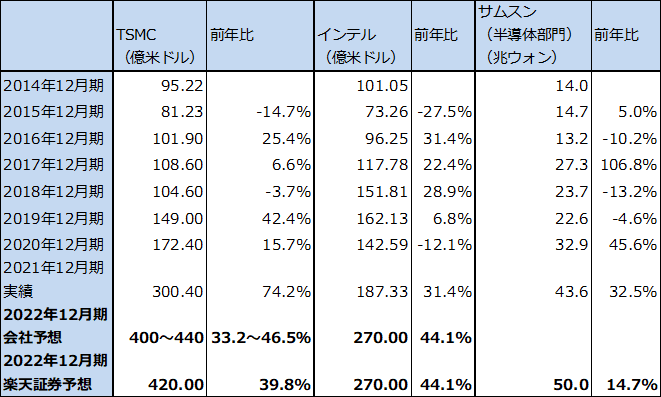

注:1ウォン=0.11円、1ウォン=0.000790ドル。

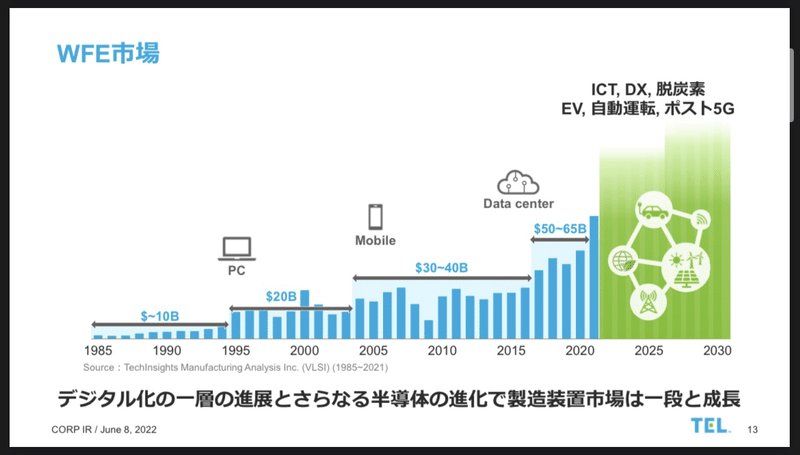

2.半導体設備投資は今のところ好調

2022年1-3月期、2-4月期の半導体製造装置メーカーの決算は一部を除いておおむね良好でした。7ナノ、5ナノ、そして今年後半から量産が始まる予定の3ナノ向けの製造装置需要が増加しています。また10ナノ台から昔のレガシー(成熟世代)でも、大手から中堅までの半導体メーカーにおいて活発な設備投資が続いています。

問題は、半導体製造装置に使うロジック半導体や一般電子部品(コネクタ、スイッチ、ハーネスなどごく当たり前の一般電子部品)が足りなくなっており、なかなか部品不足が治まらないことです。日本の半導体製造装置メーカーの場合、例えば東京エレクトロンでは、今日の半導体ブームを早くから予見し、自社と協力工場の両方で生産能力を増強し、重要部品の備蓄も進めてきました。東京エレクトロンを含む日本の半導体製造装置メーカー大手は、部品不足に直面しながらも、業績を伸ばすことに成功しています。

これに対して欧米の半導体製造装置メーカーの場合、例えばアプライド・マテリアルズでは、大きな製造装置需要に直面しながらも、部品不足に加えてアメリカで起こっているインフレーションによって、2022年10月期2Q(2022年2-4月期)が11.9%増収、19.9%営業増益となり、それまでの50%以上の増益から大幅に増益率が鈍化しています。そして、2022年10月期3Qは売上成長がほぼなくなるというガイダンスをだしました。ASMLホールディングでも部品不足の影響があります。

ただし、KLAコーポレーションのように、部品不足の影響はあっても大手半導体製造装置メーカーに比べて影響が軽微であり、鈍化したとはいえ、今も高い増収増益率を維持している会社もあります。

また少し分野が違いますが、EDA(Electronic design automation。半導体設計システム)への投資が活発です。半導体の種類が増えていること、性能向上のための設計変更が増えていること、従来の大手ユーザーに加えて、ファブレスの新興企業、大手ITの半導体自社開発などの新しいユーザーが増えていることが注目点です。

当面の半導体関連投資では、会社ごとのファンダメンタルズに注意して銘柄選別したいと思います。

3.製造装置分野別市場シェアの動きー東京エレクトロンのシェア上昇が目立つー

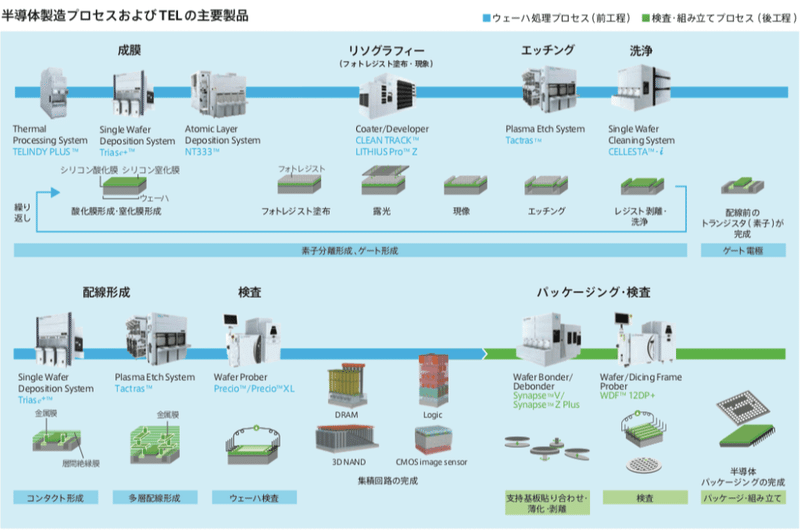

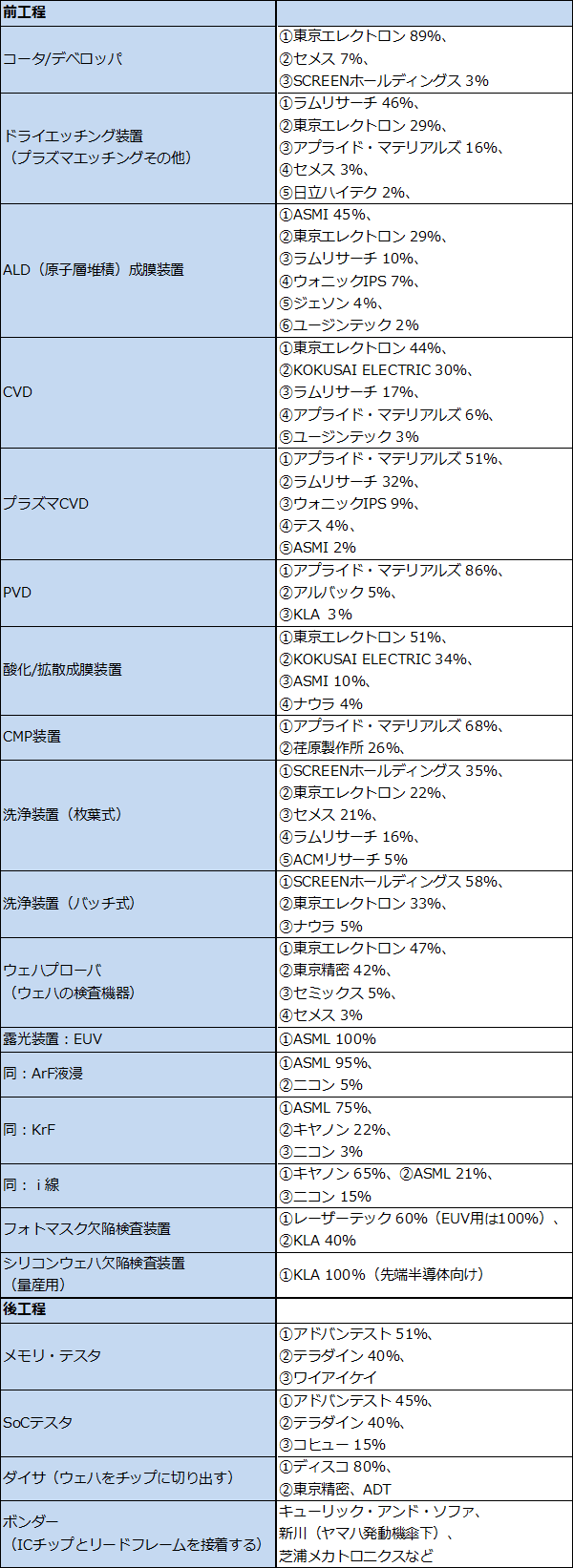

半導体製造装置の2021年歴年市場シェアが判明したので、2020年と比較します。

まず目立つのが東京エレクトロンのシェア上昇です。2020年と2021年を比較すると、コータ/デベロッパ(シリコンウェハ上にフォトレジスト(感光剤)を塗り、露光装置で回路を転写した後で現像する装置)が87%→89%、ドライエッチング(ウェハ上に回路を描く露光工程が完了した後に、不要な酸化膜を除去して半導体のパターンを残す)が27%→29%、CVD(薄膜形成装置の一種)が42%→44%、酸化/拡散成膜(成膜装置の一種)が48%→51%、洗浄装置(枚葉式)が19%→22%、洗浄装置(バッチ式)が15%→33%、ウェハプローバ(ウェハの電気的検査を行う)が45%→47%と、多くの製品でじりじりと上昇しています。特に、近年、枚葉式が主流になっていた洗浄装置では、バッチ式の良さを生かした製品開発によってバッチ式ウェハ洗浄装置で大幅にシェアを上げました。

また、アプライド・マテリアルズは、業績は鈍化していますが、プラズマCVD51%(2021年、以下同様)、PVD(物理蒸着法による薄膜形成装置)86%、CMP(シリコンウェハの研磨装置)と、68%と得意分野での大きなシェアを維持しています。

この他では、ASMLホールディングが、EUV露光装置を含む露光装置全体で大きなシェアを持っています。EUV用フォトマスク欠陥検査装置の最新型ではレーザーテック、ウェハ欠陥検査装置ではKLAコーポレーションの独占が続いています。

テスタではSoCテスタ、メモリ・テスタではアドバンテスト、テラダインの2強、ダイサではディスコの1強が続いています。

このように重要装置では大手1~3社程度の独占、寡占状態が続いており、上位企業のシェアが高くなる傾向が続いています。これは製造装置の開発、販売、技術サポートに時間と資金が必要であり、新規参入が成立しにくい業界であるからです。その意味では、大手半導体製造装置メーカーの地位は、一層強固になっていると思われます。

日本の半導体製造装置メーカーには円安の恩恵もあります。東京エレクトロンは輸出の多くが円建てなので、円安ドル高になると自動的に製品価格(円建て)のドル換算価格が下がることになり、競争上有利になります。他社はドル建て輸出が多いですが、円安メリットが発生しています。

出所:会社資料、報道、ヒアリングより楽天証券作成。一部楽天証券推定。

4.当面の半導体製造装置株への投資は、銘柄を絞って対応したい

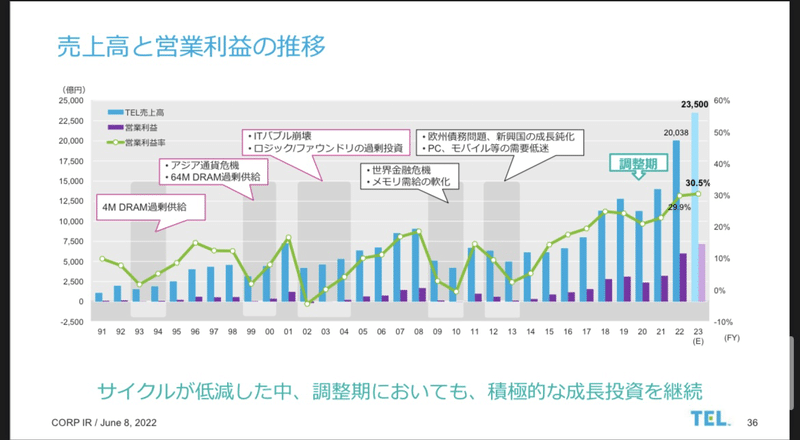

半導体設備投資は、2022年は当初計画通りの10~40%台の大きな伸びが続くと予想されます。ただし、2023年には伸びが鈍化し、2024年にはほぼ横ばいになる可能性があります。先端からレガシーまで半導体への実需がいかに強くとも、生産能力増強のために毎年設備投資を増やす必要はなく、半導体設備投資を大きく伸ばした後は、一定の設備投資を続ければ生産能力は増強されるはずです。

従って、半導体製造装置メーカーの業績を見るときには、2023年3月期、2024年3月期は業績が好調に伸びても、2025年3月期になると業績が鈍化するか、横ばいになるリスクがあります。ただしこれは製造装置の種類や会社にもよります。2025年年末には、TSMCの2ナノ半導体稼働開始が予定されているため、これに向けた受注、売上が増える場合には、2025年3月期も業績が伸びる会社はあると思われます。

あるいは、2025年3月期にいったん横ばいか減収減益になっても、2026年3月期に2ナノ設備投資を牽引役として再び増収増益になる装置メーカーもあると思われます。

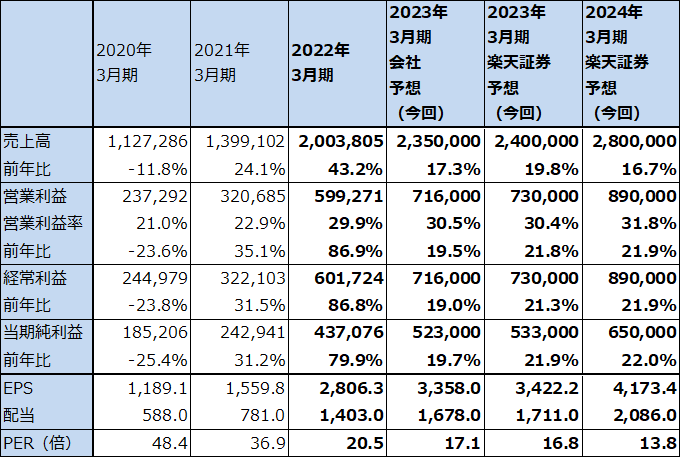

業績

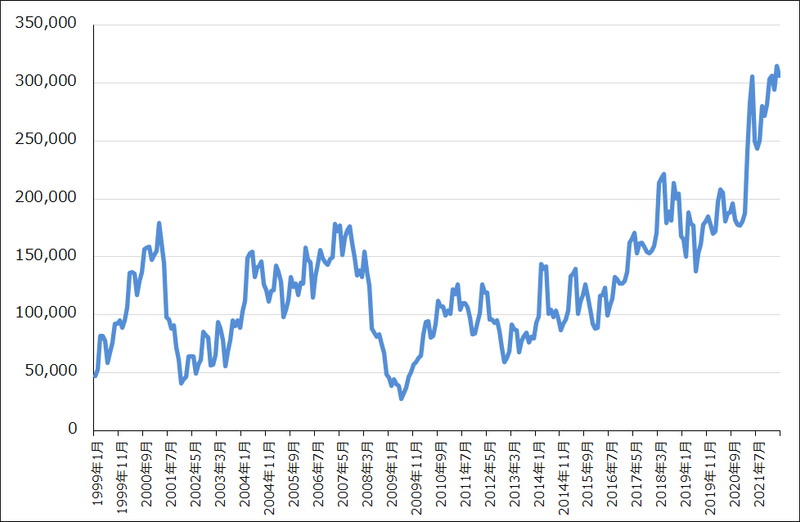

東京エレクトロン(2022年3月期の連結業績)

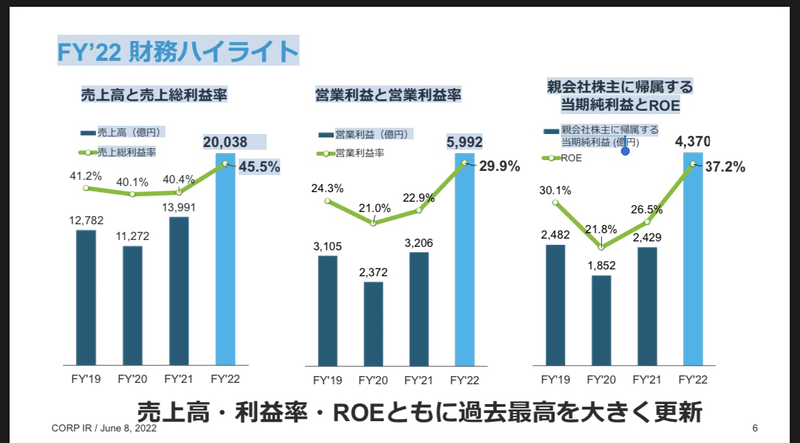

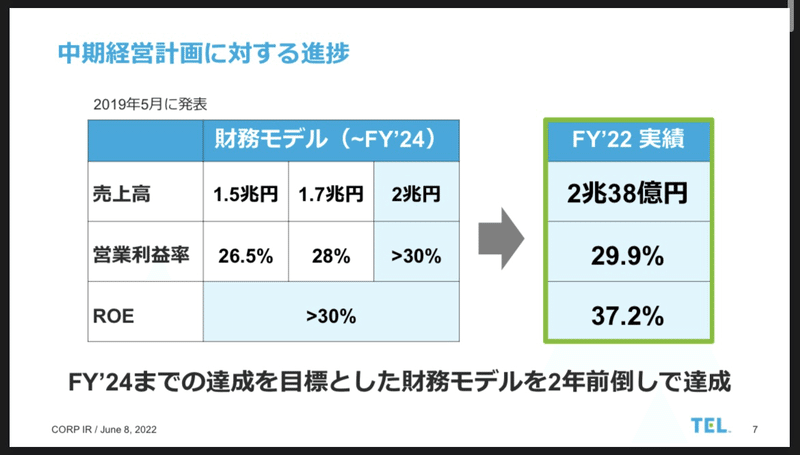

「東京エレクトロン」は、2022年5月12日に「2022年3月期(2021年4月1日~2022年3月31日)」を発表しました。売上高2,003,805百万円(前期比+43.2%)、営業利益599,271百万円(前期比+86.9%)といずれも過去最高を記録しました。

売上高は前期比43.2%増と驚異的な伸びで一気に2兆円を突破しました。営業利益に至っては前期比86.9%増と6,000億円をわずかに切る驚異的な決算となっています。

2023年3月期の連結業績予想(2022年4月1日~2023年3月31日)

◆ 売上高-2,350,000百万円(前期比+17.3%)

◆ 営業利益-716,000百万円(前期比+19.5%)

2023年3月期予想

2023年3月 2,350,000百万円 716,000百万円

(備考)2001年3月期のITバブル、2007年3月期・2008年3月期のプチバブルがピークとなっています。シリコンサイクルで好不況が周期的にやってくるため業績の振れが非常に激しいです。しかし、2018年3月期以降は高止まりが続いています。

経営者

河合 利樹(かわい としき、1963年8月26日- )は東京エレクトロン株式会社代表取締役社長、一般社団法人日本半導体製造装置協会副会長。

CEO(最高経営責任者)

河合 利樹

大阪府出身。明治大学付属中野高等学校を経て、明治大学経営学部卒業後、1986年東京エレクトロン株式会社入社。

事業企画部長、執行役員を経て、2015年代表取締役副社長に就任。2016年1月から現職。役員報酬は年9億円を超える。

株価推移

記事をお読みいただきありがとうございます!^ ^もしよろしければご支援いただけると幸いです✨いただいたサポートはクリエイターの活動費に使わせていただきます!🙇♂️