カバー株式会社(5253) 2024/3Q 決算分析

はじめに

2024年2月8日にカバー株式会社2024年3月期 第3四半期決算が発表されました。当記事では発表されたIR資料を基に2024/3Q決算の内容について分析していきます。

※当記事内で記載している内容は必ずご自身で正確性・信憑性をご精査ください。また、当記事の内容によりいかなる不利益を被ったとしても一切の責任を負いません。投資をする際は必ず自己責任でお願いします。

2024年3月期 通期売上高見通し

会社予想 :28,471百万円(2024/3Q 決算短信)

前期比39.2%増加を予想

コンセンサス予想:29,090百万円

業績予想修正

業績予想修正

売上高:26,562百万円→28,471百万円(+1,908百万円 +7.2%)

営業利益:4,650百万円→5,233百万円(+582百万円 +12.5%)

経常利益:4,623百万円→5,219百万円(+596百万円 +12.9%)

当期純利益:3,236百万円→3,882百万円(+646百万円 +20.0%)

2024/3Q サマリー①

売上高192億2,500万円、売上総利益91億2,300万円、営業利益34億9,100万円、純利益26億2,500万円。前年同期比で、売上高は50.2%増、営業利益は101.3%増。

第3四半期は11月にホロスターズENから4名が新規デビュー。

ライブ・イベント関連では、10月に常闇トワさんの1stソロライブ「“Break your ××ד」、12月に兎田ぺこらさんの1stソロライブ「うさぎ the MEGAMI!!」が現地およびオンライン形式で開催。

また12月にはAR技術を活用したオンラインライブ「hololive Xmas AR LIVE 『Sweet Happy Holiday』」が開催されています。

2024/2Q サマリー②

セグメント別の前年同期比成長率は堅調に推移。「ライブ/イベント」では先述の新規イベント開催により前年同期比+104.8%と大幅に増加。

「配信/コンテンツ」やコマース領域である「マーチャンダイジング」や「ライセンス/タイアップ」についても堅調に推移。

通期売上高 進捗率 67.5%(修正前72.4%)

通期営業利益 進捗率 66.7%(修正前75.1%)

通期経常利益 進捗率 66.6%(修正前75.2%)

ファン数拡大の状況

Youtube登録者数は順調に成長を拡大。2023年12月末時点で、チャンネル登録者数100万人を超えるクリエイターは36名。うち200万人~300万人が7名、400万人以上が1名となっています。(※1)

※1:2024年1月11日にホロライブの宝鐘マリンさんがチャンネル登録者数300万人、1月27日にホロライブENの七誌ムメイさんがチャンネル登録者数100万人を達成

海外では7月にホロライブENからでデビューした「Advent」、ホロスターズENから11月にデビューした「ARMIS」が登録者数増加に寄与。

VTuberあたり収益の状況

在籍VTuber1人あたりの3Q収益は約8,100万円(前年同期比+15%)

在籍VTuver1人あたりの年間収益は約3億1,200万円。

売上高推移

2024/3Qは前年同期と比較し全セグメントにおいて増収。

「ライブ/イベント」は新規イベント(ソロライブ2件、オンラインコンサート1件)の開催により前年同期比104.8%増。

「マーチャンダイジング」は年末要因の出荷遅延により2024/2Qと比較して-17.4%と軟調な推移となったものの、前年同期比では+29.2%となっています。

なお受注商品はアニバーサリー商品等の記念日商品が多く、売上高が下期に計上されやすい傾向にあり前受金も堅調に推移しています。(※2)

※2

前受金 2Q:5,266百万円 3Q:5,708百万円(+442百万円)

コスト推移(売上原価)

売上原価は3,791百万円となり2024/2Qと比較し10百万円減少。

コンテンツ制作に伴う外注費増加および年末の出荷遅延分を含む製造原価の増加が見られました。

一方、2Qでは複数の大型イベントが開催された影響によりイベント費が上昇していたものの、3Qでは反動により減少しています。

売上総利益および売上総利益率の推移

売上総利益率は45.4%と同水準で推移。

一時要因による原価上昇は見られたものの、売上総利益(粗利水準)は前年同期比で33.0%上昇しています。

コスト推移(販管費および販管費率)

2024/2Qと比較し、販管費率27.0%→28.4%へ増加。

一方、セールスミックスの改善等により前年同期比では30.3%→28.4%へ低下したと説明されています。

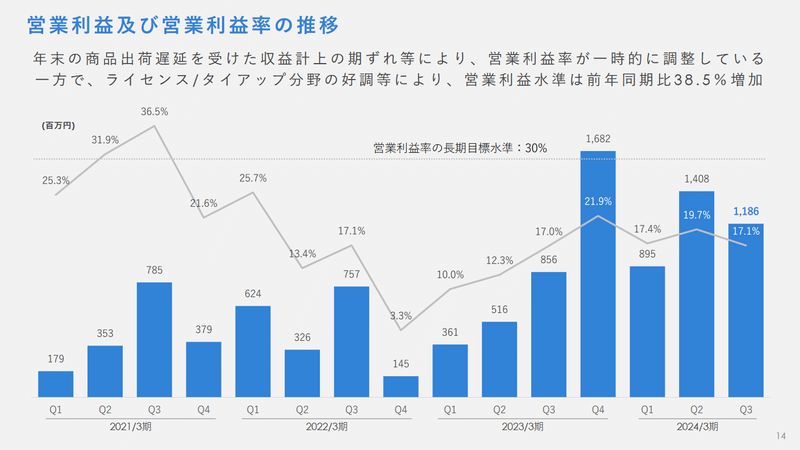

営業利益及び営業利益率の推移

営業利益率は2024/2Qと比較して19.7%→17.1%へ低下。

「マーチャンダイジング」の売上高が年末の商品出荷遅延に伴う期ずれの影響により営業利益率が一時的に調整しているとの説明。

演者の稼働を比較的伴わない「マーチャンダイジング」および「ライセンス/タイアップ」の売上高が増加すると営業利益率は上昇する傾向にあります。

なお「ライセンス/タイアップ」は好調に推移し、営業利益を前年同期で比較すると+38.5%となっています。

サービスミックス及びプロダクトミックスの概観

2024/2Qと同様、売上高全体に占める「マーチャンダイジング」、「ライセンス/タイアップ」といった部門の構成比が上昇。

「配信/コンテンツ」や「ライブ/イベント」などの労働集約性の高い分野と比較して収益性の高い領域となっており、全社の利益率を改善する傾向にあります。

本項以降、筆者独自の集計や考察が含まれます。その点をご留意の上でお読み取り下さい。

2024/3Q 分野別売上高実績の分析・考察

配信/コンテンツ分野

配信/コンテンツ分野の構成は主にYoutubeメンバーシップ、Super Chat、動画広告収入、音楽ストリーミングサービス上での販売収益となっている。

2024/3Q 売上高実績:2,038百万円

○配信/コンテンツ 2024/3Q 売上高内訳(筆者予想)

Super Chat :約253百万円(手数料差し引き後)と推定

メンバーシップ:約1,233百万円と推定

動画広告収入他:約552百万円と推定

・Super Chat

2024/3Q(2023年9月~2023年11月)におけるSuper Chat売上高は約253百万円(プラットフォーム手数料差引後)と推定。(Play Boardより集計)

・「hololive DEV_IS」はホロライブとして集計

・Super Chatは毎月末締めで集計され、翌月末頃にYoutube側より振込が実施される。そのため集計期間を1Q/3-5月、2Q/6-8月、3Q/9-11月、4Q/12-2月とする。

・Play BoardのSuper Chat集計額は為替変動の影響を受けるため目安値とする。

・Super ChatはYoutube側に手数料約30%が発生する。この他、AppleユーザーからのSuper ChatはApp Storeにも手数料が生じるが割愛。

YouTube チャットの Super Chat と Super Stickers を管理する

・メンバーシップ

2023年11月末のYoutube総チャンネル登録者数は約8,387万人。

2023年11月時点で収益化しているチャンネルを対象に集計

秘密のベールに包まれるメンバーシップ売上高については皮算用試算となるが、100人に1人がメンバーシップへ加入していると仮定した場合、加入者は約83.87万人。

標準的なメンバーシップ料金490円を代表とし、メンバーシップ売上高は

83.87万人×月額料金490円×3ヵ月=②約1,233百万円と推定。

・動画広告収入、音楽ストリーミングサービス など

配信/コンテンツ分野売上高からSuper Chatおよびメンバーシップの推定売上高を差し引いた数字とする。

配信/コンテンツ分野売上高-(Super Chat+メンバーシップ)

2,038百万円-(253百万円+1,233百万円)=約552百万円と推定。

ライブ/イベント分野

ライブ/イベント分野の構成はオフライン、オンラインでのチケット販売収益、イベントに際した物販収益及びイベントの様子を収録した映像ソフトウエアの販売収益等となっている。

2024/3Q 売上高実績:953百万円

2024/3Q(2023年10~12月)の主なライブ/イベント事業について

<チケット・現地物販関連:想定売上高 約495百万円(筆者予想)>

・2023/10/13:常闇トワ 1stソロライブ “Break your ××ד

開催形式:現地・オンライン

チケット価格:現地 6,800円~8,800円

オンライン 6,600円

想定売上高:約85百万円

・2023/10/22:Protolive#2 〜ヤマトファンタジア〜リプレイ

開催形式:オンライン

チケット価格:2,200円

想定売上高:約7百万円

・2023/11/26:Vのすこんなオタ活なんだワ! ~150回記念!公開録音スペシャル!~

開催形式:現地・オンライン

チケット価格:現地 6,000円

オンライン 3,500円

想定売上高:約51百万円

・2023/12/06:1st兎田ぺこらいぶ「うさぎ the MEGAMI!!」

開催形式:現地・オンライン

チケット価格:現地 8,300円~12,000円

オンライン:6,500円

想定売上高:約219百万円

・2023/12/24:hololive Xmas AR LIVE 『Sweet Happy Holiday』

開催形式:オンライン

チケット価格:6,500円

想定売上高:約132百万円

<オンライン物販・映像ソフトウエア関連:想定売上高 約460百万円(筆者予想)>

・2023/10/25発売:hololive 4th fes. Our Bright Parade Blu-ray

・2023/10~12発送:ホロライブ・サマー2023 受注グッズ

・2023/11発送:1st兎田ぺこらいぶ「うさぎ the MEGAMI!!」ライブグッズ

・2023/11~12発送:Blue Journey 1st Live「夜明けのうた」 受注グッズ

マーチャンダイジング分野

マーチャンダイジング分野の構成はEC(Electronic Commerce:電子商取引)での商品販売収益となっている。(有価証券報告書(第7期)より引用)

2024/3Q 売上高実績:2,701百万円

通期における「マーチャンダイジング」の売上比率は38.9%。

2023/3Qと比較して+29.2%と増収な一方、年末の商品出荷遅延の影響と思われる要因により2024/2Qと比較すると-17.4%となりました。

なお、主にマーチャンダイジングの割合で構成される前受金は5,266百万円(2Q)から5,708百万円(3Q)と442百万円増加しており、ファン層の購買意欲は堅調に推移していることがうかがえます。

ライセンス/タイアップ分野

ライセンス/タイアップ分野の構成はライセンスアウトの対価としてのロイヤリティ収益及び広告出稿企業やメディアからのプロモーション料・出演料収益となっている。(有価証券報告書(第7期)より引用)

2024/3Q 売上高実績:1,254百万円

2023/3Qと比較して+42.9%。1,254百万円は過去最高の数字であり、IPの影響力増加が寄与しているとうかがえます。

まとめ

○2024/3Qの総括

■売上高について

2024/3Qは2023/3Qと比較し+38.7%の増収。

「配信/コンテンツ」および「ライセンス/タイアップ」の売上高は各四半期期間において過去最高。

「ライブ/イベント」は新規イベントが複数開催されたことにより、2023/2Qと比較して+104.8%と大幅増収。

「マーチャンダイジング」は2023/2Qと比較し+29.2%。堅調な推移とも取れますが、年末の商品出荷遅延の影響と思われる要因により2024/2Qと比較すると-17.4%で推移しました。

■営業利益率について

営業利益率は17.1%と2024/2Qの19.7%から低下。

従来、下期は「マーチャンダイジング」の売上高が立ちやすく営業利益率は上昇する傾向にありますが、3Qでは年末の商品出荷遅延に伴う期ずれの影響により営業利益率が一時的に調整しているとの説明。

なお「ライセンス/タイアップ」は好調に推移し、営業利益を前年同期で比較すると38.5%増加しています。

期ずれの影響が4Qに寄与すると営業利益率が上昇する可能性はありますが、引き続きの推移を見守る必要がありそうです。

中長期の目線においては、長期目標としている営業利益率30%に近い数字をいかに確保していけるかが今後のポイントとなります。

■海外事業について

英語圏やインドネシアにおけるクリエイターのYoutubeチャンネル登録者数は2023/3Qと比較して約14%~25%増加。「hololeve Meet」をはじめ今年度は全26件(上期18件、下期8件)の海外イベントに出展しています。

海外事業の具体的な進捗については本資料で読み取ることは難しいですが、2024/2Q決算説明会において金子CFOより「EC全体の売上構成比において、外貨売上は3割程度(従来と変化なし)」とのコメントがあり、一定程度堅調に推移していることがうかがえます。

■メタバース事業について

メタバース事業は2024年までに開発費20億円~23億円を投じる(2024/3Q時点で約18億円を仮勘定)予定の一大事業であり、この成功が成長のカギを握る可能性が高いことからも大きな注目を集めています。現在開発を進めるホロアースは2024年のリリースを目指しています。

■通期進捗率について

通期売上高進捗率は67.2%、通期営業利益進捗率は66.7%。

一見すると物足りないとも取れる進捗率ですが、上方修正前の数字に当てはめると売上高進捗率72.4%、営業利益率75.1%とまずまず堅調な数字となります。

上方修正後の予想売上高28,471百万円に達するには4Qで約924百万円を計上する必要があります。

2023年3月に開催された「hololive SUPER EXPO 2023 & hololive 4th fes.」は2日間で約18億円の収益を上げており、2024年3月に開催予定の「《hololive SUPER EXPO 2024》&《hololive 5th fes》」は規模を拡大して開催されること、また期ずれの影響により発送が遅延したコマース商品の売上計上が予定されていることを考慮すると、更なるアップサイドも期待できるのではないかと思います。

■特別利益について

決算短信を確認すると、特別利益のうち損害賠償金が160百万円計上。

詳細は不明ですが、2023年8月に開催されたホロライブ・サマー2023でプラットフォーム「Z-aN」側のトラブルにより初日の配信がYoutube上で無料公開されるという事象がありました。Z-aNを運営するavexでは2Qに特別損失のうち損害賠償金として176百万円が計上されており、概ね金額が合致することから公演の損賠金として支払われた可能性があると推察されます。

○「配信/コンテンツ」分野の所感

「配信/コンテンツ」は2023/3Qと比較し+29.4%と増収。

・Super Chat

2024/2Q同様、ホロライブJPが全体の約6割を占めて牽引。

ホロライブENは7月に新規デビューした5名の影響が大きく、2024/2Qに続きグループの収益を牽引しました。

一方、ホロスターズとホロスターズENは2024/2Qに続き減収貴重。

Super Chatはグループ全体の収益として数%程度と僅かでありますが、決算発表前に確認できる数少ない指標の一つであるため今後も動向を注視したいと思います。

・メンバーシップ

メンバーシップ収益は一般にストック型ビジネスであることから3Qにおいても安定した収益を確保したと予想。

チャンネル登録者数の増加が直結する部分であるため、ホロライブ、ホロライブEN、ホロスターズENの新規デビューは増収に寄与したと想定されます。

○「ライブ/イベント」分野の所感

「ライブ/イベント」は2023/3Qと比較し+104.8%と大幅増収となりました。

・各種イベントの開催

2024/3Qでは常闇トワさんのソロライブ「“Break your ××ד」、兎田ぺこらさんのソロライブ「うさぎ the MEGAMI!!」を始め、AR技術を活用した「『Sweet Happy Holiday』」などの各種イベントが増収に寄与しました。

・各種イベントなどのグッズ販売

8月に開催された「ホロライブ・サマー2023」の受注グッズや9月に開催された「Blue Journey 1st Live「夜明けのうた」の受注グッズなどが本セグメント収益に寄与しています。

○「マーチャンダイジング」分野の所感

「マーチャンダイジング」は2023/3Qと比較し+29.2%の増収になりました。

従来、下期はアニバーサリー商品等が売上高に計上されやすく、本分野は上期と比べ増収傾向となりますが2Qと比較し-17.4%と推移。

会社資料では年末要因の商品出荷遅延が確認されたと説明されており、4Qへどの程度期ずれが生じる見込みであるのか今後分析していきたいと思います。前受金が約5,708百万円ほど積み上がっていることから、順調に出荷を消化できれば2,000百万円~3,000百万円ほどがP/L計上されると想定されます。(前受金の一部は「ライブ/イベント」へも計上されます)

○「ライセンス/タイアップ」分野の所感

「ライセンス/タイアップ」は2023/3Qと比較し+42.9%の増収となりました。

IPの影響力拡大を背景として堅調に推移し、同分野では過去最高の売上高となっています。一般認知度の上昇や上場に伴うブランド力向上に伴い、今後も一定の売上高が見込めるものと期待しています。

筆者はFNS歌謡祭を視聴できませんでしたが、MVを視聴するとなかなか攻めた楽曲が地上波で流れたなと感じました。年末のNHKにもチャレンジングな姿勢を期待したいと思います。

最後に

2024/3Qにおいては全体の収益が前年同期比で堅調に推移。特に新規イベントの開催により「ライブ/イベント」の増収が顕著なものとなりました。

本文中で何度か記載している通り、「マーチャンダイジング」は下期に伸びやすいセグメントでありますが、今回は年末要因による発送遅延により4Qへ期ずれが生じたとのこと。今後の推移を確認したいと思います。

今回上方修正が発表されましたが、「マーチャンダイジング」の発送遅延、また4Qでの大型イベントを考慮すると、少し物足りない数字と筆者は受け取ります。

上方修正を行いつつも保守的な想定であるのか、もしくは修正通りの数字となるのか。来期以降の傾向にも繋がる部分となるため注目していきます。

細かな情報はX(旧ツイッター)に投稿していきます。

ご質問・ご意見等はコメント欄もしくXまでお願いいたします。

X(旧ツイッター):@karuta_54

この記事が気に入ったらサポートをしてみませんか?