サーミスタ専業3社の比較(各社概要編)

このnoteは何?

サーミスタ製造を専業とする上場企業3社(芝浦電子、SEMITEC、大泉製作所)の決算資料を比較し、各社の事業戦略や状況を読み解こうと考察した記録です。個人的に調査・考察した内容であり、その正確性や厳密性については保証できません。情報の利用にあたっては、ご自身で一次情報を確認することをお勧めします。

なお、私は比較対象3社のうち大泉製作所のみ株式を保有しているため、考察の切り口や内容もやや大泉製作所に寄ったものになります。予めご了承ください。

サーミスタとは

温度により抵抗値が変化する性質を持つ、半導体の一種です。自動車や産業機械、電子機器などの温度管理に使用されます。

近年、自動車の電動化、5G普及に伴う通信速度の向上、海底ケーブルなど通信インフラの整備、コロナ禍を受けて空調機器の需要増加といったテーマが追い風となり、サーミスタの需要が急増しています。

サーミスタの世界シェアは、最大手の芝浦電子が約3割、SEMITEC・大泉製作所を含む大手3社では約6〜7割に達すると推計されています。専業3社以外にも、主に欧州で事業展開するTDK系列企業など、日本勢が非常に強い分野です。

以下では、今回比較の対象とする3社の概要をご紹介します。各社の特徴をつかむため、直近5年間の決算をもとに、製品分野と地域の2軸で売上高と売上比率の推移をまとめました。

芝浦電子(6957)の概要

JQ上場。3社のうち最大手です。素子の製造販売に注力し高利益率を実現しています。時価総額は8/16大引け時点で約399億円。

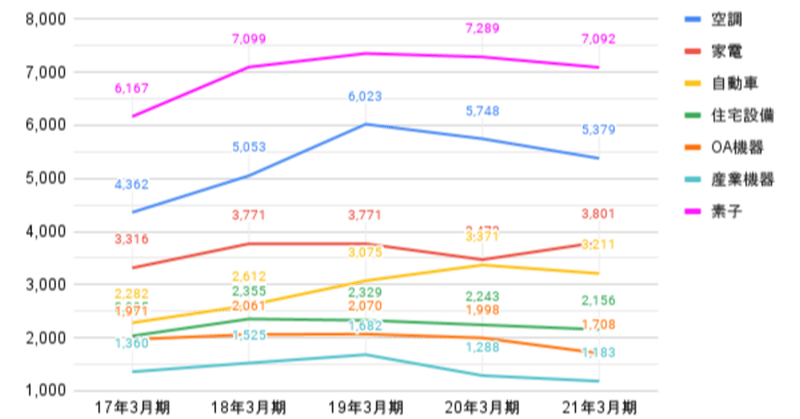

製品分野別の売上高(金額ベース、単位は百万円)の、17.3期から21.3期の5ヶ年度の推移を見ていきます。売上高が最も大きい区分は「素子」で、年間70億円程度。次いで空調用温度センサーが50~60億円、家電用温度センサーが35~40億円程度で推移しています。

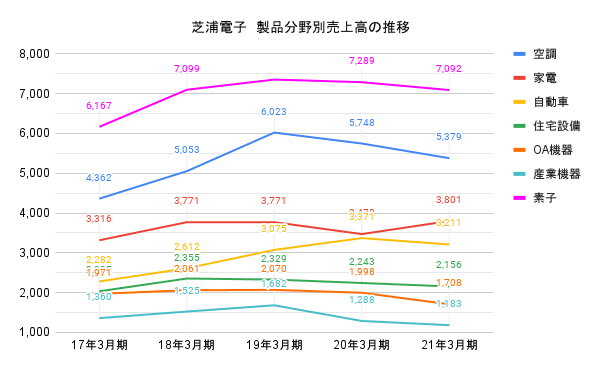

続いて製品分野別の売上比率です。素子と空調で約50%、家電を加えると65%程度に達します。この3分野が芝浦電子の主力事業と考えてよいと思います。

芝浦電子の核心は「素子」です。他の区分が製品の用途(顧客の事業分野)を示すのに対して、「素子」はサーミスタ単体の製造販売を指します。温度センサー製品としての販売に比べて加工が少なく済み、高い利益率につながるため、芝浦電子はこの素子に注力する戦略を取っていたようです。

22年3月期から「素子」の区分がなくなり、各事業分野に包含される形になりました。21年3月期決算では、素子売上高の65.68%が車載用だったそうです(下画像参照)。これにより、22.3期以降は自動車分野の売上高がかさ上げされると予想できます。

![]()

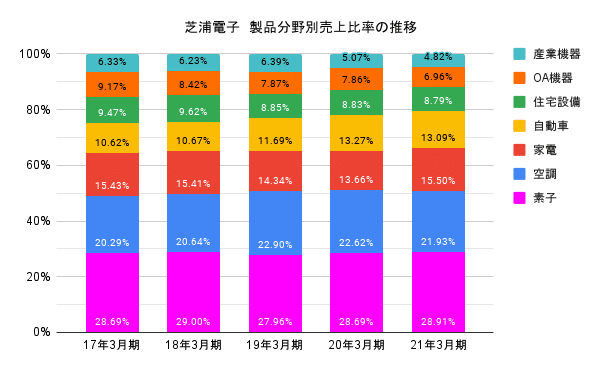

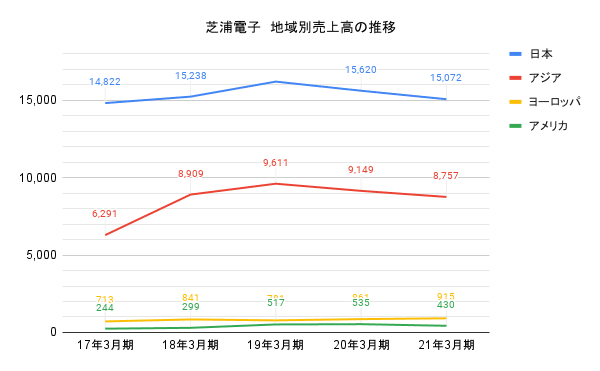

次に地域別の売上高です。17.3期から21.3期の5ヶ年度の推移を見ます。日本での売上高が150億円前後で安定推移。アジア向けは17.3期~19.3期に大きく伸長しましたが、その後は伸び悩んでいます。近年、売上高が全体的に伸び悩んでいる点が、同社の課題となっていそうです。

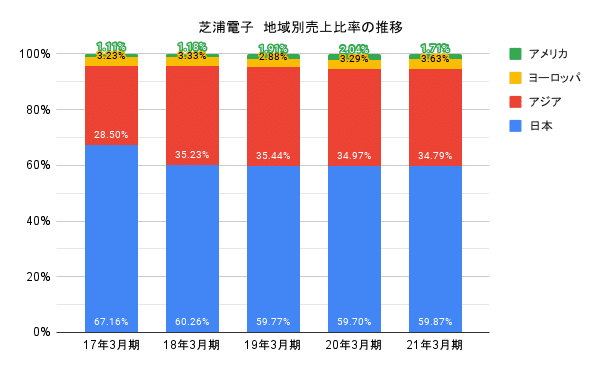

続いて地域別の売上比率です。売上高の60%前後が日本向け。次いで中国・タイを中心とするアジア向けが多くなっています。欧州・米国向けは5%程度にとどまります。世界シェアで最大手と推定される同社ですが、売上の過半が日本に偏重している点は意外でした。

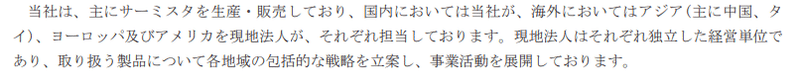

なお各エリアでの製造・販売は現地法人が対応しているとのことです。米国・欧州の顧客には日系代理店を通す販売が多い、という可能性を疑いましたが違いました。(下画像は21.3期決算短信から抜粋)

各地域での製品分野別売上高は公開されていないため、地域×製品の2軸での分析には踏み込めませんでした。21年3月期決算短信のコメントから推測するに、日本およびアジアでは手広く展開する一方、欧州・米国では車載用素子の割合が大きい印象です。

SEMITEC(6626)の概要

JQ上場。医療用を含め、幅広い分野をカバーしています。時価総額は8/16大引け時点で約202億円。SEMITECの特徴は「製品分野の幅広さ」と「海外比率の高さ」です。

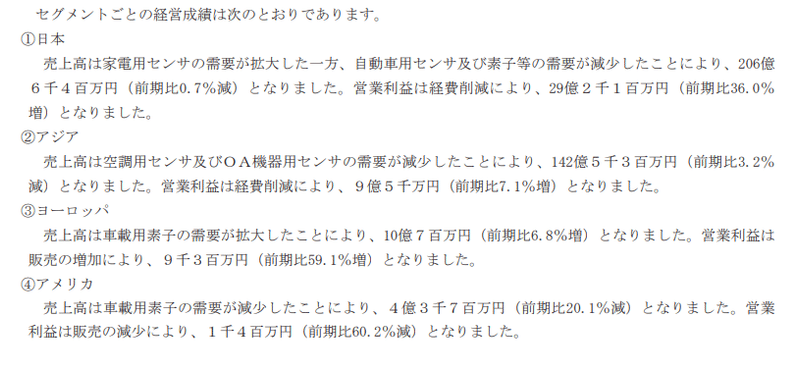

製品分野別の売上高推移をみていきます。医療と情報機器の区分は他2社には見られず、SEMITECのみが細分化して公表しています。21年3月期前半にはコロナ禍の中で医療機器の特需をつかみ、同年度後半には自動車好況の波に乗るなど、事業ポートフォリオがうまく機能している印象です。

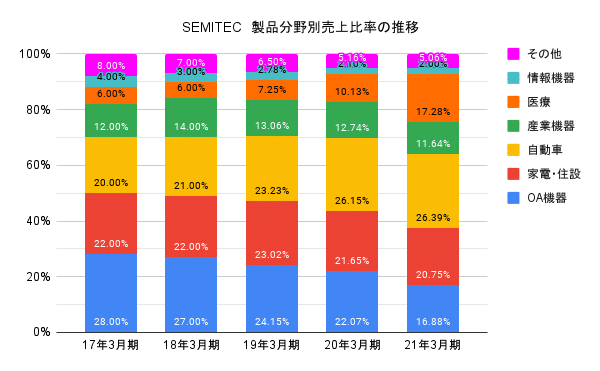

続いて製品分野別売上比率です。OA機器への依存度が低下し、代わりに存在感を増しているのが自動車と医療。この2分野が、同社の業績拡大の原動力となっています。

情報機器は光トランシーバ向けかと思いましたが、データセンター増設や5G普及など昨今の通信インフラ整備の恩恵はあまり受けていない様子です。製品あるいは営業ルートの面で、情報機器分野をあまり得意としていないのかもしれません。

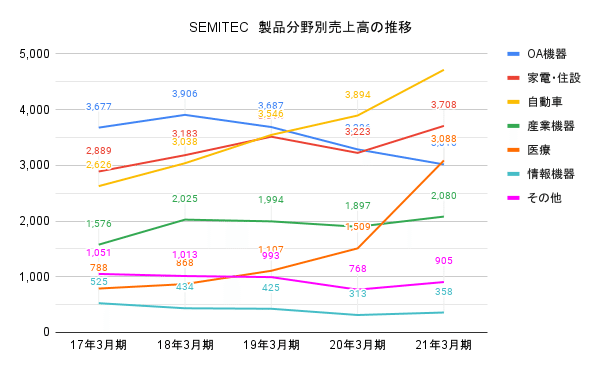

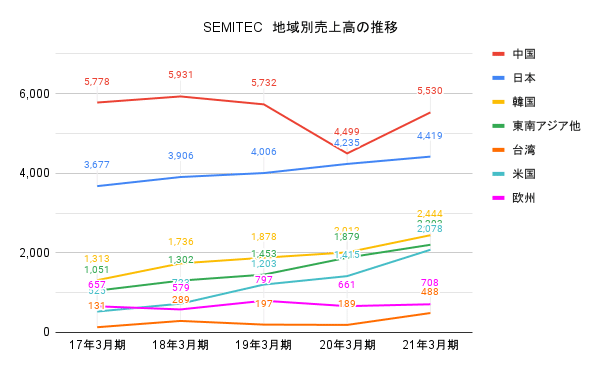

続いて地域別売上高の推移です。特徴として、(1)最も売上高が大きい地域が日本ではなく中国であること、(2)韓国、台湾、東南アジアとアジア圏をさらに細かく区分していること。海外展開に注力している意識がうかがえます。実績としても、韓国・東南アジア・米国での売上高が堅調に増加しています。

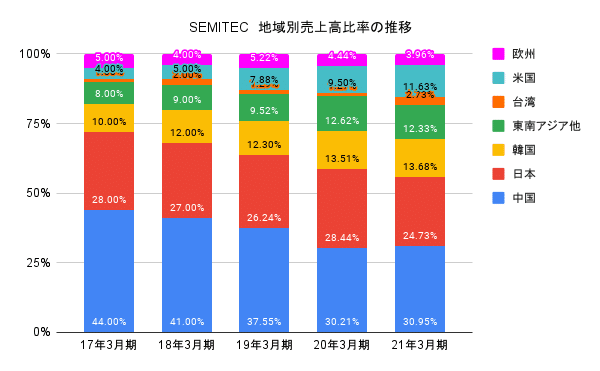

続いて地域別売上比率です。比率第一位が中国、二位が日本という構成は一貫していますが、中国への依存度は17.3期から21.3期にかけて低下傾向です。21年3月期時点で、総売上高に対して中国での売上が30.95%、日本が24.73%、この2地域で55.67%と過半を占めています。一方で米国、東南アジアの比率が上昇傾向で、バランスの良い構成となりつつあります。

SEMITECは製品分野・地域のいずれで見ても多様に展開し、年々バランスの良いポートフォリオになりつつあるように見えます。同社としては成長領域に注力して急成長を遂げる段階から、リスク分散を行い安定成長を目指す段階へ移行しつつあるのかもしれません。

大泉製作所(6618)の概要

マザーズ上場。自動車分野に強みを持ち、大口顧客のデンソーと長年の取引実績があります。2021年3月にフェローテックの持分法適用会社となりました。時価総額は8/16大引け時点で約92億円。

グラフに使用する数値は、決算資料の公表数値をもとに、セグメント間での調整を行っています。詳細については以下記事をご参照ください。

大泉製作所の製品分野別売上高を細かく試算する

https://note.com/kiyofesco/n/n76d062837b73

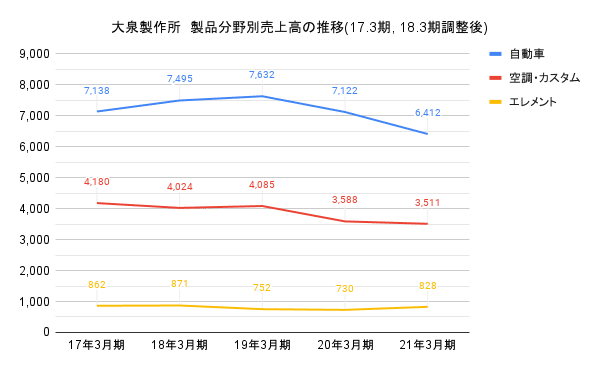

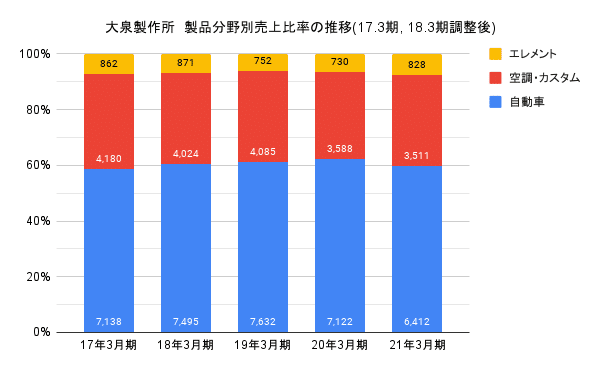

それでは、製品分野別売上高の考察に入っていきます。得意の自動車向けが、19.3期から21.3期にかけて減少傾向。この点について、以降で少し掘り下げて確認していきます。

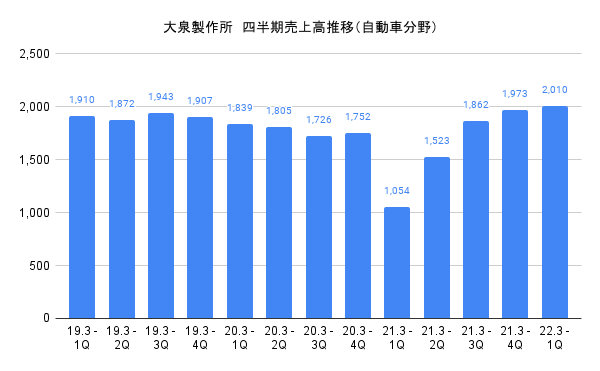

下のグラフは、四半期ごとの自動車分野の売上高推移です。21.3期の1Q~2Qに大きく落ち込みましたが、3Qには復調し、4Qと22.3期1Qには過去3年間で最高水準の売上高を記録しています。

決算資料より、売上高の主な変動要因は次の通り。20.3期は消費増税による国内景気減速と、米中貿易摩擦を背景とする中国の景気減速。21.3期上期は感染症拡大による世界的な自動車生産の調整。21.3期下期は自動車生産の増加と、電動車普及による1台あたりの製品個数増加。22.3期に入っても自動車好況が続き、電動車への流れも不可逆的に進行しているため、大泉製作所の自動車分野の売上高も当面は安定成長を期待してよいのではないかと思います。

続いて製品分野別売上比率です。一貫して、売上高の過半を自動車分野が占めています。最得意先のデンソー向け販売が大きいことが主な理由です。

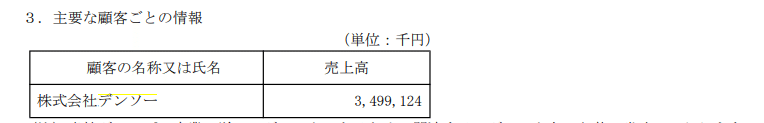

21.3期のデンソー向け売上高は3,499百万円(下画像を参照)。これは総売上高の32.54%、自動車分野の売上高の54.57%にあたります。

また決算書類には記載されていませんが、空調分野は大口顧客であるダイキン工業と三菱電機への提供が大きな割合を占めていると考えられます。デンソー、ダイキン、三菱電機の3社合計で、同社の総売上高のおよそ55%ほどを占めるそうで、大口顧客への依存度の高さが同社の特徴ともいえます。

「依存度」と書くとリスク要因のように思えるかもしれませんが、私は好意的に受け止めています。その理由は次の三点です:

①優良企業との取引は安定受注と支払いを見込める(資金繰りが楽になる)

②製品の優位性について有力メーカーからお墨付きを得ているといえる

③各顧客とも業績好調であり、必然的に大泉の業績も伸びると考えられる

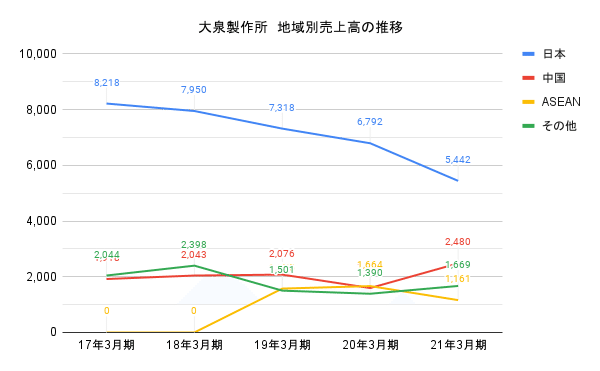

次に地域別の売上高推移をみます。日本での売上高減少が著しいように見えますが、その理由の一つとしてタイ拠点での生産・納入増加があります。タイ拠点は2014年に工場の稼働を開始し、現地生産の増加に伴って日本からの輸出を減らしているようです。20.3期より地域セグメントにASEANを追加して業績を公表するようになりました。なお17.3期と18.3期のASEANの数値は公表されておらず、「その他」に含まれています。

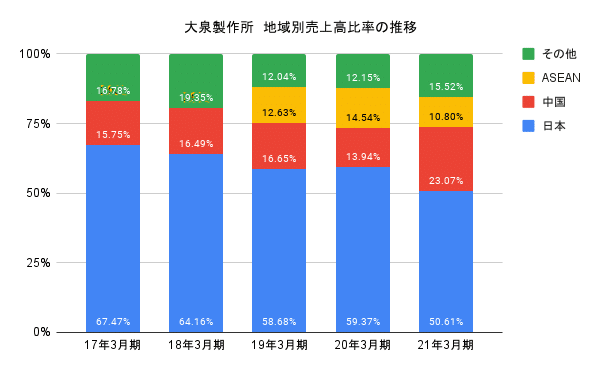

続いて地域別の売上比率です。日本での売上が過半ですが、その比率は低下傾向にあり、中国・ASEAN・その他が伸長しています。「その他」の主な地域は欧州です。2017年にドイツ拠点を開設して以来、ロバート・ボッシュなど現地大手企業との取引を拡大してきています。

21.3期の中国の伸びは一過性の要因もありますが、今後フェローテックとの協業により中国市場の開拓に注力する方針であるため、22.3期以降のさらなる成長にも期待したいです。

なお地域別売上高・売上比率の元データは、製品の納入地が基準です。日本での売上高には、最終製品が海外輸出されている分も含まれているということです。大泉の顧客には世界中をカバーする有力メーカーが多いため、日本以外の地域での需要増加により、大泉の日本での売上高が増加することも起こりうるとご理解ください。

なぜ3社のうち大泉製作所を保有するのか

以下では、私が大泉製作所に投資している理由を簡単に説明します。ただのポジショントークですが、比較の切り口や考察の焦点にもつながる話なので、以降の3社比較の前提としてご理解ください。

主には以下3点の理由があります。

1. 外部環境の好影響を受けやすい

2. 中国市場開拓への期待

3. 旧経営を背景とする低評価

【1. 外部環境について】

サーミスタに関連するテーマとして、電気自動車、5G通信の普及、海底ケーブル整備、空調機器の需要増加などがあります。

いずれも非常に大きな市場成長を期待できますが、成長スピードの観点では特に電気自動車と空調機器が早期に顕在化すると考えています。

大泉製作所は他2社に比べ、自動車と空調に注力する戦略を取っており、上記のテーマ性の恩恵を最も受けやすいと期待しています。

【2. 中国市場開拓について】

2021年3月にフェローテックと資本業務提携契約を締結し、その目的の一つとして「販路の共有」を挙げました。さらに具体的に、中国でのフェローテック顧客に対する大泉製品の販売協力について、言及されています。

親会社の顧客を紹介してもらえることで、蓋然性が非常に高い。大泉製作所が他2社に遅れを取っている中国市場の開拓が、急速に進むことを期待しています。

【3. 旧経営について】

大泉製作所は過去に、海外展開の不振などの影響で経営難に陥り、度重なる増資や経営の交代を余儀なくされました。このことにより、株式市場での印象を損ねている節があります。

その後、長年の最主要顧客であるデンソーから有力な人物を招聘し、経営改革に成功。財務状態も改善して資金需要を銀行借入でカバーできるようになりました。さらにフェローテックが資本参加したことで、株主構成も盤石。これらの変化にも関わらず、株価は他2社に比べて低評価にとどまっており、ここに投資妙味があると考えました。

本記事は以上です。長くなるため、決算内容の比較は別記事に分けます。よろしければ以下もご覧ください。お読みいただき、ありがとうございました。

サーミスタ専業3社の比較(21年3月期決算編)

https://note.com/kiyofesco/n/nd1c0fcbb7301

この記事が気に入ったらサポートをしてみませんか?