銀行業界をぶち壊す「みんなの銀行」がやばい

皆さんこんにちは。元損害保険会社員のKoh+です。

今回の記事は、2021年5月28日にサービスを開始した日本初のデジタルバンク「みんなの銀行」についての記事になります。

最近広告なども積極的に出しており、なんか聞いたことあるよ!という方もいるのではないでしょうか。

要するにネット銀行みたいなもんでしょ??と私も高を括っていたんですが調べてみると

これ、今後の銀行業界変わるんじゃね??

と驚愕するとんでもないサービスだったので、解説させていただこうと思います。

どうぞ最後までお楽しみください。

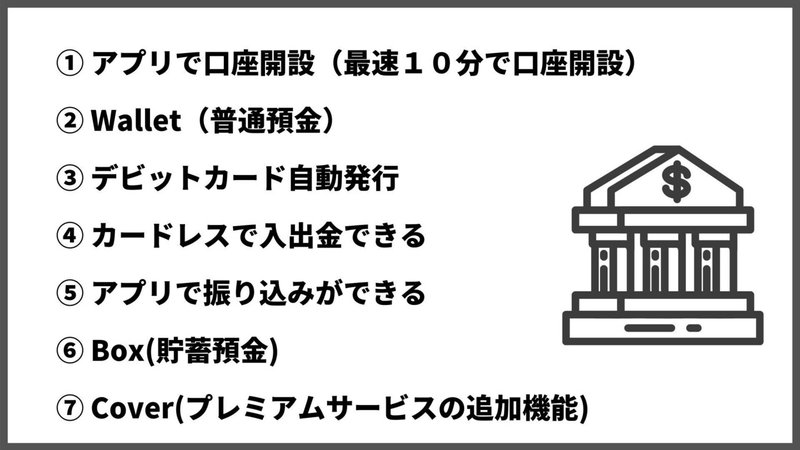

みんなの銀行でできること

まずはみんなの銀行のサービスの内容をまとめました。

①アプリで口座開設(最速10分で口座開設)

スマートフォンでアプリをダウンロードすることでいつでも口座が開設できます。めんどくさい書類の郵送などは不要。

必要なものは「運転免許証・パスポート・マイナンバーカード(個人番号カード)・住民基本台帳カード ※写真付き・官公庁から発行された書類のどれか1つ」だけ

②Wallet(普通預金)

みんなの銀行では普通預金のことをWalletと読んでいます。

キャッシュカード・現金を持ち歩くことなく、お支払いから、振込み、ATM入出金まで、いつでもどこでもスマートフォンオンリーで利用することができます。

③デビットカード自動発行

デビットカードがスマートフォンで使えるから、スムーズなお買い物が可能に。すぐにウォレットに反映されるからクレジットカードより便利。

デビットカードの還元率は0.2%ですが、プレミアムに加入すると還元率は1%になります。(これはデビットカードで還元率がかなり良いと言われる楽天デビットと同じ数値です。)

↑楽天デビットカードの記事ですよろしければ見てください

④カードレスで入出金できる

セブン銀行のATMならアプリを使っていつでも現金が引出せます。もちろんウォレットに預入れも可能。

⑤アプリで振り込みができる

手元で簡単に振込ができるので、わざわざ銀行のウェブサイトを開いて手続きをするストレスとはおさらば。

⑥Box(貯蓄預金)

貯蓄預金の中に仮想の「ボックス」を作ることができます。あなたのお金を簡単に整理・整頓することができる「箱」のイメージで、様々な目的に応じて、シュッと簡単にお金を仕分けることができます。

⑦Cover(プレミアムサービスの追加機能)

あらかじめ契約していれば、急な出費や支払があっても最大5万円まで自動で立替えてくれます。

最大5万円まで。

カードローンではないので利息なし。

※審査あり

以上メイン機能7点になります。

特筆すべき点は

①アプリで口座開設(最速10分で口座開設)

⑥Box(貯蓄預金)

⑦Cover(プレミアムサービスの追加機能)

の3つですかね。

①に関しては、そもそもアプリを初期ベースとして開発しているので、これだけスピーディな口座開設ができるのだと思います。

ネット銀行は結局、ブラウザ上の膨大なシステムを操る一つのツールとしてアプリが提供されているだけなので速さに関する違いは顕著です。

⑥は皆さん欲しかったサービスなんではないでしょうか。

上記の画像のように口座内で目的別に仕分けることができます。

これまでは貯蓄用にわざわざ別の口座を作成したりして、口座内でお金を仕分けることができませんでした。

なのでついつい使いすぎてしまったり、別の管理アプリでお金を管理するという謎の一手間を加えるなどしていたことがこのアプリ内でシームレスに完結します。

⑦に関してはわざわざ金利が鬼高いカードローン、リボ払いなどを契約することなく5万円までなら無利子で貸してくれるのはいいのではないでしょうか。

まあ無利子と言いつつも月額600円のプレミアムサービスに加入しないと使えないというのは抜け目ないところですね、、、。

デジタルバンクってネット銀行とそんなに変わらなくない?

以上の特徴を読んでいただいた結果

「なんか凄そうなのはわかったけど、ネット銀行とは何が違うの?そんなに変わらなくない??」

と思った方が結構いると思う(私も)のでその点について解説します。

実はデジタルバンクとネット銀行の明確な違いについては決められていないようです。

あくまでユーザー目線で考えるとそこまで違いはありません。強いて言うならば現時点では、口座開設のスピードとユーザーの使いやすさ(UI)くらいではないでしょうか。

ただサービスを提供する側(銀行)から考えると違いは明確です。

従来の支店を持つ銀行と、ネットデジタル銀行の違いはこれです↓

デジタルサービス部門と従来型サービス部門では、顧客当たりの収益率にかなりの差(概ね2倍程度)が出ていると言われています。

支店や銀行員を必要としないデジタルを通じたサービスは、収益効率が高いことが証明されています。

人件費や実店舗分の費用が浮くので銀行としても収益性が上がり、その分ユーザーへの還元もしやすくなるのは大きなメリットですね。

最近地銀の崩壊が近いと言われているのも、こうしたネット系の銀行に国民が乗り換え出したことが原因と言われています。

次にデジタルバンクとネット銀行の違いですが

「バックエンドのシステムが本質的に異なる」

ここが大きな違いのようです。

ネット銀行は、最近はモバイルアプリを提供していますが、アプリだけでサービスが完結するものではなく、残高照会やデビットカードの利用履歴照会など一部のサービスだけをアプリで展開していても、多くの金融サービス(送金や定期預金への預入れなど)は、ウェブサイトの銀行口座にアクセスすることを必要とします。

これは、サービスがデジタル化しているとは言えますが、デジタルバンクとは言えないと理解するのが適切だと考えます。

これに対しデジタルバンクは、スマートフォンのアプリ内で全取引が完了するのでユーザーにとっても銀行側にとっても、双方手間が少なくなるのがメリットと言えるでしょう。

具体的に何がやばいのかまとめると、、、

・スマホと身分証があれば誰でも今すぐ銀行口座が作れてしまう

・アプリベースで開発されているので銀行側のコストが異常に減らせる

・スマホで完結するので視点や銀行員がもういらない

利用する側の我々からすると、「ネット銀行の延長みたいなもんね」みたいな感じなんですが

既存の銀行側からすると、これでもし銀行としての役割を完全に果たせるようになってしまえば「今までの銀行の設備費と人件費何だったん??」という状態になってしまうのではないかと思います。

銀行員の給料って高いですよね?その給料を何とかするために、色々な金融商品を売ってその手数料で儲けて、ATMの手数料を引き上げて、お金を貸して金利を稼いで、っていうことがこの破壊的なデジタル革命で一気に吹き飛んでしまうのではないでしょうか。

ということで続きはまだまだあるんですが、3000字超えてしまったので続きは次回の記事になります。すみません、疲れたんです、、←

次回は

あなたのスマホが銀行になる。完全デジタルバンク「みんなの銀行」

っていう記事になる予定なので気になった方は是非見てください。

今回は以上になります。

最後までご視聴ありがとうございました。

また次回の続きでお会いいたしましょう。

この記事が気に入ったらサポートをしてみませんか?