金融・投資レポート ’22.3.20

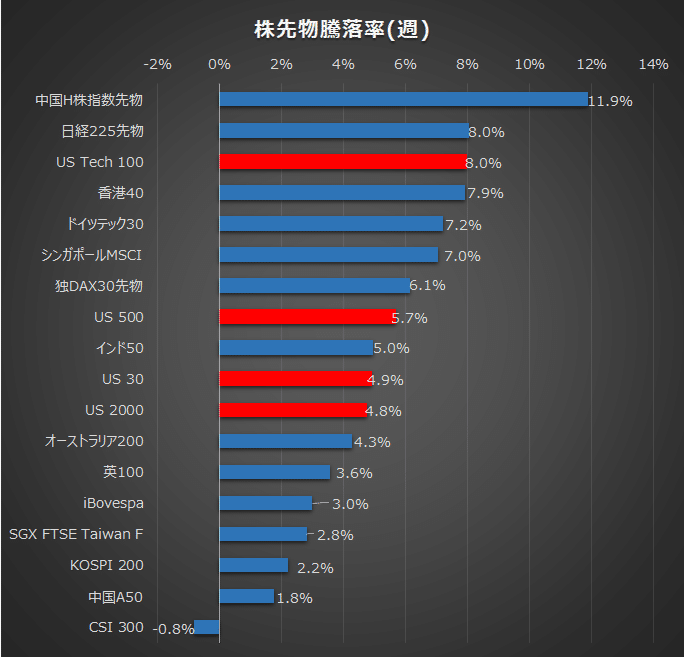

今週はFRBがFOMCが年末までに1.75%を目標とした利上げ見通しを示したことで不透明感が払しょく、米国3指数を中心に全体的に堅調に推移しました。

中国はロックダウンやハイテク株を中心としたADR(米国預託証券)の上場廃止懸念が上値を重くしていましたが、上記に加え中国の劉鶴副首相が第一四半期に景気浮揚策を講じる方針を示し、不動産開発業者に対しても強力な措置を講じると表明したことが好感され、本土市場のみならず日経・香港・ドイツなど、中国と経済の結びつきの強い市場も反発となりました。

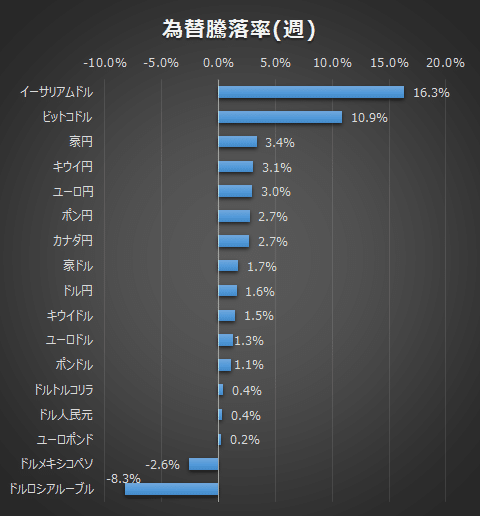

為替はリスク選好の動き、日銀黒田総裁が国内金融緩和策の継続性をアピールしたことで日米金利差も強く意識され円安が進行、ドル円は119円の節目をあっさり上抜け約7年ぶりの水準まで上昇しました。

豪円は商品高も相まって18年1月以来の高値、ポンドは英中銀が政策金利を3会合連続で引き上げ対円では強く上昇、4度目の高値に挑戦する様相で週を終えました。

仮想通貨も一段高となりました。

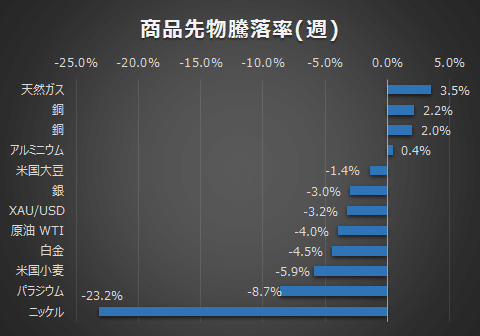

商品はニッケルが先週の78%高を調整、ウクライナの停戦協議が遅々として進まない中、FOMCや中国のロックダウンによる需要の後退などが意識されボラティリティの高い展開となりました。長期金利が2.23%と19年5月来の高値を記録したこともあり、金利を生まない金は上値重く推移しました。

今週のFOMCでFRBは0.25%の利上げを宣言し、コロナショック以来のゼロ金利政策からの転換となりました。ドットチャートからもタカ派色が色濃くなり、22年末の金利目標は01.75-2%(中間値前回0.875%→1.875%)、23年末は2.75-3%(中間値前回1.625%→2.75%)と上振れ、QTの発表も早ければ5月になるということも示唆されました。

個人的には想像していた以上に金利見通しは上振れたという印象でしたが、不透明感の払しょくにより株や為替はリスク選好の動きとなり、金利上昇にも関わらずハイテク銘柄が強含んだこともその証左となりました。安全資産とされる金も上値が重くなってきていることもあり、投資家心理は改善傾向にあり、ここから底を掘る展開は脱したと考えています。

但しさらに強く上値を追い続ける展開かどうかは、ウクライナ停戦に向けた動きや業績や景況感・インフレの動向などが手掛かりになるでしょう。

個別株式を眺めると今週の株高は、GAFAMを中心にハイテク大型株が買い戻されている印象が強く、小売りやサービスなどはまだ下落トレンドを上方ブレイクしていない様相です。長短金利差が0.19%を一時割り込んだ事実もありますから ここからが本当の正念場で、来週予定されている欧米のPMI、NATOやEUの首脳会談も材料視されると考えます。

またパウエル議長やラガルド総裁の発言も予定されており、特にECBは資産買い入れを第3四半期に終了する方針を表明したことで緩和ムードからの転換も示されていますから、来週のユーロはウクライナ情勢も併せてここから一段の進展があるか興味深いとみています。

<来週の注目指標など>

3/21(月) 国内休場(春分の日)

25:00 パウエルFRB議長発言

3/22(火)

22:15 ラガルドECB総裁発言

3/23(水)

16:00 英 2月消費者物価指数(CPI)・小売物価指数(RPI)

21:00 パウエルFRB議長発言

23:00 米 2月新築住宅販売件数

24:00 欧 3月消費者信頼感指数

3/24(木)

17:30 スイス国立銀行3か月物銀行間取引金利誘導目標中心値

17:30 独 3月製造業PMI

18:00 欧 3月サービス部門PMI

21:30 米 耐久財受注・週の新規失業保険申請件数

22:45 米 3月製造業PMI・サービス部門PMI

北大西洋条約機構(NATO)緊急首脳会議

欧・欧州連合(EU)首脳会議(~3/25)

3/25(金)

16:00 英 小売売上高

この記事が気に入ったらサポートをしてみませんか?