【家計管理のコツ】#12 個人年金保険をおすすめしない理由

こんにちは、森大です。

医師をしながらFPとしても活動しております。

今回は家計管理のコツシリーズ第12弾

「個人年金保険をおすすめしない理由」

というテーマでお話させて頂きます。

「老後資金を貯めるのに契約しました。」

「節税にもなるし、いい商品でしょ。」

「iDeCoとどっちがお得なの?」

そのような方も多いと思いますし、

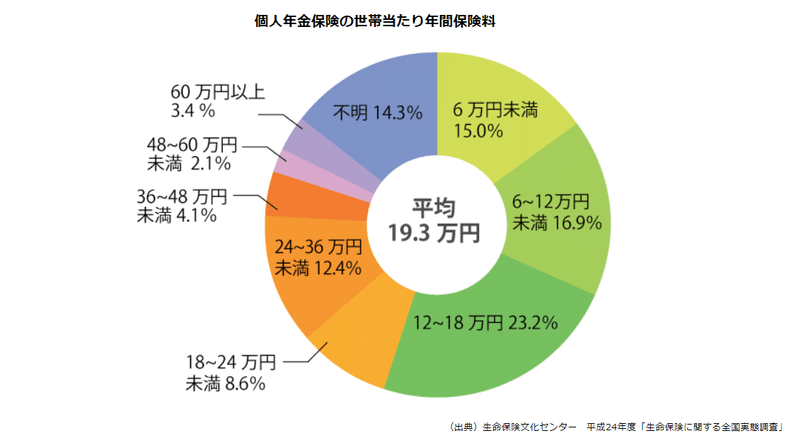

個人年金保険の加入率は以下の通りで、

およそ5人に1人が加入しています。

ということで今回も挑戦的なテーマで

お送りいたします笑

老後資金のことを考える場合、

個人年金保険もよく聞くワードだと思います。

勉強してぜひご自身の考え方と照らし合わせて

みてください。

***

家計管理シリーズでは

我慢せずにお金を貯める方法

をお伝えしています。

毎月固定でかかる保険費を減らすことで

日々の生活を我慢することなく節約ができます。

保険に月5000円以上かけている方は

このシリーズを読んでぜひ一度

見直してみてください。

それでは参りましょう!

続編となっておりますので、

まだ以前の記事を見ていない方は

ぜひそちらからご確認ください!

【シリーズ記事】

#6 保険料の払いすぎに注意しよう

#7 入るべき保険の条件とは?

#8 本当に入るべき3つの保険

#9 生命保険が必要な人、不要な人

#10 貯蓄型生命保険をおすすめしない理由

#11 民間医療保険をおすすめしない理由

―――――――――――――――――

【復習】入るべき保険の条件

何度もしつこいようですが、

復習です。

保険の期待値はマイナスで、

入れば入るほど損をする。

必要最低限の保険に入ることが大切。

では必要最低限の保険とは

どのようなものかというと、

条件① 生活破綻を防ぐための保険

条件② 社会保険で賄えない保険

この2つの条件を満たすものには

積極的に入るべきだとお話ししました。

一方で条件に合わない保険は不要であり、

生活破綻しない額のイベントには

貯金で対応しましょう。

高額な保険料を払っている社会保険は

しっかり利用しましょう。

ということもお話ししてきました。

1.個人年金保険とは?

「個人年金保険ってなに?」

という方もいらっしゃると思うので、

まずはどんなものか説明します。

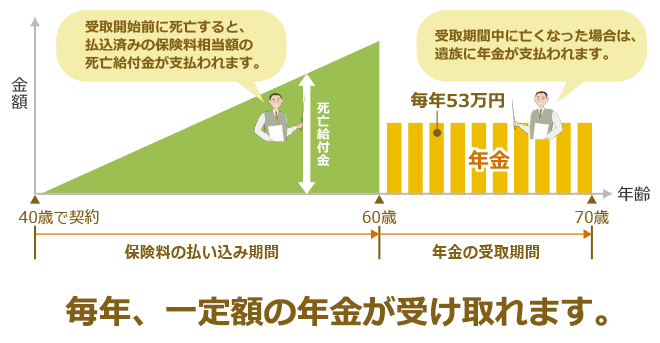

簡単に言うとiDeCoと同じように

「自分で積み立てる年金」であり、

「貯蓄型の保険」です。

少し分かりにくいかもしれないので

解説を加えます。

月々一定額を積み立てていって、

死亡時には保険金(積立金相当)をもらい、

設定した受取年齢まで生存していれば

積み立てたお金を受ることができます。

受け取り方は一括で受け取るか

分割で受け取るか選ぶことができます。

一般的には60歳まで積み立てて

そこから10年ほどで分割受取する方が

多いようです。

年間の積立額は12~18万円に設定している方が

多く、月1~1.5万円ということになります。

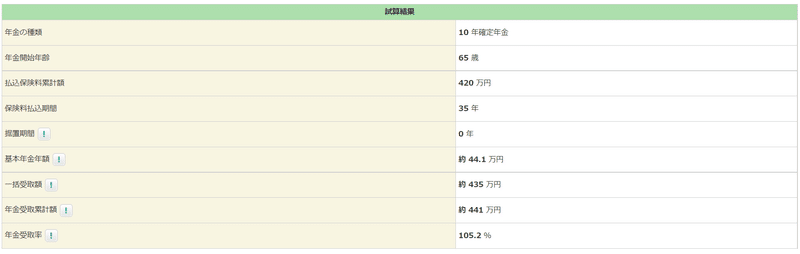

明治安田生命の個人年金保険で

シミュレーションをしてみます。

今回は30歳の方が月1万円積み立てる

ケースを用意しました。

65歳まで積み立てて受け取ります。

積立額は

1万円 × 12か月 × 35年 = 420万円

受け取れる金額は441万円だそうで、

積立額に対して5%ほど上乗せした金額です。

もしこれを「利回り5%」なんて紹介する

セールスマンがいたら要注意です。

利回りとは通常年間〇%という数値ですから、

35年間で5%しか増えないということは

計算してみると「利回り0.47%」でした。

とても低い…

(今の預金金利と比べれば良いですけどね)

それもこの後説明する節税額を含めてです。

計算を確認したい方は以下の資料をご覧ください。

ちなみに節税額を含めない利回りは

0.22%でした…

2.個人年金保険の節税効果

「節税になるから凄くお得なんでしょ?」

そうおっしゃる方、そう聞いている方も

いらっしゃると思います。

しかしここでハッキリ言います。

節税を目的とするなら

iDeCoなど他の方法を選びましょう。

個人年金保険でいくら節税できるのかというと、

所得税率10%の方で年間6,800円です。

このセクションの結論は出たので、

以下は計算を知りたい方だけご覧ください。

そうでない方はセクション3へどうぞ。

***

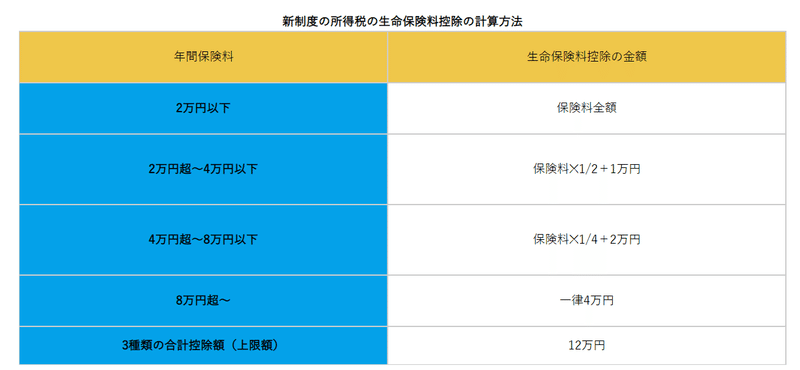

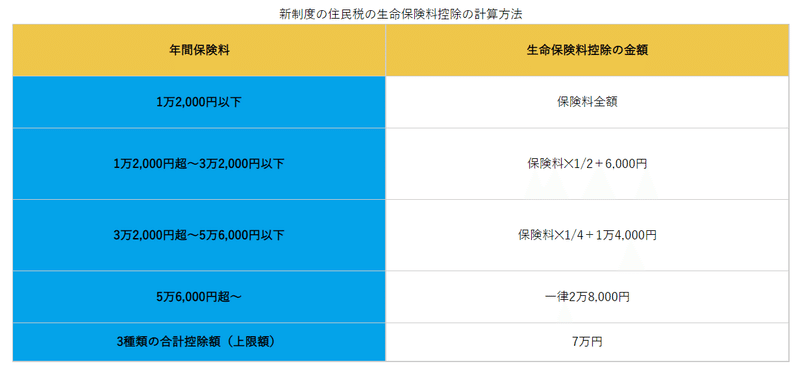

個人年金保険の支払は

生命保険料控除という制度の対象です。

所得税に関しては最大4万円、

住民税に関しては最大2.8万円が

控除対象となります。

仮に年間12万円積み立てたとすれば

それぞれ上限額になります。

今回は所得税率10%で計算してみます。

住民税は一律10%ですね。

【節税額シミュレーション】

●所得税:4万円 × 10% = 4,000円

●住民税:2.8万円 × 10% = 2,800円

⇒ 合計額 6,800円/年

ということになります。

年間6,800円の節税はもちろん大きいです。

しかしその代わりにいくつかのリスクを

許容しなければなりません。

主なリスクについて簡単にまとめておきます。

【保険の主なリスク】*個人年金保険に限らない。

①解約時元本割れリスク

⇒もし何かの理由でお金が必要になって解約した場合、積立期間が短いほど元本割れします。

②倒産リスク

⇒保険会社が倒産した場合、全額保証されません。

③金利上昇リスク

⇒預金金利が上がって保険の利回りを超える場合でも保険の利回りは確定しているため、相対的に損をします。

この低い利回りとリスクを理解し、

次に説明するiDeCoとの比較も見て下さい。

その上で「これなら入るべきだ」

と思った方は加入しましょう。

3.個人年金保険とiDeCoの比較

最後に個人年金保険とiDeCoを比較します。

結論を先に言っておきましょう。

個人年金保険を利用するなら

iDeCoの方が圧倒的にお得です。

どのように比較するかというと、

先ほどお話しした「利回り」と「節税額」

の2点について見ていきます。

「いや、保険機能があるでしょ。」

と思われる方もいらっしゃるかも

しれませんが、死亡時にもらえる金額は

それまでの積立額と大きく変わりません。

そのため、個人年金保険とiDeCoの比較を

「利回り」と「節税額」の2点で比較します。

***

利回りの比較

これはどちらが効率よく

お金を増やせるかという比較です。

節税額を除いて比較します。

先ほどお話した通り、

個人年金保険は節税額を差し引くと

年利0.22%でした。

ではiDeCoで投資信託を購入した場合は

どうでしょうか?

(もしiDeCoが何のことか分からない場合は

iDeCoシリーズをご覧ください。)

iDeCoの利回りは投資対象によりますが、

一般的に

株式ファンド ⇒ 5%程度

債券ファンド ⇒ 2-3%程度

と言われていますので、

その数値でシミュレーションしていきます。

明治安田生命の個人年金保険で

毎月1万円ずつの積み立てを35年間すると

積立元本420万円が441万円になりました。

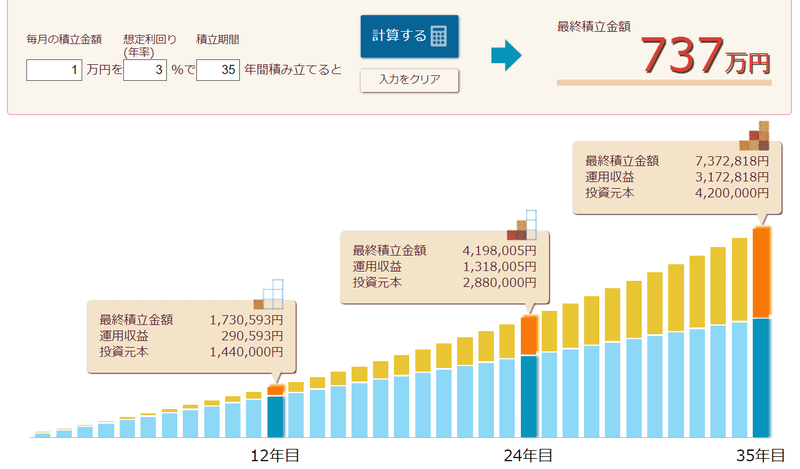

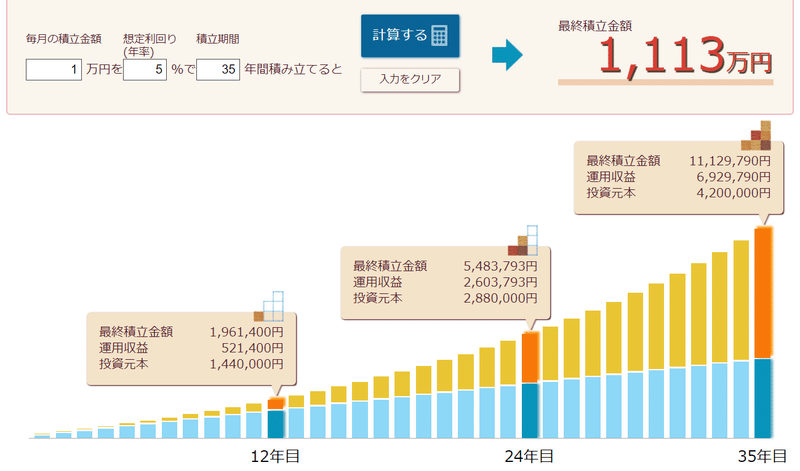

iDeCoでも同様に

毎月1万円を35年間積み立てます。

もし債券ファンドに投資した場合の

最終積立額は737万円。

株式ファンドに投資した場合の

最終積立額は1113万円です。

結果をまとめると

【月1万円を35年間積み立てた結果】

個人年金保険 ⇒ 441万円

債券ファンド(iDeCo) ⇒ 737万円

株式ファンド(iDeCo) ⇒ 1113万円

このように利回り、運用効率については

考える必要もなくiDeCoが優勢です。

特に株式ファンドを選択した場合は

個人年金保険の2.5倍ほどの金額に

なっています。

―――――――――――――――――

節税の比較

では次に節税メリットを比較します。

こちらも先ほどお話した通り、

個人年金保険の年間節税額は

所得税率10%の場合6,800円でした。

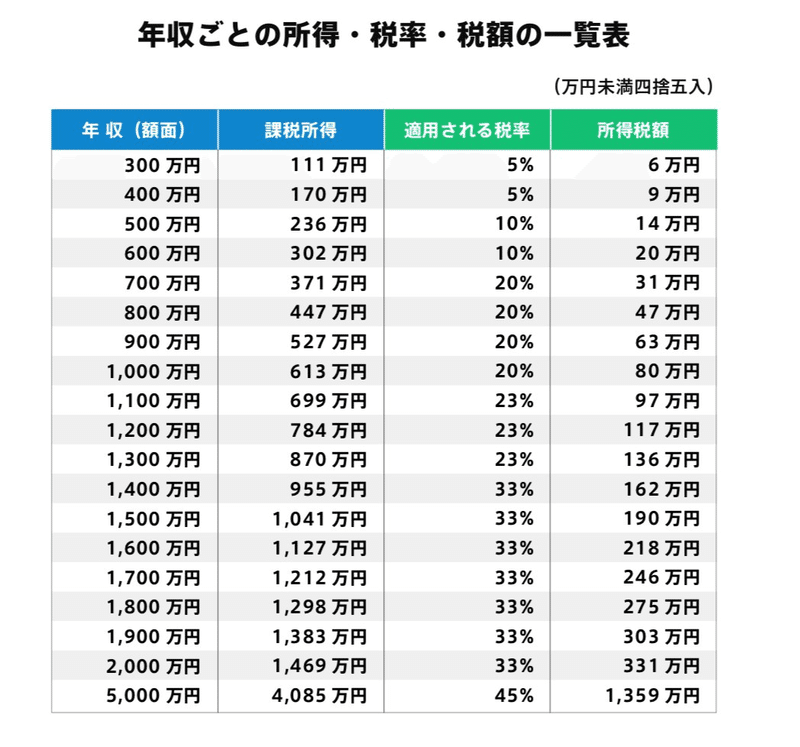

ちなみにこの税率は

年収400万~600万くらいの場合です。

ではiDeCoはどうか見てみましょう。

年収500万、600万のあたりを見てみます。

月々1万円の積み立ての場合、

節税額は年間24,000円となります。

つまり、節税効果においても

iDeCoが有利ということになります。

***

これらの差を合計してみましょう。

【個人年金保険、iDeCoの最終比較】

*どちらも月12万円を35年間。

*iDeCoは株式ファンドを選択

●個人年金保険

⇒ 441万円 +節税額 6800円 × 35年

⇒ 441 + 23.8

= 464.8万円

●iDeCo

⇒ 1113万円 + 節税額 24000円 × 35年

⇒ 1113 + 84

⇒ 1197万円

差額:1197 - 464.8 = 732.2万円

以上のことから

個人年金保険を利用するなら

iDeCoの方が圧倒的にお得。

と言えるのです。

おわりに

今回は家計管理シリーズ第12弾、

「個人年金保険をおすすめしない理由」

というテーマでお話しさせて頂きました。

まとめます。

◆個人年金保険は「自分で積み立てる年金」であり、

「貯蓄型の保険」。

◆節税額を含めない運用利回りは0.22%程度。

*それぞれ商品によって異なります。

◆年間の節税額は最大で6,800円。

*所得税率10%の場合

◆運用利回りと節税額、両方の観点から見て

個人年金保険に入るならiDeCoの方が圧倒的にお得。

以上です!

次回は外貨建て保険について

掘り下げていこうと思います!

ぜひまたご覧下さい!

【参考記事】

***

今後もお金のテーマを中心に

役に立つ記事をお届けします!

もし「面白い、役に立つ」と思って頂けたら

いいね、フォローなどお願いします。

コメント欄への質問もお待ちしてます。

Instagramやstand.fmなど

各種リンクはこちら ↓

#お金 #勉強 #お金の勉強会

#投資 #投資初心者 #資産形成 #資産運用

#投資信託 #株式 #債券 #預金 #貯金

#家計管理 #支出 #節約

#保険 #保険費 #保険料

#掛け捨て #貯蓄型

#生命保険 #医療保険 #個人年金保険 #外貨建て保険

#火災保険 #自動車保険

もしよろしければサポートをお願いします! 今後の活動をより一層頑張らせて頂きます!