前受金×外貨の売上高

それぞれの会社で、それぞれの実態に即して色々な形態で請求書の発行→回収を行います。

中には、契約時・納品時・検収時等のタイミングで請求書を発行するパターンに出会うこともあるかと思います。

円貨建であれば特に悩むことなく処理をしていますが、外貨建の取引の場合に最終的な売上金額はどのように算定するのでしょうか。

恥ずかしながら即答をしかねたので忘れないようにnoteに残しておきます。

1.前受金とは

企業会計において、売上の計上時期は「財貨の移転又は役務の提供の完了」時点となります。(実現主義)

*最新の表現とは異なりますが実務上この表現が理解しやすいのでこの表現を用います。

この売上計上時より前に対価を受領した場合、将来的に売上高となりますが、受領した時点では顧客への商品やサービスの提供はまだ完了してはいないため売上高としては計上できませんので、受領した対価の額を前受金(負債)として認識します。

なお、「財務諸表等の用語、様式及び作成方法に関する規則」にて前受金は流動負債に属するものとされます。

契約から売上計上まで比較的時間を要する取引において、着手金・中間金等の名称で受領しているケースが多いように思います。

2.売上計上時の会計処理

前受金を受領している場合、売上計上時点において売掛金/売上を計上し、売掛金と前受金を相殺する処理が多いのかと思います。

3.〈外貨建〉前受金受領時の会計処理

さて、ここまでは円貨(単一通貨)でのお話でした。

取引によっては外貨建取引も当然あります。

その際、、会計処理をするために外貨→円貨へ換算処理をしなければなりません。

一般的に外貨建取引の際に検討する必要があるのは、

・いつ時点のレートを使用するか?

・期末換算(時価換算)が必要か?

の2点です。

前受金を受領した際の会計処理は、

・いつ時点のレートを使用するか?→受領時の為替レート

・期末換算(時価換算)が必要か?→前受金は期末換算しない

となります。*前受金は非貨幣項目のため期末換算は不要。

詳しくは会計制度委員会報告第4号「外貨建取引等の会計処理に関する実務指針」の25項あたりを気が向いたらどうぞ。

(参考)

25.外貨により授受された前渡金及び前受金は、金銭授受時の為替相場による円換算額を付す。前渡金は将来、財又はサービスの提供を受ける費用性資産であり、前受金は将来、財又はサービスの提供を行う収益性負債であるから、外貨建金銭債権債務ではない。

4.〈外貨建〉売上計上時の会計処理(会計基準)

さて、いよいよ財貨の移転又は役務の提供が完了しました。

待ちに待った売上計上のタイミングです。

これについても「外貨建取引等の会計処理に関する実務指針」の26項あたりに記載されており、下記のようになります。

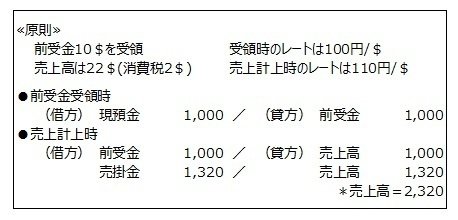

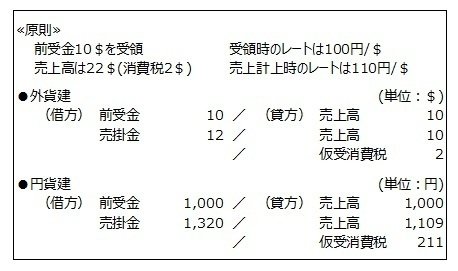

≪原則≫

①前受金は受領時の為替相場

②前受金以外の部分(=売掛金)は売上計上時の為替相場

③売上金額は①+②の金額

≪容認≫*条件あり

①売上金額は売上計上時の為替相場

②前受金以外の部分(=売掛金)は売上計上時の為替相場

③前受金について為替差損益を認識する

原則処理と容認処理を比べると為替差損益を認識するか否かで売上高の金額が変わってくることとなります。

(参考)

26.外貨建取引高のうち、前渡金又は前受金が充当される部分については、前渡金又は前受金の金銭授受時の為替相場による円換算額を付し、残りの部分については、取引発生時の為替相場により換算する。ただし、営業利益及び経常利益に重要な影響を及ぼさないと認められるときは、当該取引高の全額を取引発生時の為替相場により換算し、この金額を取引高に計上するとともに、前渡金又は前受金の金銭授受時の為替相場と取引発生時の為替相場との相違から生ずる換算差額は為替差損益として処理することができる。

5.〈外貨建〉売上計上時の会計処理(税務基準)

よし、売上の仕訳も入れ終わったし今日は帰ろう。

となるところですがいずれやってくる税務申告に向けて頭を整理しておきましょう。

ややこしいことに会計基準と税務基準で若干ズレが存在します。そもそも両者の目的が異なるのでズレがあること自体は仕方がないのでOKですが、ズレをしっかり理解していないとふとした時に困るかもしれませんので頑張りましょう。

税務基準としては、

・法人税法第六十一条の八(外貨建取引の換算)

・法人税基本通達第13章の2-1-2(外貨建取引及び発生時換算法の円換算)

・法人税基本通達第13章の2-1-5(前渡金等の振替え)

あたりとなり、下記のようになります。

≪原則≫

①売上金額は売上計上時の為替相場

②前受金以外の部分(=売掛金)は売上計上時の為替相場

③前受金について為替差損益を認識する

≪容認≫

①前受金は受領時の為替相場

②前受金以外の部分(=売掛金)は売上計上時の為替相場

③売上金額は①+②の金額

会計基準と税務基準を比べてみると、処理が真逆となっております。

どちらの処理方法を採用するかはそれぞれの会社次第ですが、最低限、継続処理をする必要はあるかと思います。

6.消費税の処理方法

さぁ、もう終わりだろ!と思いたいところですが最後にもう一つ消費税額の計算もしておきましょう。こちらは原則も容認もありませんので悩むことはないです。

まずは消費税の基本をおさらい

①消費税の税額は、一般的には課税標準に税率を掛けて計算する

②課税標準とは、課税資産の譲渡等の対価の額による

③課税標準となる対価の額には、消費税相当額および地方消費税相当額は含まれない

ここで引っかかるのは③です。

消費税10%の場合、税込額から100/110をした額が税抜額となりますので、売上計上額によって(当り前ですが)仮受消費税額が異なってきます。

前受金がある場合、各請求時に請求額に消費税を含めるのか、最終支払時に総額の10%を消費税として請求するのか様々ありますが、

・外貨建て前受金あり

・最終請求時に消費税を請求

・会計基準の原則処理

の場合、売上計上時の仮受消費税額は換算レートにはなりません。

何となくムズムズしますがそういうものです。

ちなみに、原則処理・容認処理のどちらも税込額での損益は一致します。

しかし、税抜額&消費税額を考えた際には為替差損or為替差益次第で有利不利が出てきます。

7.最後に

以上、長々となりましたが前受金×外貨の売上高についてはこのような感じです。

正直小さな論点かとは思いますが、税務と会計のズレが感じられ、何事もちゃんと整理すると奥深いものだと思える項目かと思います。

この記事が気に入ったらサポートをしてみませんか?