出光興産とコスモは株主還元を拡充、なぜENEOSは増配できないのか?

国内の石油元売り大手3社、ENEOS、出光興産、コスモエネルギーの24年3月期中間決算が出揃い、合わせて追加の株主還元を発表しています。内容を比較するとともに、ENEOSはなぜ増配できないのか分析しました。

ENEOSの24年3月期中間決算

上期実績

在庫影響を除いた当期純利益は増益でした。

売 上10.5%減の6兆6194億円

営業利益26.2%減の2915億円

在庫影響2558億円減の224億円

経常利益28.9%減の2827億円

当期純利益31%減の1716億円

在庫影響除く当期純利益978億円増の1560億円

今期見通し

足元の原油価格上昇、円安、マージン(※1)良化などを反映し、営業利益を23.5%、当期純利益を33%上方修正しています。

※1 販売価格から原料コストなどを差し引いた粗利

売 上6.8%減の14兆円

営業利益49.3%増の4200億円

在庫影響500億円

経常利益55.4%増の4000億円

当期純利益66.9%増の2400億円

在庫影響除く当期純利益1034億円増の2000億円

出光興産とコスモは株主還元を拡充、ENEOSは何もなし

次は気になる元売り3社の株主還元を見ていきます。出光興産とコスモエネルギーは株主還元の拡充を発表しています。残念ながらENEOSのみ何も発表がありませんでした。

ENEOS

・年間配当を22円で据え置き

・自社株買いもなし

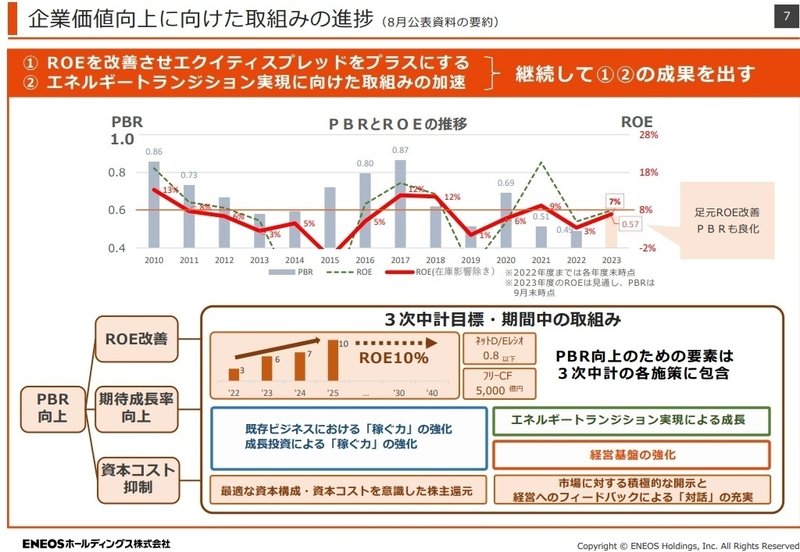

「ROEを改善させ、PBRの向上を目指す」としていますが、今回は株主還元について何の発表もなく、見事に肩透かしを食らった形です。株主還元方針についても特に発表がないので、変更はありません。

出光興産

増配と追加の自社株買い(23年2月14日に発表した上限600億円の自社株買いを現在実施中)、さらに抽選型株主優待と、株式分割を発表しています。

・年間配当を分割前で40円増額して120円→160円へ増配

・上限350億円の自社株買いを実施

・抽選型株主優待制度の実施

・1株→5株に株式分割、基準日は23年12月31日

合わせて株主還元方針が変更されています。

新株主還元方針

・2023~2025年度の3カ年累計の在庫影響除き当期利益に対し、 総還元性向50%以上の株主還元を実施

• 配当:1株当たり160円へ増配し、当水準を下限とする

• 自己株式取得:株価水準を意識し機動的に実施する

コスモエネルギー

1Qに続いて増配を発表しています。今期の年間配当予想を前期比で150円増の300円に引き上げています。

・年間配当を50円増配し250円→300円

・配当下限は250円で据え置き

・諸般の事情で自社株買いはなし

株主還元方針に変更はありません。

・総還元性向60%以上

・財務健全性目標達成時に追加還元を実施

コスモが言う財務健全性目標は以下の二つ

・ネットDEレシオ1.0倍

・自己資本6000億円以上

23年9月末時点の自己資本は5634億円でまだ6000億円に達していません。つまり、自己資本6000億円に達したときにはさらなる還元を実施することを意味しています。

ENEOSは本当に増配できないのか?

5円増配に151億円必要

元売り3社でENOESだけ追加の株主還元の発表がありませんでした。

そもそも5期連続で1株あたり22円の配当を据え置いています。なぜENEOSは増配することができなかったのでしょうか?

ENEOSの自社株を除いた発行済み株式数は約30億2500万株です。

仮に5円増配するとなると約151億円必要になります。

ENEOSが前期に支出した配当金の総額は被支配持分への支払い額を含めて約834億円ですから、5円増配なら985億円の支出になります。もちろん有利子負債も返していかなければいけませんし、収益力を維持するために先行投資も必要になります。

自社株買いを行わなくても年5000億円出ていく

ENEOSの財務キャッシュフローを見てみましょう。ここでENEOSの本業の稼ぎを除いた収入と、先行投資を除いた支出が分かります。

前期は長期借入金の返済に約2400億円、社債の償還に504億円を支出しています。これらは手元のキャッシュと借り換えで対応することになりますが、借入金の返済と配当金の支払いだけで約3700億円もキャッシュアウトしていることになります。

23年3月期の財務キャッシュフロー

配当金の支払額による支出 834億円

長期借入金の返済による支出 2402億円

社債の償還による支出 504億円

リース負債の返済による支出 804億円

自社株買いによる支出 1000億円

その他の支出 437億円

5981億円を支出

短期借入金による収入 1529億円

長期借入金による収入 3276億円

社債の発行による収入 1001億円

その他の収入 44億円

5849億円の収入

財務活動によるキャッシュ・フロー△133億円

仮に自社株買いを行わなくても、年5000億円ものお金が出ていくことになります。これは先行投資などを含まない金額で、投資キャッシュフローとして1159億円、さらに営業キャッシュフローが1100億円のマイナスのため、現預金から2124億円取り崩して対応しています。

前期末の自己資本比率は1年前より低下してしまっています。

自己資本比率 22年3月末 29.7% 23年3月末 28.7%

借り換えが多くて自己資本比率が低下するのはまずい状況です。今期は業績が回復して、営業キャッシュフローは大幅なプラスが見込めるとはいえ、原油価格が再び大きく下落すればいつまたマイナスになるか分かりません。

前期のキャッシュフローを見る限りは、とても5円増配で毎年150億円を追加で支出するのは厳しそうです。

フリーキャッシュフローを活用できないか?

借入金の返済と配当金の支出に年5000億円も出ていくのであるなら、キャッシュを多めに確保する必要があります。前期末の現金及び現金同等物3115億円は妥当なところでしょう。

1回限りで終わる自社株買いならともかく、毎年のように支出する配当金を全て手元のキャッシュから捻出するのは難しそうです。であるならコツコツと営業キャッシュフローを稼いで、会社が自由に使えるお金であるフリーキャッシュフローを積み上げるしかなさそうです。

過去10年間のフリーキャッシュフロー

2014/03 ▲1746億4000万円

2015/03 3594億700万円

2016/03 2670億3600万円

2017/03 ▲261億2900万円

2018/03 6120億200万円

2019/03 1372億8400万円

2020/03 1393億8800万円

2021/03 3723億300万円

2022/03 ▲1404億1600万円

2023/03 ▲2261億7400万円

フリーキャッシュフローがマイナスの年が4回もあります・・。

10年間のフリーキャッシュフロー 1兆3200億円

ここから10年間の財務キャッシュフロー△1兆3643億円を引くと

▲443億円になります。

残念ながら過去10年のフリーキャッシュフローは全て借入金の返済や配当金で使っていることになり、増配に使うお金を捻出することはできそうにありません。

現在のENEOSに増配余力はなく、収益力が必要

結論として現在のENEOSに増配余力はなさそうです。借入金の返済や配当金の支出などで年5000億円出ていくうえに、先行投資に1000億円は必要です。前期は営業キャッシュフローがマイナスで、現預金を2124億円取り崩して対応しました。

市況産業は業績が不安定なため、不測の事態に備えるため手元のキャッシュは多めに必要です。ですから増配の原資は、これまでに積み上げたフリーキャッシュフローから捻出することになりますが、過去10年のフリーキャッシュフローは全て借入金の返済などに使っている計算で、これも難しそうです。

つまり増配するためには今後の収益力向上が不可欠であり、いまからコツコツと稼いで原資を溜める必要があるということになります。どうやら数年単位で時間がかかりそうです。

この記事が気に入ったらサポートをしてみませんか?