フリーランスになって学んだ税金まとめ

こんにちは、フリーランスでWeb/UIデザインをしているnyantaです。

フリーランスになり早1年4ヶ月。税金について無知でしたが、今後自分が支払う税金や保険料は一体どのくらいになるのか?ざっくり知りたかったので、この機会に勉強してまとめてみることにしました。

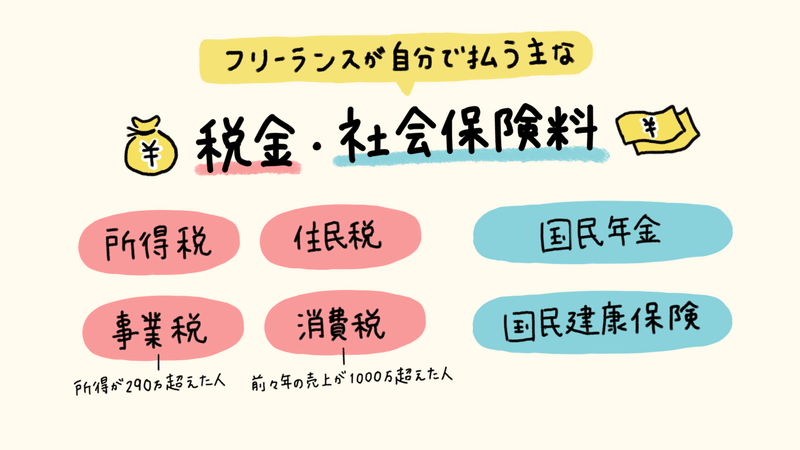

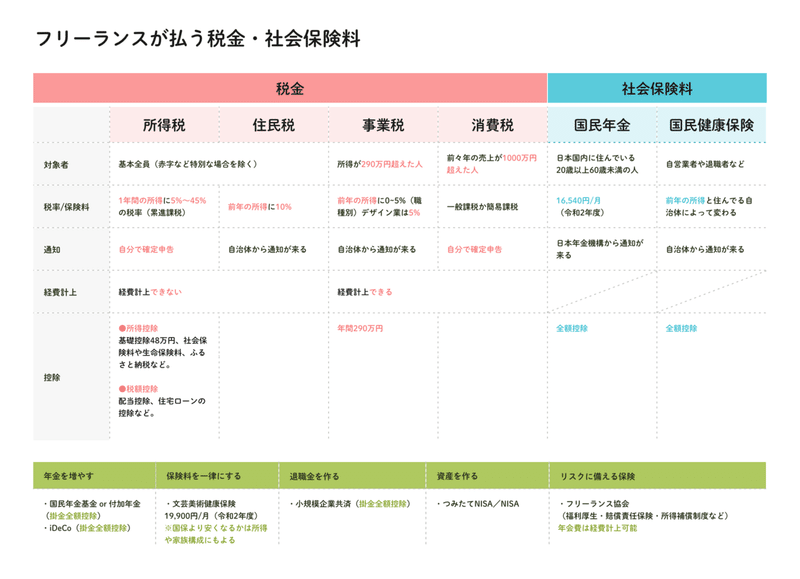

フリーランスが払う主な税金とは?

フリーランスが自分で払う主な税金と社会保険料は全部で6つ。

税金は所得税・住民税・事業税・消費税の4つ。

社会保険料は国民年金・国民健康保険料の2つ。

事業税と消費税は条件に該当したら支払います。

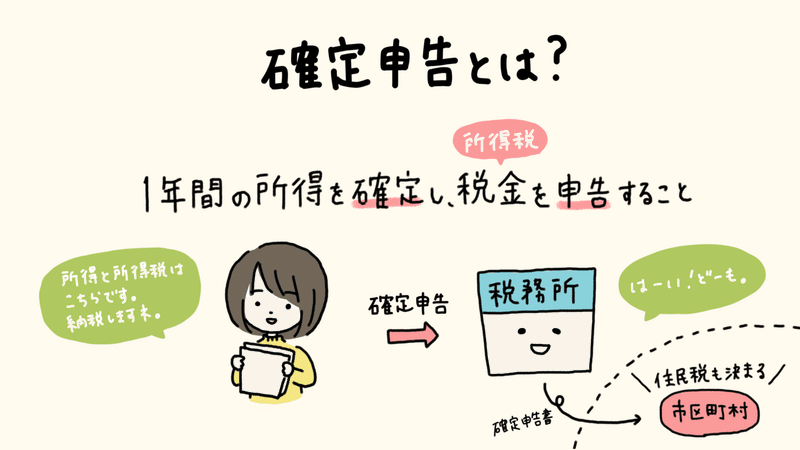

確定申告とは?

確定申告とは「1年間の所得を確定し、所得税を申告すること」

何を確定・申告しているかというと、1年間の「所得税」です。

確定申告をすると、住民税・事業税も決まります。

会社員の時はあらかじめ毎月の給与から源泉徴収(つまり所得税の前払い)がされていましたが、個人事業主になったら自分で1年間の所得と所得税を計算して申告・納税する必要があります。そのため、会計ソフトを使って日々記帳していくことが大事になってきます。

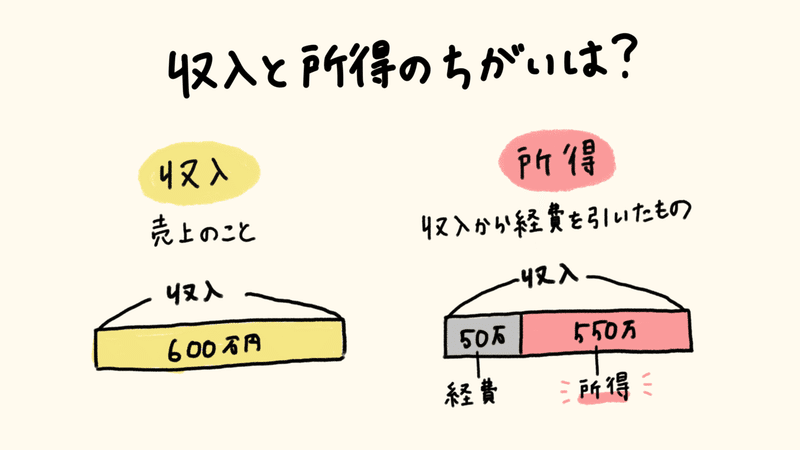

収入と所得の違いは?

ごっちゃになりやすい言葉です。

「収入」は売上のこと。「年商」ともいいます。会社員のときは「年収」って言ったりします。

「所得」は収入から経費を引いたものです。

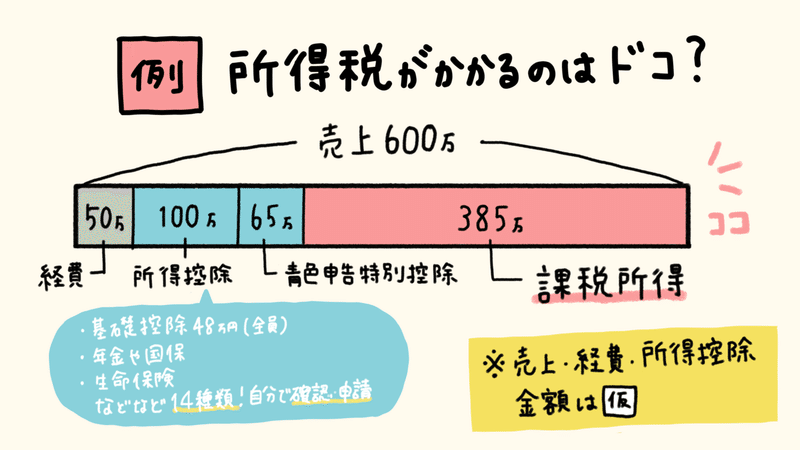

所得税がかかるのはドコ?

課税所得に、所得税がかかります!

「売上 − 経費 − 所得控除 − 青色申告特別控除 =課税所得」

■ 経費

デザインソフト代とか書籍とか交際費とか事業に必要なもの。

自宅で作業してれば家事按分といって、事業を営む上でかかった割合の家賃・水光熱費なども経費にすることができます。

■ 所得控除

所得から一定の税金を差し引ける制度です。

・基礎控除…48万円(2020年から38万→48万円に引き上げ)

・社会保険料控除…国民健康保険・国民年金

・生命保険料控除…生命保険料を支払った場合。最高12万円

などなど、14種類!

自分が対象になる控除はどれか、事前に確認。

確定申告時に控除分を入力しないと控除されないです。

(大体年末くらいになると控除証明書が送られてくるので必ず取っておく)

所得控除の一覧まとめ

https://biz.moneyforward.com/blog/39329/

■ 青色申告特別控除

2020年から青色申告特別控除申請を提出済みであり、かつ確定申告をe-Taxによる電子申告か電子帳簿保存をすれば最大65万円の控除!

(電子申告にはマイナンバーカード必須)

※上記要件を満たさないと55万円になってしまう

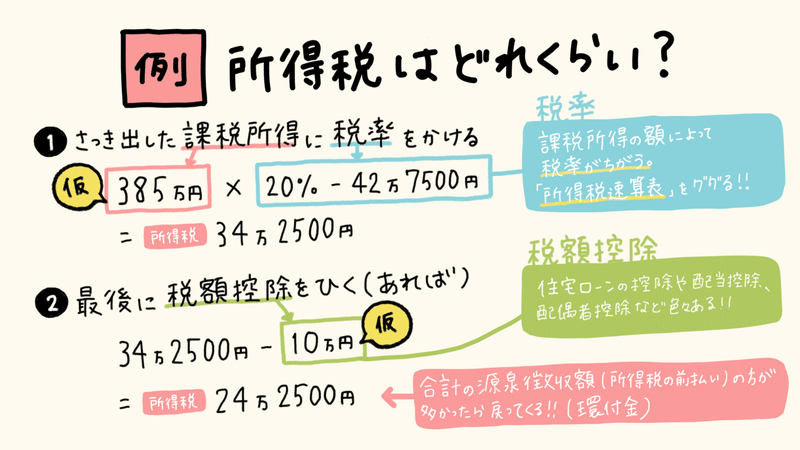

所得税はどれくらいかかる?

①どのくらい所得税がかかるの?

所得税の速算表 に当てはめるとわかります!

所得によって、税率と控除額が変わります。稼げば稼ぐほど税率は高い。

所得税の速算表

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

実際に速算表にあてはめて計算すると、例えば図の例、課税所得385万円なら、払うべき所得税は34万2500円に。

②最後に、税額控除が使える。

計算できた所得税額から、直接控除がきるのが「税額控除」。(大きい)

例えば住宅ローン控除など。これも自分で申告しないと受けられないのでどれが対象になっているか確認。

税額控除の種類とその活用方法は?

https://biz.moneyforward.com/blog/20520/

確定申告後、事前に支払った所得税(源泉徴収額)の方が多かったら還付金で戻ってきます。

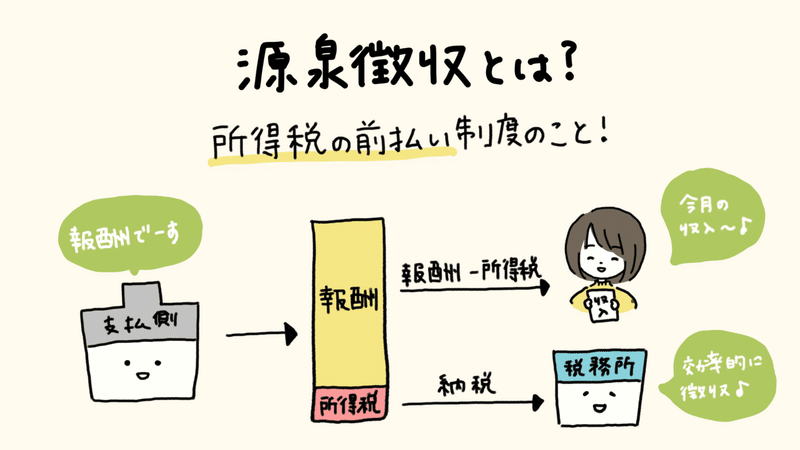

源泉徴収とは?

源泉徴収とは所得税を前払いで国に収める制度のこと。

給与や報酬などを支払うときに、報酬から事前に所得税などを差し引いて国に支払います。

源泉徴収の対象は予め決まっています。

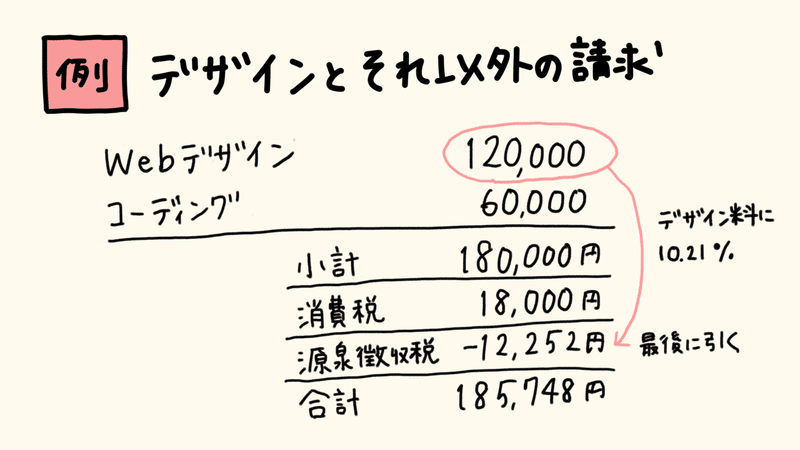

Webデザイナーならデザイン・コーディング、両方受ける案件もあると思いますが、デザインは源泉徴収の「対象」で、コーディングは「対象外」。

請求書を書く時には、注意が必要です。

デザイナーの請求書の書き方について

https://biz.moneyforward.com/invoice/howto/writing-designer-of-invoice/

見積書や請求書はfreeeやマネーフォワードなどの会計ソフトについてるので、それを利用すると自動で売上計上されて便利です!

その他の税金はどれくらいかかる?

※ 課税所得 = 売上 − 経費 − 所得控除 − 青色申告特別控除(青色であれば)

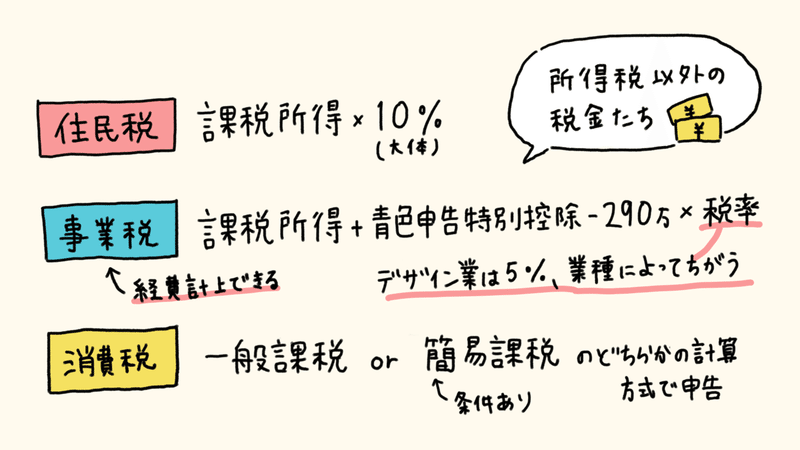

■ 住民税

住民税は課税所得の約10%分。

確定申告を元に、市区町村から納税通知が6月頃にくる。

(税金で一番重いのは住民税では…?)

■ 個人事業税

所得が1年間で290万円を超えており、対象業種であれば払う必要あり。

業種によって税率が変わる。デザイン業は5%。

確定申告を元に、市区町村から納税通知が8月頃にくる。

法定業種と税率https://www.tax.metro.tokyo.lg.jp/kazei/kojin_ji.html#gaiyo_02

■ 消費税

売上が1000万円以上になったら気にしはじめる。

1000万円未満であれば、免税される。

判定は年間売上が1,000万円以上かつ開業から3年目以降である場合、消費税を収める必要が。(免税事業者から課税事業者へ)

消費税は自分で計算して申告する必要がある。

計算は一般課税か簡易課税のどちらかで申告。簡易課税の申告は条件あり。

具体的な計算はちょっとよくわからなかったので下記参照…

フリーランスでも消費税を払わなければならない場合とは

https://biz.moneyforward.com/blog/13213/

ただ、2023年から「インボイス制度」というのが始まり、私のような売上1000万円以下の免税事業者も、課税事業者への変更を考えさせられることに。準備をしていく必要があるっぽいです…。

インボイス制度で請求書が変わる!個人事業主が注意するべき点は?

https://biz.moneyforward.com/blog/39782/

お得に納税できる、ふるさと納税

ふるさと納税というのは応援したい自治体に寄付ができる制度のこと。

自己負担2,000円で特産品をゲットできます。

年商が高いほど、ふるさと納税できる上限額も高くなります。

大体11月か12月頃にその年の所得が確定してくると思うので、下記のようなシミュレーターに入力して寄附金上限額を調べます。

寄付可能額をしらべる(個人事業主版)

https://furusatohonpo.jp/donate/sim/solo/

上限額以内で返礼品を購入して終わり!

後日、寄付金受領証明書が送られてくるので保管し、確定申告時に入力。

こんな簡単でお得なのになんでもっと前からやらなかったんだろう…と思いました。

ちなみに、ふるさと納税は税金の前払い。

支払う税金が安くなったり、節税できる制度ではない…ということです。

こちら税理士大河内さんの動画がとってもわかりやすい↓

【ふるさと納税2020完全版】やらなきゃ損?始め方は?確定申告どうするの?…疑問すべてに税理士が答えます!

https://youtu.be/6eDT2NOI5Ds

社会保険料はどれくらいかかる?

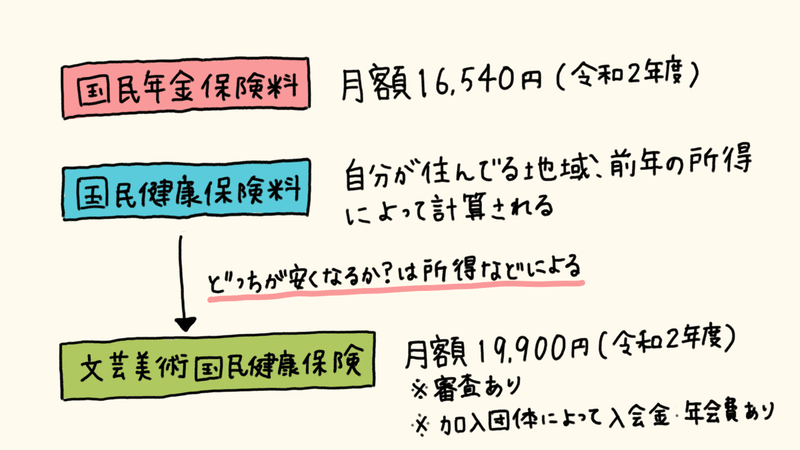

■ 国民年金保険料

令和2年度の国民年金は毎月16,540円。

■ 国民健康保険料

自分が住んでいる地域によるのと、前年の所得によって変わります。

大体の料金を計算するには以下のサイトがおすすめです。

住んでいる地域を選択したら、給与収入欄に所得金額を入力。

(所得金額 = 売上 - 経費 - 青色申告特別控除)

国保は文芸美術国民健康保険に切り替える手もあり

国民健康保険料は所得が多いほど高くなっていくのでフリーランスのクリエイターであれば「文芸美術国民健康保険」(略して文美保険と呼ばれてる)の検討もおすすめ。なぜなら、保険料が一律。

(令和2年度の保険料は月額19,900円)

※加入する団体するによって入会費・年会費が異なります

どっちが安くなるのか?は、さっきの国民健康保険料の計算と比較してみるとわかります。

注意点は文美保険は年々保険料が上がってるのと、審査があるので審査に通らないと加入できないです。申請も色々と面倒。

ただ、自分の売上次第では数十万円以上納める保険料が変わってくるので、一度検討しても良いと思います。

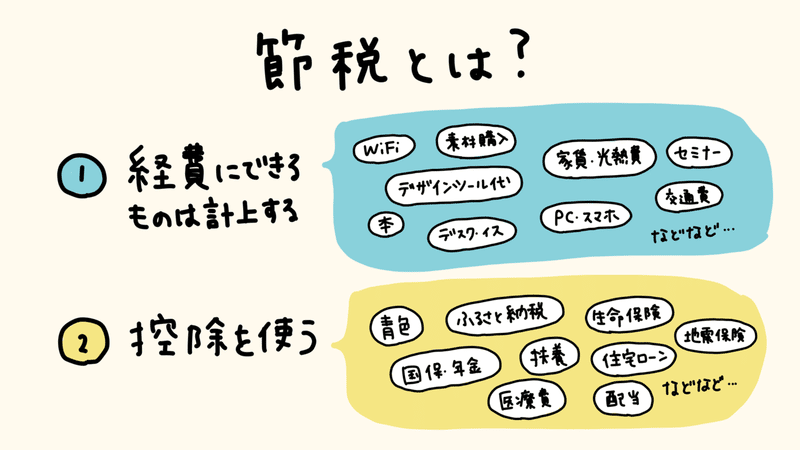

節税とは?

節税とは

①経費にできるものはすべて計上する

②控除を使う

ことで、どうやら裏技はないようです…。

①経費にできるものはすべて計上する

事業に必要なものはすべて経費にできるので、経費にすることを忘れないことです。

他にも、「今年はたくさん稼いで来年はお休みを増やしたい」という計画があれば稼ぐ年に経費をたくさん使えば効率的かも。例えば、来年以降も必ず使うアイテムを今年の内に買っておく、など。

経費の使いすぎは単純に手取りが減ってしまうので、無駄遣いにならないように注意…。

②控除を使う

控除は青色申告控除、所得控除、税額控除など自分が対象になる項目があるか事前に確認して申請をする。

そうすることで、払わなくても良かった税金を減らすことができます。

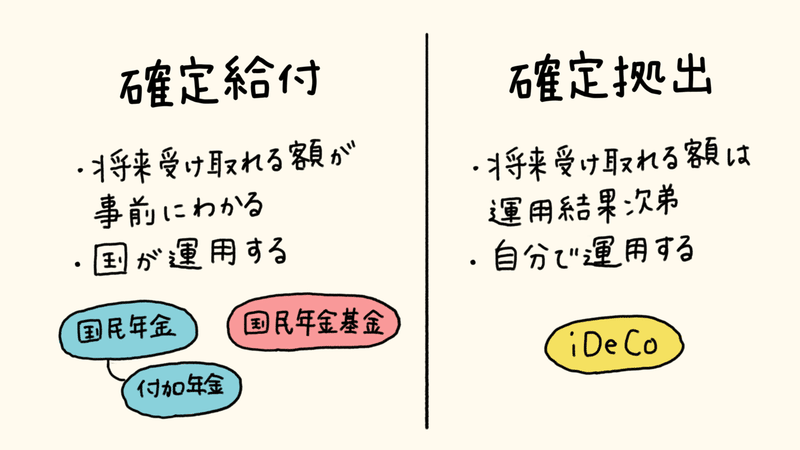

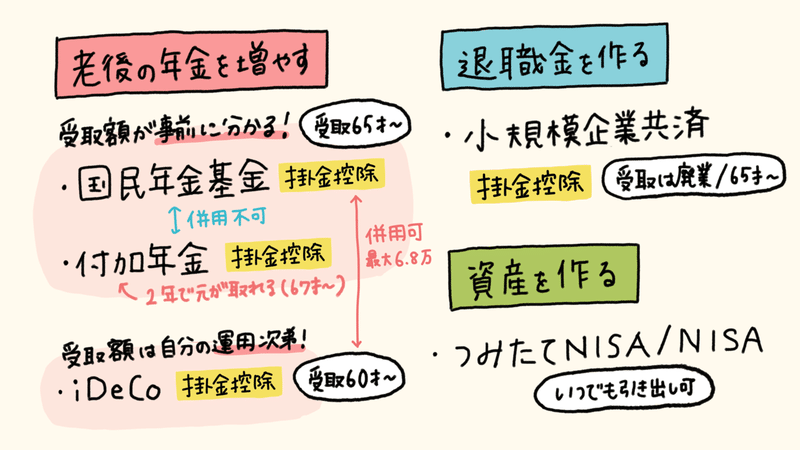

年金を増やす

フリーランスは国民年金保険料だけでは受け取れる年金が会社員で厚生年金を払っていた時よりもかなり低くなってしまうため、自分で年金を増やす必要があります。

年金には確定給付と確定拠出という種類があります↓

将来受け取れる額が明確なのが確定給付の「国民年金」「付加年金」「国民年金基金」。

将来受け取れる額は自分の運用次第」です。iDeCo」です。

💰付加年金

毎月の国民年金保険料に400円の付加保険料をプラスして納めることで、年金額を増やせる制度。

付加年金の受取額は、200円×付加保険料納付月数。

掛金は全額控除。約2年間で付加保険料を納めた分の元を取れる仕組み。

付加年金とはどのようなものですか。

https://www.town.echizen.fukui.jp/konnatoki/01/01/p002668_d/fil/attach00007361.pdf

💰 国民年金基金

会社員との年金額の差を解消するために生まれた制度。

掛金は「給付の型」「加入口数」「加入時の年齢」「性別」によって決まる。(iDeCoにも加入してたら合わせて6.8万円以内)

掛金は全額控除。

受け取りは原則65歳以降。

YouTubeがわかりやすいです↓

第5回 貯金や民間保険よりはマシ!?国民年金基金の使いどころ【お金を"貯める"】

https://youtu.be/CjofGBuU5so

💰iDeCo(個人型確定拠出年金)

自分で運用する年金制度。将来受け取れる額は自分の運用次第。

掛金は月額5,000円から1,000円単位で選べる。

(iDeCoにも加入してたら合わせて6.8万円以内)

職業等の加入資格で掛金の条件が異なる。

掛金は全額控除。

受け取りは60歳以降。

YouTubeがわかりやすいです↓

【超初心者向け】iDeCo(個人型確定拠出年金)は本当におトク?メリットやデメリットなど入門知識を解説!

https://youtu.be/heIIAwHYywk

自分で退職金を用意する

💰小規模企業共済

事業を廃止する際に、それまで積み立てた掛金に応じて給付金が受け取れる制度です。事業主の退職金と言われてる。

掛金は月額1,000円から70,000円までの範囲で自由に設定。

掛金は全額控除。

緊急時には掛金の範囲内でお金を借りられる。

損をしない受け取るタイミングは廃業時か65才以上。

結構仕組みが複雑なのですが、

YouTubeがめっちゃわかりやすいです↓

小規模企業共済で積立と節税!メリットやデメリット、どんな人が入るべきか?税理士がわかりやすく解説!【年金崩壊に備える①】

https://youtu.be/xOk9Ot_Hs5k

投資をする

💰つみたてNISA/NISA

一般的な投資だと運用して得た利益に20%の税金がかかりますが、つみたてNISAやNISAには運用益に税金がかりません。儲けた利益は丸々自分のものになります。

掛金は控除にはならないですが、投資をはじめやすいようになってます。

・NISAは年間最大120万円非課税枠があり、運営期間が最長5年。

・つみたてNISAは年間最大40万円非課税枠があり、運営期間は最長20年。

なによりいつでも解約可能。

大きな出費が突然必要になった時にいつでも降ろせる安心感は大きいです。

つみたてNISAとNISAなら、つみたてNISAの方が投資初心者向けなイメージです。

YouTubeがわかりやすいです↓

第7回 NISAと積立NISAって何?【お金の勉強 株式投資編】

https://youtu.be/QMkyAS4IKuA

【つみたてNISA】初心者の長期投資入門「つみたてNISA」のメリット・デメリットを税理士が解説!投資信託のおすすめも紹介!【年金崩壊に備える③】

https://youtu.be/T8l7KwNsQeQ

自分で老後の資金を用意するまとめ

色々検討した結果、私は去年から国民年金基金とつみたてNISAをやりはじめました。(小額ではありますが)

その人のライフプランや状況によって選択肢は変わるので、やる・やらない含めて自分にあったものを選択した方が良いと思います!

私が気をつけてるのは、余剰資金でやることです。

今自分に投資すれば将来的に大きく稼げるのにチャンスを失うことになったり、老後資金に回しすぎて今の資金が足りず生活が苦しくなったりしまわないように、無理をしない範囲でやるのが一番大事だと思います。

リスクに備える保険

フリーランスには会社員の時にはあった労災保険・雇用保険がありません。

情報漏えいや著作権侵害など、自分では気をつけていても「万が一」って時があるかもしれません。もし事故を起こしたら、1000万円や1億円賠償請求される可能性もあります。

急な病気や事故や怪我で働けなくなる時もあるかもしれません。

そんな時に、リスクを保証してくれるサービス。

私はまだフリーランス協会の資料を申し込んでそのまままになってるので、すぐに検討したいと思います!

税理士に依頼するには?

日々の記帳や確定申告は税理士にお願いする手もあります。本業に集中したい場合はお願いした方が気が楽になると思います。

税理士を探すには、税理士を検索したり紹介してくれるサービスがあるので、そちらを利用すると良いです。

チャットで質問し放題、電話OK、面談あり、確定申告お任せ、記帳もお任せで年間20万前後。記帳は自分でやると15万前後でした。(売上1000万円以下の個人事業主の場合)面談後に見積書もらえるので検討できます。

フリーランスが払う税金・社会保険料などのまとめ

いままで書いたことを一覧でまとめてみました。(小さい…)

参考になった書籍やYoutubeまとめ

書籍

フリーランスになってすぐにお世話になった本。

漫画だからすごくわかりやすいし、実在する登場人物のあんじゅ先生と大河内税理士先生のやりとりが漫才みたいでおもしろいです。

お金の教養を身に付けたいと思って読んだ本。

なぜ税金を払うのか?保険とは?投資とは?など、歴史を含めて解説されていて勉強になるしおもしろかったです。

投資ってなんか難しそう。怖い。と思ってたけど表紙がカンタンな雰囲気が出てて読む気になった本。長期投資においては、いかなる波が来ても振り回されないマインドが一番大切だと学び。

YouTube

先ほどの書籍「お金のこと何もわからないままフリーランスになっちゃいました」の本で出てた税理士の大河内先生のYouTube。いろんなシリーズでまとまってて毎度勉強になります。

つみたてNISAをはじめるときに参考にさせていただいたつみたてシータさん。説明めっちゃわかりやすいです。これを見て遂に楽天カードを契約してしまいました。たまに登場する猫がかわいい。

最近見はじめた両学長 リベラルアーツ大学。お金に関するすべての知識が集約されてます。

今回調べてみてざっくり自分が払うべき税金・保険料が分かるようになったので、納税通知が来ても驚かないように、その分は手をつけないよう別口座にうつすなどして貯蓄するようにしました。

今までお金とちゃんと向き合って生きてこなかったのですが、フリーランス になった途端に色々危機感を感じはじめ、調べるようになりました。

まだ知らないことも多いですが、ちょっとずつ勉強していけたらと思います!

お金のプロではないので、間違ってること箇所があれば補足していただけると嬉しいです。

ここまで読んでくださり、ありがとうございました!

この記事が気に入ったらサポートをしてみませんか?