米国株師匠🍅アウトライヤー寄稿218

第217回から続く

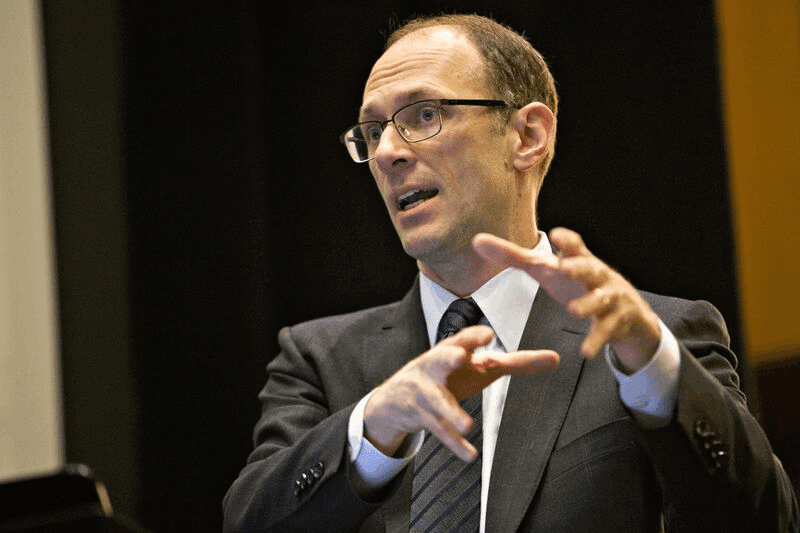

シカゴ連銀のグ―ルスビー総裁

ブルームバーグ記事の引用です。

・「米雇用統計、6月非農業部門雇用者数は20.9万人増―失業率3.6%」

・「シカゴ連銀総裁、リセッション起こさずにインフレ抑制する軌道にある」

あえて、ここで、2つ目のブルームバーグ記事も引用として取り上げました。

この「シカゴ連銀総裁、リセッション起こさずにインフレ抑制する軌道にある」。

シカゴ連銀のグ―ルスビー総裁は、過去の寄稿で何度か述べました通り、オバマ政権に仕えた典型的な民主党系のエコノミストです。イエレン財務長官じゃないですけど、まあ、こういう発言をするでしょう。この方がなにかご発言なさると、バイデン政権、民主党政権の成果を強調しているようにさえ、僕にはそれほど政治的に聞こえます(笑)。

黄金の道~Goldilocks(適温経済)

この記事からの引用~”リセッションを起こさずにそうすることが勝利となろう。それは『黄金の道』で、その道を進んでいるとの感触を私は持っている」と述べた。同氏は7月の連邦公開市場委員会(FOMC)会合での利上げを支持するには至らず、同会合までに精査するべき数週間分のデータがまだあると話した。グールズビー総裁は今年のFOMCで議決権を有している。”

この黄金の道~Goldilocks(適温経済)という事なんですけどね。

株のマーケットはこれまでも今も、基本これを信じて、「うん、そうだね」と言いながら、推移してきている形になっているわけですね。それが現実ですね。ソフトランディングの軌道と言いながら。

では債券のマーケットはどうかと言いますと。ここのところの動きを見ておりますと、そうではなくなってきていますね。「いや、やっぱ、FRBの言う”高い、を、より長く”ってことになって行かざるを得ないんじゃないの、それ、よく聞いておかないと、そっちだろっ、って」。

債券のマーケットと株のマーケットに乖離

債券のマーケットと株のマーケットにこのように乖離が出来てきているわけですね。言葉で表現するとこのような表現ですが、それをかぎとるひとつのサインとして、僕は、米5年債の利回りと株価の推移についてここのところ述べています。

米5年債の利回りが4.2%以上、これを上に、ここのところ突き抜けてブレークした形になっていますが、これがこのまま続いて、ブレークし、昨年10月以来築き、描いてきた利回り推移のパターンを、壊してしまうのかどうか、です。

今、これが、ごく直近壊れた形になっていますが、これが、このまま、続いて、パターンが本当に壊れたと言えるのかどうか。上に突き抜けブレークしたままの状態で、壊れてしまった形になれば、それは株にとって逆風です。僕は、これをひとつのサインだと思っています。

FRBのバランスシートの数字の推移内訳を見るとバランスシートは縮小傾向に現在ありますが、この寄稿(直近の寄稿など)で述べております通り、それを相殺してしまう作用が働いていますから、FRBの”意図”する、QTに対して、株がそれを真に受けて、反応しなくても良い状態に、この観点からは今まだあるわけですね。

株のマーケットが、「いや、ちょっと待て。やっぱ、話ちゃんと聞いておいた方がいいんじゃない」となる状況、それを、私達が、かぎとるひとつのサインが、米5年債の利回り推移にあるようですね、と、僕は、ここのところ述べております。

米5年債の利回り推移が昨年10月以来のパターンから外れて壊れる、4.2%以上で推移して、その上を追いかける状態が続く、その時に、少なくとも株のマーケットは「話をちゃんと聴くのではないですか。機が熟してくる、株にとって逆風、株を売れるということではないですか」という意味で、述べております。

商業用不動産(第161回寄稿)、クレジット市場(第156回寄稿から)についてもこの寄稿で、機会あるごとに述べてきました。

クレジット市場はと言えば、FRBが昨年3月から最速のペースで金利を引き上げてきた影響、それをもろに受けていますから、「ゴールディロックス?なんだそれ?黄金の道か適温経済かなんか知らんけど、よくそんなこと、よく言ってられるよな。ふざけるのもその辺までにしておけよ。もう大変よ、こっちは」状態ですね。

機会あるごとに申しておりますが、クレジットものとマーケットものは別です。

でもいずれ、クレジット市場で起こっている事は、株式市場に波及しますでしょうから。

まあ、債券のマーケット、そして、クレジットのマーケットから、いずれ、株のマーケットにも「ちゃんと話聞けよ~、って」なるかなあと思いながらです。

6か月のT-Bills 5.5%。過去の20年うちで最も高い

こちらは、Cullen Rocheさんがシェアしてくださったツィートとチャートです。

Your periodic reminder that T-Bills are paying 5.5% without state taxes. This is the highest rate in over 20 years. pic.twitter.com/TQzQjbxjSn

— Cullen Roche (@cullenroche) July 6, 2023

Cullen Rocheさんからの引用~6か月のT-Bills(米財務省短期証券)現在利回り5.5%。過去の20年うちで最も高いですね。

リバースレポのファシリティの方が魅力的かと思っていましたが、これを見ると、T-Billsに対する需要、十分ありそうに見えます。

ただまあ、この先、まだ先は長いですから、昨日も引用させて頂きまし他ブルームバーグのこの記事ですね。

・「TB大量供給によるコスト面の影響、ディーラーの余力低下で悪化も」

こちらは、Markets & Mahhemさんがシェアしてくださったツィートとチャートです。

Net Fed liquidity (grey) vs the S&P 500 (purple)

— Markets & Mayhem (@Mayhem4Markets) July 6, 2023

How does this get resolved? 🤔 pic.twitter.com/1H7YeZM6qa

Markets & Mahhemさんからの引用~ネットのFEDの流動性(グレイ)とS&P500(紫)の対比。どう折り合いをつけるのでしょかね。

こうしていろいろ見ながらではございますが。

ここのところ述べております米5年債のパターンの変化、今後どう推移するのかに注目しております。

来週から業績発表

今この時代。この寄稿で述べております通り、株式市場にとって大事な要素は流動性、そして業績ですね。来週から業績発表が始まります。

第216回の寄稿で賛同しかねますと述べました~企業利益についての現在のコンセンサス2023年EPS予想3%減、同2024年11%増(S&P500の2024年の1株当たり利益コンセンサス予想$240)。賛同しかねております。

よく見て見ましょう。

第219回へ続く

最後に …

もし、この記事を最後まで読んで頂けて、良かったなと思ったら「スキ」をクリックお願いします!

関連スペース&キャス

関連note

第138回~

第1回~第137回

私、アウトライヤーは、OUTLIER とは関係ありませんが、

OUTLIERは素敵な商品です

OUTLIER 「相乗的にパフォーマンスを高める食品と栄養素を集約。」

🍅🍅

アウトライヤーより。外れ値です。でも異常値ではありません。

笑って許してくださいね。ごゆるりとお時間ある時ご覧になってください。

背景にある経歴:80年代後半から、ペインウェバー証券会社、メリルリンチ証券会社、ベアー・スターンズ証券会社等々の外資系証券会社東京支店法人営業部門に勤務。外資系企業生活で24年の歳月が流れました。

ペインウェバー証券会社ニューヨーク本社にて、2名のメンターのもと、米国株式業務を基礎から習得。なぜ、2名だったかと言いますと、フロントオフィス業務用に1名=MIT出身のトレーダーで数学者、バックオフィス業務用に1名=米国では名の知れたバックオフィスの専門家でした。当時、NY証券取引所にもしばしば、足を運び、入り口から出口まで、叩き込まれました。その後、日本国内の機関投資家向け外国株式営業に携わり、メリルリンチ証券会社とベアー・スターンズ証券会社では、それぞれ東京支店法人営業部門外国株式営業部長として、東京、ニューヨーク(ウォール街)、ロンドン(シティ)を中心に、アジア諸国も含めて、世界中を飛び回りました。グローバル株式・金融業務に従事する上で、メリルリンチ証券会社では、当時のメリルリンチ・グローバル株式営業部門におけるアジア地域2名のグローバル・エクティ・コーディネーターの1人として、米国株式を中心に、グローバルに株式業務推進役の職責も兼務。(この時とっても楽しかったです)

2012年2月に外資系企業生活を終えました。

同2012年年春から、日本企業の顧問に就任。

一貫して、この30年超の期間、何度も何度も現地に足を運び、そこにいた人々と直接仕事をした事を含めて、アメリカの金融政策、アメリカの株式市場を見つめてきました。

🍅注意事項

①不特定多数の者により随時に、誰でも閲覧可能な無料記事です。

②投資助言行為に該当するアドバイスは行いません。短期動向や個別の運用相談に関するご質問へのご回答は一切行っておりません。

③投資の最終決定はご自身のご判断と責任でおこなってください。

④『アウトライヤー寄稿』は利益を保証するものではありません。

この記事が気に入ったらサポートをしてみませんか?