サステナブルな企業価値創造のための長期経営・長期投資に資する対話研究会(SX研究会) の存在を、今日知りました、大変お恥ずかしい、、、

自分の調べ方の質がめちゃ低かった、それを痛感。

非常に恥ずかしく思っています。

さらに2年が経ちました、、、、

— renny 🔜 ユルネバ - 2/18 vs 川崎 #LIFEwithFCTOKYO (@renny_29) February 12, 2022

伊藤レポートから5年以上経った今、インベストメント・チェーンは豊かになったでしょうか??? (アクティブファンドを眺めてみた 号外版 #1)|renny - ステキな投資信託をそだてましょう! @renny_29 #note https://t.co/OPLDobyQDa

といった発信をしていました。 #伊藤レポート は一体どうなったんやろう、という疑問です。

ろくすけさんのこの記事をあらためて見ていると

2020年、こんな研究会があったんですよね。

この研究会のレポートを確認すると、こんな説明がなされていたのです。

実際、2014 年と比較して、日本企業の ROE や ROA は上昇傾向にあるものの、いまだ欧米 企業と比較すると差がある(図表 1)。この間の ROE の構成要素別に見てみると、「伊藤レポ ート」では低いと指摘された売上高利益率(ROS)が近年は改善しており、ROE の向上に寄 与しているといえるが、欧米企業と比較するといまだ差がある(図表 2)。本検討会でも、 日本企業の資本効率に対する意識改革はまだ十分ではないとの指摘があり、資本コストに 関するリテラシー調査でも、日本企業は欧米企業に大きく劣後しているとの意見があった。

グラフを見ていると、売上高利益率は上向きなのに対して、効率、レバレッジは下向きに見えますね。

いずれせよ、ちゃんとレビューされていたわけです。

それに気づかずアホな発信を繰り返していた自分に「情けなくて涙出てくらぁ」と、あばれはっちゃくの父さんばりに自分を張り倒してやりたいです。

大馬鹿もん、恥知らずです、、、

さらに、そこから知りました、2021年はこんな研究会が存在していたことを。

知らなかったのです、ああ、お恥ずかしい、、、

会の資料を色々と眺めてみましたが、非常に興味深い!

第6回 サステナブルな企業価値創造のための長期経営・長期投資に資する対話研究会(SX研究会) 議事要旨から

https://www.meti.go.jp/shingikai/economy/sustainable_sx/pdf/006_gijiyoshi.pdf

欧米でパーパスが注目されたのは、生き残りのためのポジショニング修正、従来のやり方を方 向転換しなければならないと、これまでの株主価値最大化という単純化された目標を2~3年 でやっていけばよいという短期中心の考え方を変える必要があり、その際、従来のミッション も含むパーパスという上位概念を持ってきたからである。他方で、日本企業は、従来から、創 業以来の企業理念、ミッション、社是、行動規範といったものを持っており、こうした日本企 業に従来から存在する概念と、欧米から流入した概念との関係に折り合いをつけなければ、多 くの日本企業が腹落ちしないことになるだろう。

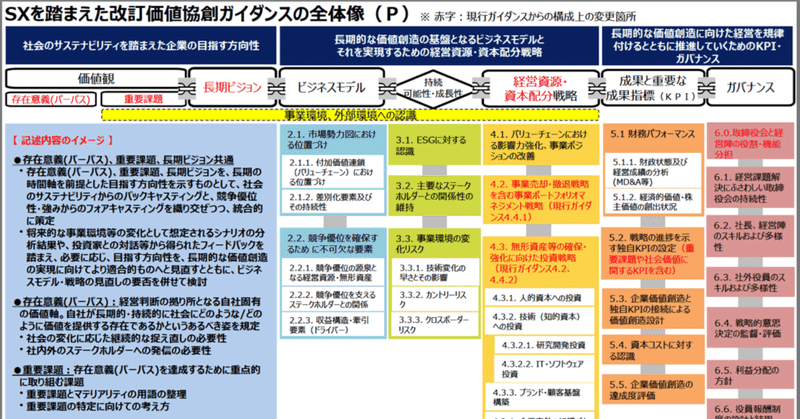

長期投資家向けに価値創造を企業に語ってもらうという目的からは、価値協創ガイダンスと統合報告書との間の親和性が高い。価値協創ガイダンスの全体像の図を見たことがあるという企業でも、ディテールや注釈までは読んでいないことが多い。投資家・アナリストでもどこまで 読んでいるのかわからない。そのため、1ページぐらいでガイダンスに込められた趣旨をアピー ルできるようなものが必要。

存在意義、価値観は重要な要素であるが、それがビジネスモデルや人的資本に関する戦略等に つながっていることが重要であり、例えばビジネスモデルと存在意義が違っていれば、それだ けで投資家からは疑問符がつく。

価値協創ガイダンスで最も重要な1つの要素が人材と考えている。

人材の問題は、2.2.1の「競争優位の源泉となる経営資源・無形資産」の一要素と位置づけるの ではなく、特出ししたほうがいい。

具体的に人材のボトルネックが出てきている。さらに言えば、人事制度がゆがんでいたり、日本の経営者 の学歴が低かったりする。もっと卑近な問題で言うと英語の問題も生じている。そうした人材 が価値創造におけるボトルネックになっているという点は、明確に示した方がいい。

どれだけパーパスが優れていようとも、中長期的にキャッシュ・フローを生むだけの競争優位 がなければお題目で終わってしまうため、長期投資家の立場からすると、一番重要なのは、長 期ビジョンから経営資源・資本配分に至るまでの流れであり、これを「長期経営戦略」といっ ても良い。パーパスについては、長期投資家が何かものを言っても、あまり現実的な話にはな らない。長期ビジョンから経営資源・資本配分のところがやはり骨になっている。その骨とし ては、事務局資料にも整理されているとおり、企業の競争優位、参入障壁をどういうふうに築 いていくのか、それに従った経営資源・資本配分をやっているのかという点である。こうした 一番重要な点を、「長期経営戦略」といった形で示すといいのではないか。

・ESGやTCFDが外部要因ではなくて、経営そのものに入ってきているのは事実であり、それを織り 込んでパーパスというのをつくっていく必要があることは正しいが、企業に大きな負担を与え ないことも重要。そうしたとき、事務局資料30ページでは、いわゆるESG要素、持続可能性が、 長期ビジョンから経営資源・資本配分戦略に向かう流れの中で位置づけられている(3.1から 3.3)が、これを、パーパスの下に持って行くということもあるのかもしれない。(奥野委員)

既にセルサイド・アナリストの絶対数が減ってきている。さらに四半期決算の弊害として、年4回の決算で時間を取られ過ぎて、付加価値のないことをセルサイド・アナ リストが行っている状況が続いている。年2回決算に戻すことによって時間を作るというぐらい の大胆なことをやらないと、セルサイド・アナリストが時間的余裕をつくることは難しいと思 う。過去には、株価予想、株価判断は出しておらず、収益予想だけを出していた

「パーパス」という言葉がとてもたくさん出てきています。ファイルを検索すると28回(「存在意義」は14回)。バズワードでは?という指摘もなされていますが、会社って究極的にはそこに回帰するのでは、とも思えたりしました。

お恥ずかしい話をもう一つ。

バックキャスティング?

バックキャスティング という言葉、??となりました。

変化を生み出していこうとするとき、現状からどんな改善ができるかを考えて、改善策をつみあげていくような考え方をフォアキャスティング(forecasting)といいます。それに対して未来の姿から逆算して現在の施策を考える発想をバックキャスティング(backcasting)といいます。

例えば、現在もっているリソースから考えて適度なチャレンジを設定するのはフォアキャスティング。どうしても必要な目標を設定し(多くは到底達成不可能と思えるレベル)、やり方を後からなんとかして考える、というのがバックキャスティングにあたります。

お恥ずかしいことに、言葉の意味を知りませんでした、、、

エンジニアリング的、「リザルトパラダイム」っぽい雰囲気もあるように思えます。

第3回 サステナブルな企業価値創造のための長期経営・長期投資に資する対話研究会(SX研究会) 議事要旨から

https://www.meti.go.jp/shingikai/economy/sustainable_sx/pdf/003_gijiyoshi.pdf

アメリカの会社で中期計画を行う企業を見たことがなく、中期計画に関する議論は日本特有の現 象だと思う。中期計画や長期計画に代わるものとして、シナリオのようなものが必要である。シ ナリオについては、

確 かに「ストーリー」という言葉は、海外の機関投資家同士で話すときよく出てくるが、そのとき に彼らが使っているストーリーの意味合いは、むしろストーリーライン、話の筋書き、ロジカル な筋道を指している。理念、機会、ビジネスモデル、課題、戦略、KPI、ガバナンスなどの構成 要素が互いにどういう論理的な関係か、一貫性のことをストーリーと言っているので、片仮名の ストーリーは随分違った捉え方で使われている。そこで聞きたい筋というのは何かというと、ど のように企業価値向上を結実させるかということにある。

事業別の資本コストはボールの蹴り出しのようなものであり、投資家の立場から勝手に事業別の 資本コストを算出して企業との対話に臨んでいる。これは、各事業の利益が資本コストを下回っ ているのではないかという議論をしたいのではなく、その後ろにある参入障壁が何かを議論する ためのもの。

買った事業よりも売った事業のほうが多いというような情報を見ることができると、参入障壁と いう切り口や、参入障壁ではなかったとしても、その企業の固有の切り口によって、集中する事 業というのが取捨選択されているということが理解できるので、そういうことで信頼感というの はより増すのではないか。

個別の対話の中で、事業別の資本コストを提供することがより建設的な対話になる投資家に対し ては、事業別の資本コストを提供するケースはある。PLだけで見ると非常に厳しい業績がある事 業の将来性について議論になるような場合などは、当該事業にかかる資本コストも一つの材料と して提示をして、なぜこの事業を続けていくのかを議論し、それにより次の対話がより有益なも のになる投資家には、事業別の資本コストを伝えている。ただし、対外的には、各事業の資本コ ストやROICはオープンにはしていない。次の長期ビジョンでは、やはり各事業の健全性をどうや って語っていくのかということで、各事業の資本コストも含めてどうやってそれを示していくの か、パブリックに出していくのかをまさに議論をしている。

非財務情報の開示は、投資家によって見ているポイント、評価するポイントが異なるので、様々な投資家の方とのキャッチボールを通して、サジェスチョンやアイデア、アドバイスをもらう中 で、手探りでやっている。開示を出して、またフィードバックをもらい、次の開示に生かしてい くという、PDCAを年単位で回している。その意味では、これをやったらこれだけ伝わったと いう満足感、手応え感を得るところまでいってない。逆にいろいろなことをやりながら、対話を しながら、よりお互いが理解できるような、あるいは建設的な議論ができるようなところを探り ながらいろいろな人とキャッチボールしているのが現状だと思う。

特に新規事業の早期の過程や画期的な新製品に関してバック キャスティングをする場面では、本来は理解していただきたいが、とにかく数字が欲しいとばか り求められて、会話にならない状況が続いている。

めちゃくちゃ濃厚な議論がなされていたのですね。

資本コスト、パーパス、非財務資産、新規事業などなど。

今になるまで研究会の存在すら知らなかったのが本当にお恥ずかしい。

この第3回の要旨の最後の最後のコメントも非常に印象的です。

株式投資家以外のステークホルダーが、この委員会のまとめ を聞いたときに、これは株的な話であると一括で処理されないで済む発想をするべきではないか。

研究会の議論がどんな形で結実するのか、非常に楽しみです。

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5